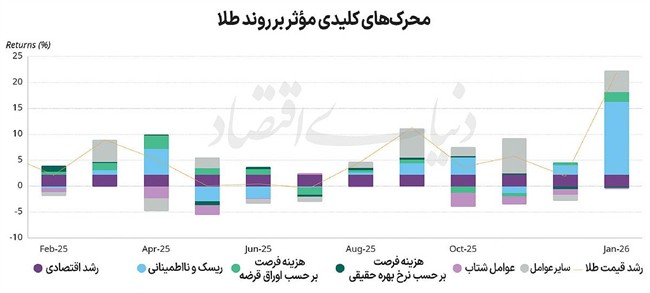

مدل تفکیک بازده طلا(GRAM) نشان میدهد که حدود نیمی از بازده ژانویه ناشی از افزایش نوسان ضمنی بوده است؛ عاملی که از فعالیت سنگین در بازار اختیارات حکایت دارد. هرچند این متغیر در دسته «ریسک و عدماطمینان» طبقهبندی میشود، اما در این مقطع بیشتر بازتابدهنده شتاب و مومنتوم بازار است. در کنار آن، جریان ورود سرمایه به صندوقهای ETF طلا نقش حمایتی مهمی ایفا کرد و با افزوده شدن 120 تن طلا، ارزش داراییهای این صندوقها به رکورد 669میلیارد دلار رسید. بیشترین سهم این ورود سرمایه متعلق به آسیا و آمریکای شمالی بود و اروپا سهم محدودتری داشت.

در طرف دیگر، بازار اوراق قرضه با چشماندازی دشوار مواجه است. اگرچه تنشهای ژئوپولیتیک محرک اصلی نوسانهای اخیر بودهاند، اما احتمال دارد تمرکز بازار بهتدریج به عوامل بنیادین اقتصاد کلان بازگردد. در آمریکا، ترکیب سیاست پولی آسانتر و محرکهای مالی، اقتصاد را در مسیری قرار میدهد که میتواند ریسکهای تورمی را دوباره زنده کند. برخلاف تصور غالب که انتظار بازگشت تورم به سطوح پیش از کرونا را دارد، مجموعهای از عوامل، مانند نرخ تعادلی بالاتر از برآوردهای فعلی فدرالرزرو گرفته تا اثرات تاخیری تعرفهها، حمایتهای مالی احتمالی پیش از انتخابات میاندورهای، تنگنای بازار کار، شرایط مالی انبساطی و افزایش انتظارات تورمی خانوارها، همگی احتمال بازگشت تورم را تقویت میکنند.

سیگنالهای بازار اما یکدست نیستند. کاهش نوسان نرخهای بهره حاکی از آرامش کوتاهمدت در روایت تورمی است، اما بالا ماندن پریمیوم سررسید(سود انتظاری) اوراق قرضه نشان میدهد که سرمایهگذاران همچنان ریسکهای ناشی از تورم و طرف عرضه را در میانمدت در نظر میگیرند؛ بهویژه در بستر کسریهای بودجه مزمن. در چنین فضایی، همبستگی سهام و اوراق میتواند دوباره مثبت شود؛ الگویی که معمولا در شوکهای تورمی و مالی دیده میشود و به معنای افت همزمان هر دو دارایی است.

در این چارچوب، طلا همچنان از افزایش تقاضای پوشش ریسک تورمی منتفع میشود. هرچند رشد تند قیمتها ممکن است موجب وقفهای طبیعی شود، اما انتظار میرود تقاضای سرمایهگذاری در سال 2026 پابرجا بماند. ریسک اصلی برای طلا از خودِ قیمتهای بالای فلزات گرانبها و احتمال کاهش تنشهای ژئوپلیتیک ناشی میشود. در نهایت، با تعیین رئیس جدید فدرالرزرو، بازارها باید با ترکیب ظریفی از سیاستگذار بالقوه انقباضی و دولتی متمایل به سیاستهای انبساطی کنار بیایند؛ وضعیتی که به نظر میرسد، دستکم در کوتاهمدت، ادامه مسیر فعلی را رقم بزند و همچنان فضای نسبتا مساعدی برای طلا حفظ کند.

ذخایر بانکهای مرکزی در سپتامبر

در پایان سال 2025، آمارهای رسمی بانکهای مرکزی نشان میدهد که طلا همچنان جایگاه مهمی در استراتژی ذخایر ارزی کشورها حفظ کرده، هرچند سرعت خرید نسبت به سال قبل اندکی کاهش یافته است. بر اساس دادههای صندوق بینالمللی پول و سایر منابع، بانکهای مرکزی در ماه دسامبر 19 تن طلا خریداری کردند و مجموع خرید خالص گزارششده در کل سال 2025 به 328 تن رسید. این رقم در مقایسه با سال 2024 که 345 تن خرید خالص ثبت شده بود، اندکی کمتر است، اما همچنان بیانگر تداوم تقاضای رسمی برای طلاست.

در میان خریداران، بانک مرکزی لهستان با فاصله قابلتوجهی در صدر قرار گرفت و در سال 2025 حدود 102 تن به ذخایر طلای خود افزود. پس از آن، قزاقستان با 57 تن، صندوق ثروت ملی آذربایجان با 53 تن، برزیل با 43 تن و چین و ترکیه هرکدام با 27 تن از خریداران مهم سال بودند. در مقابل، برخی کشورها نقش فروشنده داشتند؛ سنگاپور با فروش 26 تن، غنا با 12 تن و روسیه با 6 تن، بزرگترین فروشندگان خالص طلا در سال 2025 بودند.

در این میان، رفتار بانک مرکزی چین قابلتوجه است. بانک مرکزی این کشور روند خرید طلا را برای پانزدهمین ماه متوالی ادامه داد و تنها در ماه دسامبر حدود 40 هزار اونس به ذخایر خود افزود. این روند که از نوامبر 2024 آغاز شده، نشاندهنده تقاضای پایدار رسمی چین حتی در شرایط نوسان شدید بازار است؛ نوسانی که پس از جهشهای سفتهبازانه قیمت طلا و نقره در ژانویه و سقوط سنگین اواخر همان ماه شکل گرفت و بازار را وارد فاز بازنگری موقعیتها کرد. برآورد شورای جهانی طلا تصویر گستردهتری ارائه میدهد. بر اساس این برآوردها، خرید بانکهای مرکزی در سهماهه پایانی 2025 افزایش یافت و مجموع خرید سالانه را به بیش از 860 تن رساند. هرچند این رقم پایینتر از خرید بیش از هزار تن در هر یک از سه سال گذشته است، اما همچنان نشان میدهد طلا بهعنوان یک ستون ساختاری در ذخایر رسمی جهان باقی مانده و تقاضای بانکهای مرکزی، حتی در دورههای اصلاح قیمت، نقش تثبیتکننده مهمی در بازار ایفا میکند.

سرمایهگذاری طلایی در 2026

در ماه ژانویه، بازار صندوقهای قابل معامله طلا تصویری کمسابقه از قدرت تقاضای سرمایهگذاری ارائه داد؛ آن هم در شرایطی که قیمت طلا در مقاطعی با اصلاح و نوسان همراه شد. سرمایهگذاران جهانی در این ماه 19میلیارد دلار به ETFهای مبتنی بر طلای فیزیکی تزریق کردند که قویترین ماه ورود سرمایه در تاریخ این ابزارها محسوب میشود. همزمان، جهش 14 درصدی قیمت طلا باعث شد ارزش داراییهای تحت مدیریت این صندوقها به رکورد تازه 669میلیارد دلار برسد؛ افزایشی حدود 20 درصدی نسبت به ماه قبل. میزان طلای نگهداریشده در این صندوقها نیز با رشد 120 تنی به 4145 تن رسید که بالاترین سطح تاریخی است.

جریان ورود سرمایه محدود به یک منطقه نبود و تمام مناطق جهان در ژانویه شاهد جریان خالص ورود سرمایه بودند. آمریکای شمالی و آسیا موتور اصلی این رشد بودند؛ آمریکای شمالی دومین ماه پرقدرت تاریخ خود را ثبت کرد و آسیا به بالاترین ورود سرمایه ماهانه خود رسید. حتی با وجود افت قیمت در روزهای پایانی ماه، بهجز اروپا، سایر مناطق در پایان ژانویه و ابتدای فوریه همچنان ورود خالص سرمایه داشتند که نشان میدهد بسیاری از سرمایهگذاران اصلاح قیمت را فرصتی برای افزایش موقعیت تلقی کردند.

در آمریکای شمالی، ورود 7میلیارد دلار سرمایه ادامه هشت ماه متوالی جریان مثبت بود. معرفی کوین وارش بهعنوان گزینه ریاست فدرالرزرو باعث اصلاح تند قیمتها شد، اما نااطمینانی درباره مسیر سیاست پولی، استقلال بانک مرکزی و انتظار کاهش نرخ بهره در آینده، همچنان از تقاضا برای طلا حمایت کرد. در اروپا نیز، تشدید تنشهای ژئوپولیتیک و تجاری میان آمریکا و اتحادیه اروپا، بهویژه تهدیدهای تعرفهای، سرمایهگذاران را به سمت داراییهای امن سوق داد. بریتانیا با تورم بالا و تنشهای سیاسی داخلی، نقش پررنگی در ورود سرمایه منطقه داشت.

آسیا برجستهترین عملکرد را ثبت کرد و با 10میلیارد دلار، بیش از نیمی از ورود خالص جهانی را به خود اختصاص داد. چین با 6میلیارد دلار در جایگاه دوم جهانی قرار گرفت و هند نیز با 2.5میلیارد دلار، در واکنش به ضعف بازار سهام داخلی و تمایل به تنوعبخشی، سهم قابلتوجهی داشت. همزمان، نوسانهای شدید باعث جهش حجم معاملات شد. ارزش معاملات روزانه بازار جهانی طلا بهطور میانگین به 623میلیارد دلار رسید و در هفته پایانی ماه حتی از 960میلیارد دلار هم فراتر رفت. معاملات فرابورس، ابزارهای مشتقه و صندوقهای ETF، همگی افزایش چشمگیری داشتند. با این حال، دادههای موقعیتهای معاملاتی نشان میدهد بخشی از سرمایهگذاران در پایان ماه به شناسایی و کسب سود روی آوردند.