معاملات ابزار پیشنگر بورسکالا همسو با عقبگرد انتظارات تورمی در بازارهای موازی، به گونهای با نوسان منفی نرخ همراه شده است که نهتنها خبری از ورود سرمایه به این بازار نیست، بلکه در برخی از روزهای هفته، میزان موقعیتهای باز مجموعه نمادهای فعال کاهشی بود.

افت نرخ تسویه نقره و واحدهای صندوق طلای آتی

در حال حاضر، تابلوی آتی بورسکالا میزبان پنجنماد از دو دارایی سرمایهای است که در عموم ساعات معاملات روز گذشته، عمده این نمادها نوسان منفی نرخ تسویه را تجربه کردند. در شرایطی که بازار ارز بهعنوان جریانساز اصلی تکانههای قیمت ابزار پیشنگر کالایی، در مسیر کاهشی نوسان میکند، قرمزپوشی اوراق مالی-کالایی بورسکالا در حالی رقم خورد که قراردادهای آتی با محوریت داراییهای سرمایهای با خروج محدود نقدینگی از این بازار همراه شدند.

در حال حاضر، سهسررسید برای دادوستد قراردادهای آتی واحدهای صندوق طلا امکان مبادله در این بازار را دارند که با توجه به روند نوسان قیمت اخیر در این بازار، اتخاذ موقعیت تعهدی از این قراردادها به دو میلیون و 500هزار تومان وجه تضمین نیاز دارد. در جریان مبادلات روز گذشته این بازار نزدیکترین سررسید این دارایی که 26مرداد سالجاری است، با بهای 11هزار و 370تومان مبادله شد که بالاتر از بهای دارایی پایه آن، یعنی واحدهای صندوق لوتوس ارزیابی میشود. همچنین بهای اونس طلا در بازارهای جهانی، بهعنوان دیگر متغیر اثرگذار بر ابزارهای طلایی بورسکالا در کنار نرخ ارز بر روند قیمتی این اوراق اثر جدی میگذارد که البته مدتی است از روند مشخصی تبعیت نمیکند. در واقع، طلا در معاملات جهانی روز دوشنبه به 1838دلار در هر اونس (تا لحظه تنظیم این گزارش) رسید که بخشی از ضررهای جلسه قبل را جبران کرد، اما همچنان تحت فشار شاخص دلار قوی و افزایش بازدهی اوراق خزانهداری قرار دارد.

این فلز گرانبها هفته گذشته در بحبوحه موج جهانی انقباض پولی با هدف کاهش تورم، بیش از یکدرصد کاهش نرخ داشت که به دلیل افزایش 75واحدی (75/ 0درصدی) نرخ بهره فدرالرزرو بود.

در آخرین تفسیر، فدرالرزرو، از افزایش دیگری در مقیاس مشابه در نشست ماه جولای بانک مرکزی حمایت خواهد کرد. در همین حال، لورتا مستر، رئیس بانک فدرالرزرو کلیولند، گفت که احتمال رکود اقتصادی ایالاتمتحده بالاست و بازگشت به هدف تورم 2درصدی بانکمرکزی چند سال طول خواهد کشید.

نگرانیها در مورد هزینههای اقتصادی بالقوه سیاستهای انقباض تهاجمی، بازارها را تحت فشار قرار داد و تا حدی از قیمت طلا حمایت کرد. قراردادهای نقره بازار آتی نیز این روزها افتوخیزهای قیمتی را تجربه میکنند و در حال حاضر با دو نماد فعال امکان مبادله دارند که البته روز گذشته سررسید دورتر این نماد اندکی رشد نرخ تسویه را تجربه کرد. در مقابل، نزدیکترین سررسید آن یعنی نماد SILMO01 (نقره تحویل مردادماه 1401) در جریان مبادلات روز گذشته با اندکی کاهش به میزان 20هزار و 170تومان مبادله شد.

نقره بهعنوان دیگر دارایی سرمایهای بازار آتی، در بازارهای جهانی به زیر سطح 22دلار در هر اونس رسید که پایینترین سطح قیمتی خود از ژوئن 2020 تاکنون ارزیابی میشود؛ زیرا سیاست تهاجمی بانکهای مرکزی باعث ترس سرمایهگذاران از نگهداری شمش طلا بهعنوان دارایی بدون بازده شد.

فدرالرزرو نرخ بهره هدف خود را سهچهارم درصد افزایش داده است تا به بالاترین تورم مشاهده شده از اواخر سال 1981 رسیدگی کند؛ در حالی که پیشبینی رکود اقتصاد و افزایش بیکاری در ماههای آینده جدی است. پایینآوردن قیمتها جزو نگرانیهای همیشگی است که سختتر شدن شرایط پولی میتواند اقتصاد را به سمت رکود بکشاند.

دو داده متناقض در بازار آتی

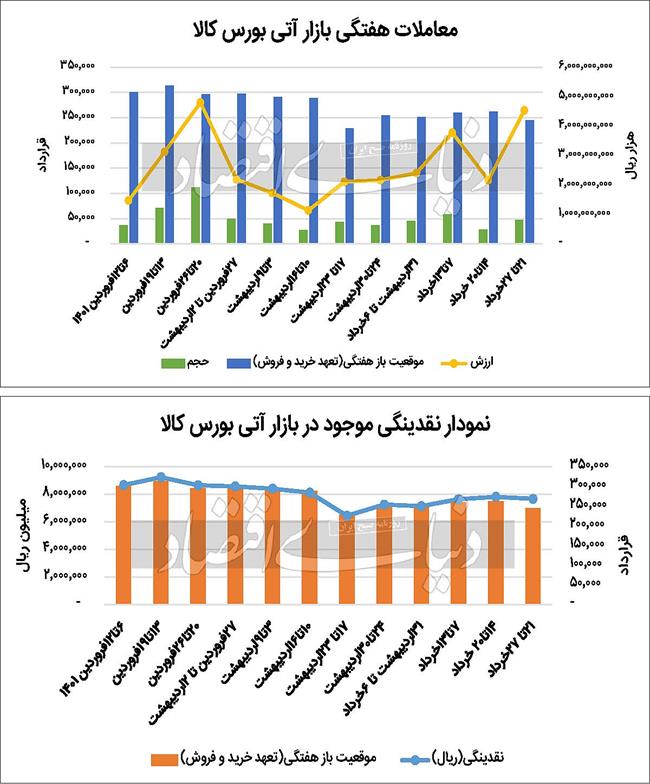

در جریان دادوستد قراردادهای آتی بورسکالا در هفته گذشته، شاهد به ثبت رسیدن دو داده افزایشی، یعنی حجم و ارزش معاملات بودیم که با شدت گرفتن روند منفی انتظارات تورمی در بازارهای موازی با محوریت بازار آزاد ارز، معاملهگران برای تغییر جهت موقعیت تعهدی اخذشده خود مبادرت کردند. این در حالی است که دیگر دادههای حیاتی این بازار، یعنی میزان نقدینگی موجود در بازار و مجموع موقعیتهای باز هفتگی نمادهای فعال، اندکی کاهش داشتند.

بنابراین شاهد کاستهشدن از جذابیت قراردادهای آتی هستیم که به محض عقبنشینی بهای ارز در بازار آزاد، بهعنوان مهمترین محرک رونق این بازار، جریان معاملات در بازار آتی نیز تغییر کرده و خبری از ثبت رکوردهای معاملاتی قابلتوجه در میزان سرمایه واردشده به این بازار نبود. اگرچه حجم و ارزش معاملات رشد قابلتوجهی را به ثبت رساند؛ اما نمیتوان این مساله را به استقبال معاملهگران از قراردادهای آتی مربوط دانست. به عبارت دقیقتر، هفته گذشته به میزان 47هزار و 793قرارداد در تابلوی آتی بورس کالای ایران مورد دادوستد قرار گرفت که نسبت به هفته ماقبل از رشد 67درصدی برخوردار شد. این میزان قرارداد، ارزشی بالغ بر 453میلیارد تومان داشت که از رشد بیش از 100درصدی ارزش معاملات در هفته گذشته حکایت دارد. با این حال، بهرغم صعود محسوس این دو داده حیاتی معاملات در بازار آتی طی هفته گذشته، میزان موقعیتهای تعهدی بازشده در این بازار به میزان 7درصد کاهش داشت که از عدمتحرک جدی حجم سرمایه موجود در این بازار حکایت دارد.

به این ترتیب، هنوز هم بازار آتی بورسکالا از تعمیق لازم برای تداوم مسیر توسعه خود برخوردار نیست؛ چرا که برای پنجهفته متوالی میزان نقدینگی موجود در بازار بهرغم تغییرات قابلتوجه حجم و ارزش معاملات، در کانال فعلی باقی مانده و فقط با تاثیرپذیری از سایر متغیرهای مهم، نوسان محدودی را تجربه کرده است.

از این رو میتوان بهوضوح، نااطمینانی اهالی این بازار نسبت به دورنمای قیمتی را تصدیق کرد؛ چرا که در بازار آتی در صورت همسو شدن با روند بازار، میتوان با بهره بردن از اهرم معاملاتی سودهای بالایی کسب کرد. اما همین ویژگی جذاب در شرایطی که بازارها در هالهای از ابهام قرار گرفتهاند یا قیمتها در سایه تصمیمات دستوری تغییر میکنند، مخاطرات زیادی را به همراه دارد.

از این رو، ورود سرمایه زیاد به این بازار چندان منطقی ارزیابی نمیشود؛ همانطور که به گفته برخی از کارشناسان بازار در شرایط فعلی نیز اتخاذ موقعیتهای تعهدی بالا (چه خرید و چه فروش) ریسک بالایی برای دارنده آن به همراه خواهد داشت. بنابراین میتوان این مطلب را دلیل اصلی ثبات نسبی، اما شکننده میزان نقدینگی موجود در این بازار عنوان کرد.