صندوقهای طلای قابلمعامله در بورس (ETFهای طلا) بهعنوان یکی از ابزارهای مهم سرمایهگذاری، امکان دسترسی به بازار طلا را برای سرمایهگذاران فراهم میکنند و افراد بدون نیاز به خرید مستقیم طلا، میتوانند در این دارایی امن سرمایهگذاری کنند. این صندوقها به دلیل نقدشوندگی بالا، عدمنیاز به نگهداری طلا بهصورت فیزیکی و هزینههای معاملاتی کمتر، توجه زیادی را از زمان معرفی در بازار به خود جلب کردهاند و بهطور مداوم شاهد ورود پول حقیقی به این صندوقها هستیم که این موضوع نشاندهنده توجه سرمایهگذاران خرد (در کنار سرمایهگذاران کلان) به این صندوقها است.

در حالحاضر هیچ شاخصی وجود ندارد که بتوان بر اساس آن، سمت و سوی کلی حرکت صندوقهای طلا را با استفاده از آن مورد ارزیابی قرار داد. «دنیایاقتصاد» بهعنوان یک رسانه مستقل، بهصورت انحصاری شاخصی را برای صندوقهای طلا محاسبه کردهاست که میتواند جهت کلی تحرکات این بخش از بازار را بهخوبی برای سرمایهگذاران مشخص کند. روششناسی برآورد این شاخص کاملا مشابه روش شاخصهایی مانند داوجونز آمریکا و نیکی ژاپن است و تمامی صندوقها فارغ از اندازه و سرمایهشان، تاثیر هماندازهای بر شاخص محاسبهشده دارند. این شاخص قرار است بهطور روزانه در صفحه «15 (آیندهنگر) » روزنامه «دنیایاقتصاد» درج شود.

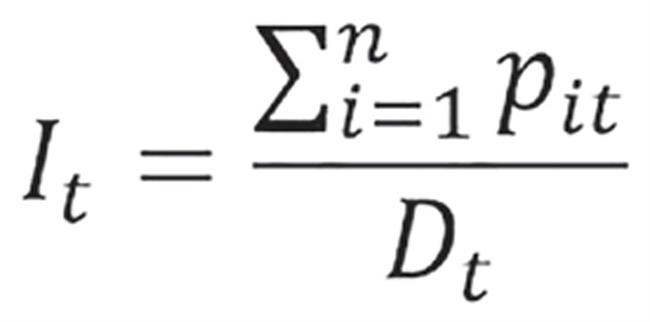

نحوه محاسبه شاخص صندوقهای طلای قابلمعامله

برخلاف شاخصکل بورس اوراقبهادار که در آن، اندازه و سرمایه شرکتها بر مقدار شاخص محاسبهشده اثرگذار است، شاخصی که در اینجا محاسبه میشود، از سرمایه صندوقها تاثیر نمیپذیرد؛ اما قیمت داراییهای موجود در شاخص، بر مقدار و بازدهی آن اثرگذار هستند؛ در واقع در شاخص محاسبهشده چنین فرض میشود که فرد در اولین دوره محاسبه شاخص، یک واحد از هرکدام از صندوقهای طلا را در پورتفولیو خود دارد و با این فرض، در ادامه به محاسبه بازدهی چنین پورتفولیویی پرداخته میشود. برای محاسبه شاخص صندوقهای طلای قابلمعامله، از فرمول زیر استفاده میشود:

که در آن pit قیمت هریک از صندوقهای طلا در روزی است که شاخص را محاسبه میکنیم. همچنین Dt نیز تعدیلکننده شاخص است که در دوره اول برابر تعداد صندوقهای طلا است. تعدیلکننده شاخص، یک عدد است که بهطور مداوم بهروزرسانی میشود تا تاثیر تغییرات ساختاری در شاخص، مانند حذف یا اضافهشدن صندوقها به شاخص، تقسیم سهام، ادغام شرکتها و تغییرات دیگر در ترکیب شرکتهای شاخص را جبران کند (البته برخی از موارد ذکرشده برای صندوقهای طلا موضوعیت ندارند و تعریف ارائهشده برای تعدیلکننده شاخص، یک تعریف عمومی و کلی است.) هدف اصلی از استفاده از Dt این است که تغییرات شاخص ناشی از عوامل غیرمرتبط با عملکرد واقعی بازار، حداقلی شود.

کاربردهای شاخص صندوقهای طلای قابلمعامله

1- پیگیری عملکرد بازار: شاخص صندوقهای طلای محاسبهشده توسط «دنیایاقتصاد» میتواند بهعنوان معیاری برای عملکرد صندوقهای طلا مورد بهرهبرداری قرار گیرد؛ در واقع تغییرات این شاخص نشاندهنده عملکرد کلی صندوقهای طلا در طول زمان است.

2- معیار بازدهی و ریسک کلی صندوقهای طلا: شاخص محاسبهشده میتواند معیاری برای بازدهی و ریسک کلی صندوقهای طلای موجود در بازار اوراقبهادار باشد و به سرمایهگذاران حقیقی و حقوقی کمک میکند تا بتوانند مقدار بهینهای از سبد دارایی خود را بر اساس بازدهی و ریسک محاسبه شده، به صندوقهای طلا اختصاص دهند.

بازدهی 360درصدی شاخص صندوق طلا

نمودار1، روند شاخص صندوقهای طلای قابلمعامله را در بازه 6 اردیبهشت 1399 تا 16تیر 1403 نشان میدهد. در اولین روز محاسبه شاخص، تنها 4 صندوق طلا، عیار، زر و گوهر حضور دارند، اما در آخرین روز، شاخص شامل صندوقهای نفیس، تابش، گوهر، کهربا، آلتون، ناب، مثقال، زرفام، زر، عیار، جواهر، طلا و گنج است که مجموعا 13صندوق را تشکیل میدهند. مقدار شاخص برای روز ابتداییبرابر 100 درنظر گرفته شدهاست که در 16 تیر 1403، این رقم به حدود 463.2 رسیده که نشاندهنده بازدهی حدودا 363درصدی طی این بازه است. البته طی این مدت، شاخص مقادیر بالاتری را نیز تجربهکرده و در 25فروردین1403 به رقم540.5 نیز رسیدهاست.