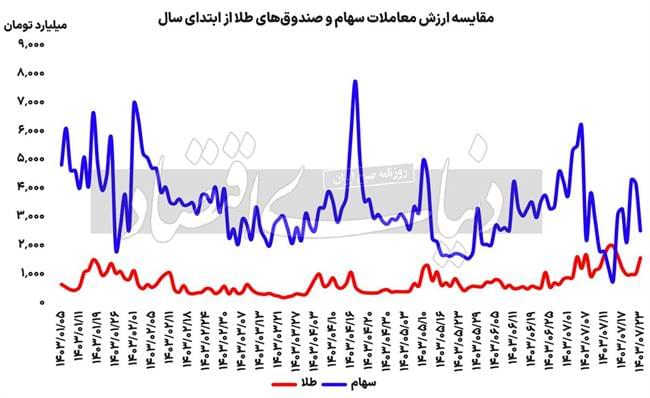

علی عبدالمحمدی: بررسی روند ارزش معاملات صندوقهای طلا و ارزش معاملات خرد بورس (سهام، حقتقدم و صندوقهای سهامی) نشانگر این مساله است که با توجه به ریسکهای موجود در سالجاری، طلا بهعنوان یک دارایی امن در تیررس سرمایهگذاران مختلف قرار داشته است. بازار سهام در سالجاری تا به این جای کار در رکود و رخوت معاملاتی به سر برده و اوضاع و احوال بازار، تعریف چندانی نداشته است. بر اثر ریسکهای سیستماتیک مختلف، دانه نوسان بازار بهدفعات دستخوش تغییر شده و در نتیجه آن بازار با کاهش نقدشوندگی همراه شده که این موضوع خود را در کاهش ارزش معاملات خرد بازار سهام منعکس کرده است.

افزایش ضریب نفوذ صندوقهای طلا

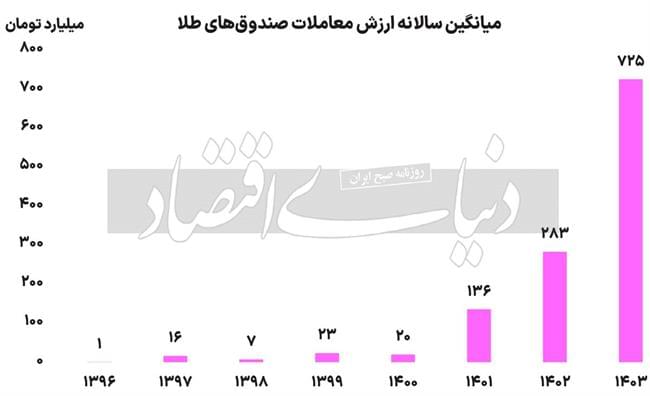

بررسیهای «دنیایاقتصاد» حاکی از این نکته است که صندوقهای طلا در سالجاری با افزایش ضریب نفوذ در بین آحاد مردم و فعالان اقتصادی همراه شدهاند؛ به گونهای که میانگین روزانه ارزش معاملات 13صندوق طلای حاضر در بازار در سالجاری به 725میلیارد تومان رسیده است که این موضوع گواهی بر افزایش ضریب نفوذ این صندوقهاست. این در حالی است که در سال گذشته، میانگین روزانه ارزش معاملات صندوقهای طلا، 283میلیارد تومان بود؛ در سال 1401 نیز میانگین 136میلیارد تومانی برای ارزش معاملات این صندوقها به ثبت رسیده بود.

سهام در گرداب ناامیدی

در مقابل، اما اوضاع در بازار سهام اصلا امیدوارکننده نبوده است. بورس کمترین ارزش معاملات ریالی پنجسال اخیر را در سالجاری تجربه میکند. میانگین روزانه ارزش معاملات بازار سهام، 3هزار و 393میلیارد تومان بوده است که اختلاف فاحشی با مقدار همین پارامتر در سال گذشته دارد. در سال گذشته به صورت میانگین، روزی 6هزار و 885میلیارد تومان سهام میان سرمایهگذاران مبادله شد. در دوسال 1400 و 1401 نیز میانگین روزانه ارزش معاملات بازار سهام در کانال 4هزار میلیارد تومان قرار داشت. در سایه چنین وضعیتی، صندوقهای طلا با اقبال عمومی همراه شده و به مهمترین رقیب بازار سهام تبدیل شدهاند. اوایل مهرماه امسال کار به جایی رسید که در چند روز، ارزش معاملات این صندوقها از ارزش معاملات سهام نیز پیشی گرفت.

بازار سهام با چه رویدادهایی مواجه شد؟

اما چه عواملی موجبات رکود در بورس را فراهم کرد و سبب شد بازار سهام در مدار حضیض و ذلت قرار بگیرد؟ در پاسخ به این سوال میتوان استنباط کرد سلسلهای از ریسکهای سیستماتیک در بازار سهام رخ داد که سبب شد بازار از سمت تقاضا مورد بیمهری واقع شود. بیگمان سال1403، یکی از سالهای عجیبی است که در سنوات آتی از آن یاد خواهد شد. طیف متنوعی از اتفاقات در هفتماه نخست این سال در حوزه سیاست داخلی و روابط خارجی رخ داده که هریک به نحو و طریقی کلیات سیاست و اقتصاد کلان کشور را تحتتاثیر قرار داده است. در این اثنا بازار سهام بهعنوان بازاری که بخش اعظم سرنوشت و مسیر آتی آن به رویدادها و تحولات سیاسی و اقتصادی گره خورده است، روزهای تلخی را پشت سر گذاشت.

سیزدهم فروردینماه، اسرائیل کنسولگری ایران در دمشق را مورد هدف قرار داد و مخابره اخبار این رویداد، همگان را به این نتیجه رساند که مطمئنا ایران نیز واکنش مقتضی به این عمل اسرائیل نشان خواهد داد و نخستین ریسک سیستماتیک بر سپهر بورس تهران سایه افکند. در ادامه، ایران در بیستوششم فروردین، پاسخ موشکی و پهپادی قابلتوجهی به اقدام اسرائیل نشان داد. خطر سرایت آتش جنگ به داخل مرزهای کشور یکی از ریسکهای مهمی بود که بر اثر فعل و انفعالات حادثشده در فروردین سالجاری، بازار سهام را تحتالشعاع قرار داد. سازمان بورس و اوراق بهادار برای حفاظت از سرمایه سهامداران در آن مقطع، دامنه نوسان را به مثبت و منفی یکدرصد کاهش داد و بعد از چهار روز معاملاتی دامنه به روال سابق بازگشت.

یکماه بعد از قضایای فوقالذکر، ریسک ابهام درخصوص وضعیت آتی سیاست داخلی، بازار سهام را در شوک فرو برد. اواخر اردیبهشت، بالگرد حامل رئیسجمهور و همراهان سقوط کرد و ابهام بر سپهر سیاسی کشور حاکم شد. طبیعتا در چنین فضایی بازار سهام نیز با فشار فروش همراه شد. این بار نیز سازمان بورس دست به کار شد و دامنه نوسان را به مثبت و منفی 2درصد کاهش داد. بعد از برگزاری دور نخست انتخابات ریاستجمهوری، دامنهنوسان به مثبت و منفی 6درصد افزایش پیدا کرد. بعد از انتخاب مسعود پزشکیان بهعنوان رئیس دولت چهاردهم، انتظار بر این بود که رفتهرفته آرامش به فضای سیاسی کشور بازگردد و اقتصاد کلان کشور و بورس تهران نیز متعاقبا از این امر تاثیر مثبتی دریافت کنند.

دهم مردادماه یک اتفاق غیرمنتظره دیگر در تهران رخ داد و رئیس دفتر سیاسی حماس در تهران ترور شد که این موضوع نیز موجبات تشدید فشار عرضه بر بورس تهران را فراهم کرد. این بار نیز سازمان بورس با تاخیری چند روزه، دامنهنوسان در بازار سهام را به مثبت و منفی یکدرصد کاهش داد. تمام ماجراهای مذکور که ریسک سیستماتیک (ریسکی که بر کلیت بازار سهام تاثیر میگذارد) تلقی میشوند، بازار را با فشار فروش همراه کردند. بنابراین میتوان در یک جمعبندی کلی از موارد مذکور، ریسکهای سیستماتیک و ژئوپلیتیک را مهمترین ریسکهای ششماه نخست سالجاری نامگذاری کرد.