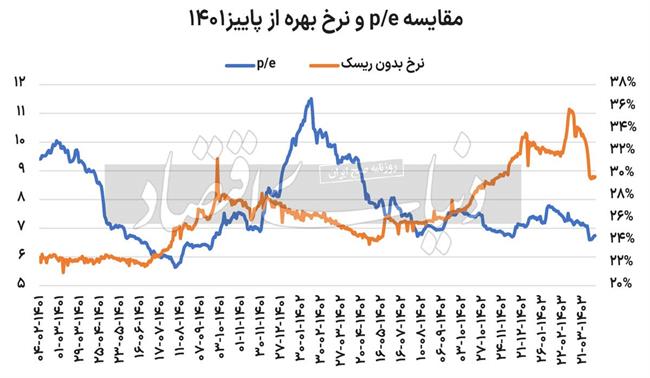

علی قاسمی: چندی پیش، نسبت P/E سهام شرکتهای بورس تهران به حوالی 6.5واحد رسید. این میزان، از پاییز 1401 و بعد از ریزشهای شاخص بورس، بیسابقه بود. اما دو تفاوت قابلتوجه در آن دوره و مقطع زمانی فعلی وجود دارد. اول آنکه در آبان1401، نرخ بهره بسیار پایینتر بود. دوم آنکه ریسکهای سیاسی و اقتصادی در ایران، نسبت به پاییز دوسال قبل، متفاوت است. از آنرو نمیتوان P/E 6.5واحدی فعلی را سیگنال ارزندگی در نظر گرفت؛ چرا که اگر ارزنده بود، بازار قطعا به روند صعودی برمیگشت. عقبماندگی بازار به دلیل متغیرهای بنیادی است که تا زمان رفع موانع اقتصادی جبران نخواهد شد. از اینرو، اگر مفروضات تاثیرگذار بر بازار سهام، مانند نرخ ارز، نرخ بهره، هزینه انرژی، قیمتهای جهانی و سایر متغیرها، به نفع بازار سرمایه تغییر کنند، قطعا نسبت 6.5واحدی P/E سیگنال ارزندگی میدهد؛ در غیراینصورت، با شرایطی که بورس تهران در آن قرار دارد، نسبت 6 تا 7واحدی بازار، متعادل است و حتی این نسبت میتواند به زیر 6واحد نیز در شرایط فعلی تغییر یابد. این درحالی است که P/E آیندهنگر نیز حوالی 5.96واحد است که بازهم سیگنال Under Value (زیر ارزش ذاتی بودن) را به سرمایهگذاران مخابره نمیکند.

P/E معیار در بازار

براساس مدل رشد گوردون، نسبت قیمت به سود در بازار سهام، از سه عامل اصلی تبعیت میکند. اولین عامل نرخ تقسیم سود است که این عامل، خود به سود خالص بازار و میزان نقدینگی شرکتها بستگی دارد. اما در ایران به طور سنتی نسبت تقسیم سود، حوالی 75درصد است و شرکتها سهچهارم سود خالص خود را تقسیم میکنند.

عامل دوم، نرخ بازدهی مورد انتظار بازار است. این نرخ با مدلهای مختلف مالی توجیه میشود. اما در ایران عمدتا با مدل قیمتگذاری دارایی سرمایهای این متغیر را ارزیابی میکنند. به عبارت دیگر نرخ مورد انتظار بازار، ناشی از نرخ بهره بدون ریسک و نرخ صرف ریسک در بازار است. این صرف ریسک از ریسکهای ناشی از مسائل اقتصادی و سیاسی در کشور ناشی میشود. با توجه به آنکه نرخ بدون ریسک در ایران، حوالی 30درصد و صرف ریسک نیز حدود 15درصد است، بازده مورد انتظار حدود 45درصد ارزیابی میشود. برخی نیز این عدد را از جمع نرخ تورم انتظاری و نرخ صرف ریسک محاسبه میکنند. از اینرو، بازده مورد انتظار بازار میتواند بین 45 تا 50درصد ارزیابی شود. هرچند صرف ریسک بازار در شرایط عدمثبات سیاسی، میتواند بالای 15درصد باشد. عامل سوم نرخ رشد سود شرکتهاست. این موضوع تحت دوعامل نرخ تورم و رشد اقتصادی مورد ارزیابی قرار میگیرد. به همین دلیل میتوان نرخ رشد را بین 30 تا 35درصد مطابق با تورم مدنظر قرار داد.

اگر این سهعامل مفروض قرار گیرد، نسبت P/E یا قیمت به سود آیندهنگر بازار باید حوالی 5فرض شود؛ یعنی بازار، ارزش ذاتی سهام را از ضرب عدد 5 در سود خالص شرکتها محاسبه میکند. اگر سود شرکتهای تولیدی بازار در سال 1403، 700همت فرض شود، ارزش بازار آنها باید حوالی 3هزار و 500همت باشد. P/E ttm بازار نیز با اختلاف جزئی باید در حدود 6 تا 6.5واحد باشد. با این اوصاف بازار بهقیمت است؛ نه ارزنده و نه گران.

آبان1401 مشابه با شرایط فعلی؟

با پایان ناآرامیهای 1401، دلار رشدهای قابلتوجهی را به ثبت رسانده بود. بازگشت ثبات سیاسی به کشور و تحت کنترل درآمدن اوضاع اجتماعی، صرف ریسک مورد انتظار بازار را کاهش داد. علاوه بر اینکه گشایشهای سیاسی با همسایگان نیز در دستور کار وزارت خارجه بود. ضمن آنکه نرخ بهره در آن مقطع حوالی 25درصد بود. اختلاف 5درصدی نرخ بهره آن مقطع با زمان فعلی، بر نسبت قیمت به سود اثرگذار است؛ جدا از آنکه رشد نرخ دلار میتوانست نرخ رشد سود شرکتها را نیز افزایش دهد. در آن زمان این انتظار وجود داشت که نسبت قیمت به سود یا P/E آیندهنگر بازار به حوالی 8 برسد؛ به این معنی که بازار به سود خالص شرکتها ضریب 8 داده و در ارزش بازار لحاظ کرد. این موضوع باعث رشد شاخص کل بورس و شاخص هموزن تا اردیبهشت 1402 شد؛ اردیبهشتی که قیمت به سود آیندهنگر بازار را به حوالی 8 رساند. هرچند در مقاطی از آبان 1401 تا اردیبهشت پس از آن، نرخ بهره تا 28درصد نیز پیشروی کرد، اما در چند هفته قبل نیز نرخ اخزا تا 35درصد پیشروی کرد و اعداد نرخ بهره در پاییز1401 با بهار 1403 قابل مقایسه نیست.

اکنون نرخ بهره بالاست. ثبات سیاسی در کشور بهواسطه انتخابات و تعیین چهاردهمین رئیسجمهور ایران رو به کاهش است. تنش نظامی در منطقه خاورمیانه بالاست. عدمرشد دلار نیما متناسب با رشد دلار آزاد، جایی برای رشد نرخ سود شرکتها نگذاشته است؛ به طوری که در صورتهای مالی اخیر نیز سود شرکتها رشد قابلتوجهی را به ثبت نرساند. دخالت دولت در شرکتها، کاهش قیمتهای جهانی و افزایش هزینه انرژی، همه در پایین بودن نسبت P/E موثر هستند.

میتوان P/E بالایی به بورس نسبت داد؟

در پاییز 1401، نسبت قیمت به سود در محدودهای قرار داشت که اکنون قرار دارد. اما در آن مقطع، احتمال افزایش دلار نیما، نرخ بهره پایین و گشایش روابط سیاسی با کشورهای همسایه و عرضه خودرو در بورسکالا، سیگنال حمایت سیاستگذار از بازار سرمایه را مخابره میکرد. از اینرو، بازار تصمیم گرفت با افزایش 2واحدی این نسبت، بازار را بیشتر ارزشگذاری کند. اکنون نیز بورس به محرک نیاز دارد. با وجود آنکه نرخ اخزا حوالی 29درصد است، این کاهش کافی نیست و بازار انتظار دارد با کنترل نسبی تورم دوباره انبساط سیاسی پولی پیشروی سیاستگذار قرار بگیرد. تخفیف نرخ خوراک پالایشیها و رشد دلار نیما تا حدودی ریسکها را در بازار کاهش داده است. حتی نقدشوندگی و تنوع صندوقهای سرمایهگذاری در کاهش ریسک بازار موثر بوده است. اما بازار باز هم به انتخابات، نگرش پاستورنشین جدید و کاهش تنشهای منطقه چشم دوخته است. در این صورت قطعا با کاهش نرخ بهره و کاهش دخالتها در بورس، ریسکها کاهش مییابد و با رشد دلار نیما، احتمال افزایش سود شرکتها بیشتر میشود. در این صورت میتوان P/E بالایی را به بازار نسبت داد.