مرکز پژوهشهای مجلس در گزارشی به بررسی توضیحدهندگی نظریههای متداول و مطرح در زمینه تعیین نرخ ارز پرداخت و با بررسی تطبیقی نوسانات ارز در ایران اعلام کرد که ادعای عدماعتبار نظریات اصلی تعیین نرخ ارز در ایران و دیگر کشورهای صادرکننده نفت نادرست است. مدل تصریحشده در این گزارش مرکز پژوهشها بیان میکند آنچه موجب ناتوانی مدل پولی و مدل قدرت برابری خرید در توضیح تعیین نرخ ارز در ایران میشود، عدم لحاظ کردن صادرات نفتی و اثر آن بر رابطه مبادله، نرخ حقیقی سود سپرده و در نظر گرفتن سال پایه پیش از تاریخ فروپاشی پیمان برتون وودز است.

از سوی دیگر با لحاظ کردن رانت منابع طبیعی در مدل پولی، این مدل توضیح قابلقبولی از روند نرخ ارز در ایران و دیگر کشورهای صادرکننده نفت ارائه میدهد. بااینحال این گزارش تایید میکند که مدلهای یادشده برای توضیح نوسانات کوتاهمدت مناسب نیستند و صرفا در بلندمدت به کار میآیند. در کشورهای نفتی مانند ایران، علاوه بر عوامل طرف تقاضای اقتصاد، عوامل طرف عرضه مانند صادرات نفتی و افزایشهای هزینههای تجاری نیز اثر معنادار و قابلملاحظهای بر نرخ ارز دارند. رشد نقدینگی مازاد بر تولید از طرف تقاضا و کاهش صادرات نفتی و افزایش هزینههای تجاری از سمت عرضه عوامل مهم تعیینکننده نرخ ارز در ایران هستند. البته این امکان نیز وجود دارد که در پی افزایش نااطمینانیهای اقتصادی و به تبع آن افزایش دائمی سطح خروج سرمایه، سطح نرخ ارز نیز به طور دائمی افزایش یابد.

افسانهزدایی از نرخ ارز در ایران

مرکز پژوهشهای مجلس در گزارشی کارشناسی به سراغ مساله تعیین نرخ ارز در ایران رفته است. برخی افراد مدعی هستند که مدل تعیین نرخ ارز در ایران با تئوریها و مدلهای متداول تعیین نرخ ارز در دنیا منطبق نبوده و رفتار نرخ ارز تابعی از عوامل بنیادی اقتصادی نیست. از نگاه این گروه، تغییرات نرخ ارز ناشی از عواملی نظیر تصمیم دولت یا رفتار صادرکنندگان است. خروجی سیاستی این نوع نگاه به آنجا میرسد که این گروه، سیاستهای ارزی مبتنی بر تعیین دستوری نرخ ارز را برای اقتصاد بهینه میدانند. با این حال گزارش تفصیلی مرکز پژوهشهای مجلس همه ابعاد تعیین نرخ ارز را بررسی کرده است. این گزارش نشان میدهد اتفاقا متغیرهای کلان اقتصادی در قالب مدلهای تعیین نرخ ارز، روند نرخ ارز در ایران و سایر کشورهای نفتی را توضیح میدهند و ادعای عدماعتبار نظریات اصلی تعیین نرخ ارز اشتباه است.

گزارش اخیر مرکز پژوهشهای مجلس در بررسی خود روند نرخ ارز در ایران و 27 کشور نفتی دیگر را مورد بررسی قرار داده است. نتایج حاصلشده بیانگر آن است که متغیرهای کلان اقتصادی در قالب مدلهای تعیین نرخ ارز، روند نرخ ارز در ایران و کشورهای صادرکننده نفت را توضیح میدهند و ادعای عدم اعتبار نظریههای متعارف تعیین نرخ ارز درباره ایران از بنیان نظری و تجربی مناسبی برخوردار نیست. بازوی پژوهشی مجلس دلایل مختلفی را برای عدمهماهنگی ظاهری نظریات متعارف با تغییرات نرخ ارز در ایران ذکر میکند که مهمترین آنها عدم لحاظ صادرات نفتی و اثر آن بر رابطه مبادله، تغییرات ساختاری ناشی از فروپاشی پیمان برتونوودز و تغییر ترجیحات سبد دارایی است. با درنظر گرفتن موارد یادشده در مدلهای متعارف میتوان مشاهده کرد که روند نوسانات نرخ ارز قابل توضیح میشوند.

منشأ اختلافات کجاست؟

با نگاهی به نظریههای مطرح در زمینه تعیین نرخ ارز در اقتصاد بینالملل، میتوان نظریه برابری قدرت خرید و مدل پولی تعیین نرخ ارز را به عنوان دو مدل اصلی دانست که اساس اغلب مدلهای تجربی تعیین نرخ ارز را تشکیل میدهند. دیگر مدلهای مورد استفاده برای تعیین نرخ ارز، مانند مدلهای تعادل عمومی و کنترل بهینه، در عمل نیازمند قیدی درخصوص نرخ ارز هستند. این قیود را میتوان با دو نظریه ذکرشده تعیین کرد. در نظریه برابری قدرت خرید (PPP)، رشد سطح قیمتها و در مدل پولی، مازاد رشد نقدینگی نسبت به رشد تولید نقش کلیدی در تعیین نرخ ارز را بر عهده دارند. با این حال دلایل بنیادینی چون فروش نفت در اقتصاد ایران موجب شده دولت به عنوان یک عرضهکننده جدی ارز سعی در مداخله و کنترل این بازار داشته باشد؛ بدین وسیله در دهههای پنجاه و هشتاد شمسی و با افزایش فروش نفت، با وجود افزایش تورم و رشد نسبی نقدینگی، نرخ ارز متناسب با مدل برابری قدرت خرید و مدل پولی افزایش نیافت. همین مساله دستاویزی برای زیر سوال بردن این نظریهها شده است. بسیاری از مجادلات کارشناسی درخصوص نرخ ارز را میتوان بازتابی از اختلاف درخصوص مدلهای تعیین نرخ ارز دانست.

دردسر شوک نیکسون

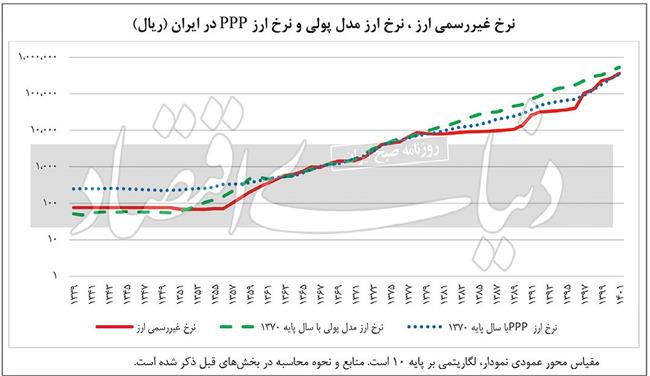

در سال 1971 آمریکا به طور یکطرفه از پرداخت طلا در مقابل دلار سر باز زد که از این اتفاق با عنوان شوک نیکسون یاد میکنند. در نظریه برابری قدرت خرید، ضرورت دارد یک مبدا تاریخی به عنوان سال پایه محاسبات در نظر گرفته شود. اما انتخاب سال پایه با این چالش اساسی مواجه است که با تغییر آن، نرخ ارز محاسباتی تغییر بسیار زیادی میکند. به طور خاص درباره ایران در دو سال پایه متفاوت 1350 و 1370 محاسبات تغییرات زیادی را تجربه میکند. در سال 1350 رابطه دلار و طلا قطع شد، دلار کاهش ارزش را تجربه کرد و همزمان قیمت نفت سالهای پرتلاطمی را پیش رو داشت.

اما در سال 1370 قیمت نفت و ارزش دلار ثبات یافته و دوران گذار از بقایای نظام برتون وودز به نظام شناور به طور کامل طی شده است. انتخاب این دو سال پایه منجر به تفاوت فاحشی در توضیحدهندگی نظریه برابری قدرت خرید میشود. بر این اساس و به عنوان مثال با سال پایه 1350 نرخ ارز در سال 1400 باید 8هزار و 700 تومان باشد؛ در حالی که این عدد با سال پایه 1370 به 26هزار و 300 تومان میرسد و در واقعیت نیز قیمت ارز 26200 تومان به ثبت رسیده است. مثالهای متعددی از این دست وجود دارد که دردسر شوک نیکسون، گذار از برتونوودز و انتخاب سال پایه را نشان میدهد. از سوی دیگر یکی از دلایل شکست نظریه برابری قدرت خرید در تعیین نرخ ارز، تغییر دائمی رابطه مبادله است. رابطه مبادله حاصل تقسیم شاخص قیمت کالاهای صادراتی به شاخص قیمت کالاهای وارداتی است که به واسطه تغییرات شدید قیمت نفت در آمارها و محاسبات مربوط به ایران تلاطمهای قابلتوجهی را تجربه میکند.

چالش مدل پولی

رویکرد پولی به نرخ بهره یک نگاه بسطیافته برآمده از مکتب شیکاگو است. در حالی که برابری قدرت خرید یک رابطه رفتاری و علی از سطح عمومی قیمتها به نرخ ارز است، از نگاه پولی هر دو متغیر سطح عمومی قیمتها و نرخ ارز درونزاست و برابری قدرت خرید شرط تعادل است. طبق این نگاه، دو متغیر سطح عمومی قیمتها و نرخ ارز از عرضه و تقاضای پول تبعیت میکنند. تغییرات قیمت نفت چالش اساسی پیش روی مدل پولی تعیین نرخ ارز است، اما این به آن معنا نیست که این مدل برای کشورهای صادرکننده نفتی چون ایران از درجه اعتبار ساقط است. با اضافه کردن قیمت حقیقی نفت به مدل پولی میتوان این چالش را پشت سر گذاشت. به نوعی با بازتعریف تقاضای پول در کشورهای صادرکننده نفت میتوان از مدل پولی برای تعیین نرخ ارز استفاده کرد.

کدام عوامل بر ارز تاثیر میگذارند؟

حسن ختام گزارش مرکز پژوهشها درباره قیمت ارز را میتوان در جملات پایانی آن یافت. بر این اساس، در شرایطی که بازار غیررسمی شناور است، افزایش نرخ ارز معادل کسری تراز پرداختهاست و بالعکس. در نتیجه، وجود همزمان مازاد در تراز پرداختها و افزایش نرخ ارز امری ممتنع بوده و این گزاره که «بهدلیل وجود مازاد موازنه پرداختها، افزایش نرخ غیررسمی ارز امری غیرمنطقی است» از اساس فاقد منطق علمی است.

در کشورهای نفتی مانند ایران، علاوه بر عوامل طرف تقاضای اقتصاد، عوامل طرف عرضه مانند صادرات نفتی و افزایشهای هزینههای تجاری نیز اثر معنادار و قابلملاحظهای بر نرخ ارز دارد. رشد نقدینگی مازاد بر تولید از طرف تقاضا و کاهش صادرات نفتی و افزایش هزینههای تجاری از سمت عرضه تعیینکنندههای مهم نرخ ارز در ایران هستند. البته این امکان نیز وجود دارد که در پی افزایش نااطمینانیهای اقتصادی و به تبع آن افزایش دائمی سطح خروج سرمایه، سطح نرخ ارز نیز به طور دائمی افزایش یابد.