البرز نظامی : دوشنبه همین هفته گزارشی در صفحه سیاستگذاری روزنامه «دنیایاقتصاد» منتشر شد که در آن گزارش، پیرو نظرسنجی «دنیایاقتصاد» برآوردی از مطالبات مردم از 6نامزد ریاستجمهوری صورت گرفته بود. بر اساس این گزارش، رفع تحریمها با 54درصد بهعنوان اولویت اول و مهار تورم با 30درصد به عنوان اولویت دوم مطالبات مردم از 6نامزد ریاستجمهوری برآورد شده است.

نتایج این نظرسنجی با توجه به شرایط جامعه دور از ذهن نبود. به بیان دیگر، در این روزهای میهن هر کسی که یک ارجاع سرانگشتی به شهود شخصی خود بکند، میتواند این نتایج را تصدیق کند. لکن، مساله چگونگی رفع تحریمها نیازمند داشتن تخصص در حوزههایی چون روابط بینالملل است؛ در نتیجه، نگارنده به خود جسارت ورود به این بحث را نمیدهد. بر این اساس در یادداشت امروز صفحه اندیشه ما به بررسی چگونگی تحقق یافتن مطالبه اول مردم از 6نامزد ریاستجمهوری نمیپردازیم و یک راست به سراغ مطالبه دوم مردم یعنی مهار تورم میرویم.

موضوعی که دهههاست میهمان ناخوانده سفرههای مردم ایران است و متاسفانه از سال1397 به این سوی رشد بیش از پیش داشته است.

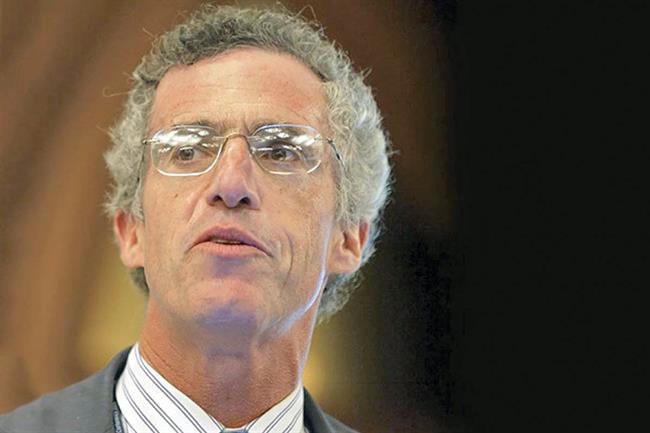

به راستی در برابر تورم چه باید کرد؟ بدیهی است که ما اولین کشوری نیستیم که با این پدیده شوم مواجه شدهایم. کشورهای دیگری نیز در طول تاریخ بودهاند که در بازه زمانی خاصی از تاریخ خود با این پدیده نامبارک مواجه شدهاند. کشورهایی که سرانجام توانستهاند بر این پدیده غلبه کنند و از کوچک شدن سفره شهروندان خود جلوگیری کنند. بر این اساس، یک پرسش میتواند برای ما از این قرار باشد که آنها چه سیاستهای پولی در پیش گرفتند؟ و اینکه در این امر با چه مخاطراتی روبهرو بودند؟ ما برای ارائه پاسخ به این پرسش به مقاله معروف فردریک میشکین با عنوان «تجارب بینالمللی سیاستهای پولی متفاوت» که در سال1999 میلادی در نشریه معروف اقتصاد پولی منتشر شده بود، میپردازیم. فردریک میشکین متولد 11ژانویه سال1951 در آمریکا است. او از اقتصاددانان شهیر آمریکایی در حوزه سیاستهای پولی است که در سالهای مابین 2006 تا 2008میلادی از اعضای هیاتی موسوم به هیاتمدیره فدرالرزرو بوده است. مقاله مذکور از میشکین از جمله مقالات پر ارجاع دادهشدهای در حوزه سیاستهای پولی است که همچنان بهعنوان منبعی معتبر در حوزه اقتصاد کلان تدریس میشود. در نتیجه، بدیهی است که نتایج پژوهش میشکین در این مقاله برای ایران امروز ما نیز میتواند کاربردی باشد.

مقاله میشکین و ما

میشکین در مقاله خود به چهار نوع سیاست پولی میپردازد. او کار خود را با این مساله آغاز میکند که بانکهای مرکزی بهعنوان مقامهای پولی چگونه میتوانند ترمزی بر دولتها بهعنوان مقامهای مالی باشند. مساله میشکین درواقع مبتنی بر این واقعیت است که دولتها همواره گرایشهای جدی به سمت سیاستهای صلاحدیدی دارند و این میتواند در بلندمدت به زیان نرخ تورم تمام شود. در اینجا باید بیان داشت که سیاستهای صلاحدیدی به مجموعه سیاستهایی گفته میشود که دولتها آن را در پیش میگیرند تا نسبت به شرایط فعلی میزان رشد اقتصادی را افزایش دهند و همچنین، نرخ بیکاری را بکاهند. این سیاستها که بهطور معمول در کوتاهمدت موفق هستند، در بلندمدت روندی دیگر به خود میگیرند. پیرو اجرای سیاستهای صلاحدیدی، در بلندمدت دیگر خبری از رشد اقتصادی بالاتر و نرخ بیکاری پایینتر نیست، بلکه تنها چیزی که وجود دارد، نرخ تورم بالاتر است. حال میتوان با اندکی تغییر در جمله معروف کینز بیان کرد که دولتها در بلندمدت مردهاند، اما مردم زنده هستند؛ بنابراین کوتاهمدت برای دولتها ارجحیت بیشتری دارد تا بلندمدت. دولتها برای پیشبرد منافع خود و همچنین، پر کردن سبد رای خود به بانکهای مرکزی فشار وارد خواهندساخت. فشارهایی در این راستا که آنها باید سیاستهای پولی انبساطی در پیش بگیرند تا سیاستهای صلاحدیدی مدنظر دولتها عملی شوند.

کارکرد سیاستهای پولی انبساطی به این نحو است که با افزایش عرضه پول توسط مقامات پولی، نرخ بهره پایین خواهدآمد. در نتیجه این امر، تقاضا برای وام و استقراضهای مالی افزایش پیدا میکند و به دنبال آن فعالیتهای اقتصادی تحریک میشود. این سیاستها در کوتاهمدت شاید اثر چندانی بر تورم نداشته باشند و حتی موجب رشد اقتصادی و کاهش بیکاری نیز شوند؛ اما در بلندمدت اثر معکوس از خود بر جای میگذارند. به این ترتیب، دولتها با نگاهی کوتاهمدت بر بانکهای مرکزی برای پیشبرد اهداف خود فشار وارد میکنند. فشارهایی که میتواند با سویههای پوپولیستی همراه شود و بانک مرکزی را تحت فشارهای سیاسی سنگینی قرار دهد. بنابراین بانکهای مرکزی نیازمند داشتن «لنگری» هستند که متناسب با آن به زبان ساده و همهفهم نشان دهند که سیاستهای صلاحدیدی دولتها چه زمانی زنگ خطر را به صدا درآورده است و باید در برابر آن مقاومت کرد. این لنگرها همانطور که میشکین بیان میکند، چهار نوع هستند: هدفگذاری ارزی، پولی، تورمی و دست آخر سیاست پولی با یک لنگر ضمنی و نه صریح. مورد آخر در واقع سیاست پولی است که فدرالرزرو در آمریکا از آن استفاده کرده است. لکن باقی سیاستها به نوعی توسط سایر کشورها مورد استفاده قرار گرفته است و هر کدام به اقتضای نهادهای سیاسی، فرهنگی، اجتماعی و همچنین، عقبه تاریخی خود نتایج گوناگونی کسب کردهاند. حال ما در این یادداشت بنای آن را نداریم که به هر چهار سیاست بپردازیم. در این یادداشت ما به لنگر نوع اول یعنی سیاست پولی با هدفگذاری نرخ ارز خواهیم پرداخت؛ به این علت که سیاست مذکور هم مورد علاقه دولتمردان ایرانی است و هم از قضا به مذاق شهروند ایرانی بسیار خوشایند است. بر این اساس، یادداشت امروز ما، بر مبنای مقاله میشکین، نگاهی گذرا به تجربه کشورهایی خواهد پرداخت که از سیاستهای پولی با لنگر نرخ ارز بهره بردهاند.

هدفگذاری نرخ ارز

هدفگذاری نرخ ارز نوعی سیاست پولی با سابقه طولانی است. در این سیاست پولی شما میتوانید ارزش پول ملی خود را به کالایی مانند طلا متصل و ثابت کنید. لکن روش دیگر آن است که شما ارزش پول ملی خود را به یک ارز خارجی متصل و ثابت کنید؛ کشوری که شرایط تورمی بهتر از شما دارد. به عنوان مثال، وقتی که ما ادعا میکنیم سیاستهای پولی ما به نحوی خواهد بود که ارزش هر یکدلار برابر با 1000تومان یا 4200 تومان خواهد شد یا از چنین ارقامی بالاتر نخواهد رفت، در واقع شما نوعی هدفگذاری نرخ ارز انجام دادهاید و برای خودتان نوعی لنگر ارزی انتخاب کردهاید.

حال باید بیان کرد که این نوع سیاست پولی دارای چندین مزیت است؛ اول اینکه این نوع لنگر اسمی، نرخ تورم را برای کالاهایی با تجارت بینالمللی ثابت میکند و بنابراین بهطور مستقیم به کنترل تورم کمک میکند. دوم اینکه اگر هدف نرخ ارز معتبر باشد، انتظارات تورمی کشور شما را به نرخ تورم در کشور لنگر –کشور لنگر همان کشوری است که شما پول ملی خود را به ارز آن کشور لنگرکردهاید- تثبیت میکند. سوم اینکه با ایجاد یک مکانیسم تعهد قوی، میتوانید به بانک مرکزی کمک کنید تا در برابر سیاستهای صلاحدیدی مقاومت به خرج دهد و مانع از آن شود که به سیاستهای پولی انبساطی بیش از حد تن دهد و دست آخر اینکه، هدف نرخ ارز از مزیت سادگی و وضوح برخوردار است که باعث میشود به راحتی برای عموم قابل درک باشد.

حکایت کشورهای موفق

با توجه به مزایای هدفگذاری نرخ ارز جای تعجبی ندارد که کشورهای صنعتی از این نوع هدفگذاری استفاده کرده باشند. مثال معروف استفاده از این سیاست پولی فرانسه و بریتانیا در اواخر دهه80 و اوایل دهه90 میلادی قرن گذشته است؛ زمانی که این دو کشور نرخ پول ملی خود را به فرانک آلمان تثبیت کردند. تجربه این دو کشور هم شواهدی برای مزیتهای این سیاست پولی است و هم شواهدی برای شکست آن. فرانسه و بریتانیا هر دو با موفقیت از سیاست هدفگذاری نرخ ارز برای کاهش تورم خود استفاده کردند. در سال1987، زمانی که فرانسه استفاده از این سیاست را آغاز کرد، نرخ تورمی در حدود 3درصد داشت که تقریبا 2درصد بالاتر از نرخ تورم آلمان در آن زمان بود؛ اما فرانسه با استفاده از این سیاست توانست تا سال1992 نرخ تورم خود را به 2درصد کاهش دهد. همچنین در سال1996 نرخ تورم فرانسه و آلمان هر دو به رقم کمی کمتر از 2درصد رسید. همین تجربه بهطور مشابه در بریتانیا رخ داد. بریتانیا نیز در حد فاصل سالهای 1990 تا 1992 توانست مانند فرانسه تورم خود را از نرخ 10درصد به حدود 3درصد کاهش دهد. هدفگذاری نرخ ارز تنها به کشورهای صنعتی محدود نماند و این سیاست توسط اقتصادهای نوظهور نیز مورد استفاده قرار گرفت. یکی از این کشورها آرژانتین بود. آرژانتین با تشکیل «هیات ارزی» توانست نرخ تورم خود را که در سالهای 1989 و 1990 بالای هزار درصد در سال بود، طی یک موفقیت چشمگیر به حدود کمتر از 5درصد در سال1994 برساند؛ امری که رشد اقتصادی در حدود 8درصد این کشور را بین سالهای 1991 و 1994 به همراه داشت. در اینجا ذکر یک نکته لازم است و آن اینکه «هیات ارزی» تعهد بسیار قویتر و شفافتری به هدف نرخ ارز نسبت به نظامهای پولی با سیاست هدفگذاری نرخ ارز میدهد؛ زیرا این امر مستلزم آن است که مقام پولی آماده باشد تا آن زمان که ارز ثابت است، پول ملی را با ارز خارجی مبادله کند. بنابراین، برای پاسخگویی معتبر به این درخواستها، هیات ارزی معمولا بیش از 100درصد ذخایر خارجی پشتوانه پول ملی دارد و امکان هیچ نوع سیاست انبساطی پولی را به مقامات پولی نمیدهد. حال با این توضیح شاید هر مخاطبی تصور کند که این سیاست توانایی معجزه دارد. بنابراین چرا ما دنبالش نکنیم؟ در این خصوص باید بیان کرد که اگر بنا بود نظامهای اقتصادی آنقدرها ساده پیش روند، اکنون همهجای جهان بهشت بود.

آغاز مشکلها

مثال فرانسه و بریتانیا و مقایسه این دو تجربه به خوبی ضعف این سیاست را برای ما آشکار میسازد. این سیاست بهطور کلی از سه منظر ما را دچار مشکل میکند؛ اول اینکه با کاستن امکانات مقامات پولی، از توانایی انعطافپذیری بانک مرکزی در برابر شوکهای عرضه داخلی میکاهد. دوم اینکه هر گونه شوک در کشور لنگر نیز به کشور هدف یا همان کشوری که لنگر ارزی انداختهاست، اصابت میکند و از آنجا که مقامات پولی کشور هدف در برابر آن شوک نقشی ندارند، عملا در برابر شوکهای عرضه در کشور لنگر نیز بیدفاع میشود. سوم نیز آنکه این دستوپای بسته مقامات پولی کشور هدف، موجب میشود تا سیگنالی را که بازار ارز درباره سیاست پولی بطور روزانه ارائه میدهد، حذف شود.همه اینها را میتوان در یک جمله خلاصه کرد: این سیاست دستوپای مقامات پولی کشور هدف را آنچنان میبندد که گویی آنها را در برابر آینده و رویدادهایش خلع سلاح کرده است.

برای فهم این نکته کافی است که به مثال فرانسه و بریتانیا رجوع کنیم. آلمان شرقی و غربی در سال1990 بار دیگر با هم متحد شدند. مساله اتحاد آنها و نیاز به بازسازی آلمان شرقی تبعاتی داشت. یکی از این تبعات افزایش نرخ بهره در آلمان بود. این افزایش نرخ بهره در آلمان بر فرانسه و بریتانیا بهعنوان کشورهای هدف نیز تاثیرگذار بود. موضع فرانسه و بریتانیا در این اتفاق متفاوت بود. فرانسه سیاست پولی خود را در پیش گرفت؛ اما بریتانیا سال1992 سیاست هدفگذاری نرخ ارز خود را متوقف کرد. نتیجه حاصله آن بود که فرانسه با کند شدن نرخ رشد اقتصادی و افزایش بیکاری در کنار افزایش نرخ تورم مواجه شد و این مساله تا چهارسال بعد یعنی سال1996 ادامه یافت؛ اما انگلستان با کاهش رشد و افزایش بیکاری مواجه نشد و مضاف بر این، با پیگیری سیاست پولی از نوع هدفگذاری تورمی، وضعیت تورمی ناگواری نیز پیدا نکرد.

به بیانی دیگر، پیامدهای اتحاد مجدد آلمان بهطور چشمگیری دو نکته را نشان داد؛ اول اینکه هدفگذاری نرخ ارز تضمین نمیکند که تعهد به قاعده سیاست پولی مبتنی بر نرخ ارز برای حفظ هدف به اندازه کافی قوی باشد و دوم اینکه، هزینه رشد اقتصادی ناشی از رژیم نرخ ارز با از دست دادن سیاست پولی مستقل میتواند زیاد باشد. بنابراین در میان نوعی مبادله یا همان trade off میان رشد اقتصادی و تورم باید توسط کشور هدف صورت گیرد. لکن نکته مهم در آنجاست که مساله سیاست پولی با هدفگذاری نرخ ارز در اقتصادهای نوظهور بسیار پیچیدهتر است.

هدفگذاری ارزی و اقتصادهای نوظهور

برای اقتصاد نوظهور روشن نیست که این کشورها با دست کشیدن از یک سیاست پولی مستقل در هنگام هدف قرار دادن نرخ ارز، ضرر میکنند یا سود میبرند. از آنجا که بسیاری از اقتصادهای نوظهور، نهادهای سیاسی یا پولی خود را چندان توسعه ندادهاند که بتوانند سیاستهای صلاحدیدی موفق را عملی کنند، توصیه میشود که سیاستهای مستقل پولی نگیرند؛ اما این امر میتواند به فاجعه ختم شود. بنابراین آنها درواقع با اتخاذ سیاست پولی کشوری موفق در امر تورم از طریق هدف قرار دادن نرخ ارز، شاید نتایجی بهتر از اتخاذ یک سیاست مستقل پولی کسب کنند. درواقع، این درست یکی از دلایلی است که بسیاری از اقتصادهای نوظهور هدفگذاری نرخ ارز را اتخاذ کردهاند. با وجود این، همانطور که میشکین تاکید کرده است، یک نقطه ضعف جدی در اقتصادهای نوظهور وجود دارد که نشان میدهد این نوع سیاست پولی برای آنها میتواند بسیار خطرناک باشد. هدفگذاری نرخ ارز در اقتصادهای نوظهور میتواند باعث شکنندگی مالی و حتی یک بحران مالی تمامعیار شود.

میشکین در اینباره بیان میکند که بهدلیل عدم اطمینان درباره ارزش آتی پول ملی، بسیاری از شرکتهای غیرمالی، بانکها و دولتها در اقتصادهای نوظهور تمایل دارند که بدهیهای خود را به ارزهای خارجی بیان کنند. مضاف بر این، این تمایل را میتوان با یک استفاده از سیاست پولی از نوع هدفگذاری نرخ ارز تشویق کرد. لکن این شرکتها داراییهای خود را با پول ملی بیان میکنند. در نتیجه، با وقوع هرگونه بحران و کاهش ارزش پول ملی، ترازنامه تمام شرکتهای مالی و غیرمالی با بحران جدی مواجه میشود و کشور را در خطر فروپاشی مالی قرار میدهد. در ادامه میشکین بیان میکند که این وضعیت تضعیف ترازنامهها در اقتصادهای نوظهور موجب میشود تا جذابیت وامدهی در این کشورها را کاهش دهد. همچنین از آنجا که وامدهندگان در حال حاضر در معرض خطرات بسیار بالاتری هستند و از آنجا که واسطههای مالی مانند بانکها ممکن است بهدلیل وخامت ترازنامههای خود کمتر بتوانند وام دهند، سرمایهگذاری و فعالیت اقتصادی کاهش مییابد. آسیب به ترازنامههای ناشی از کاهش ارزش در پی بحران ارزی منبع اصلی انقباض اقتصادهای شیلی در سال1982، مکزیک در سالهای 1994 و 1995 و آسیای شرقی در سالهای 1997-1998 بود.

البته مساله خطرات پیگیری سیاست پولی با هدفگذاری نرخ ارز فراتر از این مورد است که میشکین بهطور کامل در مقاله خود آنها را تشریح کرده است؛ لکن این مهمترین خطری است که این اقتصادها را با پیگیری این نوع سیاستها تهدید میکند. نکته اصلی که به زعم نگارنده، میشکین در این باب مطرح میکند از این قرار است که اقتصادهای نوظهور در مقایسه با اقتصادهای صنعتی در خصوص پیگیری این نوع سیاست پولی آسیبپذیرتر هستند. همانطور که میشکین بیان میکند، کاهش ارزش پول ملی در کشورهای توسعهیافته میتواند حتی فعالیتهای اقتصادی را تحریک کند؛ زیرا باعث میشود کالاهای این کشورها در سطح بینالمللی رقابتیتر شود و در نتیجه صادرات خالص و تقاضای کل افزایش یابد. در واقع، این همان تجربه بریتانیا پس از بحران ارزی در سپتامبر1992 بود که مجبور به کاهش ارزش پول خود شد؛ اما این امکان برای اقتصادهای نوظهور وجود ندارد. آنها در برابر شوکهای عرضه چه در کشور لنگر و چه در کشور خود بیدفاعتر هستند.

نتیجهگیری

آنچه از مقاله میشکین برای ما باقی میماند از این قرار است که سیاست پولی از نوع هدفگذاری نرخ ارز دارای مزیتهای جدی است. نکته مهم این سیاست سادگی آن و خلق یک بستر برای ایجاد تعهد قوی در برابر سیاستهای صلاحدیدی است؛ اما هیچ تضمینی در آن نیست؛ زیرا هر نوع شوک در آینده کشور را میتواند با بحران مواجه کند. این مساله در اقتصادهای غیر توسعهیافته بیش از پیش خطرناک است. آنچنانکه میشکین بیان میکند این سیاست یا موجب معجزاتی مانند آرژانتین میشود یا میتواند موجب یک فاجعه مالی شود. در نتیجه، گویا این سیاست برای کشورهایی مانند ما نوعی بازی خطرناک است که آن سرش پیدا نیست. درست است که این سیاست جذابیتهای انتخاباتی و سیاسی دارد؛ اما بازی خطرناکی است که میتواند مانند تجربه سال 1390 و 1397 از طریق شوکهایی که با تحریم بر کشور وارد شد، ما را دچار بحران سازد.