به گزارش مشرق، مرکز آمار و بانک مرکزی ایران اخیراً به ترتیب گزارش تورم مهرماه و متغیرهای پولی شهریورماه را منتشر کردهاند.

این گزارش نشان میدهد هرچند تورم نقطهای و ماهانه در مهرماه افزایش یافته، اما به نظر میرسد این اتفاقات ناشی از تحولات فصلی (همچون شروع مدارس و مراکز آموزش عالی و امثال آن) باشد؛ چراکه طبق دادههای مرکز آمار، بالاترین نرخ رشد تورم ماهانه و نقطهای مربوط به گروههایی همچون اجارهبهای مسکن، آموزش، هتل و رستوران، پوشاک و حملونقل بوده که اغلب آنها متأثر از تحولات شروع سال تحصیلیاند.

دو پژوهشگر اقتصادی در گفتوگو با «فرهیختگان» گفتند با وجود همه ناترازیها و چالشهای بودجهای دولت، نگهداشت نرخ تورم در کانال 30 درصدی ماحصل اجرای سیاست کنترل ترازنامه بانک مرکزی است که توانسته همزمان با ثبات نسبی نرخ ارز، جلوی رشد نقدینگی را بگیرد.

گرچه آنها تأکید دارند سیاست کنترل ترازنامه موفق عمل کرده، اما میگویند با وجود ناترازیهای کلان اقتصادی به عنوان مهمترین موتور رشد مزمن و بالای نقدینگی در اقتصاد و همچنین تداوم رشد نرخ ارز متناسب با تورم و نرخهای فعلی سود بانکی، نگه داشتن دائمی سطح رشد نقدینگی در کانال 20 درصد صرفاً با روش کنترل ترازنامه بانکی کمی دشوار بوده و سیاستگذار باید از سایر ابزارهای خود نیز کمک بگیرد.

وضعیت متغیرهای پولی در نیمهاول

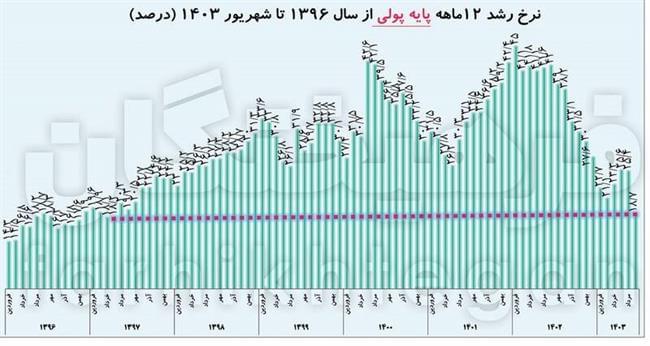

براساس گزارش متغیرهای پولی بانک مرکزی، رشد نقطهبهنقطه پایه پولی در شهریور امسال به 18.7 درصد رسیده، عددی که کمترین مقدار رشد نقطهای پایه پولی از تیرماه 1397 تاکنون است.

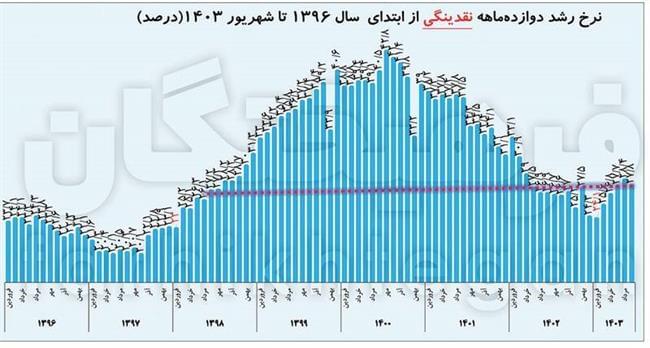

نگاهی به رشد نقدینگی نیز نشان میدهد میزان رشد این متغیر پولی در شهریورماه امسال به 27.8 درصد رسیده، عددی که گرچه در سه ماه اخیر در همین محدوده در نوسان بوده اما در اسفند سال گذشته به عدد 24 درصد نیز بازگشته بود.

با این حال، بدون در نظر گرفتن اعداد و ارقام اسفند 1402 تا خردادماه امسال، رشد فعلی نقدینگی کمترین مقدار از شهریور سال 1398 تاکنون است.

نگاهی به تحولات پولی کشور نشان میدهد درکنار اقدامات تثبیتی بانک مرکزی، پیشران سیاست پولی بانک مرکزی، سیاست کنترل ترازنامه بانکی بوده است.

کارشناسان متفقالقولند سیاست کنترل ترازنامه بانکی بهرغم ضعفهایی که دارد (ازجمله جیرهبندی اعتباری و هدایت اعتبار به نفع اعتبارات کلان و بعضاً بیرون راندن بخش خصوصی از جمع متقاضیان اعتبار) تاکنون توانسته در کنترل رشد نقدینگی موفق عمل کند.

بااینحال به گفته کارشناسان، باوجود ناترازیهای کلان اقتصادی بهعنوان مهمترین موتور رشد مزمن و بالای نقدینگی در اقتصاد و همچنین تداوم رشد نرخ ارز متناسب با تورم و نرخهای فعلی سود بانکی، نگهداشتن دائمی سطح رشد نقدینگی در کانال 20 درصد صرفاً با روش کنترل ترازنامه بانکی دور از انتظار است.

اما نتایج برآوردهای مرکز پژوهشهای مجلس نیز نشان میدهد تغییر روند نرخ تورم کالاها بیانگر آن است که نمیتوان در کوتاهمدت انتظار کاهش نرخ تورم نقطهبهنقطه به ارقام زیر 30 درصد را داشت.

اما درصورت تداوم وضعیت موجود نرخ تورم در ادامه سال 1403 و همچنین سال 1404، تورم میتواند به مسیر نزولی خود البته با شیب کمتر ادامه دهد. بهطوریکه پیشبینی میشود نرخ تورم کل در پایان سال 1403 به 34 و در پایان سال 1404 به کمتر از 31 درصد کاهش یابد.

همچنین روند نزولی نرخ تورم در تورم احساسشده افراد نیز مشهود است، بهطوریکه روند این شاخص طی اغلب فصول اخیر نزولی بوده است.

تورم خدمات همچنان بالاتر از تورم کالا

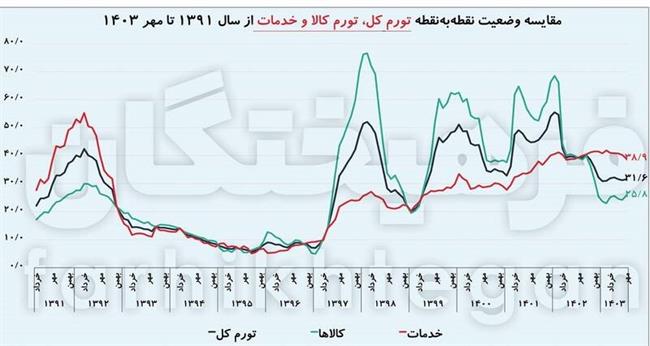

براساس دادههای مرکز آمار ایران، تورم نقطه به نقطه کل مصرفکننده در مهرماه به 31.6 درصد رسیده که گرچه افزایش جزئی نسبت به نرخ 31.2 درصدی شهریورماه داشته، اما به نظر میرسد بخشی از این افزایش در مهرماه ناشی از تحولات فصلی باشد.

موضوع از این قرار است که در فصل پاییز تورم اجاره مسکن، تورم بخش آموزش، هتل و رستوران و پوشاک و کفش به ترتیب بالاترین تورم نقطهای را به ثبت رسانده است. این اتفاق دقیقاً در زمانی رخ داده که مدارس و دانشگاه و مراکز آموزش عالی دوباره شروع به کار کردهاند.

بر همین اساس، میتوان گفت یکی از موضوعات قابل مشاهده در تورم فعلی ایران، شکاف در ترکیب آن است. براساس دادههای مرکز آمار ایران، تورم نقطه به نقطه کل کالا و خدمات طی مهرماه امسال درحالی 31.6 درصد بوده که در همین ماه، تورم نقطهای کالاها 25.8 درصد و تورم بخش خدمات 38.9 درصد بوده است. به عبارتی، تورم بخش خدمات در ایران در حال حاضر 13 واحد درصد از تورم کالاها بیشتر بوده و همین موضوع در حال حاضر پیشران تورم کل نیز است.

بررسیها نشان میدهد این موضوع عمدتاً به دلیل رشد بالای اجارهبهای مسکن رخ داده است.

بر این اساس، با توجه به جاماندگی اجارهبهای مسکن از قیمت مسکن در سالهای گذشته، هنوز تورم در بخش اجاره بالا بوده و همین موضوع منجر به بالا ماندن تورم بخش خدمات بوده است.

افسار انتظارات تورمی در دست سیاستگذار

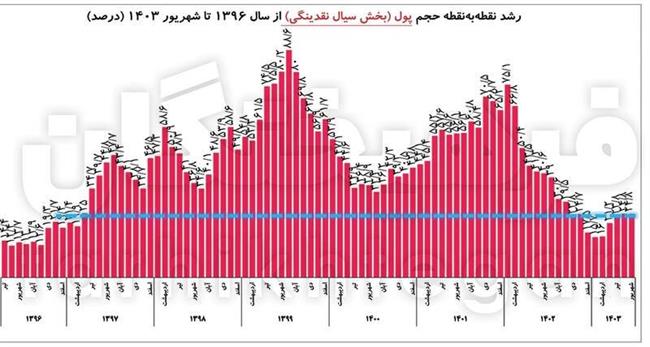

یکی از شاخصهای مهم فهم تحولات آتی تورم وضعیت رشد نقطهای پول (بخش سیال نقدینگی) است که در بین کلهای پولی دارای بالاترین همبستگی با انتظارات تورمی است. نگاهی به دادههای بانک مرکزی ایران نشان میدهد طبق گزارش متغیرهای پولی گرچه رشد نقطهای پول در شهریورماه (آخرین گزارش) به 24.8 درصد رسیده، اما این مقدار در انتهای سال گذشته و فروردین و اردیبهشت امسال حتی نرخ 15 و 16 درصد را نیز به ثبت رساند.

اما مهمتر از آن، گرچه نرخ رشد فعلی بالا به نظر میرسد اما توجه داشته باشیم این رشد فعلی در اردیبهشت سال 1402 حدود 75 درصد و در شهریور سال 1399 حدود 89 درصد بوده است.

همچنین توجه به این نکته ضروری است که وضعیت فعلی این شاخص درحالی رقم خورده که طی سال جاری کشورها بارها از ناحیه اتفاقات غیراقتصادی دچار شوک شده است.

لازم به ذکر است نقدینگی از دو بخش کلی تشکیل میشود که شامل پول و شبهپول است. پول متشکل از اسکناس و مسکوکات + سپردههای دیداری یا جاری و شبهپول نیز شامل همه سپردههای غیردیداری و بلندمدت است.

اقتصاددانان استدلال میکنند بنا به دلایلی که در ادامه میآید تحولات رشد نقطهای پول از آنجایی که نماگر انتظارات تورمی است، میتواند یک سیگنال و هشدار باشد. اقتصاددانان معتقدند انتظارات در تعیین تورم نقش مهمی بازی میکند، بهطوریکه اگر فعالان اقتصادی پیشبینی کنند قیمتها افزایش خواهد یافت.

آنها این انتظارات را در مذاکرات و چانهزنیهای دستمزد خود و تعدیل قیمت قراردادها از قبیل افزایش اجاره (مسکن و...) وارد میکنند. این رفتار تا حدودی تورم دوره بعد را تعیین میکند، بهمحض اینکه قراردادها عملی شوند و دستمزدها و قیمتها طبق توافق افزایش یابند انتظارات محقق میشوند و تا آن حد که مردم انتظارات خویش را براساس گذشته اخیر قرار دهند، تورم الگوهای مشابهی را طی زمان دنبال خواهد کرد و منجر به ماندگاری تورم میشود.

همچنین عاملان اقتصادی از آنجا که تورم هر دوره را در ابتدای دوره بعد مشاهده میکنند، میزان نگهداری پول را از طریق این پیشبینی گذشتهنگر تعیین میکنند، بنابراین درخصوص ارتباط بین سرعت گردش پول و تورم اقتصاددانان میگویند بهدنبال انتظارات تورمی شکلگرفته در آحاد اقتصادی تمایل به نگهداری پول کاهش و متعاقبا سرعت گردش پول در اقتصاد کشور افزایش مییابد. این مسیر افزایش سرعت گردش پول بهواسطه انتظارات تورمی است.

موفقیت بانک مرکزی در کنترل رشد نقدینگی

امیرمحمد گلوانی، اقتصاددان اظهار داشت: «احتمالا همانطور که پیشبینی میشد، رشد نقدینگی به هسته سخت 25 درصد که رسید، نمیتوانست سطوح کمتر از 25 درصد را ببیند. با توجه به اینکه سومین سالی است که رشد نقدینگی از میزان تورم عقبتر است و بهاصطلاح ماندههای حقیقی پول منفی شده، پیشبینی میشد نتواند به این صورت ادامه پیدا کند. بهتر به نظر میرسید که هدفگذاری بانک مرکزی برای رشد نقدینگی حدود 30 درصد باشد؛ چراکه بخشی از رشد نقدینگی با توجه به وضعیت تورم که سه سال پیاپی بالاتر از رشد نقدینگی بود، ناگزیر است.

کنترل رشد پایه پولی نیز نشان میدهد برخلاف آنچه که بعضی از منتقدان در سال 1401 و 1402 میگفتند که بانک مرکزی توانسته است رشد نقدینگی را کنترل کند اما پایه پولی را خیر، اینطور نشد؛ چراکه افزایش پایه پولی بیشتر از محل مطالبات بانک مرکزی از بانکها بود که در سیاست کنترل مقداری ناگزیر است و علیت بعضا از سمت نقدینگی به سمت پایه پولی است، اما پس از آن دیدیم که با کاهش شدت و سختگیری سیاست کنترل مقداری ترازنامه، هم پایه پولی کاهش یافت و هم اندکی افزایش رشد نقدینگی را شاهد بودیم.»

لمس تورم 30 درصدی پس از 3 سال

این اقتصاددان در ادامه افزود: «بخشی از کاهش رشد پایه پولی احتمالا به دلیل کاهش ذخایر خارجی بانک مرکزی بوده است که میتواند به این دلیل باشد که بانک مرکزی جهت تثبیت بازار ارز مداخلاتی داشته است. پیشبینی میشود با این روند رشد نقدینگی ما به عدد 30 درصد نیز برسد. انتظار نداریم رشد پایه پولی که 18 درصد ثبت شده کمتر بشود. افزایش رشد پایه پولی زمانی نگرانکننده است که منجر به افزایش ذخایر مازاد بانک مرکزی بشود. وقتی ذخایر قانونی افزایش پیدا کند، یعنی قابلیت نقدشوندگی ندارد. مادامی که رشد پایه پولی منجر به رشد نقدینگی نشود، جای نگرانی وجود ندارد. ما همیشه در تورم مهرماه، شاهد افزایش تورم در اقلام پوشاک و آموزشیم؛ چراکه فصل ثبتنام در مدارس و مراکز آموزش عالی است. طبیعی است که در این مقطع شاهد تورم باشیم. مثل اینکه تورم مسکن غالبا در تابستان به اوج خود میرسد. به طور کلی روند تورم نشان میدهد، به احتمال زیاد در پایان سال 1403، پس از سه سال بالاخره تورم کمتر از 40 درصد و حوالی 33 درصد را تجربه خواهیم کرد؛ چراکه عدد رشد نقدینگی کاهش یافته است.»

چشمانداز روشن کاهش تورم

گلوانی تصریح کرد: «در نتیجه سیاستهای مطرحشده، رشد تورم نقطهای از حدود 50 درصد در اوایل سال 1402 به حدود 31 درصد در دو ماه اخیر رسیده است. با توجه به اینکه شاهد یک جهش ارزی در مهرماه بودیم، احتمالا سخت باشد که امیدوار باشیم به سمت تورم کمتر از 30 درصد حتی نقطهای حرکت کنیم. میتوان امیدوار بود که سال 1404 بتوانیم تورم سالانه را در روند کاهشی ببینیم. بودجه دولت بودجهای است که اگر دقت کافی به آن نشود بخش منابع آن انبساطی برداشت میشود. تفاوت جدی بودجه 1404 با بودجه سالهای قبل این است که تبصره 14 و بخشی از اقلام فرابودجه در بودجه آمده است که آن را انبساطیتر نشان میدهد.»

تلاش برای خروج اقتصاد کشور از رکود

این اقتصاددان در پایان یادآور شد: «هرچند این بودجه در قیاس با بودجه سهساله دولت سیزدهم، انبساطیتر است و کسری آن به طور واضحی وجود دارد، اما دیدیم که بیشتر تأمین کسری از دو محل بدهی از سهم صندوق توسعه از درآمدهای نفتی و انتشار اوراق به مقدار حدود 700 همت بوده است. به نظر میرسد کمهزینهترین روش تأمین کسری بودجه دولت، روش اوراق باشد؛ هرچند این موضوع خبر خیلی خوبی برای فعالان بازار سرمایه نیست؛ چراکه میتواند منجر به عدم کاهش نرخ بهره شود. میدانیم که وزیر اقتصاد به کاهش نرخ بهره بدون ریسک تأکید دارد اقتصاد کشور از رکودی که از پاییز 1402 به آن مبتلا شده، خارج شود. به نظر من باید این اتفاق رقم بخورد، هرچند به نظر میرسد با انتشار اوراق به سمتی حرکت کنیم که نرخ بهره چندان کاهش پیدا نکند اما رشد نقدینگی از 25 درصد در پایان سال 1402 به حوالی 30 درصد در پایان سال 1404 برسد.»

نیازمند تفسیر مجدد از نقطه مطلوب

سیدمقداد ضیاء تبار، پژوهشگر اقتصاد درباره وضعیت متغیرهای پولی اظهار داشت: «به نظر من در این نقطه که ایستادیم وضعیت متغیرهای پولی ما بد نیست؛ اما نکته قابلتوجه این است که با توجه به شرایطی که در آن قرار داریم نیاز به یک تفسیر مجدد از نقطه مطلوب داریم. به عنوان مثال گفته میشود اکنون پس از تقریبا دو سال از اجرای سیاست کنترل ترازنامه، جزئیات این سیاست باید بازنگری شود. شاید الزاما اکنون کاهش رشد نقدینگی گزینه مطلوبی برای شرایط موجود نباشد. به این دلیل من احساس میکنم هرچند در حوزه متغیرهای پولی در شرایط خوبی قرار داریم اما باید چشمانداز خود را تغییر دهیم.»

سیاست کنترل ترازنامه موفقیتآمیز بود

ضیاءتبار در ادامه درباره سیاست کنترل ترازنامه عنوان کرد: «زمانی که سیاست کنترل ترازنامه در حال اجرا شدن بود یک اجماع نظر نسبی بر سر آن وجود داشت. به این معنا که سطح تورم بالا بود، ابزار نرخ بهره کمکی به کاهش رشد نقدینگی نمیکرد و باید به سراغ ابزار کنترل ترازنامه حرکت میکردیم. این سیاست اجرا شد و اندک انتقاداتی به آن بیشتر از سمت جریان شبهعلم مطرح بود. حالا بعد از گذشت زمان میبینیم که این ابزار در کنترل رشد نقدینگی موثر بوده و میتوانیم سیاست کنترل ترازنامه را یکی از مهمترین اقدامات بانک مرکزی در سالهای اخیر بدانیم. بنابراین قضاوت من از سیاست کنترل ترازنامه این است که این سیاست در راستای کنترل رشد نقدینگی موفقیتآمیز عمل کرده است.»

انتظارها از بودجه نباید غیرواقعی باشد

این پژوهشگر حوزه اقتصاد درباره تاثیر بودجه 1404 بر کاهش تورم گفت: «نمیتوانیم از بودجه انتظار داشته باشیم که در خدمت کاهش تورم باشد. به این دلیل که بودجه سال آینده نشان میدهد همه توان ما همین بوده و با توجه به حجم بالای کسری بودجه در کشور نمیتوانیم انتظار داشته باشیم دولت بودجهای را معرفی کند که بتواند بهطور خیلی موثری در خدمت کاهش تورم باشد. همین که دولت بتواند تورم را در این سطح نگه دارد به نظر من هنر است. من این مورد را ضعف سازمان برنامه نمیدانم، این واقعیت اقتصاد کلان و سیاستگذاری مالی ما در چند دهه اخیر است. اقدامی که سازمان برنامه امسال انجام داد به نظرم در راستای یکپارچه کردن بودجه و آوردن هزینههای فرابودجهای در جداول کلان قابل تحسین بود. ما اکنون تصویر بهتر و شفافتری از میزان کسری بودجه کشور در هر سال مالی داریم. اکنون تعارف را با خودمان کنار گذاشتهایم و با خودمان رودربایستی نداریم.» ضیاءتبار در ادامه افزود: «در بودجه 1404 واقعیت را همانطور که هست، میبینیم و سعی نکردیم پنهانکاری کنیم. در گام بعدی باید بتوانیم واقعیت وضعیت را بهبود ببخشیم و بپذیریم این بهبود وضعیت مستلزم صرف زمان است. وقتی به سراغ مشکلات ساختاری اقتصاد ایران میرویم که طی چند دهه شکل گرفته است، طبیعتا چندین دهه هم زمان میبرد تا حل شود. آنچه مهم است این است که بتوانیم در زمان حال بهترین تصمیمات را اتخاذ کنیم. بنابراین به طور کلی شاید لایحه بودجه چندان نتواند به کاهش تورم در سال آینده کمک کند، اما این نشانه ضعف سازمان برنامه و دولت نیست؛ بلکه واقعیت اقتصاد کشور است.»

کار سخت با هسته سخت تورم

این پژوهشگر اقتصادی بیان داشت: «واقعیت این است که زمانی که به سطوح پایینتر تورم میرسیم، هر کاهش یک واحد درصدی در تورم، خیلی سختتر است و توان و انرژی بیشتری نیاز دارد نسبت به زمانی که در سطوح بالای تورم قرار داریم. به بیان بهتر یعنی اینکه بخواهیم تورم را از 50 درصد به 49 درصد برسانیم خیلی راحتتر از این است که تورم را از 31 به 30 درصد برسانیم؛ چراکه در سطوح پایین تورم به عوامل ساختاری ایجاد تورم برخورد میکنیم که دیگر با سیاستهای سهماهه، ششماهه و یکساله حلشدنی نیست. چون به هسته سخت تورم برخورد کردهایم. حل این موضوع نیازمند صرف انرژی و زمان زیادی است. باید این واقعیت را بپذیریم.»

تهدید تورم از ناحیه 2 چالش غیراقتصادی

ضیاءتبار در پایان گفتوگوی خود میگوید: «دو مخاطره وجود دارد که سبب میشود نسبت به کاهش تورم در آینده خوشبین نباشم. یک مورد انتخابات آمریکاست که ممکن است اقتصاد کلان ایران را با ریسک روبهرو کند. نکته دوم نیز تنش میان ایران و رژیمصهیونسیتی است. این مورد هم اگر شدت پیدا کند، با توجه به نااطمینانیای که به اقتصاد کلان تحمیل میکند، میتواند منجر به سخت شدن ادامه فرایند کنترل تورم شود. نکته قابلتوجه این است که آثار رکودی سیاست کنترل ترازنامه دارد خود را نشان میدهد. شاید اکنون کاهش رشد نقدینگی و تورم خیلی در اولویت نباشد و احتمالا پذیرش افزایش دو یا سه درصدی نقدینگی موردی نداشته باشد؛ به نظر میرسد بهبود سطوح رشد اقتصادی در اولویت بالاتری قرار دارد.»