شناسه : ۱۷۳۴۶۹۷ - پنجشنبه ۲۸ شهریور ۱۳۹۸ ساعت ۱۵:۳۷

بازیخوانی تورم در نیمه دوم

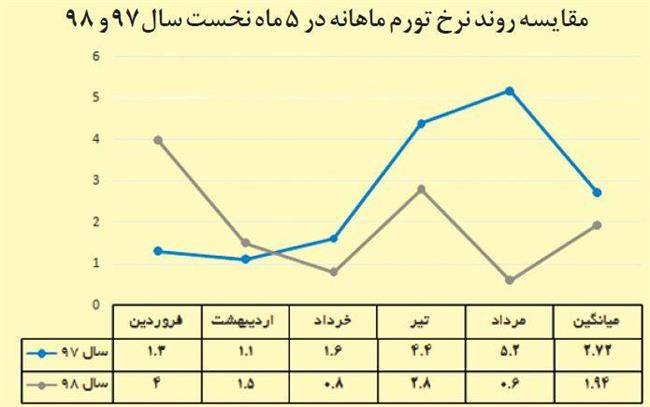

به گزارش اقتصادآنلاین به نقل از همشهری, برآوردها نشان میدهد میانگین نرخ تورم ماهانه در 5ماه نخست امسال در محدوده 1.94درصد نوسان داشته، درحالیکه در مدت مشابه پارسال میانگین نرخ تورم ماهانه، 2.72درصد ثبت شده بود.حرکت معکوس نرخ تورم ماهانه در بازه زمانی یادشده، این گزاره را تقویت میکند که دامنه نوسان نرخ تورم ماهانه در نیمه دوم سال به کمتر از یک درصد خواهد رسید. این شاخص در 5ماه نخست پارسال از 1.3درصد در فروردین تا 5.2درصد در مردادماه سال گذشته در نوسان بود، اما از فروردین امسال شاخص تورم ماهانه از 4درصد در نخستینماه سال به 6دهم درصد در پایان مردادماه افت کرده است. اینکه بانک مرکزی با چه سیاست و ابزاری میتواند کنترل افسار تورم را در دست بگیرد، پرسشی است که پاسخ آن به انضباط و بهداشت مالی دولت در نیمه دوم سال و قدرت بانک مرکزی برای فعالسازی عملیات بازار باز، با هدف کنترل نرخ سود بین بانکی و همچنین مدیریت نقدینگی فزاینده و جلوگیری از صعود قیمتها در بازارها و کنترل انتظارات تورمی بستگی دارد. تغییرات میانگین قیمت سبد مصرفی خانوارهای شهری براساس گزارش مرکز آمار ایران نشان میدهد نرخ تورم نقطه به نقطه در اردیبهشتماه امسال رکورد چندساله را شکسته و به 52.1درصد رسیده و پس از آن این شاخص روند نزولی را تجربه کرده؛ بهگونهای که نرخ تورم نقطه به نقطه از 48درصد در تیرماه امسال به 41.6درصد افت کرد. نرخ تورم سالانه در مردادماه به 42.2درصد رسید که کنترل آن، به تورم هدفگذاری شده اما اعلام نشده بانک مرکزی، بستگی دارد.

تغییر مسیر پولها

تغییر مسیر سپردههای بانکی از بلندمدت به سمت کوتاهمدت زنگ خطری جدی است که پتانسیل شکلگیری انتظارات تورمی را در برخی بازارهای کالایی تقویت میکند. چنان که به گفته مسعود خوانساری، رئیس اتاق تهران حجم نقدینگی به مبلغ هزار و 980 هزار میلیارد تومان رسیده که سهم پول در نقدینگی از 12 درصد کل نقدینگی به 15 درصد افزایش یافته و 150 هزار میلیارد تومان از سپردههای بلندمدت کاسته شده و بهنظر میرسد که این نقدینگی احتمالا بیشتر در سوداگری بهکار گرفته شود. هرچند ترکیب و اجزای نقدینگی بهگونهای است که نشان میدهد همچنان پول در شبکه بانکی باقی مانده اما با نمایان شدن انتظارات تورمی و یا رشد قیمت کالاها و خدمات مصرفی، احتمال خروج بخشی از سپردههای بانکی به سمت دیگر بازارها جدیتر خواهد شد.

رشد هزینههای تولید

سیاست بانک مرکزی هماکنون سوق دادن منابع بانکها به سمت تامین سرمایه در گردش بنگاههای اقتصادی است تا جلوی توقف خطوط تولید را بگیرد و نگذارد عرضه کالاها و خدمات داخلی مختل شود، اما بانکها برای حمایت و تامین سرمایه در گردش بنگاههای اقتصادی با محدودیتهای اعتباری و تنگنای منابع مواجه هستند و هرگونه تغییر در ترکیب سپردههای بانکی و خروج احتمالی بخشی از این نقدینگی از حساب بانکها، باعث تضعیف قدرت وامدهی بانکها و اختلال در سیاست بانک مرکزی برای خونرسانی به خطوط تولیدی بنگاههای اقتصادی خواهد شد. آمارهای مرکز آمار نشان میدهد شاخص تورم بخش تولید (میانگین هزینه تولید) در بهار امسال نسبت به زمستان پارسال 14.4درصد و نسبت به بهار سال گذشته 69.5درصد رشد کرده است. افزایش نرخ تورم بخش تولیدی به فاصله چند ماه اثر خود را بر تورم بخش مصرف به نمایش خواهد گذاشت.

پتانسیل حرکت سیل نقدینگی

مهار تورم با تکیه بر سیاستها و ابزارهای فعلی پولی دشوار بهنظر میرسد و کشیدن افسار تورم به سیاستهای مالی دولت بستگی دارد؛ دولتی که خود با کسری بودجه سنگین مواجه است. افزون بر این ناترازی بانکها و اثرپذیری میزان برداشت آنها از منابع پولی پرقدرت بانک مرکزی باعث تشدید نرخ تورم خواهد شد. در این بین عبدالناصر همتی امیدوار است با تکیه بر اختیاراتی که به او داده شده، بتواند از کانال عملیات بازار باز، مانع دسترسی بیشتر بانکها به منابع بانک مرکزی و اضافه برداشت آنها شود. تغییر مسیر سپردههای بانکی به سمت سپردههای کوتاهمدت احتمال سیالیت بیشتر نقدینگی را به همراه دارد و به جریان افتادن سیل نقدینگی همه بازارها را با تخریب مواجه میسازد. سکاندار بانک مرکزی که این روزها اولویت نخست را به حفظ ثبات ارزی و جمع کردن بساط بانکهای نظامی اختصاص داده، میتواند اصلاحات اقتصادی در بازار پول را در سایه آرامش در بازار ارز و مهار انتظارات تورمی کلید بزند و غفلت او از این اصلاحات بنیادین باعث حفظ فشارهای تورمی در آینده خواهد شد. آیا بانک مرکزی توان ایستادن در برابر سیل نقدینگی و حرکت نرخ تورم به سمت 50درصد در ماههای آینده را خواهد داشت؟ و مهمتر اینکه آیا سیاستهای مالی دولت در آینده به سمت انضباط بیشتر تغییر جهت میدهد یا اینکه بانک مرکزی باید تدابیری برای جلوگیری از آثار مخرب سلطه سیاستهای مالی دولت بر سیاستهای پولی بهکار گیرد؟ همتی در نیمه دوم سال، کار سختی در پیش دارد: از یک سو فشار احتمالی ناشی از نوسان نرخ ارز و دوم مهار موجهای پنهان تورمی.

سناریوهای مهار تورم

احمد حاتمی یزد، از کارشناسان بانکی میگوید: ریشه تورم در اقتصاد ناشی از رشد فزاینده نقدینگی در کشور است و بهنظر میرسد رشد نقدینگی در نیمه دوم امسال بیشتر از نیمه اول سال خواهد بود. او توضیح میدهد: سطح درآمدهای دولت در نیمه نخست هرسال از محل درآمدهای مالیاتی و گمرکی بیشتر از نیمه دوم خواهد بود و دولت ناچار به استقراض از بانک مرکزی میشود که این رویکرد به خلق پول دامن میزند، به همین دلیل پیشبینی میشود که ادامه این رویکرد باعث افزایش حجم نقدینگی و روند صعودی نرخ تورم خواهد شد. این کارشناس بانکی در عین حال میافزاید: بانکها هم برای جبران کسری درآمد و پوشش سود سپردههای بانکی به ناچار در ماههای پایانی سال به سمت اضافه برداشت از منابع پرقدرت بانک مرکزی روی میآورند و همین مسئله تهدیدی علیه تورمی است که فشار سنگین روی مردم میگذارد. حاتمییزد با اشاره به برخی چالشهای سیاسی حاکم بر فضای اقتصادی کشور، میگوید: نه بانک مرکزی دارای ابزار و سیاستهای انعطافپذیری برای جلوگیری از رشد نقدینگی است و نه دولتها طی سالهای گذشته ارادهای برای مهار پایدار نرخ تورم از خود نشان دادهاند؛ مگر در دولت اصلاحات که شاهد روند منطقی و پایدار نرخ تورم بودیم. او احتمال اثرگذاری نوسان نرخ ارز بر تورم در نیمه دوم سال را قوی نمیداند و تأکید میکند: مشکل اصلی، رشد فزاینده نقدینگی است که از مرز 2هزار هزار میلیارد تومان فراتر خواهد رفت، افزون بر اینکه ادغام بانکهای نظامی در بانک سپه، بر شدت اضافه برداشت بانک سپه از منابع بانک مرکزی دامن میزند، چراکه بانکهای نظامی با کسری و ناترازی مواجه هستند. او تأثیر تغییر مسیر بخشی از سپردههای بانکی از بازه بلندمدت به سمت سپردههای کوتاهمدت بر تورم را جدی نمیداند و معتقد است: رقم 150هزار میلیارد تومان اعلام شده فقط 7درصد از کل نقدینگی است و بعید است در شرایط حاضر سپردهگذاران تصمیم به خروج پولشان از بانکها بگیرند، چراکه در شرایط فعلی این اقدام منطقی بهنظر نمیرسد.