شناسه : ۱۳۶۹۵۲۲ - جمعه ۷ دی ۱۳۹۷ ساعت ۱۲:۰۸

تمایل نگهداری وجوه با نقدشوندگی بالاتر افزایش یافت

تغییر ترکیب سپردههای بانکی/ افزایش سهم سپردههای کوتاهمدت

به گزارش اقتصاد آنلاین به نقل از ایبِنا، بررسی روند مانده سپرده های بانک ها و موسسات مالی و اعتباری طی یک سال اخیر نشان می دهد در سال 1397 همزمان با شوک های ارزی، ترکیب سپرده های بانکی نیز تغییر کرده است.

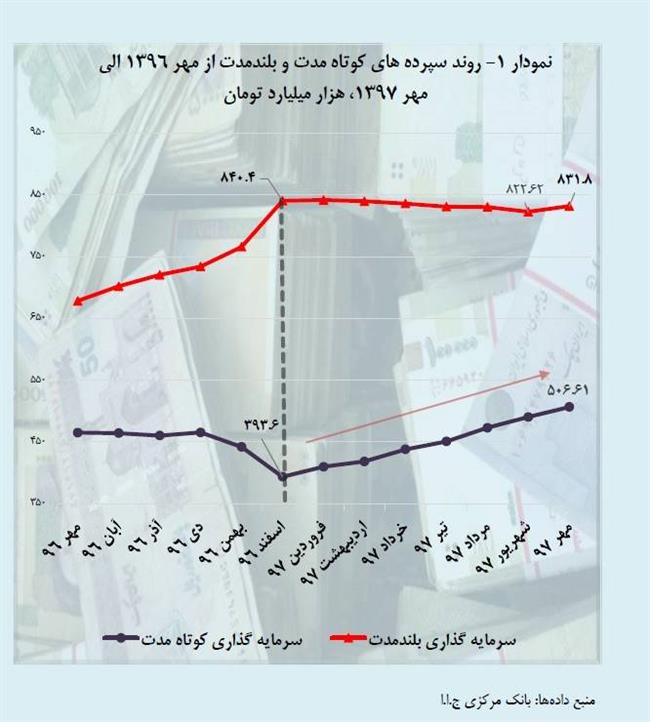

با افزایش تمایل افراد برای نگهداری وجوه با نقدشوندگی بالاتر و همچنین افزایش جذابیت سایر بازارها، مانده سپرده های کوتاه مدت افزایش و حجم سپرده های بلندمدت طی هفت ماهه نخست 1397 کاهش یافته است.

آمارهای بانک مرکزی نشان می دهد در مهرماه 1397، با ثبات نسبی بازار ارز، سپرده های بلندمدت یک درصد نسبت به شهریورماه افزایش یافته اند. با توجه به اینکه توان اعتباردهی بانک ها تحت تاثیر استمرار روند افزایشی این نوع از سپرده ها قرار خواهد گرفت، افزایش جذابیت سپرده گذاری بلندمدت برای سرمایه گذاری اشخاص غیردولتی ضروری به نظر می رسد.

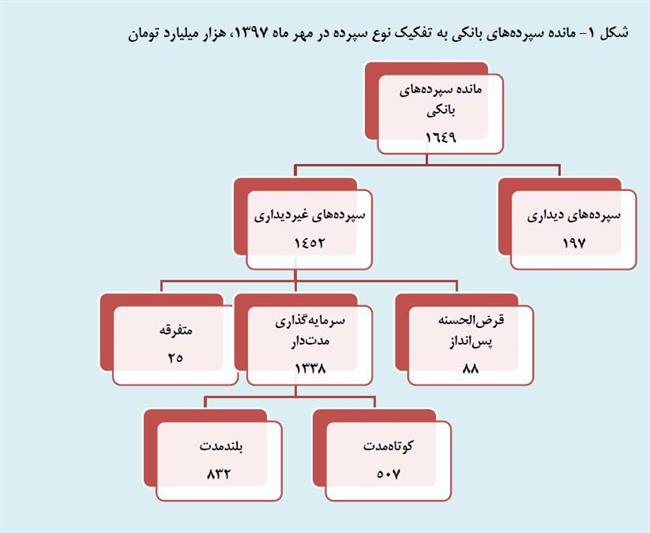

سپرده های بانکی عمدتا شامل سپرده های دیداری و غیردیداری می شود که در پایان مهر 1397، حدود 1649 هزار میلیارد تومان بوده است. سپرده های دیداری که شامل حساب های جاری اشخاص، بستانکاران موقت، خالص چک های صادره توسط بانک ها، حواله های عهده بانک مرکزی و مانده های مطالبه نشده نزد بانک ها و موسسات اعتباری غیربانکی می شود، سهم نسبتا کوچکی از مانده سپرده های بانکی دارد و بخش عمده سپرده های بانکی (88 درصد در مهر 1397) را سپرده های غیر دیداری تشکیل می دهد.

سپرده های غیر دیداری نیز عمدتا شامل سرمایه گذاری های مدت دار می شوند. در سال 1396، بخش عمده سپرده های مدت دار مربوط به سپرده های بلندمدت بوده اما در سال 1397 با افزایش حجم سپرده های کوتاه مدت بانک ها و کاهش سپرده های بلندمدت، ترکیب سرمایه گذاری های مدت دار تا حدی روبه تغییر بوده است.

براساس آخرین گزارش بانک مرکزی، حدود 62 درصد سرمایه گذاری های مدت دار اشخاص غیردولتی نزد بانک ها (معادل 832 هزار میلیارد تومان) مربوط به سپرده های بلندمدت بوده که در مقایسه با رقم مشابه در پایان سال 1396، حدود 6 واحد درصد کاهش یافته است.

از ابتدای سال 1397، مانده سپرده های کوتاه مدت در بانک ها شروع به افزایش کرده و سپرده های بلندمدت با سرعت نسبتا کمتری کاهش یافته است.

در این شرایط از یک طرف این احتمال وجود دارد که برخی افراد پول خود را از حساب های بلندمدت خارج کرده و به سپرده کوتاه مدت تبدیل کرده باشند که چنین رویدادی به دلیل نوسانات شدید ارز و عدم اعتماد عمومی دور از ذهن به نظر نمی رسد.

از طرف دیگر، کاهش حساب های بلندمدت می تواند به دلیل بسته شدن حساب ها و خروج کامل اشخاص از سیستم بانکی و هدایت نقدینگی به سمت سایر بازارها به ویژه ارز باشد.

با توجه به اینکه نرخ ارز از فروردین 1397 شروع به افزایش کرده و در بهار و تابستان با شوک های قیمتی همراه بوده، طبیعتا نرخ سود بانکی جذابیت خود را از دست داده و تمایل افراد برای نگهداری وجوه با نقدشوندگی بالاتر افزایش یافته است.

پس از چند ماه متوالی شیب نزولی در مانده سپرده های بلندمدت، با ثبات نسبی قیمت دلار در مهرماه 1397، مانده سپرده های بلندمدت حدود یک درصد نسبت به شهریور افزایش یافته است.

با توجه به اینکه توان تامین مالی بانک ها با حجم سرمایه گذاری بلندمدت اشخاص غیردولتی در ارتباط است، استمرار روند صعودی این نوع سپرده ها در ماه های آتی برای حفظ توان خلق پول بانک ها ضروری به نظر میرسد.