نتیجه احتمالی این سیاست بازگشت به عقبی خواهد بود که در بهار 2020 بسیار دور از ذهن به نظر میرسید. در ماه ژانویه و با دریافت چکهای 600 دلاری از دولت، بهعنوان قسمتی از طرح محرک اقتصادی دوره قبل، خردهفروشی در آمریکا 4/ 7 درصد نسبت به سال گذشته افزایش یافت. خانهنشینیها و کاهش خرید از رستورانها و بارها سبب شده مصرفکنندگان آمریکایی در طول سال گذشته 6/ 1 هزار میلیارد دلار بیشتر پسانداز کنند. از سویی بسته محرک اقتصادی بایدن نیز چکهای 1400 دلاری در اختیار بیشتر آمریکاییها قرار خواهد داد. از اینرو تکهای بزرگ از انبوهی از پول نقد توسط خانوارهای فقیر نگهداری میشود که احتمال دارد پس از پایان محدودیتهای کرونایی خرج شود، اتفاقی که برای یک کشور ثروتمند غیرمعمول است. در صورتی که تزریق واکسن ادامه پیدا کند و آمریکا با گونههای جدید کرونا غافلگیر نشود انتظار میرود نرخ بیکاری نیز تا پایان سال به زیر 5 درصد برسد.

اخبار خوب اما تنها محدود به آمریکا نیست. آمارهای تولید حتی در منطقه اروپا که در واکسیناسیون عقب است و با گونههای جدید دست و پنجه نرم میکند و از محرکهای کمتری استفاده میکند، در شرایط خوبی قرار دارند، محرکهای اقتصادی بایدن نیز تقاضای جهانی برای کالاها را افزایش خواهد داد. تمرکز اقتصاد آمریکا بر واردات اما کسری تجاری را به بیش از 50 درصد رسانده است. ولی سایر نقاط جهان با سرعت شگفتآور عمو سام منطبق نیستند. در نهم ماه مارس کشورهای عضو OECD پیشبینی کردند که اقتصاد آمریکا تا پایان سال 2022 نسبت به آنچه قبل از وقوع پاندمی کرونا تصور میشود بسیار بزرگتر خواهد بود. احتمال میرود آمریکا بین ماههای آوریل و سپتامبر حتی بیش از چین رشد کند، کشوری که سیاستهای مالی را محدود کرده و بازار سهام آن از اواسط ماه فوریه 9 درصد ریزش داشته است.

بیرون آمدن از بحرانی که در بدترین زمانهای خود تعداد افراد مشغول به کار را تا 15 درصد کاهش داد برای آمریکا یک پیروزی است و در نقطه مقابل بهبود ضعیف پس از بحران مالی قرار دارد. هزینههای بایدن برای کسانی که زندگیشان در بحران کرونا از کار افتاده است تسکینی خواهد بود، چرا که امروز آمریکا همچنان 5/ 9 میلیون شغل از دست رفته دارد. به لطف پول بیشتر برای والدین، فقر گسترده کودکان نیز تا حد زیادی کاهش خواهد یافت.

با این وجود، گرچه سیاستگذاران امروز در تاریخ اقتصاد از جایگاه خوبی برخوردار هستند، ممکن است مانند قهرمانان مورد استقبال قرار نگیرند؛ به این دلیل که آمریکا در حال اجرای آزمایش اقتصادی سهجانبهای است که سطوحی بیسابقه از محرکهای مالی را تجربه میکند، فدرال رزرو موضع تسامح جویانهتری را در مقابل افزایش مقطعی در تورم اتخاذ کرده و پساندازهای هنگفتی شکل گرفته که کسی نمیداند مصرفکنندگان آن را خرج میکنند یا نگاه خواهند داشت. این تجربه هیچ مشابهی از زمان جنگ جهانی دوم ندارد و میتواند خطر از تعادل خارج شدن اقتصاد را برای آمریکا و جهان را به دنبال داشته باشد. این خطری است که سرمایهگذاران در حال ارزیابی آن هستند. بازده 10 ساله اوراق بهادار آمریکا با توجه به انتظارات برای افزایش تورم و نرخهای بهره بالاتر، از تابستان قبل حدود یک درصد رشد داشته است. به علت نقش اساسی آمریکا در سیستم مالی جهان چشمانداز سیاستهای مالی این کشور در خارج از مرزهای آن نیز مورد توجه است، بهطوری که در هفتههای اخیر بانک مرکزی استرالیا با هدف جلوگیری از افزایش بیش از اندازه درآمدها خرید اوراق قرضه خود را افزایش داده و بانک مرکزی اروپا نیز در حال بررسی اقدامی مشابه است. اقتصادهای نوظهور با کسریهای بزرگ، چون برزیل، یا با بدهیهای دلاری بزرگ مانند آرژانتین نیز برای ترس از تشدید شرایط مالی جهان دلایل خود را دارند.

فدرال رزرو نیز بر پایین نگه داشتن نرخهای بهره و ادامه روند خرید داراییها تا بهبود شرایط اقتصادی اصرار دارد. در حالی که افزایش در نرخ تورم همزمان با کاهش نرخ کالاها در اوایل کاهش پاندمی اجتناب ناپذیر است، اما فدرال رزرو آن را نمیپذیرد. تحت سیاست جدید «هدفگذاری تورم متوسط» که در سال گذشته اعمال شد، این نهاد برای جبران کمبودهای گذشته به دنبال رساندن تورم به بالای هدفگذاری 2 درصدی خود است. این سیاست به جهت اینکه در طول یک دهه گذشته مشکل اقتصادی جهان در بیشتر موارد تورم بسیار پایین بوده است، نه تورم بسیار بالا، مطلوب خواهد بود. جرومی پاول رئیس فدرال رزرو، معتقد است حتی در صورتی که اقتصاد از حالت تعادلی خود نیز خارج شود، این عدم تعادل موقتی خواهد بود و پویاییهای تورم در بلندمدت حتی یک سکه هم تغییر نخواهد کرد.

اما آیا ممکن است هزارها میلیارد دلار تغییر کند؟ هیچ دلیلی برای شک کردن به طرحهای کوتاه مدت فدرال رزرو وجود ندارد، ولی نه فدرال رزرو و نه بازارها قادر به پیشبینی نتیجه این تجربه در آمریکا نیستند؛ ممکن است آب سردی بر سر اقتصاد بریزد و با افزایش نرخهای بهره تورم را کاهش دهد که با توجه به تاکید فدرال رزرو بر الزامش به اعمال قدرت فراگیر و گسترده بر بازار کار، بسیار ناخوشایند به نظر میرسد. افزایش نرخها میتواند منجر به ریزش بازارهای دارایی شود و اختلافات با دولتی را که بیش از هر زمان دیگری بدهکار است، سرعت بخشد.

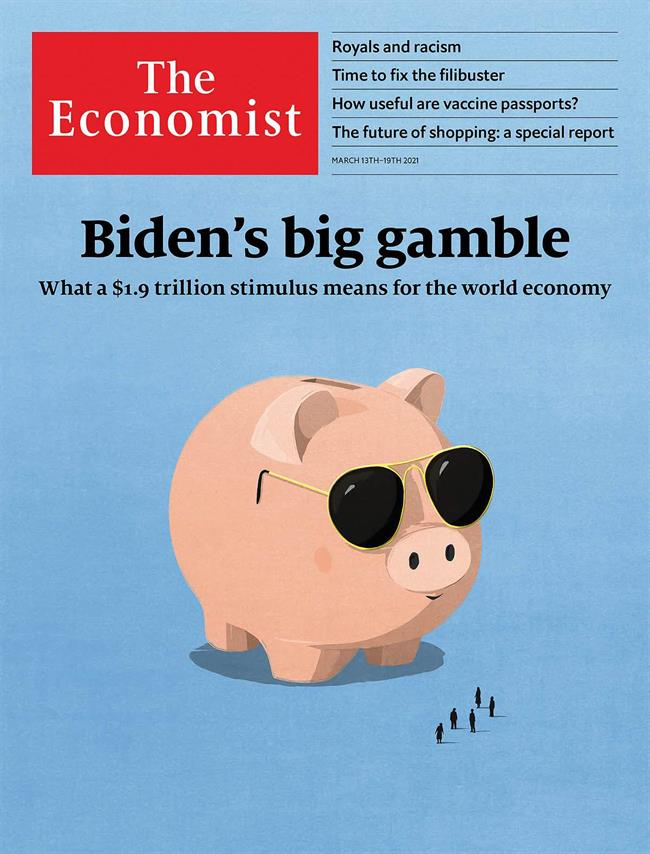

بسته محرک اقتصادی بایدن یک قمار بزرگ است؛ در صورتی که نتیجه بدهد، آمریکا از تورم بسیار پایین و نرخهای پایین که ژاپن و اروپا در آن گیر افتادهاند، جلوگیری کرده است، سایر بانکهای مرکزی نیز ممکن است برنامه فدرال رزرو را تقلید کنند. محرکهای مالی گسترده میتوانند به عکسالعملی طبیعی در مقابل رکودها تبدیل شوند. اما این خطر وجود دارد که آمریکا با بدهیهای روز افزون، معضل تورم و بانک مرکزی که اعتبارش زیر سوال رفته است، تنها بماند. اکونومیست ترجیح میداد محرک اقتصادی بایدن کوچکتر باشد. افسوس که سیاستهای آشفته آمریکا اجازه تنظیم دقیق سیاستگذاریها را نمیدهد و دموکراتها هرچه را که قادر به گرفتنش هستند میخواهند. قمار بایدن بهتر از عکسالعمل نشان ندادن است، ولی هیچ کس نباید در اندازه این شرطبندی شک کند.