شاخصکل با افت 65/ 2درصد در سطح 2میلیون و 16هزارواحدی، پرونده معاملاتی خود در هفته قبل را به پایان رساند. نماگر هموزن نیز 67/ 1درصد افت را در مقیاس هفتگی بهثبت رساند و نهایتا شاخصکل فرابورس نیز در هفته گذشته 29/ 1درصد از ارتفاع خود را از دست داد. به هر روی با افت شاخصهای سهامی بعد از اخبار مخابرهشده از بازی ادامهدار با نرخ خوراک در روز چهارشنبه، بازار مجددا در گرداب بیاعتمادی و باتلاق تردیدها هفته جدید معاملاتی را آغاز خواهد کرد. در هفته گذشته، 1500میلیاردتومان پول حقیقی از گردونه معاملات سهام، حقتقدم و صندوقهای سهامی خارج شد تا روند قهر حقیقیها با تالار شیشهای همچنان ادامهدار باشد. به هر روی باید دید که بندبازی بورس در حوالی ابرکانال 2میلیونواحدی در نهایت شاخصکل بورس تهران را به کدامین سمت و سو سوق خواهدداد.

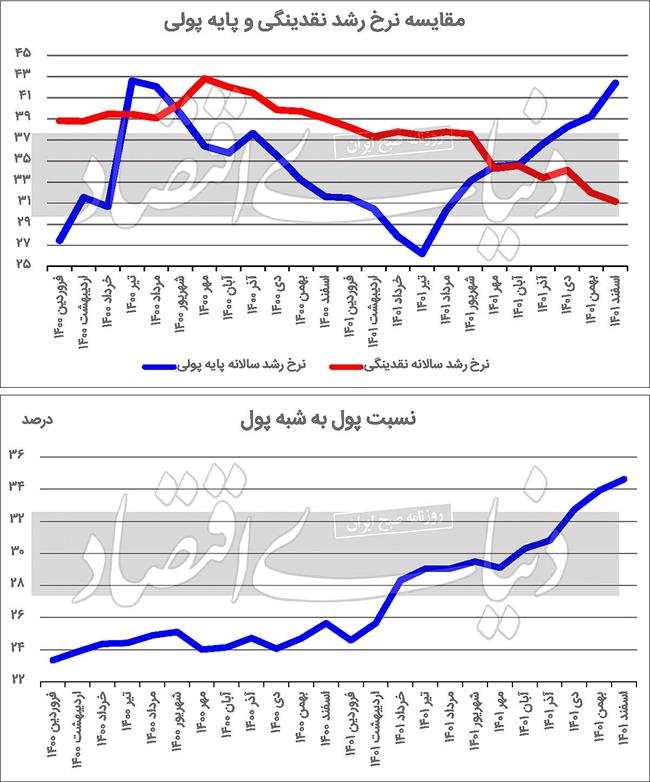

اخیرا از سوی بانکمرکزی رشد نقدینگی تا پایان خردادماه 29درصد اعلام شد. در ماههای اخیر همواره شاهد کاهش شتاب رشد نقدینگی بودهایم تا اینکه در آخرین ماه اعلامی از سوی بانکمرکزی نرخ رشد سالانه نقدینگی به کمترین مقدار خود در ماههای اخیر رسیده است.آمارهای اعلامی بانکمرکزی شامل جزئیات پایهپولی و متغیرهای تشکیلدهنده و اجزای تشکیلدهنده نقدینگی است که مخاطب با بررسی آنها میتواند یک نقشهراهنمای آماری برای پیشبینی آتی تورم داشته باشد. مقایسه آمارهای مربوط به رشد نقدینگی و تورم در بلندمدت بیانگر آن است که تورم در بلندمدت با شیب رشد نقدینگی همبستگی مثبت دارد، اما نکتهای که در این میان مغفولمانده، این است که به نقش بیبدیل پایهپولی در خلق تورم در اقتصاد ایران کمتر اشاره شدهاست، یعنی دورههایی در تاریخ اقتصاد ایران وجود داشته که با وجود کاهش شتاب رشد نقدینگی (مثل دوره کنونی)، رشد پایهپولی در مقادیر بالایی قرار داشته و از همین کانال تورم فزاینده در اقتصاد کشور شکلگرفتهاست. در مقام جمعبندی برای این بخش میتوان اینچنین استنباط کرد که کاهش رشد شتاب نقدینگی اقدام قابلستایشی است، اما کاهش تورم فقط با کمکردن رشد نقدینگی میسر نیست و باید به نرخ رشد بالای پایهپولی نیز توجه کرد و سعی درکاهش روند آن داشت.

انتشار آمار بانکمرکزی

28 تیرماه، گزیده آمارهای اقتصادی مربوط به اسفند 1401 در سایت بانکمرکزی منتشر شد. هرچند که در گزارشهای قبلی بانکمرکزی در هفتههای اخیر به کاهش شتاب رشد نقدینگی اشارهشده بود، اما انتشار جزئیات مربوط به ترکیب کلهای پولی، مدتی بود که توسط بانکمرکزی متوقفشده بود؛ در واقع آخرین ماهی که بانکمرکزی جزئیات مربوط به آمارهای یادشده را منتشر کرده بود به بهمن سالگذشته بازمیگشت. در گزارش فوقالذکر عنوانشده که نقدینگی کشور تا پایان سال1401 به 6هزار و 337همت رسیده است که با دلار 48هزار و 100تومانی پایان اسفند 1401، نماگر نقدینگی دلاری کشور عدد 131میلیارد و 760میلیون دلار را نشان میدهد. سکانس پایانی نقدینگی سال1401 گویای رشد 1/ 31درصدی این متغیر آماری نسبت به رقم پایانی نقدینگی سال1400 است که نسبت به رشد نقطهبهنقطه همین آیتم در پایان سال1400، 8واحد درصد کمتر است. با وجود کاهش شتاب رشد نقدینگی در ماههای اخیر و رسیدن آن به 1/ 31درصد در انتهای اسفند سال1401، همچنان شاهد افزایش شتاب رشد پایهپولی هستیم. در گزارش مذکور اشارهشده که رقم پایهپولی تا پایان سال1401 تقریبا 860هزارمیلیاردتومان شدهاست. نرخ رشد سالانه پایهپولی در اسفند 1401 به 4/ 42درصد رسیده که از تیر سال1400 تاکنون بیسابقه بودهاست. به هر روی آنچه که این روزها درباره روند ناهمسوی پارامترهای نقدینگی و پایهپولی ذکر میشود این است که به احتمال زیاد در ماههای آتی، روند نقدینگی نیز با پایهپولی همسو خواهد شد و کنترل رشد نقدینگی از کانال کاهش ضریب فزاینده دوام زیادی نخواهد داشت.

نسبت پول به شبهپول در سقف یک دههاخیر

مورد دیگری که در آمارهای پولی بانکمرکزی جلب توجه میکند، نسبت پول به شبهپول است. همچنان پول در حال تسخیر بخش بیشتری از نقدینگی است و در آخرین آمار اعلامشده سهم پول از نقدینگی به 71/ 25درصد رسیده است و متقابلا با توجه به افزایش سهم پول از نقدینگی شاهد کاهش سهم شبهپول از نقدینگی هستیم که سببشده تا نسبت پول به شبهپول به روند افزایشی خود در ماههای اخیر همچنان ادامه دهد. نسبت پول به شبهپول در اسفند سالگذشته به 6/ 34درصد رسیده است. در توصیف اهمیت این موضوع میتوان این نکته را ذکر کرد که در هیچیک از ماههای دهه90 شاهد تجربه چنین رقمی درصد در این نسبت نبودهایم. علت این موضوع نیز رشد ماهانه بیشتر پول نسبت به شبهپول است که سبب میشود سرعت افزایش صورت کسر نسبت پول به شبهپول از مخرج آن بیشتر باشد و در نهایت این نسبت رقم بیشتری را گزارش کند. دلیل این موضوع نیز به تبدیل بخشی از سپردههای بلندمدت -که جزئی از شبهپول هستند- به سپردههای جاری و کوتاهمدت -که بخشی از پول هستند- برمیگردد؛ در واقع به دلیل چشمانداز تورمی حاکم بر اقتصاد کشور در ماههای اخیر همواره بخشی از سپردههای بلندمدت در نظام بانکی تبدیل به سپردههای کوتاهمدت و پول نقد شدهاست.دلیل تبدیل این سپردهها به پول نقد نیز حفظ ارزش پول است؛ در واقع با توجه به اینکه نرخ تورم در اقتصاد کشور ارقام بالای 40درصد را در مقیاس سالانه تجربه میکند و همچنین نرخ بهره حقیقی اقتصاد نیز منفی است و ارزش سرمایه افراد روزبهروز کمتر میشود، بخشی از مردم ترجیح میدهند تا تمام یا بخشاعظم سرمایه محبوس در سپردههای بانکی را برای حفظ ارزش پول، راهی بازارهای دارایی کنند که در این اثنا، بازار سهام نیز بهعنوان یکی از بازارهای سرمایهگذاری داخلی کشور که پتانسیل حفظ سرمایه افراد دربرابر تورم را دارد، میزبان بخشی از این پولها بودهاست.

ارتباط رشد فروردین بورس با آمارهای پولی

همانطور که در بخش قبلی گفته شد در پایان اسفند سالگذشته، درصد پول به شبهپول به رقم 6/ 34 رسیده است که در یک دههاخیر بیسابقه بودهاست. مقایسه عملکرد سه شاخص اصلی بازار سهام در فروردین سالجاری نشان میدهد که شاخصکل بورس تهران با رشد 6/ 18درصدی در فروردین همراه شدهاست. نماگر هموزن بورس نیز رشد 30درصدی را در فروردین تجربه کرده و شاخصکل فرابورس نیز با افزایش ارتفاع 7/ 19درصدی همراه شدهاست. با توجه به اینکه آمارهای پولی منتشرشده مربوط به انتهای اسفند است و بازار در ماه بعدی یعنی فروردین با رشد قیمتی مواجه شدهاست، میتوان اینچنین استنباط کرد که بخشی از پولی که در فروردین روانه بازار سهام شده و موجبات افزایش ارتفاع نماگرهای بورسی را فراهم کردهاست، همین پولهایی بوده که از بطن سپردههای بانکی در اسفند خارج شدهاست و در آن مقطع با توجه به وضعیت خوب بازار سهام و چشمانداز رشد در آن، راهی بازار سهام شدهاست. در واقع با توجه به اینکه قیمت دلار در آغازین روزهای اسفندماه، سقف قیمتی 60هزارتومان را نیز ملاقات کرد، بسیاری از مردم در اسفندماه در تکاپو برای حفظ ارزش سرمایه خود، سپردههای بانکی را به مقصد بازارهای دارایی و از جمله بازار سهام ترک کردند. از 23اسفند سالگذشته تا سقف شاخصکل در 16 اردیبهشت، بازار سهام با ورود 22هزار و 353میلیاردتومان نقدینگی حقیقی مواجه شد که میتوان گفت بخشی از این پولها، سرمایههای راکد موجود در آنلاین کارگزاریها است که چشمانتظار نقطه ورود مناسب به بازار سهام بوده و در آن مقطع، ورود به بازار سهام را بهعنوان استراتژی عقلانی تشخیص دادهاست. افزون بر این بخش دیگری از این پولهای واردشده به گردونه معاملات سهام نیز از محل تبدیل سپردههای بلندمدت به سپردههای کوتاهمدت و برای حفظ ارزش پول راهی بازار سهام شدهاست.