بر اساس قانون بانک مرکزی، بانکها موظفند به خانوارهایی که فرزندشان از تاریخ 1400.1.1به بعد متولد شده، تسهیلات فرزندآوری پرداخت کنند. این طرح، با عنوان «طرح جوانی جمعیت و حمایت از خانوارها»، بهمنظور کاهش فشارهای اقتصادی بر خانوادهها و کمک به تامین بخشی از هزینههای مرتبط با تولد فرزند طراحی شده است. بانک مرکزی برای افزایش شفافیت و اطلاعرسانی به متقاضیان، هر ماه آمار تسهیلات پرداختی را همراه با تعداد متقاضیانی که موفق به دریافت تسهیلات شدهاند و همچنین افرادی که هنوز در صف انتظار قرار دارند، منتشر میکند. در این گزارشها، عملکرد 28 بانکی که این تسهیلات را ارائه میدهند نیز بررسی شده است.

ارقام مربوط به میزان تسهیلات پرداختی در نیمه نخست سالجاری، فراتر از یک آمار ساده مالی است و تحلیلهای دیگری را نیز به همراه دارد. بهعنوانمثال، این پرسش مطرح میشود که چرا بانکهای زیانده با وجود مشکلات مالی، مجبور به پرداخت تسهیلات تکلیفی هستند؟ همچنین، سهم این بانکها در روند تسهیلاتدهی نیز بررسی شده است. نکته قابلتوجه دیگر این است که این سیاست حمایتی بانک مرکزی انتقادهایی را در پی داشته است؛ از جمله اینکه فشار مالی این حمایتها در نهایت به بانکها منتقل میشود و بانکها را با فشار زیادی روبهرو میکند. این انتقادها در ادامه گزارش به تفصیل مورد بررسی قرار گرفتهاند.

بانکهای پیشتاز در پرداخت تسهیلات

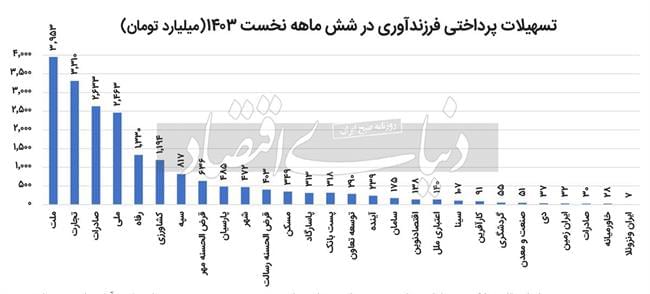

آمارهای منتشرشده نشان میدهد که بانک ملت با پرداخت حدود 4هزار میلیارد تومان تسهیلات فرزندآوری، در رتبه نخست بانکهای پرداختکننده این تسهیلات قرار دارد. پس از بانک ملت، بانک تجارت با پرداخت بیشاز 3هزار و 300 میلیارد تومان در جایگاه دوم قرار گرفته است. بانک صادرات نیز با پرداخت 2هزار و 632 میلیارد تومان، رتبه سوم را به خود اختصاص داده است. در ادامه این رتبهبندی، بانک ملی ایران با پرداخت 2هزار و 463 میلیارد تومان در مقام چهارم قرار دارد. همچنین، بانک رفاه کارگران با پرداخت 1هزار و 330 میلیارد تومان تسهیلات فرزندآوری، جایگاه پنجم را به دست آورده است.

از سوی دیگر، بانک ایران و ونزوئلا، که از نظر شاخصهای کفایت سرمایه در صدر جدول قرار دارد، در زمینه پرداخت تسهیلات تکلیفی فرزندآوری در رتبه آخر قرار گرفته است. این بانک در نیمه نخست سال 1403 تنها حدود 7 و نیم میلیارد تومان تسهیلات فرزندآوری به متقاضیان پرداخت کرده است، که در مقایسه با سایر بانکها رقم بسیار پایینی به شمار میرود. بانکهای بزرگتر مانند ملت، تجارت و ملی سهم بیشتری از تسهیلات تکلیفی دارند و به دلیل وسعت فعالیتها و گستردگی شبکههای شعب خود، نقش محوریتری در اجرای این طرح ایفا کردند. اما بانکهای کوچکتر مانند ایران و ونزوئلا، که شاید از نظر کفایت سرمایه در شرایط بهتری باشند، تعهد کمتری به پرداخت تسهیلات تکلیفی دارند و به همین دلیل در انتهای این رتبهبندی قرار گرفتهاند.

این تفاوتها در عملکرد بانکها، به یکی از چالشهای اصلی طرحهای حمایتی دولت و بانک مرکزی تبدیل شده است؛ چراکه بانکهای زیانده و کوچکتر اغلب توان مالی کمتری برای پرداخت این تسهیلات دارند، در حالی که بانکهای بزرگ، به دلیل سهم بیشتر، فشار بیشتری را متحمل میشوند. در راستای این موضوع باید به عملکرد بانکهای زیانده از جمله بانک آینده نگاهی انداخت.

240 میلیارد تسهیلات از بانک زیانده

بر اساس نمودارهای موجود، میتوان به این نکته پی برد که بانکهای زیانده نیز در رقابت پرداخت تسهیلات تکلیفی حضور فعال داشتهاند. این بانکها، با وجود مشکلات مالی جدی و حتی زیانده بودن، همچنان به پرداخت تسهیلات فرزندآوری پایبند بودهاند و نقش خود را در این طرح ایفا کردهاند. به عنوان نمونه، بانک آینده با وجود داشتن کفایت سرمایه منفی 360 درصد، وضعیت زیاندهی و بدهی سنگین به بانک مرکزی، همچنان حدود 240 میلیارد تومان تسهیلات فرزندآوری را به متقاضیان پرداخت کرده است. این اقدام در حالی صورت گرفته که بدهی این بانک به بانک مرکزی بسیار قابلتوجه است و نشاندهنده فشارهای مالی عظیمی است که بر دوش بانک آینده قرار دارد. همچنین گفتنی است که حدود 42درصد از حجم بدهی بانک مرکزی مربوط به بانک آینده است و به نظر میرسد که این بانک باید از عرصه رقابت کنارهگیری کند.

این عملکرد بانکهای زیانده نشان میدهد که حتی با وجود شرایط بحرانی مالی، بانکها نمیتوانند از زیر بار تعهدات تکلیفی دولت و بانک مرکزی خارج شوند. در واقع، بانکهایی مانند آینده با وجود وضعیت مالی دشوار، همچنان مجبورند به پرداخت تسهیلات فرزندآوری ادامه دهند تا در طرحهای حمایتی دولت مشارکت داشته باشند. این روند باعث شده که بانکهای زیانده نهتنها از بار مالی خود نکاهند، بلکه با تحمیل هزینههای اضافی ناشی از تسهیلات تکلیفی، وضعیت مالیشان پیچیدهتر شود. کفایت سرمایه منفی که نشاندهنده وضعیت مالی وخیم بانکهاست، نشاندهنده این است که این بانکها با استفاده از منابع محدود خود همچنان سعی در اجرای طرحهای تکلیفی دارند.

این وضعیت همچنین این سوال را مطرح میکند که آیا تحمیل تسهیلات تکلیفی بر بانکهای زیانده، در درازمدت به نفع سیستم بانکی و اقتصاد کشور خواهد بود یا اینکه نیاز به تجدیدنظر در روش تخصیص این تسهیلات و سیاستها وجود دارد؟ این موضوع یکی از چالشهای اصلی است که کارشناسان و تحلیلگران بر این باورند که فشار بانک مرکزی بر بانکها آنها را تحت فشار قرار داده است.