بسیاری از فعالان اقتصادی موافق این مدل مالیاتی به خصوص برای بازارهای مسکن نیستند تا بتوانند بیشترین نفع را از نوسانات شدید قمیتی ببرند.

در حال حاضر به دلایل متعدد بازارهایی همچون مسکن، خودرو، ارز و سکه ونظایر آن با تلاطم قیمتی ناشی از سوداگری و دلالی روبرو است که مالیات بر عایدی سرمایه می تواند در این بازارها بازدارنده باشد.

هرچند برخی از کارشناسان و فعالان اقتصادی معتقدند که ایجاد این پایه مالیاتی نقش درآمدی پررنگی دارد اما تجربه کشورهای دنیا این موضوع را اثبات نمیکند. طبق پژوهش پیشرو کل مالیات اخذ شده برای مالیات بر عایدی سرمایه کمتر از 4 درصد مالیات بر درآمد است.

در حال حاضر در کشورهای پیشرو در این عرصه انواع سیستمهای مالیات بر عایدی سرمایه به دو روش سیستم تعهدی و تحقق برای اجرای مالیات بر عایدی سرمایه تقسیم و اجرا میشود.

انتخاب هر روش به ملاحظات کارایی و اجرایی، نوع دارایی مشمول مالیات و همچنین اثرات آن بر رفتار سرمایه گذاری افراد و بنگاهها بستگی دارد. با در نظر گرفتن این مباحث اغلب کشورها از سیستم ترکیب دو روش تعهدی و تحقق استفاده میکنند.

سیستم تعهدی مالیات بر عایدی سرمایه

این مدل بر عواید حاصل از ارزش یک دارایی در یک دوره زمانی مشخص مالیات وضع میکند و در پایان دوره معمولا یک ساله مالیات آن پرداخت میشود.

این مدل بر اساس تورم شاخص بندی شده و روی عایدی حقیقی اعمال میشود. نکته قابل توجه این مدل آن است که با کاهش در ارزش دارایی به عنوان زیان قابل کسر محسوب شده و به دورهای بعد منتقل میشود.

البته این مدل معایبی هم دارد که به موضوع ارزش گذاری منظم و مستمر داراییها و محدودیتها، محدودیت نقدینگی مودیان در پرداخت سالانه مالیات، وجود تصویری ناعادلانه از این مالیات در جامعه و نوسان شدید درآمدی برای دولت میپردازد.

مالیات برعایدی سرمایه بر مبنای تحقق عایدی

برای رفع مشکل ارزش گذاری و محدودیت نقدینگی مودیان در سیستم تعهدی، راهکاری جایگزین دریافت مالیات در زمان فروش دارایی است. با این روش مالیات دهنده قادر به پرداخت مالیات از محل عواید این فروش خواهد بود. اگر قیمت فروش کمتر از هزینه و قیمت پایه باشد زیان مودی به سنوات بعد منتقل میشود.

در پژوهشهای انجام شده برای این مدل نیز معایبی متصور است. مودی انگیزه به تاخیر انداختن فروش دارایی را دارد و اصطلاحا پدیده قفل شدن دارایی رخ میدهد. عواملی مانند نرخ مالیات و نرخ افزایش ارزش دارایی و جایگزینی داراییهای مشابه بر قفل شدن دارایی تاثیر دارند.

مزایای این مدل مالیات ستانی

عدم وجود مشکل نقدینگی برای مودی و امکان پرداخت آن، عدم نیازبه ارزش گذاری دارایی و دلیل وجود قیمت فروش برای تعیین عایدی یا زیان، سادگی آن برای مودیان نسبت به روش تعهدی، نوسان اندک درآمدی برای دولت از جمله مزایای این روش تلقی میشود.

روش ترکیبی

به لحاظ نظری سیستم جامع مالیات بر مبنای تعهدی،کارآمدترین روش اخذ مالیات از عایدی سرمایه است. اگرچه ممکن است، برای بخش بزرگی از داراییهای تشکیل دهنده این پایه مالیاتی املاک و سهام، ارزش گذاری مسئله دشواری نباشد، اما همانگونه که ذکر شد، ارزش گذاری برخی از دارایی ها تقریباً غیرممکن است.

لذا استفاده از یک سیستم ترکیبی که در آن برخی داراییها بر مبنای تعهدی و برخی دیگر بر مبنای تحقق عایدی مشمول مالیات شوند، اگرچه موجب بروز برخی تحریفات و مشکلات می شود، اما راه حلی برای برون رفت از مشکلات مذکور است.

در رویکرد ترکیبی و برای حل مشکلات سیستمهای تعهدی و تحقق عایدی از دارایی هایی که ارزش گذاری و جریان نقدینگی در خصوص آن یک مشکل جدی است، مالیات مربوط بر مبنای تحقق عایدی و مالیات سایر دارایی ها که مشکلات مذکور را ندارند بر مبنای تعهدی اخذ می شود.

در این رویکرد به دلیل اینکه غالباً در خصوص داراییهای حقیقی املاک و مستغلات هر دو مشکل ارزش گذاری و جریان نقدینگی وجود دارد، مالیات مربوط در هنگام تحقق درآمد زمان فروش یا واگذاری اخذ می شود.

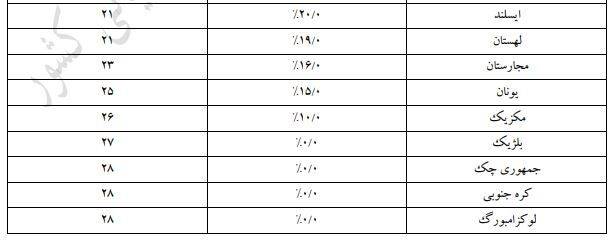

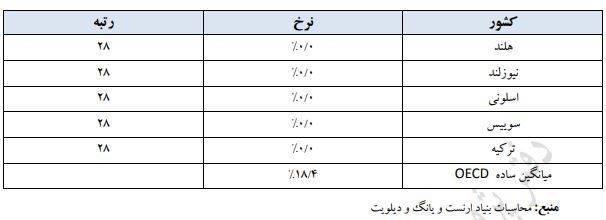

طبق پژوهش انجام شده از سوی سازمان امور مالیاتی کشور، وضعیت نرخ مالیات بر عایدی سرمایه کشورهای OECD (بالغ بر 35 کشور عضو سازمان همکاری و توسعهٔ اقتصادی) در سال 2015 مشخص شده است.

بالاترین نرخ با 42 درصد متعلق به دانمارک است و فرانسه با 34.4 درصد و فنلاند با 33 درصد به ترتیب رتبههای دوم و سوم را دارند.

پایینترین نرخ مالیات بر عایدی سرمایه برای مجارستان با 16 درصد، یونان با 15 درصد و مکزیک با 10 درصد است. برخی کشور نیز طبق جدول نرخ مالیات صفر دارند.