به گزارش اقتصادآنلاین به نقل از فارس، در ابتدای دهه 80 و در زمان اصلاحیه دوم قانون مالیاتهای مستقیم، اجرای قانون «مالیات بر واحدهای مسکونی خالی» از سوی قانونگذار پس از 14سال متوقف شد و به همراه «مالیات سالانه املاک» و «مالیات بر اراضی بایر» از جمله پایه های مالیاتی بخش املاک و مستغلات بودند که در آن زمان توسط مجلس ششم کنار گذاشته شدند.

هر چند حذف هر یک از این پایههای مالیاتی چه در کوتاهمدت و چه در بلندمدت اثراتی را بر بازار مسکن و زمین بر جای گذاشته است که البته موضوع این گزارش نبوده و باید به صورت جداگانه آثار حذف هریک از آنها را مورد بررسی قرار داد اما آنچه که براساس این گزارش مورد واکاوی قرار میگیرد، موضوع «مالیات بر خانههای خالی» است چراکه از میان سه پایه مالیاتی حذف شده، این مالیات مجددا در اصلاحیه سوم قانون مالیاتهای مستقیم در تیرماه 1394 و در قالب ماده 54 مکرر به قانون اضافه شد. همچنین براساس تبصره 7ماده 169 مکرر همان قانون نیز مقرر شد وزارت راه و شهرسازی حداکثر تا پایان بهمن ماه سال 94 سامانه ملی املاک و اسکان را بهعنوان پیشنیاز حیاتی اخذ مالیات از خانههای خالی راهاندازی کند اما بررسیها نشان میدهد که طی 4 سال اخیر این وزارتخانه اقدام عملی در این زمینه انجام نداده است.

در حال حاضر نیز با توجه به افزایش قیمت مسکن در بازار املاک و روند صعودی نرخ اجارهبها، اجرای این قانون به منظور عرضه خانههای خالی به بازار مسکن به یک مطالبه عمومی تبدیل شده و بسیاری از کارشناسان هم معتقدند اخذ مالیات از خانه های خالی میتواند به عنوان یکی از ابزارهای دولت برای تخصیص بهینه منابع موجود در بخش مسکن در شرایط نابرابری عرضه و تقاضا در این بازار تلقی شود.

برای مثال مهمترین محورهایی که در این مدت در رابطه با ضرورت اجرای قانون مالیات بر خانه های خالی از سوی کارشناسان، مسئولان و نمایندگان مجلس مطرح شده در ادامه آمده است؛«معرفی به عنوان یکی از راهکارهای جبرانی درآمدهای نفتی در بودجههای سنواتی»، «کاهش 50درصدی قیمت با شوک ورود خانههای خالی به بازار مسکن»، «با اجرای قانون مالیات از املاک خالی دیگر خانهای بلا استفاده نخواهد ماند و به هر طریق توسط صاحبخانه اجاره داده میشود»، «دولت اعتقادی به اجرای این قانون ندارد در حالی که با این کار میتواند کمبود عرضه مسکن را حل کند»، «با وضع تنها یک درصد مالیات بر خانههای خالی میتوان سالانه درآمد 10 هزار میلیارد تومانی ایجاد کرد».

قبل از بیان ضرورت اجرای این قانون مالیاتی در شرایط کنونی ابتدا لازم است با سابقه این پایه مالیاتی بیشتر آشنا شویم چراکه این مالیات، موضوع جدیدی برای اقتصاد ایران نیست و در عمل یک دوره ناموفق را در کارنامه خود ثبت کرده است. در ضمن بررسی دلایل لغو مواد مربوط به مالیات بر خانههای خالی در بهمنماه 1380 از قانون مالیاتهای مستقیم، کیفیت مفاد قانونی و نتایج اجرای این پایه مالیاتی در دوره قبل را برایمان مشخص کند تا در نهایت با مقایسه قانون قبلی و فعلی بتوانیم به این سوال نیز پاسخ دهیم که آیا قانون فعلی نسبت به قانون قبلی جامعیت بیشتری برای سیاست تنظیمگری دولت در بازار مسکن دارد یا خیر؟

*چرا قانونگذار در گذشته قانون مالیات بر خانه های خالی را حذف کرد؟

قانونگذار در مورد خانههای خالی در قانون مالیاتهای مستقیم مصوب 1366، فصلی را مشتمل بر مواد 10 و 11 پیش بینی کرده بود که به موجب آن اگر مستغلات مسکونی در مراکز استانها و شهرهای با جمعیت بیش از صدهزار نفر آماده برای اجاره باشد و بدون داشتن موانع قانونی شش ماه خالی نگه داشته شوند، نسبت به زمان بیش از آن مشمول مالیات به شرح زیر خواهند بود:

1. تا یک سال معادل دو در هزار ارزش معاملاتی مستغل به ازای هر ماه.

2 .در صورت تجاوز از یک سال معادل چهار در هزار ارزش معاملاتی مستغل به ازای هر ماه مازاد بر یک سال مزبور.

این مواد قانون از سال 1366 تا بهمن ماه 1380 اجرا میشد تا اینکه با نظر قانونگذار و با موافقت سازمان امور مالیاتی به موجب ماده (2) قانون اصلاح موادی از قانون مالیاتهای مستقیم حذف شد.

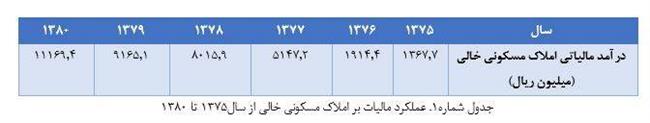

بررسی درآمدهای مالیات بر املاک خالی طی دوره 1375 الی 1380 نیز نشان میدهد در این سالها درآمد محقق شده از این پایه مالیاتی به ندرت از یک میلیارد تومان تجاوز کرده و این میزان تنها 6.6 درصد از درآمدهای پیش بینی شده مالیات بر خانههای خالی بوده است. جدول زیر که از دادههای سازمان امور مالیاتی استخراج شده موید همین مطلب است.

همچنین مرکز پژوهشهای مجلس نیز در اردیبهشت ماه1386 در گزارش کارشناسی شماره 8356، دلایل لغو قانون مالیات بر املاک خالی را اینگونه توضیح میدهد:«به طور کلی اجرای قانون مذکور در دوره زمانی 1366-1380 نه تنها درآمد مالیاتی قابل توجهی برای دولت نداشت بلکه در بیشتر موارد هزینه وصول مالیات و شناسایی ملک از درآمد حاصل از آن بیشتر مینمود و نارضایتی اجتماعی حاصل از اعمال این مالیات نیز زیاد بود و از طرفی هم هدف اصلی که افزایش عرضه واحدهای مسکونی برای اجاره و کاهش اجاره بها بود را تامین نمیکرد، به همین جهت لغو دریافت مالیات مذکور ترجیح داده شد و لغو آن در اصلاحیه قانون مالیاتهای مستقیم به تصویب رسید.»

ضمنا پس از تصویب اصلاحات سال 80 نسخه جدیدی از قانون مالیاتی به همت سازمان امور مالیاتی منتشر شد که در مقدمه آن محاسن و پیشرفتهای اصلاحیه، طی 12 بند برشمرده شده بود. یکی از از این پیشرفتها و محاسن چنین بود:«حذف منابع مالیاتی غیر کارا شامل مالیات سالانه املاک، مستغلات مسکونی خالی و اراضی بایر به منظور کاهش هزینههای اجتماعی مودیان در پرداخت مالیات بود.»

*احیای دوباره قانون مالیات بر خانههای خالی

اگرچه در بهمن ماه 1380، قانون مالیات بر خانههای خالی حذف شد ولی مشکل کمبود مسکن یکی از مشکلاتی بود که با رشد جمعیت در دهه 80 شدت بیشتری به خود گرفت به طوریکه طبق آمار وزارت راه و شهرسازی تعداد واحدهای مسکونی خالی در سال 85 از 633 هزار واحد به 1.6 میلیون واحد در سال 90 و 2.6 میلیون واحد در سال 95 افزایش یافته است.

این میزان افزایش در فاصله سالهای 85 تا 95 حاکی از متوسط رشد سالانه خانههای خالی در کشور معادل 15 درصد است. همین «روند صعودی تعداد خانههای خالی» و «عدم توازن عرضه و تقاضا در بازار مسکن » موجب شد تا نمایندگان مجلس در تیرماه سال 1394 با اضافه شدن ماده 54 مکرر به قانون مالیاتهای مستقیم موافقت کنند.

طبق همین ماده قانونی مقرر شد واحدهای مسکونی واقع در شهرهای با جمعیت بیش از 100 هزار نفر که به استناد سامانه ملی املاک و اسکان به عنوان واحد خالی شناسایی میشوند، از سال دوم به بعد مشمول مالیات بر اجاره شوند. این مصوبه میافزاید: در سال دوم، یک دوم مالیات متعلقه، در سال سوم، برابر مالیات متعلقه و سال چهارم به بعد، یک و نیم برابر مالیات متعلقه، مالیات مشمول واحدهای خالی مسکونی خواهد شد. در نتیجه براساس قانون مالیات بر خانه های خالی، اگر ملکی از سال دوم خالی باشد مالک باید 50 درصد مالیات اجاره مشخص شده را بپردازد. این میزان در سال سوم معادل 100 درصد و در سال چهارم برابر 150 درصد مالیات اجاره خواهد بود.

در همین راستا بر طبق تبصره 7 ماده 169 مکرر قانونمالیاتهای مستقیم؛ وزارت راه و شهرسازی مکلف به ایجاد «سامانه ملی املاک و اسکان کشور» ظرف مدت 6 ماه شد و طبق همان قانون نیز این وزارتخانه میبایست امکان دسترسی برخط به سامانه مذکور را برای سازمان امور مالیاتی کشور ایجاد کنددر ضمن این سامانه باید به گونهای طراحی شود که در هر زمان امکان شناسایی بر خط مالکان و ساکنان یا کاربران واحدهای مسکونی، تجاری، خدماتی و اداری را فراهم سازد.

بیان این نکته نیز ضروری است که اصلیترین تفاوت قانون قبلی و فعلی مالیات بر خانه های خالی مبنای دریافت آن از مودیان مالیاتی است به طوریکه مجلس شورای اسلامی در قانون قبلی ملاک مالیاتی برای خانههای خالی را ارزش معاملاتی املاک قرار داده بود درحالیکه نمایندگان مجلس با هدف افزایش کارایی این پایه مالیاتی درقانون فعلی، ملاک مالیاتی برای خانههای خالی را نرخ اجاره و میزان مالیات را نیز همان نرخ مالیات بر اجاره درنظر گرفتند.

* آیا قانون فعلی مالیات بر خانهخالی اهداف قانونگذار را محقق میکند؟

طبق خلاصه مذاکرات کمیسیون اقتصادی مجلس ششم و گزارش کارشناسی مرکز پژوهشهای مجلس به هر حال این مالیات یکبار با استدلالهایی همچون «ناکارآیی»، «درآمد ناچیز مالیاتی»، « عدم عرضه خانههای خالی پس از اجرا»، «ناتوانی در شناسایی واحدهای مسکونی خالی»، «عدم کاهش اجاره بها پس از اجرا»، «موثر نبودن نرخ مالیاتی» و «نارضایتی اجتماعی» ازسوی قانونگذار لغو شد و در حال حاضر نیز برقراری مجدد چنین مالیاتی امر صوابی تشخیص داده میشود اما به حکم منطق این سوال نیز قابل طرح است که آیا در شرایط کنونی بازار مسکن قانون فعلی ظرفیت پاسخگویی به نواقص قانون قبلی را دارد یا خیر؟

شاید بهترین پاسخ به این سوال، تخمین مقدار مالیات یک واحد مسکونی خالی فرضی براساس قانون مصوب سال 94 است تا مشخص شود که این پایه مالیاتی به چه میزانی موثر بوده و آیا میتواند به عنوان اهرم در افزایش عرضه مسکن نقش ایفا کند یا خیر. «تعیین ارزش واحد مسکونی خالی»، «محاسبه درآمد اجاره» ، «محاسبه مالیات بر درآمد اجاره» و نهایتا «محاسبه مالیات بر خانه خالی» گامهایی است که برای محاسبه میزان مالیات بر یک واحد مسکونی خالی در نظر گرفته شده است.

لازم به ذکر است که هرچند بررسیها نشان میدهد که بیشتر خانههای خالی در مناطق گران قیمت واقع شدهاند ولی به جهت سهولت در محاسبات و نبود آمارهای موثق، نگارنده ضمن واقف بودن به این موضوع آن را در این محاسبه نادیده گرفته است.

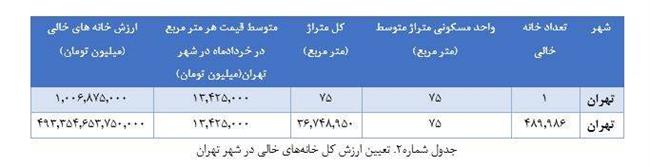

همچنین براساس آخرین سرشماری نفوس و مسکن در سال95، تعداد خانه های خالی در کشور حدود 2میلیون و 600 هزار واحد مسکونی برآورد شده که شهر تهران با بالاترین سهم مقداری یعنی سهمی برابر با 19درصد و تعدادی حدود 500هزار واحد مسکونی خالی در رتبه نخست در کشور قرار دارد. به همین جهت آمار و ارقام مربوط به شهر تهران مبنای این محاسبه قرار گرفته است.

ضمنا به جهت اینکه براساس قانون، مبنای دریافت این پایه مالیاتی از مودیان، مالیات بر درآمد اجاره بوده و روش محاسبه آن نیز توسط کارشناسان مالیاتی براساس دفترچه مخصوص ارزش اجاری املاک انجام میشود اما به دلیل عدم انتشار عمومی آن توسط سازمان امور مالیاتی، در این گزارش ناگزیر باید در ابتدا به صورت تخمینی مالیات بر درآمد اجاره واحد مسکونی خالی محاسبه شود و سپس بر اساس آن، میزان مالیات بر خانه خالی مشخص خواهد شد.

قابل ذکر است در این محاسبه از برخی معافیتهای موجود در قانون مالیات بر درآمد اجاره و به تبع آن مالیات بر خانههای خالی صرف نظر شده است. به عنوان مثال معافیت واحدهای مسکونی زیر 150متر مربع در شهر تهران لحاظ نشده و به جای آن «واحد مسکونی متراژ متوسط» در نظر گرفته شده است. همچنین در این گزارش تعداد خانههای خالی در تهران براساس آمار سال 95 درنظر گرفته شده درحالیکه با توجه به رشد صعودی تعداد این واحدها، درحال حاضر به نظر میرسد تعداد آنها بیشتر از آخرین سرشماری نفوس و مسکن بوده اما تعداد خانههای خالی در سال 95 مبنای محاسبات قرار گرفته است.

*گام اول: تعیین ارزش یک واحد خانه خالی

در جدول شماره 2 که در زیر قابل مشاهده است، با کنار هم قرار دادن «تعداد خانه خالی در شهر تهران» ، «واحد مسکونی متراژ متوسط»، «متوسط قیمت هر متر مربع در خردادماه سالجاری در شهر تهران»، «ارزش کل خانههای خالی در شهر تهران» حدود 500هزار میلیارد تومان تخمین زده شده است.

*گام دوم: محاسبه درآمد اجاره

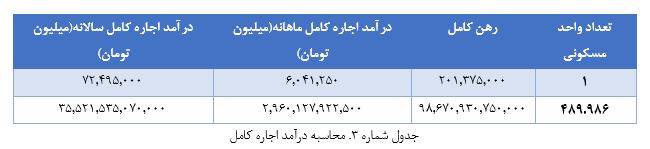

در گام بعدی با توجه به اطلاعات به دست آمده از جدول بالا، درآمد اجاره سالانه یک واحد مسکونی قابل تخمین می باشد که به شرح زیر است:

بر اساس عرف فعلی موجود در بازار مسکن، رهن کامل یک ملک مسکونی با توجه ساختمان بین یک ششم تا یک چهارم قیمت فروش خانه محاسبه میشود. اگر خانه نوساز باشد یک چهارم و هرچه که عمر خانه بالاتر باشد، این ضریب به یک ششم نزدیک میشود. به این ترتیب عمر واحد مسکونی مدنظر 5سال درنظر گرفته شده است.

به طور معمول مشاوران املاک برای تبدیل رهن به اجاره معمولا هر 1 میلیون تومان رهن را معادل 30 هزار تومان در نظر میگیرند.

ملاک اخذ مالیات از درآمد اجاره، درآمد سالانه میباشد.

*گام سوم: محاسبه مالیات بر درآمد اجاره

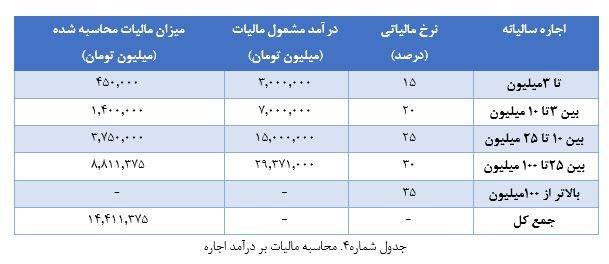

اکنون به سراغ محاسبه مالیات بر درآمد اجاره میرویم که براساس قانون مالیاتهای مستقیم باید به صورت پلکانی محاسبه شود. در ضمن براساس قانون، 25درصد از درآمد حاصل از اجاره معاف از مالیات میباشد.

براساس جدول زیر تا اجاره سالیانه 3 میلیون تومان 15 درصد و برای رقمهای بالاتر نرخ های بالاتری تعلق می گیرد. از آنجایی که مجموع اجاره مشمول مالیات برابر با 53.4 میلیون تومان بوده است، 3 میلیون اول با نرخ 15 درصد، 7 میلیون با نرخ 20 درصد، 15میلیون با نرخ 25درصد و 29.3 میلیون باقی مانده با نرخ 30درصد محاسبه میگردد. بنابراین مالیات سالانه تعلق گرفته به این واحد مسکونی برابر با 14میلیون و 400 هزار تومان میباشد.

*گام چهارم: محاسبه مالیات بر خانه خالی

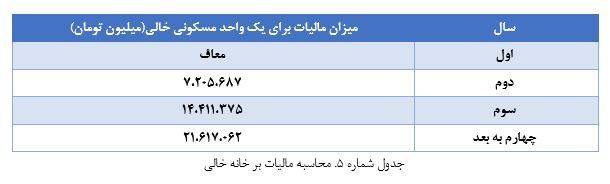

پس از محاسبه مالیات بردرآمد اجاره، در جدول زیر میزان مالیات بر خانه خالی براساس ماده 54 مکرر مالیاتهای مستقیم آمده است. همانطوری که ملاحظه میشود مالیات یک واحد مسکونی خالی در سال اول، دوم، سوم و چهارم به بعد به ترتیب برابر است با معافیت از پرداخت مالیات، 7.2 میلیون، 14.4 میلیون و 21.6میلیون. پر واضح است که با توجه به تورم ملکی حاکم بر بازار مسکن، بعید به نظر میرسد که دریافت این مقدار مالیات از مودیان، سبب تغییر رفتار آنها مبنی بر عرضه واحدهای خالیشان به بازار شود.

*نتیجهگیری

با وجود آنکه در محاسبات انجام شده در این گزارش، از معافیتهای قانون مالیات بر خانههای خالی صرف نظر شده و مقادیر به صورت خوشبینانه در نظر گرفته شده است اما نتایج به دست آمده از جدول بالا حاکی از آن است که میزان مالیات برای یک واحد مسکونی خالی در مقایسه با هزینههای نگهداری همان واحد مسکونی در طول یکسال مقدار قابل توجهی نیست.

بنابراین اگرچه قرار است مالیات بر خانههای خالی در راستای «سیاستگذاری در بخش مسکن» و «سامان بخشی به بازار اجارهبها» و «حمایت از خانوادههای فاقد مسکن ملکی» و «افزایش عرضه مسکن استیجاری» اجرا شود ولی بررسیها نشان میدهد قانون فعلی مالیات بر املاک خالی با نرخهای مالیاتی تعیین شده، کارایی لازم را در عرضه واحدهای مسکونی خالی به بازار اجاره ندارد و لازم است علاوه بر راهاندازی سامانه املاک و اسکان کشور توسط وزارت راه و شهرسازی، قانون فعلی اصلاح شده و هزینه نگهداری خانههای خالی را برای مالکان افزایش دهد.

به همین منظور پیشنهاد میشود از طریق راهکارهای مکمل دیگری همچون اصلاح قانون فعلی، افزایش نرخ مالیات، دسته بندی املاک و اعمال نرخهای متفاوت بر هر قسم از آنها، میتوان صاحبان املاک خالی را ترغیب کرد تا ملک خود را اجاره دهند اما باید به این نکته نیز اشاره کرد که تجربه سایر کشورها نشان میدهد، سیاستهای مبتنی بر عرضه مسکن نوساز اثر بسیار قابل قبولتری بر قیمت مسکن خواهد داشت تا اعمال مالیاتهایی همچون مالیات بر املاک خالی.