نفت، متشکل از کربن و هیدروژن است، اما براساس طول مولکولها اجزای مختلفی دارد و هر یک از اجزا خواص متفاوتی دارند. نفتخام کاربرد چندانی ندارد. با این حال نفت به دلیل دارا بودن هیدروکربنهایی با وزن مولکولی و طولهای مختلف میتواند در صورت پالایش در موارد متعددی به کار رود. پالایش نفت فرآیند جداکردن و افزایش خلوص اجزای تشکیلدهنده مواد و فرآوردههای نفتی است. پالایش نفت تبدیل نفتخام به مواد مفیدتر و ارزشمندتر، از جمله بنزین، گازوئیل، سوخت جت، گاز مایع، نفتا، روانکارها و قیر است. هر یک از مواد یادشده نقطه جوش متفاوتی دارند، از این رو میتوان آنها را با فرآیند تقطیر جدا کرد. همچنین از واحدهای کاتالیستی برای بهینهسازی محصولات در پالایشگاههای مدرن استفاده میشود.

تقاضا برای فرآوردههای نفتی سبکتر در حال افزایش است، از این رو پالایشگاههای مدرنتر که ضریب پیچیدگی بالاتری دارند، از وضعیت بهتری برخوردارند. پالایشگاهها براساس خوراک، طراحی و ضریب پیچیدگیهای متفاوتی دارند که براساس پیچیدگی، محصولات متفاوتی تولید میکنند. هرچه ضریب پیچیدگی بالاتر باشد، امکان تولید فرآوردههای با ارزشافزوده بالاتر و در نتیجه کسب سود بیشتر فراهم میشود. ضریب پیچیدگی پالایشگاههای بهروز نفتی در جهان بیش از 10 است، در حالی که عمده پالایشگاههای بورسی ضریب پیچیدگی کمتر از 5 دارند و در حال اجرای پروژههای مختلف برای بهبود کیفی و افزایش پیچیدگی هستند. میزان سرمایهگذاری برای احداث یک پالایشگاه با ضریب پیچیدگی در سطح روز جهانی بین 15 تا 20هزار دلار به ازای هر بشکه ظرفیت پالایش است و با افزایش ضریب پیچیدگی به سرمایهگذاری تا 25هزار دلار در هر بشکه نیاز دارد.

صنعت پالایش یکی از صنایع اصلی بازار سرمایه ایران است و 6پالایشگاه اصلی نفتی کشور شامل پالایش نفت اصفهان، پالایش نفت بندرعباس، پالایش نفت تهران، پالایش نفت تبریز، پالایش نفت شیراز و پالایش نفت لاوان شرکتهای پالایشی بورسی هستند و ارزش بازار 5300میلیارد ریالی و سهم 7درصدی از ارزش بازار سرمایه کشور را در اختیار دارند.

خوراک ورودی پالایشگاهها

ورودی پالایشگاههای کشور، نفتخام و میعانات گازی است. شرکت ملی نفت تامینکننده خوراک پالایشگاههای کشور است. خوراک پالایشگاههای کشور عمدتا از طریق خط لوله تامین میشود. قیمتگذاری نفت و میعانات گازی براساس بخشنامه سال 1400 وزارت نفت از تخفیف 5درصدی از میانگین قیمت نفت و میعانات صادراتی ایران به میانگین قیمت نفت و میعانات سهمنطقه شامل عمان، دبی و برنت و براساس مجلات بینالمللی و تخفیف 3دلار بر بشکه است. این موضوع اعمال سلیقه یا عدمتقارن اطلاعاتی در دسترسی به اطلاعات طی بخشنامه قبلی را حذف کرد. تخفیف 3دلاری در شرایطی که نفت کمتر از 60دلار بهشبکه باشد، نسبت به بخشنامه قبلی به نفع پالایشیهاست و در قیمتهای بالای 60دلار اثر کمتری دارد.

پالایشگاههای کشور

ظرفیت پالایشی کشور بیش از 2/ 2میلیون بشکه در روز است که بیش از نیمی از آن به طور مستقیم در بورس پذیرفته شده و حدود یکپنجم آن نیز شرکت پالایش ستاره خلیجفارس است که نیمی از سهام آن متعلق به تاپیکو است. محصول تولیدی شرکتهای پالایشی در ایران به دو دسته محصولات اصلی و محصولات ویژه تقسیم میشود. محصولات اصلی شامل بنزین، گازوئیل، گاز مایع، نفتسفید، نفتکوره و سوخت جت است. پالایشگاههای کشور مکلفند این محصولات را به شرکت ملی پالایش و پخش بفروشند. فرآوردههای اصلی براساس قیمت فوب خلیجفارس مجلات به فروش میرسند.

فرآوردههای ویژه شامل لوبکات، آیزوریسایکل، وکیومباتوم، نفتا (سبک و سنگین)، انواع حلالها و گوگرد است. قیمتگذاری این محصولات توسط پالایش و پخش برمبنای قیمت فوب خلیجفارس به صورت ماهانه اعلام میشود و عمده این محصولات در بورسکالا عرضه میشود و براساس عرضه و تقاضا و در صورت لزوم، رقابت به فروش میرسد. خریدار این محصولات شرکتهای پتروشیمی با خوراک مایع، تولیدکننده روانکار، تولیدکننده قیر و صنایع میاندستی و پاییندستی هستند.

در طبقهبندی کلی، نفت گاز 38درصد، بنزین 23درصد، نفتکوره 17درصد، روغن و قیر (وکیومباتوم و لوبکات) 12درصد و سایر 10درصد از وزن محصولات تولیدی شرکتهای پالایشی ایران را شامل میشوند. وزن تولید نفتکوره و روغن و قیر بهعنوان محصول با ارزشافزوده منفی، در مقایسه با پالایشگاههای مدرن جهان بالاست و شرکتهای پالایشی داخلی در حال برنامهریزی و سرمایهگذاری سنگین برای کاهش وزن این محصول و تولید محصولات سبکتر با ارزشافزوده بیشتر هستند.

کرکاسپرد

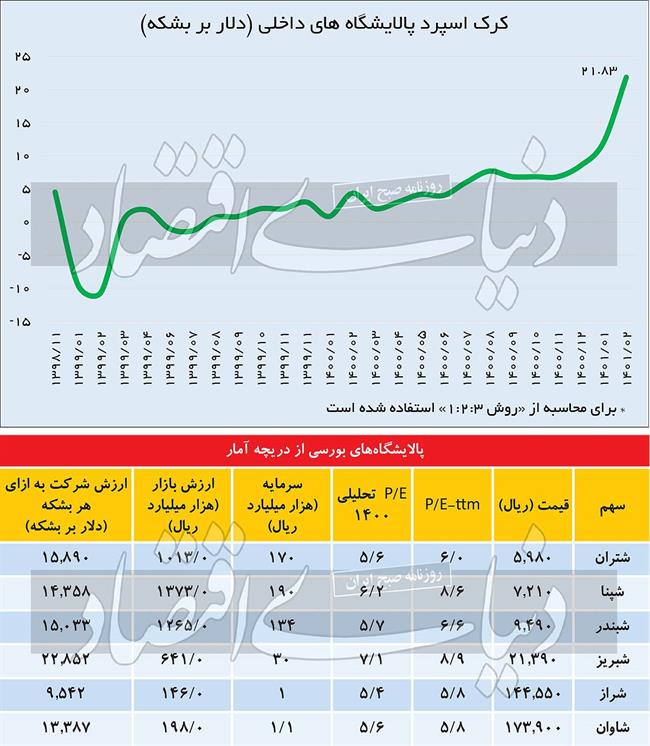

کرکاسپرد تفاوت بین قیمت یکبشکه نفت و فرآوردههای تولیدشده از آن است. پالایشیها به میزان کرکاسپرد به ازای هر بشکه ارزشافزوده خلق میکنند. کرکاسپرد هر پالایشگاه متفاوت و به ضریب پیچیدگی آن پالایشگاه و قیمتهای نسبی فرآوردهها در بازار نفت وابسته است. محاسبه مبنای کرکاسپرد متفاوت است. یکی از روشها «1-2-3» است که در گزارشهای بازارهای جهانی و تحلیلها براساس اختلاف قیمت نفتخام با ترکیبی شامل دوسوم بنزین و یکسوم نفت کوره است. بنابراین در عمل بسته به ترکیب نهایی محصولات، هر پالایشگاه میتواند دارای کرکاسپرد خاص خود باشد. در این محاسبات، بنزین نماینده محصولات سبک دیگری مانند گازوئیل نیز است، نفتکوره نیز نماینده محصولات سنگین دیگری مانند روغن و قیر است. بنابراین همانطور که مشخص است، روند کرکاسپرد در پیشبینی سودآوری شرکتهای پالایشی اهمیت ویژهای دارد. در اواخر سال 1398 و اوایل سال 1399 کرکاسپرد پالایشیها به دلیل همهگیری ویروس کرونا، قرنطینهها و در نتیجه کاهش رفت و آمد و مصرف سوخت بهشدت کاهش یافت و حتی منفی شد؛ به آن معنا که عملیات فرآوری در شرکتهای پالایشی در مقاطعی زیانده شد.

بررسی روند کرکاسپرد

بررسی کرکاسپرد شرکتهای پالایشی در جهان حاکی از روند صعودی شدید آن است. کرکاسپرد در اوج 14ساله قرار دارد. در ایالاتمتحده، کرکاسپرد به بیش از 50دلار بر بشکه رسیده و در ایران به بیش از 20دلار بر بشکه رسیده است. کرکاسپرد پالایشگاههای داخلی از مرز 20دلار عبور کرده و در ماه گذشته در سطح 8/ 21دلار بر بشکه بوده است. این رقم برای هر پالایشگاه بسته به ضریب پیچیدگی، متفاوت است، اما در همین محدوده نوسان دارد. این روند نشان میدهد که متوسط کرکاسپرد در فصل زمستان دوبرابر فصل پاییز بوده است و این پتانسیل برای شرکتهای پالایشی وجود دارد که در فصل زمستان تا دوبرابر فصل پاییز سود محقق سازند. روند صعودی فصل بهار تاکنون نیز حاکی از روند صعودی کرکاسپرد است و انتظار میرود سود فصل بهار در صورت حفظ روند کرکاسپرد بیش از فصل زمستان باشد.

وضعیت شرکتهای پالایشی در بورس

به دلیل عدمانتشار صورتهای مالی زمستان 1400، سود سال 1400 در دسترس نیست. با این حال همانطور که در بخش کرکاسپرد اشاره شد، شرکتهای پالایشی میتوانند در فصل زمستان معادل دوبرابر فصل پاییز سود محقق سازند. در نتیجهP/ E تحلیلی 1400 آنها میتواند با کاهش حدود یکواحدی مواجه شود. همچنین سودآوری سال 1401 با توجه به روند قیمت نفت و رشد کرکاسپرد، صعودی است، بنابراینP/ Eتحلیلی 1401 بین یک تا دو واحد میتواند کمتر از P/ E تحلیلی 1400 باشد. همچنین اثر رشد دلار و رشد قیمت موجودی به دلیل رشد قیمت نفت بر رشد سود موثر است که براساس روند پیشرو قیمت دلار و نفت میتواند بر سودآوری اثرگذار باشد.

در میان گروه پالایشی نمادهای «شتران» و «شبندر» ارزانترین نمادها به لحاظ نسبت P/ E در مقایسه با سایر نمادها هستند. همچنین براساس ارزش شرکت به ازای هر بشکه، «شپنا» ارزانترین نماد است. «شپنا» با راهاندازی واحد کیفیسازی خود میتواند رشد قابلتوجه سودآوری داشته و به تبع آن P/ E آن در سطح نمادهای «شبندر» و «شتران» قرار گیرد. «شبریز» نیز به دلیل مالکیت پتروشیمی تبریز نسبت P/ E بالاتر و ارزش شرکت به ازای هر بشکه بیشتری دارد. نماد «شراز» متوقف است و نسبت P/ E آن قابل اتکا نیست.

به لحاظ ارزش بازار به ازای هر بشکه، پالایشگاههای کشور کمتر از ارزش جایگزینی 20 تا 25هزار دلار به ازای هر بشکه هستند. با اعمال تعدیلات به دلیل اثر ضریب پیچیدگی و خوراک، به لحاظ ارزش شرکت به ازای هر بشکه قیمت شرکتهای پالایشی متناسب بوده و صرفا «شپنا» با راهاندازی واحد کیفیسازی گازوئیل میتواند شاهد افزایش نسبی باشد.

مهمترین ریسک صنعت، قیمت جهانی نفت و کرکاسپرد است که در صورت کاهش هریک بهشدت بر سودآوری پالایشیهای بورسی موثر است.