بازارهای دارایی بهخصوص بازار مالی اثرپذیری بالایی از عوامل متعدد نظیر نرخ بهره دارند. بررسیها نشان میدهد که اگرچه همواره در بلندمدت میان قیمت سهام و رشد بخش حقیقی اقتصاد همبستگی مثبت و معناداری وجود دارد، با این حال در کوتاهمدت این رابطه به نفع تغییر ترجیحات و عامل بهره تغییر کرده و حتی قابلنقض است، از اینرو بهنظر میرسد که در صورت تغییر برخی از شرایط و خصوصا تمایز روندهای بلندمدت با رویدادهای کوتاهمدت نباید این تفاوتها را به منزله عدمکارکرد مناسب قواعد اقتصادی درنظر گرفت و صرفا باید آن را به پای تحولاتی گذاشت که در کوتاهمدت میتواند به واسطه عوامل رفتاری و رجحانی بر عملکرد بازارها اثر بگذارد.

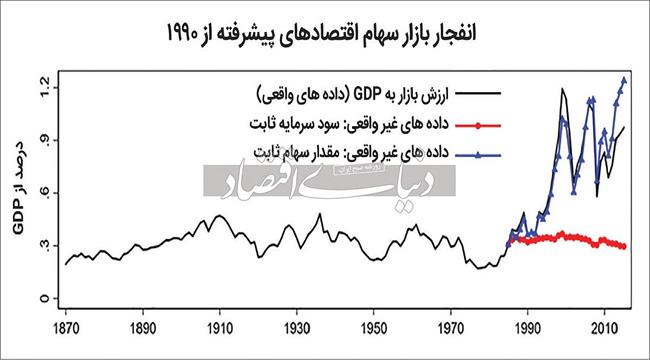

به همین منظور گزارش برای ارزیابی تجربی این پیشبینی از دادههای مالی مابین سالهای 1870تا2015 برای 17کشور استفاده میکند. دادهها و تحلیلها نشان میدهد که اندازه بازار سهام و تولید ناخالص داخلی تا دهه 1980 ارتباط نزدیکی با یکدیگر داشتهاند، اما پس از آن بهطور قابلتوجهی شاهد یک واگرایی با افزایش قیمت سهام بودهایم که همراه با رشد راکد بخش حقیقی اقتصاد روی داده است. این واگرایی درازمدت از لحاظ تاریخی بیسابقه است و میتواند تا حد زیادی با تغییر سود به سمت شرکتهای بورسی در زمان نرخهای تنزیل پایین به لحاظ تاریخی توضیح داده شود. این گزارش بر اساس مقاله انفجار بزرگ و ارزش بازار سهام در بلند مدت از دیمیتری کوشینوو و کاسپار زیمرمان تهیه شده است.

انفجار بزرگ بازار سهام از 1980

در سال2020 و ماههای ابتدایی 2021، شاهد این بودیم که ارتباط بازارهای سهام و رشد اقتصاد واقعی قطع شد، درحالی که بسیاری از کارگران و کسبوکارها با اثرات اقتصادی بحران کووید مبارزه میکردند، بازارهای سهام، نزدیک به رکوردهای تاریخی تمام دوران گذشته بازگشته بودند. چنین انحرافات کوتاهمدتی در بازارها از اقتصاد در طول تاریخ بهوفور یافت میشود، اما در بلندمدت، باید انتظار داشته باشیم که یک ارتباط قوی بین والاستریت و جریان اقتصاد ببینیم.

تئوری استاندارد - که به «حقایق کالدور» معروف است - به ما میگوید که اندازه بازار سهام باید مطابق با فعالیت واقعی اقتصاد تکامل یابد. در غیاب رشد بخش حقیقی اقتصاد، بازار سهام تنها یک بازی با جمع صفر است. علاوهبر این، هرگونه واگرایی بلندمدت بین این دو باید به عوامل نهادی عمیقی نسبت داده شود که به شرکتهای بیشتری اجازه میدهد تا مقدار، اما نه قیمت سهام را افزایش دهند. اما آیا این نظریه با واقعیتهای تجربی مطابقت دارد؟ برای پیبردن به پاسخ این سوال دادههای سالانه جدیدی در مورد ارزش بازار سهام در 17اقتصاد پیشرفته بین سالهای 1870 تا 2015 مورد مطالعه قرار گرفته است.

بررسی دادههای مختلف نشان میدهد که چگونه ارزش بازار سهام در اقتصادهای پیشرفته در 145سال گذشته بیشتر شده است. در طول قرن اول دادههای ما، اندازه بازار سهام در حدود یکسوم تولید ناخالص داخلی در سطح ثابتی قرار داشت اما در دهههای 1980 و 1990، شاهد یک گسست ساختاری شدید هستیم. در این میان ارزش بازار سهام بهشدت افزایش یافت و به 100درصد تولید ناخالص داخلی رسید و پس از آن در این سطح بالا باقیمانده است. این «بیگبنگ» و افزایش ارزش بازار سهام در تمامی کشورهای نمونه ما اتفاق افتاده است، این نشاندهنده بزرگترین تغییر ساختاری در سرمایه در کل این دوره 145ساله است. تمام شوکهای مالی کلان قرن بیستم، مانند جنگهایجهانی، انقلابها، گذارهای دموکراتیک و همچنین تغییر رژیمهای پولی و مالی تا این حد بر بازارهای سهام تاثیر نداشتند، پس سوال این است: چه چیزی باعث این شکست ساختاری در دادهها میشود و چه نیروهایی بازار سهام را بهطور کلیتر هدایت میکنند؟

قیمت یا مقدار؟

ارزش بازار تابعی از تعداد سهام در بازار و قیمت سهام است، از اینرو برای درک محرکهای آن، رشد ارزش بازار را به دو جزء تقسیم میکنیم: انتشار خالص (مقدار سهام) و سود واقعی سهام (قیمتها). تجزیه و تحلیلهای ما نتیجهگیری واضحی به دست میدهد که برمبنای آن تمام افزایش ارزش بازار پس از دهه 1980 را میتوان به قیمتهای بالاتر سهام نسبت داد، نه به انتشار خالص و رشد مقادیر سهام. نمودارها و دادهها دو سناریوی خلافواقع را برای تکامل ارزش بازار پس از سال1985 نشان میدهند. سناریوی اول کانال قیمت را مسدود میکند و سود سرمایه واقعی را به میانگین قبل از 1985 میرساند، درحالیکه دومی کانال کمیت را به روشی مشابه مسدود میکند.

اینها را میتوان با تکامل واقعی ارزش بازار مقایسه کرد؛ در واقع سناریوها نشان میدهند که بدون افزایش قیمت سهام، انفجار بزرگی در ارزش بازارهای سهام بهوجود نمیآید، بنابراین بهعبارت دیگر میتوان گفت که آنچه این بیگبنگ را در بازار ایجاد کرده و منجر به واگرایی و گسست روند ارزش بازار سهام و رشد حقیقی اقتصاد شده، قیمتهای سهام بودند و نه مقدار سهام. در صورت حذف اثر رشد قیمتهای سهام ما شاهد روند باثبات (یکسوم تولید ناخالص داخلی) ارزش بازار سهام نسبت به تولید ناخالص داخلی هستیم.

چه چیزی بازار سهام را هدایت میکند؟

برای درک این گسست فزاینده بین ارزش بازار سرمایه و تولید ناخالص داخلی، باید محرکهای عمیقتر ارزشگذاری سهام را ترسیم و بررسی کنیم. ما این کار را با استفاده از یک تجزیه و تحلیل ساده بر اساس مدل تنزیل سود سهام گوردون انجام میدهیم که یک سهام را با ارزش تنزیلشده فعلی جریانهای نقدی آتی ارزشگذاری میکند. در این مدل، سرمایهگذاری بالاتر میتواند توسط سه عامل هدایت شود. دو مورد اول به جریانهای نقدی یا سودآوری شرکتهای فهرستشده بالاتر مربوط میشوند: یا سود فعلی شرکت بهعنوان سهمی از تولید ناخالص داخلی بالا است، یا انتظار میرود سود در آینده با نرخ بالایی رشد کند. عامل سوم به نرخ بهرهای مربوط میشود که با آن جریانهای نقدی موردانتظار آتی تنزیل میشوند: هرچه نرخ تنزیل کمتر باشد، قیمت سهام بالاتر میرود.

در گام اول، ما مدلهای مالی پیشبینی را اجرا میکنیم تا ببینیم آیا ارزش بازار بالا با هریک از این سه عامل مرتبط است یا نه، یعنی سهم فعلی بالای سود شرکتهای فهرستشده در تولید ناخالص داخلی، رشد بالای سود سهام در آینده و بازده آتی پایین یا نرخ تنزیل. ما متوجه شدیم که سرمایه بالا با سهم سود بالای شرکتهای فهرستشده مرتبط است. این به ما اجازه میدهد تا افزایش موردانتظار در سودآوری شرکت را در آینده بهعنوان منبع اصلی ارزشگذاری سهام فعلی رد کنیم. دوم، ما به روند زمانی در دو محرک نگاه میکنیم که با ارزش بازار مرتبط هستند؛ سهم سود و نرخ تنزیل. ما متوجه شدیم که هر دو در افزایش ارزش سهام و ارزش بازار نقش داشتهاند و کانال سهم سود نقش کلیدی را ایفا میکند.

بهعبارت دیگر سود سهام (قیمتها) محرک و هدایتگر اصلی بازار پس از سال1980 بوده است. دادههای درآمد و سود سهام پرداختشده توسط شرکتهای فهرستشده نسبت به تولید ناخالص داخلی برای نمونه ما از 17 کشور نشان میدهد که سود سهام بهشدت افزایش یافته و تقریبا از سال1990 سهبرابر شده است؛ افزایشی مشابه با ارزش کل بازار. دادههای سود سهام برای کل دوره 145ساله موجود است و نشان میدهد که این افزایش اخیر از نظر تاریخی بیسابقه است.

داده همچنین نشان میدهد که این افزایش سود اساسا یک تغییر توزیعی است؛ نهتنها سود شرکتهای فهرستشده افزایش یافته است، بلکه آنها همچنین سهم فزایندهای از درآمد سرمایه را تشکیل میدهند. این نشان میدهد سودآوری و امتیاز شرکتهای فهرستشده در ایالاتمتحده از دهه1980 بهشدت افزایش یافته و توزیع سود بین شرکتها بهطور فزایندهای نابرابر شده است. یکی دیگر از عوامل موثر در افزایش سهم سود، توزیع مجدد درآمد از نیروی کار به سرمایه است. سود شرکتهای فهرستشده بازار سهام افزایش یافته است، درحالیکه سایر بخشهای اقتصاد راکد شدهاند. برای ترسیم سود شرکت به قیمت سهام، به تخمینی از نرخ تنزیل سهام نیاز داریم. این نرخ تنزیل از دو بخش تشکیل شده است: بخش اول مبلغی است که سرمایهگذاران تمایل دارند بهطور کلی پسانداز کنند (نرخ مطمئن) و بخش دوم ریسکی است که مایل به تحمل آن هستند. ما نرخ تنزیل مخاطرهآمیز و اجزای آن را دوباره با استفاده از نسخهای از مدل پویای گوردون تخمین میزنیم. نرخ تنزیل سهام در حالحاضر در سطوح پایین تاریخی قرار دارد.کاهش اولیه نرخ تنزیل در دهههای 1970 و 1980 کمی قبل از انفجار بزرگ بود و عمدتا ناشی از کاهش نرخ بازده بدونریسک است که ما آن را به کاهش نوسانهای اقتصاد کلان و کاهش قیمت ریسک مرتبط میدانیم. در یکونیم دهه گذشته، حقبیمه ریسک افزایش یافته است اما دلیل اصلی اینکه نرخ تنزیل سهام همچنان پایین است، کاهش در نرخ مطمئن سرمایهگذاران است.

چشمانداز

بهطور خلاصه، ما افزایش ارزش بازار سهام و در نتیجه قطع ارتباط بلندمدت بین بازارهای سهام و فعالیت واقعی اقتصاد را تنها به دو دلیل دنبال میکنیم.

اول و مهمتر از همه، اگرچه رشد اقتصادی راکد شده است و چشمانداز رشد آتی چندان صعودی بهنظر نمیرسد، شرکتهای بورسی سهم فزایندهای از بازدههای حاصل از فعالیتهای واقعی اقتصادی را به خود اختصاص دادهاند که احتمالا ناشی از افزایش قدرت بازار آنها در مقابل سایر شرکتها و نیروی کار است. دوم، این تغییر سود در زمان نرخهای تنزیل پایین کمسابقهای رخ داد که به افزایش بیسابقه تاریخی در ارزشگذاری سهام این شرکتها منجر شد. دادههای ما نشان میدهد حداقل 40درصد از افزایش سرمایه بازار پس از سال1985 توسط تغییر سود و حدود 30درصد توسط نرخ تنزیل پایین ایجاد میشود که این دو عامل باهم حداقل 70درصد از رشد ارزش بازار سهام از 1985 را توضیح میدهند. ما همچنین نشان میدهیم که قطع ارتباط بلندمدت اساسا با انحرافات کوتاهمدت بین بازارها و اقتصاد متفاوت است؛ مانند آنچه امروز مشاهده میکنیم. درحالیکه شکافهای بلندمدت عمدتا ناشی از عوامل بنیادی مانند تغییر سود سهام هستند، شکافهای کوتاهمدت کاملا به تغییر ریسکپذیری و نرخهای تنزیل نسبت داده میشوند. بنابراین در یک جمله میتوان گفت آنچه روند بازار سهام را از اقتصاد از دهه1980 جدا کرده، بهجای آنکه ناشی از تغییرات مقداری باشد، ناشی از تغییرات قیمتی بوده است. این گزارش بر اساس مقاله انفجار بزرگ و ارزش بازار سهام در بلندمدت از دیمیتری کوشینوو و کاسپار زیمرمان تهیه شده است. بر این اساس میتوان گفت که در بلندمدت هیچگاه نمیتوان بدون داشتن یک اقتصاد سالم و رو به رشد، به رشد واقعی بازار سهام دل خوش کرد؛ چراکه بهرغم نوسانهای کوتاهمدت عوامل متعدد اقتصادی اعم از بهره و ریسکهای پیشرو که بر قیمت سهام اثر میگذارند، تنها چیزی که میتواند صعود واقعی را برای بازارهای سهام در دسترس قرار دهد، بستر مناسبی است که شرکتها در آن فعالیت میکنند و همگی آن را اقتصاد مینامیم.