مهران خسروزاده :روابط عمومی بانک مرکزی در پاسخ تفصیلی خود به سرمقاله مسعود نیلی برخی از متغیرهای پولی را بهروز کرد.بر این اساس در حالی که نسبت پول به شبهپول روندی کاهشی به خود گرفته و به سطح 33.5درصد در مردادماه سال جاری کاهش یافته است، رشد دوازدهماهه پول نیز در همین دوره به 41.3درصد کاهش یافته است. این روند کاهشی درباره مهمترین متغیرهای پولی، یعنی رشد نقدینگی و پایه پولی نیز صدق میکند و در مردادماه1402، رشد نقطه به نقطه نقدینگی به 26.9درصد و رشد پایه پولی به 41.6درصد کاهش یافته است. طبق این آمارها در پایان پنجمین ماه سال، پایه پولی از سطح 950هزار میلیارد تومان عبور کرده و نقدینگی به حدود 7هزار و 100هزار میلیارد تومان رسیده است. بیان دیگر آمارهای ذکرشده از سوی بانک مرکزی کاهش انتظارات تورمی در ماههای اخیر است. به بیان دیگر تصور آحاد اقتصادی نسبت به تغییر قیمتها در آینده اندکی تعدیل شده است. با وجود ارزشمند بودن این مهم، همچنان ملاحظات قابل توجهی درباره کیفیت این کاهش وجود دارد و از طرفی سطح کاهش بهگونهای نبوده که حاشیه امن قابل توجهی را برای سیاستگذار فراهم کرده باشد.

کانال جدید انتشار اطلاعات

درحالیکه یکی از وظایف بانکهای مرکزی و مراجع آماری انتشار به موقع و منظم اطلاعات است، این مهم چندان از سوی مراجع آماری ایرانی جدی گرفته نشده و بهطور کامل اجرا نمیشود. بر این اساس، دادههای مربوط به متغیرهای پولی بهعنوان متغیرهای پیشنگر شناخته میشوند و به آحاد اقتصادی این امکان را میدهد تا نسبت به انتظارات تورمی در جامعه دید بهتری پیدا کنند و تصمیمات بهینهتری بگیرند. با این حال درحالیکه هفتمین ماه سال را پشت سر میگذاریم، آخرین گزارش جامع منتشرشده از متغیرهای پولی در ایران به فروردین ماه بازمیگردد. به عبارت دیگر، دادههایی که کاربرد آنها پیشبینی شرایط آتی اقتصاد است با 6ماه تاخیر منتشر میشوند و در عمل بلااستفاده هستند. به نظر میرسد اگر طبق ادعای بانک مرکزی، هدف از انتشار این دادهها ایجاد امکان پیشبینی وضعیت اقتصاد از سوی سرمایهگذاران و صاحبان کسبوکارهاست، این نهاد انتشار مداوم و به موقع این دادهها را در دستور کار قرار دهد. در غیر این صورت، رویه فعلی نوعی نقض غرض به شمار میرود و دادههای منتشرشده کاربرد اعلامشده را نخواهند داشت.

ارتفاع تورم و پایه پولی

بانک مرکزی در پاسخ روز گذشته خود به سرمقاله مسعود نیلی در هفته آخر شهریور ماه، برخی دادهها درباره متغیرهای پولی را بهروز کرد و تا حدی تصویر متغیرهای پولی در میانه تابستان را شفاف ساخت. بر این اساس در گزارش بانک مرکزی به این نکته اشاره شد که رشد نقطه به نقطه پایه پولی در مردادماه سال1402 معادل 41.6درصد به ثبت رسیده است. این به آن معناست که سطح پایه پولی در میانه تابستان به بیش از 952هزار میلیارد تومان رسیده است. بخش دیگری از این گزارش آماری نیز اعلام میکند که رشد نقطه به نقطه نقدینگی در پایان مرداد سال جاری به 26.9درصد رسیده است. این به آن معناست که سطح نقدینگی در پایان پنجمین ماه سال به حدود 7هزار و 100هزار میلیارد تومان رسیده است.

افت دماسنج تورمی

بخش دیگری از این گزارش آماری، به ارائه اطلاعاتی از برخی متغیرهای پولی میپردازد که در ادبیات اقتصادی به متغیرهای پیشنگر نیز شهره هستند. سهم پول از نقدینگی و رشد پول از این دسته متغیرها هستند. نقدینگی خود از دو جزء مهم پول و شبهپول تشکیل شده است. پول به اسکناس و مسکوکات و سپردههای دیداری اطلاق میشود و منظور از شبهپول سپردههای غیر دیداری است. به عبارت دیگر شبهپول نوعی از سپردههای مدتدار است که امکان نقد شدن آن و هزینه کردن آن به آسانی مقدور نیست. در گزارش آماری بانک مرکزی به این نکته اشاره شده است که نسبت پول به شبهپول روندی نزولی را طی کرده و از 35.2درصد در اردیبهشتماه به 33.5درصد در مردادماه 1402 کاهش یافته است.

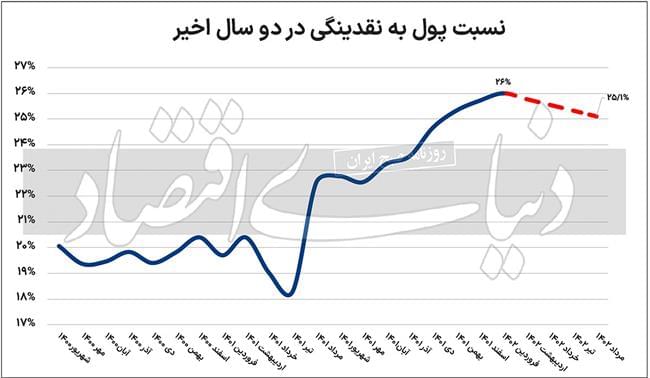

پیشتر نیز در گزارشی دیگر اعلام شده بود که سهم پول از نقدینگی از 26درصد در فروردینماه به 25.1درصد در مردادماه کاهش یافته است. از سوی دیگر رشد نقطه به نقطه پول نیز کاهش قابل توجهی را تجربه کرده و از 65.2درصد در اسفند1401، به 41.3درصد در مرداد1402 رسیده است. اگر سری به آمارهای کلانتر پولی بزنیم و روند آنها در چند ماه اخیر را مشاهده کنیم، درمییابیم نقدینگی و پایه پولی نیز مسیری کاهشی را پشت سر گذاشتهاند. بر این اساس رشد نقطه به نقطه پایه پولی در فروردین 45درصد به ثبت رسیده بود و این عدد در مرداد به 41.6درصد کاهش یافته است. این وضعیت درباره نقدینگی نیز صدق میکند و از رشد 31.1درصدی فروردینماه به رشد 26.9درصدی مردادماه کاهش یافته است.

انتظارات ترمز کرد؟

آمارهای منتشرشده نشان میدهد که سطح انتظارت تورمی تا حدی کاسته شده است. به عبارت دیگر میتوان ادعا کرد سیاست کنترل مقداری ترازنامه بانکها که در دستور کار بانک مرکزی گرفته تا حدی با موفقیت همراه بوده است. تمایل بیشتر به سپردهگذاریهای مدتدار و افت التهاب در بازار داراییها را میتوان مصداق این موفقیت دانست. با این حال باید توجه داشت که با مقایسه نسبت پول به نقدینگی در سالهای اخیر، عدد 25.1درصد برای سهم پول چندان پایین نیست و موقعیت مطمئنی برای سیاستگذار به شمار نمیرود. به عبارت دیگر هنوز برای اعلام قطعی سنگینی کفه انتظارات در بازار به نفع بانکها و سپردههای مدتدار زود است.

باید توجه داشت که موفقیتهای اخیر سیاستگذار پولی با گشایشهای سیاسی اخیر همراه بوده و بدون شک بخشی از این موفقیت به ثبات در بازار ارز و بهبود افقهای سیاسی بازمیگردد. به عبارت دیگر، بهرغم سیاستهای اخیر بانک مرکزی، در صورتی که انتظارات از کانال تحولات سیاسی و متعاقبا قیمت ارز ملتهب شود، افزایش دوباره سهم پول از نقدینگی و رسیدن به سطوح قبلی دور از انتظار نیست. به نظر میرسد تداوم موفقیتهای اخیر و فرود متغیرهای پولی در منطقه امن، علاوه بر سیاستهای پولی مناسب، هماهنگی رویههای سیاسی را نیز میطلبد.