این درحالی است که حتی اگر درستی این قوانین برای مواقع ضروری پذیرفته شود، از آنجا که پیک جمعیتی کشور ایران در سال 1365 بوده و میانگین سنی کشور در حال حاضر 37سال است، ایران حدود 20سال تا مواجهه جدی با پدیده پیری جمعیت فاصله دارد و میتواند طی این زمان اصلاحات ساختاری زیادی در جهت مقابله با این چالش انجام دهد. در این یادداشت سعی بر آن است تا سیستم بازنشستگی کشورهای آمریکا و هلند (که سالهاست با پدیده پیری جمعیت و چالشهای آن دستوپنجه نرم میکنند) بررسی شود تا ایدهای کلی در راستای بهبود نظام بازنشستگی کشور و قوانین موجود در این زمینه بهدست آید. در حال حاضر در آمریکا حدود 40درصد بازنشستگان فقط از حقوق تامیناجتماعی استفاده میکنند که حقوقی دولتی و معادل فقط 40درصد از حقوق کارمندی آنهاست و این مساله موجب افت رفاه آنها پس از بازنشستگی شده است. در همین حال، بیشتر غیربازنشستگان آمریکایی در حال تغییر مسیر درآمد بازنشستگی خود هستند. بیشاز نیمی از آنها در طرحهای خصوصی بازنشستگی عضویت دارند و حدود 35درصد هم حسابهای بازنشستگی فردی دارند. در عین حال، با وجود میزان رضایت بالای بازنشستگان این کشور از رفاه و شرایط خود، حدود 60درصد از کارمندان امید زیادی به سرانجام بازنشستگی خود ندارند که البته این مساله به تورم بالای این کشور طی دوسال اخیر بازمیگردد. بهطور کلی سیاستهای دو کشور آمریکا و هلند برای مقابله با پیری جمعیت و اصلاح سیستم بازنشستگی در این جهت است که بیشتر افراد به پسانداز در طرحهای خصوصی بازنشستگی رویآورند.

مقصد نهایی طرحهای بازنشستگی در آمریکا

طرحهای بازنشستگی، طرحهایی در جهت تامین منفعت کارمندان پس از بازنشستگی هستند که توسط کارفرماها، خود کارمندان (یا اتحادیههای آنها) یا هر دو اجرا میشوند. این طرحها حقوق بازنشستگی فرد یا درآمد او پس از پایان کار تحت پوشش کارفرما را تامین میکنند. بیشتر طرحهای خصوصی بازنشستگی یکی از سهحالت طرح بازنشستگی فردی (IRA)، طرح مزایای تعریفشده و طرح مشارکت تعریفشده هستند. طرح IRA توسط خود کارکنان انجام میشود، اما کارفرمایان نیز میتوانند در یافتن و تنظیم این طرحها به کارمندان خود کمک کنند. قانون امنیت درآمد بازنشستگی کارکنان (ERISA) دو نوع طرح بازنشستگی مزایای تعریفشده و مشارکت تعریفشده را پوشش میدهد. ویژگی هر دوی این طرحها این است که شخص کارمند نمیتواند برای آنها اقدام کند و کارفرما باید طرح مورد نظر را انتخاب کرده و کارمندان خود را تحت پوشش آن درآورد.

طرح مزایای تعریفشده (defined benefit) درآمد ماهانه مشخصی را در زمان بازنشستگی وعده میدهد. این طرح ممکن است مزایای دریافتی را به مقدار مشخص و تعیینشده (مثلا 100دلار در ماه) وعده دهد یا در حالتی کلیتر ممکن است مزایا را از طریق فرمولی محاسبه کند که عواملی مانند حقوق دریافتی فرد پیش از بازنشستگی را در نظر بگیرد (برای مثال یکدرصد از میانگین درآمد سالانه فرد در پنجسال آخر کار با یک کارفرما). طرح مشارکت تعریفشده (defined contribution) برخلاف طرح مزایای تعریفشده، وعده حقوق مشخص و ثابتی را در دوران بازنشستگی نمیدهد. در این طرح، خود کارمند یا کارفرما نرخ معینی از درآمد سالانه کارمند را به حساب فردی او در این طرح واریز میکند. در بسیاری از موارد خود کارمند مسوول انتخاب نوع و میزان سرمایهگذاریهاست. در این طرحها، موجودی حساب کارمند به دلیل تغییرات در ارزش سرمایهگذاریها در نوسان است و به میزان مشارکت (سرمایهای که کارمند در این حسابها میگذارد) و عملکرد سرمایهگذاریها بستگی دارد. افراد در زمان بازنشستگی موجودی این حساب را که شامل سرمایه واریزشده به اضافه یا منهای سود یا زیان سرمایهگذاری است، دریافت میکنند. نمونههایی از طرحهای مشارکت تعریفشده شامل طرحهای k401 و b403 و مالکیت سهام کارکنان و مشارکت در سود است. طرحهای k401 و b403 در حال حاضر رایجترین طرحهای بیمه در آمریکا هستند که بیشاز نیمی از آمریکاییها در آنها مشارکت دارند. اکثر طرحهای k401 در بازارهای صندوقهای سرمایهگذاری مشترک و صندوقهای سرمایهگذاری قابل معامله در بورس سرمایهگذاری میکنند. طرحهای مشارکت در سود یا مالکیت سهام ممکن است شامل یک طرح k401 نیز باشند. این طرحها طبق فرمول مشخصی بخشی از سهمهای سالانه خریداریشده را به هر فرد اختصاص میدهند. طرح مالکیت سهام کارکنان (ESOP) نیز شکلی از طرح مشارکت تعریفشده است که در آن سرمایهگذاریها عمدتا در سهام کارفرما انجام میشود.

نقش دولت در طرحهای بازنشستگی فردی

طرح بازنشستگی ساده کارمندی (SEP) طرح نسبتا سادهای برای پسانداز بازنشستگی محسوب میشود. این طرح به کارمندان اجازه میدهد در طرحهای بازنشستگی فردی IRA مشارکت کنند. طرح بازنشستگی فردی، یک حساب پسانداز طولانیمدت برای هر فردی است که میخواهد مقدار مشخصی از درآمد خود را برای آینده ذخیره کند و مالیات چندانی نیز بابت آن نپردازد. این طرحها در مرحله اول برای خویشکارفرمایانی طراحی شده بود که به طرحهایی مانند k401 دسترسی نداشتند، اما در حال حاضر تمام افراد میتوانند در این طرحها شرکت کنند. تنها محدودیت موجود، سقف میزان سرمایهای است که هر فرد بهصورت سالانه میتواند به حسابهای بازنشستگی خود واریز کند. در طرحهای IRA، افراد میتوانند در طیف گستردهای از بازارهای مالی مانند سهام، اوراق قرضه، صندوقهای سرمایهگذاری قابل معامله در بورس (ETF) و صندوقهای سرمایهگذاری مشترک سرمایهگذاری کنند. افراد میتوانند حساب IRA خود را از طریق بانکها، شرکتهای کارگزاری، اتحادیههای اعتباری و صندوقهای پسانداز تعاونی و رهنی ایجاد کنند. طرحهای بازنشستگی فردی توسط شرکت بیمه سپرده فدرال (FDIC) که ارگانی دولتی است، بیمه میشوند. این شرکت در صورت ورشکست شدن موسسات مالیای که فرد از طریق آنها حساب IRA خود را ایجاد کرده، سپرده افراد را تا سقف 250هزار دلار به ازای هر فرد پوشش میدهد.

بدبینی غیربازنشستگان آمریکایی به آینده

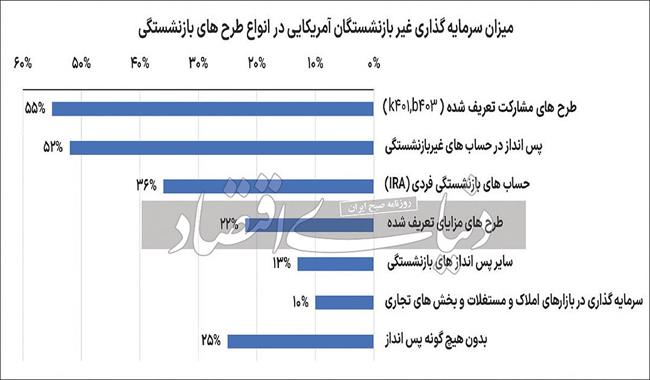

طبق دادههای فدرالرزرو، در سال 2022 تنها 55درصد غیربازنشستگان آمریکایی در یکی از طرحهای k401 یا b403 مشارکت داشتهاند و 25درصد از آنها پساندازی برای زمان بازنشستگی خود نداشتهاند. همچنین حدود 36درصد افراد غیربازنشسته حساب بازنشستگی فردی (IRA) نیز دارند. با این حال، اکثر آمریکاییها فکر میکنند پسانداز کافی برای زمان بازنشستگی خود نداشتهاند و چندان به دوران بازنشستگی خود امیدوار نیستند. میزان امید افراد به داشتن رفاه در دوران بازنشستگی طی دوسال اخیر وخیمتر نیز شده و به کمترین میزان خود از سال 2012 رسیده است. در حالت کلی، حدود 45درصد از غیربازنشستگان آمریکایی انتظار دارند در زمان بازنشستگی از نظر مالی در جایگاه مطلوبی باشند. این درحالی است که طبق نظرسنجی موسسه گالوپ، بیشاز 77درصد بازنشستگان از وضعیت مالی خود راضی هستند. درواقع، تنها 30درصد از افراد 18 تا 29سال از وضعیت پسانداز خود برای زمان بازنشستگی رضایت دارند، در حالی که میزان رضایت بازنشستگان آمریکایی همواره بسیار بالاست (بین 71 تا 83درصد). به گزارش گالوپ، میزان امید افراد به داشتن بازنشستگی راحت طی دو بازه زمانی که اقتصاد با مشکل مواجه شد، تنزل پیدا کرد: یکبار طی رکود بزرگ در سالهای 2008 تا 2013 و بار دیگر طی دوسال اخیر به دلیل تورم بالا و ترس از رکود. سطح سواد دانشگاهی افراد و نژاد آنها نیز اثر زیادی بر میزان پسانداز بازنشستگی آنها دارد. میزان پسانداز بازنشستگی افراد با تحصیلات دانشگاهی بهطور متوسط سهبرابر بیشتر از افراد بدون تحصیلات دانشگاهی است. همچنین، میزان پسانداز بازنشستگی سفیدپوستان بهطور متوسط دوبرابر بیشتر از سیاهپوستان و اسپانیاییتبارهاست. همچنین میزان پسانداز آمریکاییهای آسیاییتبار بسیار بالاست و 85درصد از آنها رضایت بالایی از میزان پسانداز خود برای زمان بازنشستگی دارند. با وجود اینکه حقوق تامین اجتماعی یکی از طرحهای مهم برای زمان بازنشستگی است، افراد در این طرح تنها 40درصد از درآمد کارمندی خود را پس از بازنشستگی دریافت میکنند. متاسفانه در حال حاضر بیش از 90درصد از کل درآمد یکپنجم بازنشستگان متاهل و 45درصد از بازنشستگان مجرد آمریکا از محل حقوق تامین اجتماعی تامین میشود که نشان از افت بالای رفاه آنان پس از بازنشستگی دارد.

همچنین در حال حاضر تنها منبع درآمد حدود 40درصد از بازنشستگان آمریکایی فقط حقوق تامین اجتماعی آنهاست. طبق نظر کارشناسان، آمریکاییها نیاز دارند پساز بازنشستگی نیز حدود 70 تا 90درصد درآمد پیش از بازنشستگی خود را داشته باشند تا بتوانند استانداردهای کنونی زندگی خود را حفظ کنند.

هلند بهشت بازنشستگان

نظام بازنشستگی هلند اغلب بهعنوان برترین سیستم بازنشستگی جهان از سوی شاخص جهانی بازنشستگی ملبورن مرسر (Mercer CFA) شناخته میشود. این رتبه بالا به دلیل تنوع منابع مالی سیستم بازنشستگی هلند، دربرگیرندگی بالای این سیستم، دقت بالای آن در تخمین هزینهها و میزان مشارکت برای اطمینان از عادلانه بودن آن و قوانین و مقررات قوی بانک مرکزی و دولت هلند برای بازارهای مالی در حمایت از نظام بازنشستگی است. این سیستم ترکیبی است از یک سیستم پرداختی که توسط جمعیت شاغل فعلی تامین میشود و برنامههای بازنشستگی فردی که به دو بخش تقسیم میشوند. مشارکت تمام ساکنان هلند، اعم از کارمندان و خویشکارفرمایان در این سیستم اجباری است و تامین مالی آن از طریق وجوه سرمایه و رابطه سهضلعی میان کارفرما، کارمند و ارائهدهندگان بیمه بازنشستگی است. در مقایسه با بسیاری کشورهای دیگر، هلند آمادگی زیادی برای مقابله با مساله پیری جمعیت دارد و شامل الگوهای مختلف تامین مالی بازنشستگی و سیاستهای همبستگی و تسهیم ریسک میشود.

در هلند نیز مانند آمریکا دو طرح کلی مزایای تعریفشده و مشارکت تعریفشده وجود دارد و طرحهای مشارکت تعریفشده دارای طرحهای ترکیبی زیادی هستند. بهطور کلی در هلند سه نوع حقوق بازنشستگی کشوری، کاری و انفرادی وجود دارد.

حقوق بازنشستگی کشوری (AOW) توسط دولت هلند پرداخت میشود و فارغ از ملیت فرد، به تعداد سالهایی که او در هلند زندگی و کار کرده است و میزان حقوق دریافتی او طی سالهای کاری بستگی دارد. حقوق بازنشستگی کاری همان حقوقی است که فرد از طریق هرکدام از طرحهای مشارکت تعریفشده یا مزایای تعریفشده که کارفرما انتخاب کرده دریافت میکند. حقوق بازنشستگی فردی نیز حقوقی است که فرد ازطریق طرحهای بازنشستگی فردی (مشابه طرح IRA آمریکا) دریافت میکند. مشابه آمریکا، در هلند نیز هر فرد میتواند در کنار داشتن بیمه بازنشستگی کشوری یا کاری، حساب بازنشستگی فردی نیز داشته باشد. طبق آمارها در سال 2023 سیستم بازنشستگی هلند حدود 6.2میلیون عضو دارد.

همچنین اکثر صندوقهای بازنشستگی هلند تقریبا بهطور کامل بر طرحهای مشارکت تعریفشده متمرکز هستند؛ به نوعیکه این طرحها بیش از 99.6درصد از دارایی کل صندوقهای بازنشستگی را شامل میشوند. از نظر بسیاری از کارشناسان، موج حرکت سیستم بازنشستگی هلند از سیستم جمعی به طرحهای مشارکت فردی از دلایل موفقیت این سیستم طی سالهای اخیر و در مواجهه با پیری جمعیت در این کشور بوده است.