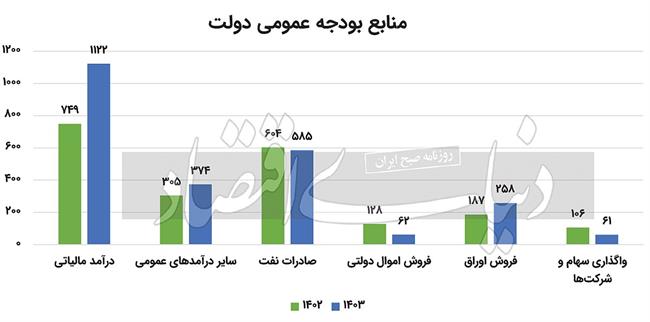

منابع شامل سه جزء درآمدها (شامل مالیات و سایر درآمدهای عمومی)، واگذاری داراییهای سرمایهای (درآمد حاصل از صادرات نفت و فروش اموال دولتی) و واگذاری داراییهای مالی (شامل فروش اوراق و واگذاری سهام و شرکتها) است. بررسی این سه منبع نشان میدهد «درآمدها» به 1496همت رسیده که 42درصد بالاتر از قانون بودجه 1402 است. «واگذاری داراییهای مالی» نیز از 296همت در قانون بودجه سال جاری به 319همت در لایحه بودجه سال آینده افزایش یافته است که افزایش 7.7درصدی را نشان میدهد. در مقابل «واگذاری داراییهای سرمایهای» 12درصد نسبت به قانون بودجه سال جاری کاهش یافته و به 647همت رسیده است.

این کاهش منابع سرمایهای متاثر از کاهش درآمدهای نفتی و کاهش درآمدهای حاصل از فروش اموال دولتی حاصل شده که به دلیل عدم تحقق در سالهای قبل در لایحه بودجه 1403 در جهت تلاش برای بهبود پیشبینی درآمد از این محل، کاهش یافته است. نمودار سهم منابع مختلف درآمدی را در قانون بودجه 1402 و لایحه بودجه 1403 نشان میدهد. درحالیکه در دهه 90 سهم درآمدهای نفتی از بودجه دولت به طور متوسط 50درصد و سهم مالیات بین 30 تا 35درصد بود، طبق جداول بودجه، سهم درآمدهای نفتی از 29درصد در بودجه سال 1402 به 24درصد کل درآمدهای عمومی کاهش یافته و سهم مالیات و سایر درآمدهای عمومی دولت از 50درصد در بودجه امسال به تقریبا 61درصد افزایش پیدا کرده است.

در واقع بودجه دولت به دنبال کاهش وابستگی به نفت و افزایش منابع پایدار درآمدی است. درآمدهای مالیاتی از ثبات بالاتری نسبت به درآمدهای نفتی برخوردارند و به تحولات جهانی وابسته نیستند؛ درحالیکه درآمد نفتی به عوامل متعددی مثل قیمت جهانی، تغییر تقاضا در نتیجه تحولات جهانی و تغییر در استراتژی تجاری کشورها و البته شدت تحریمهای اقتصادی و بانکی گره خورده است. به همین دلیل تکیه بیشتر بر درآمدهای مالیاتی میتواند ثبات بیشتری در سیاستهای مالی دولت ایجاد کند. افزایش درآمدهای مالیاتی میتواند از محل افزودن پایههای مالیاتی جدید، کاهش معافیتها و تخفیفات مالیاتی و افزایش نرخ مالیاتی، کاهش فرار مالیاتی یا شناسایی مؤدیان جدید اتفاق بیفتد. در لایحه بودجه 1403 برای رسیدن به این هدف، میزان دستمزد معاف از مالیات در حد ماهانه 10میلیون تومان ثابت نگه داشته شده (البته سقف معافیت مالیاتی حقوقبگیران با دستور رئیسجمهوری در اصلاحیه لایحه بودجه افزایش یافته است) و نرخ مالیات حقوقبگیران تا 30درصد افزایش یافته است.

همچنین نرخ موثر مالیاتی برای شرکتها افزایش یافته است. نرخ مالیات ارزش افزوده از 9درصد به 10درصد افزایش یافته و بر مالیات گرفتن از املاک و خودروهای گرانقیمت تاکید شده است. در واقع دولت سادهترین مسیر را برای افزایش درآمدهای مالیاتی انتخاب کرده است. در شرایطی که یکی از عوامل اصلی رشد اقتصادی حفظ نیروی کار ماهر است، در لایحه پیشنهادی علاوه بر اینکه افزایش دستمزدها پایینتر از نرخ تورم پیشنهاد شده، سقف معافیت مالیاتی نیز افزایش نداشته است. در ادبیات اقتصادی منطق اعطای معافیت مالیاتی تامین حداقل معیشت است. ولی سقف معافیت مالیاتی ماهانه 10میلیون تومانی فاصله زیادی با خط فقر دارد.

یکی از نکات مثبت قوانین بودجه دو سال گذشته در نظر گرفتن تخفیف مالیاتی 5 و 7درصدی به ترتیب در قانون بودجه سالهای 1401 و 1402 برای تولیدکنندگان و تمایز بین نرخ مالیاتی این بخش حیاتی با بخش بازرگانی و خدمات بود که در شرایط تورمی فعلی که عملا بخش قابلتوجهی از سود بنگاههای تولیدی صرفا ناشی از تورم بوده و با واقعیات اقتصادی تطبیق ندارد، تا حدودی به حفظ نقدینگی آنها منجر میشد و توان عملیاتی تولید را حفظ میکرد. متاسفانه در لایحه بودجه سال 1403 بهرغم استمرار شرایط تورمی شدید، این مشوق مالیاتی حذف شده است و نرخ مالیات شرکتها 25درصد لحاظ خواهد شد.

ترکیب درآمدهای مالیاتی در ایران نشان میدهد اشخاص حقوقی سهم بیشتری از مالیات مستقیم دارند. این در حالی است که در اقتصادهای توسعهیافته عمده بار مالیاتی بر عهده اشخاص حقیقی است. نبود سیستم مالیات بر مجموع درآمد افراد باعث شده است که بار عمده مالیات بر دوش اشخاص حقوقی قرار گیرد. یکی دیگر از نکات قابلتوجه در بودجه، افزایش یکدرصدی مالیات ارزش افزوده کالاها و خدمات و رسیدن آن از 9درصد به 10درصد است. هر چند به نظر میرسد با توجه به معافیتهای موجود در قانون مالیات ارزش افزوده، عمده کالاهای اساسی معاف از این پایه مالیاتی هستند. بنابراین افزایش یکدرصدی نرخ مالیات ارزشافزوده اثر قابلملاحظهای بر هزینه سبد مصرفی خانوار نخواهد داشت. بهتر این بود که نرخ مالیات ارزش افزوده برای کالاهای مختلف متفاوت اعمال شود، به طوری که کالاهای ضروری معاف یا با نرخ پایین مشمول مالیات ارزش افزوده شوند و کالاهای لوکس نرخ مالیات ارزش افزوده بیشتری داشته باشند.

در این صورت ضمن حمایت از اقشار کمدرآمد، اثر تنازلی مالیات ارزش افزوده خنثی خواهد شد و درآمدهای مالیاتی دولت نیز افزایش بیشتری خواهد داشت. همچنین در بخش خانههای لوکس، مطابق لایحه بودجه سال آینده مقرر شده است که صاحبان زمینهای مسکونی، اداری و تجاری که ارزش آنها بیشتر از 25میلیارد تومان باشد، نسبت به مازاد بر این مبلغ مالیات دو در هزار پرداخت کنند. پرداخت این مالیات برعهده شخصی است که در ابتدای سال مالک املاک فوق بوده است. مطابق بودجه 1402، خانههای بالای 20میلیارد تومان مشمول پرداخت این مالیات بودند. همچنین خودروهای با ارزش بالای 3میلیارد نیز نسبت به مازاد این مبلغ مشمول مالیات با نرخ یکدرصد خواهند بود. نکتهای که باید به آن توجه کرد این است که این دو پایه مالیاتی، یعنی خانهها و خودروهای لوکس، از زمان اجرایی شدن درآمد مالیاتی بسیار کمی برای دولت به دنبال داشتند و شاید هزینه اجرایی شدن این مالیاتها از درآمد آنها بیشتر باشد.

* پژوهشگر دکترای اقتصاد در دانشگاه سایمون فریزر