عملکرد تسهیلات به بخشهای مختلف اقتصادی

بر اساس گزارش بانک مرکزی، بانکهای کشور تا پایان دی ماه مجموعا 4هزار و 308هزار میلیارد تومان تسهیلات اعطا کردهاند که نسبت به سال گذشته حدود 26درصد رشد داشته است. از این مبلغ 3هزار و 508 میلیارد تومان آن معادل 81.4درصد سهم صنعت و 799هزار میلیارد تومان آن معادل 18.6درصد سهم خانوار بوده است. از کل تسهیلات پرداختی در دوره یادشده، مبلغ یکهزار و 15هزار میلیارد تومان آن بهصورت تسهیلات خرد به بخشهای مختلف اقتصادی اعطا شده است که حدود 23.6درصد از کل تسهیلات را شامل میشود. در بخش صنعت، بیشترین تسهیلات اعطایی به هدف تامین سرمایه در گردش صنایع بوده که سهم 61.6 درصدی از کل تسهیلات و 75.6 درصدی در بخش صنعت یا به عبارت دیگر 2هزار و 652هزار میلیارد تومانی را به خود اختصاص داده است. پس از این بخش، بخش ایجاد بیشترین میزان کل تسهیلات را به خود اختصاص داده که مبلغی در حدود 611هزار میلیارد تومان بوده است. بر این اساس، سهم این بخش از تسهیلات بخش صنعت 17.4درصد و از کل تسهیلات 14.2درصد بوده است.

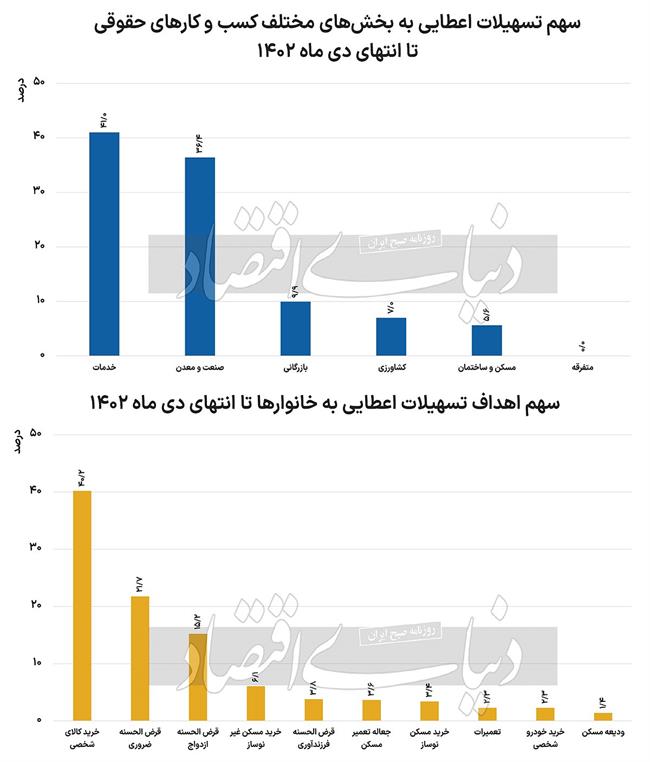

در بحث توسعه کسبوکارها هم حدود 184هزار میلیارد تومان تسهیلات پرداخت شده که 5.2درصد از سهم تسهیلات به کسبوکارها را به خود اختصاص داده و 4.3درصد از کل تسهیلات را به خود اختصاص میدهد. در بحث کسبوکارها، بیشترین میزان تسهیلات را با مبلغ یکهزار و 438هزار میلیارد تومان یا به عبارتی 41درصد از کل تسهیلات را بخش خدمات به خود اختصاص داده است. پس از بخش خدمات، بخش صنعت و معدن با 36.4درصد در جایگاه بعدی قرار دارد. این بخش حدود یکهزار و 276 میلیارد تومان از تسهیلات را دریافت کرده است. پس از بخش صنعت و معدن، بخش بازرگانی با اختصاص 9.9درصد از تسهیلات قرار دارد.

در بخش خانوار، سهم تسهیلات پرداختی در قالب خرید کالای شخصی توسط مصرفکننده نهایی (خانوار) مبلغ 321.4هزار میلیارد تومان معادل 40درصد از کل تسهیلات پرداختی به مصرفکنندگان نهایی است. پس از این هدف، اعطای تسهیلات با هدف قرضالحسنه ضروری 21.7درصد از تسهیلات را به خود اختصاص داده است. این سهم معادل 173هزار میلیارد تومان است. اعطای تسهیلات به هدف وام ازدواج هم حدود 15.2درصد از تسهیلات یا 121هزار میلیارد تومان را به خود اختصاص داده و از این نظر در جایگاه سوم بیشترین تسهیلات دریافتی بخش خانوار را به خود اختصاص داده است.

همانطور که پیشتر اشاره شد، از کل تسهیلات پرداختی در دوره یاد شده، مبلغ یکهزار و 15هزار میلیاردتومان معادل 23.6درصد از کل تسهیلات به صورت تسهیلات خرد اعطا شده است. همچنین مبلغ 82.9هزار میلیارد تومان هم در قالب کارتهای اعتباری انجام پذیرفته است، که با احتساب این مبلغ، کل تسهیلات پرداختی خرد (کمتر از سه میلیارد ریال) به مبلغ یکهزار و 98هزار میلیارد تومان معادل 25درصد کل تسهیلات پرداختی را شامل میشود. با توجه به اینکه تسهیلات پرداختی در قالب کارتهای اعتباری نیز در بخش خانوار پرداخت شده است، سهم بخش خانوار به این ترتیب افزایش 1.5 درصدی خواهد داشت و به 20.1درصد خواهد رسید. هدف از ارائه وام در قالب کارتهای اعتباری خرید کالا و نه به صورت نقد، کنترل جریان نقدینگی از خانوار به بنگاههاست که میتواند از انجام عملیات سوداگرانه در بازارهایی همچون طلا و ارز پیشگیری کند.

همانطور که در بالا اشاره شد، حدود یکچهارم از کل تسهیلات در قالب وامهای خرد پرداخت شده است. این موضوع نشان از آن دارد که ایجاد زیرساختهای مختلف در بحث اعتبارسنجی چطور توانسته به ارائه راحتتر تسهیلات به بخشهای مختلف اقتصادی از جمله خانوارها کمک کند. تا پیش از ایجاد این دسته از زیرساختها، سهم خانوارها بسیار کمتر بود. اما ایجاد فناوریهای نوین در بانکداری در نهایت به افزایش گردش سرمایه بانکها بین مصرفکنندگان نهایی منجر شده است.

اصولا سیستم بانکی در ایران سیستمی کند در برابر فناوری و بهروزرسانی است که این موضوع خود معلول دلایل گوناگونی است که پرداختن به آن از حوصله این مطلب خارج است. اما همواره رویکرد قهری سیاستگذاران اقتصادی در ایران نسبت به تکنولوژی بارها موجب شده که سیستم بانکی ایران، که انصافا نسبت به نمونههای موجود در کشورهای همسطح از نظر اقتصادی یک سیستم توانمند است، از استانداردهای جهانی عقب بماند، اما فرآیند ارائه تسهیلات خرد یکی از نمونههای موفق در پذیرش تکنولوژی است. انتظار میرود که با توجه به این موضوع، سیاستگذاران در برخوردهای بعدی خود با مباحث فناورانه در سیستم بانکی رویکردی بازتر داشته باشند تا به واسطه بوروکراسیهای سنگین، نظام بانکی ایران در رشد و پیشرفت از رقبای توسعهیافته خود عقب نماند.