برای پی بردن به این موضوع کافی است نگاهی به تاریخ اندیشه مدرن اقتصاد و بهطور خاص اقتصاد کلان از اواخر قرن نوزدهم داشته باشیم. نخستین اقتصاددانی که نوع تحلیلهایش از جنس تحلیلهایی بود که امروزه اقتصاد کلان مینامیم یوهان گوستاو نات ویکسل، اقتصاددان بزرگ و تاثیرگذار سوئدی بود که مفهومی تحت عنوان نرخ بهره طبیعی را به علم اقتصاد معرفی کرد و عنوان کتاب ایشان نرخ بهره و قیمتها (Interest and Prices) است که در سال 1898 تالیف شد. در واقع، ویکسل بود که توضیح داد که نرخ بهره طبیعی به عنوان یک قیمت وجود دارد و اگر نرخ بهره موجود از نرخ طبیعی آن کمتر شود، افزایش قیمتها و تورم رخ میدهد و برعکس. ایروینگ فیشر از جمله بزرگترین اقتصاددانان نیمه اول قرن بیستم نیز عنوان کتاب معروف خود را نظریه نرخ بهره (The Theory of Interest) گذاشت که در سال1930 منتشر شد تا هم نظریهای برای چگونگی تعیین نرخ بهره ارائه کرده باشد و هم دلالت آن را برای شکل دادن رفتار پس انداز و سرمایهگذاری و تعادل اقتصاد کلان تشریح کرده باشد و او بود که نشان داد نرخ بهره اسمی جمع نرخ بهره حقیقی و نرخ تورم یا نرخ تورم انتظاری است.

جان مینارد کینز بهعنوان شناختهشدهترین اقتصاددان تاریخ علم اقتصاد که کتاب معروف خود را به نوعی در واکنش به بحران بزرگ 33-1929 نوشت، عنوان کتاب خود را نظریه عمومی اشتغال، بهره و پول (The General Theory of Employment, Interest, and Money) گذاشت تا بر نقش نرخ بهره و بهویژه نقش بازار پول در تعیین نرخ بهره تاکید کرده باشد و امروزه بانکهای مرکزی مدرن جهان از طریق حضور در بازار پول نرخ بهره را شکل میدهند تا مخارج اقتصاد را تنظیم کنند و از آن طریق به اقتصاد ثبات ببخشند، گرچه پیشبردهای اقتصاددانان در دهههای بعد سیاست پولی را بسیار فراتر از نوع نگاه کینز برده و ترکیبی از سیاست صلاحدیدی و قاعدهمند است.

بالاخره، مایکل وودفورد از برجستهترین اقتصاددانان کنونی عنوان کتاب خود را نرخ بهره و قیمتها: پایههای یک نظریه سیاست پولی (Interest and Prices: Foundations of a Theory of Monetary Policy) گذاشته است که در سال2003 انتشار یافت. این موارد فقط نمونههایی بود بهعنوان شاهد که نرخ بهره تا چه اندازه برای اقتصاددانان بزرگ با اهمیت بوده و تا چه حد نقش آن در شکل دادن به تحولات اقتصاد کلان با اهمیت دانسته شده است. بهطور طبیعی، بهصورت تصادفی یا محض تفنن عنوان کتاب آنها شامل نرخ بهره نشده است بلکه دلالت بر اهمیت نرخ بهره دارد که اقتصاددانان بزرگ فوق الذکر را بر آن داشته است، آن را در عنوان کتاب خود گنجاندهاند. به همین دلیل است که میتوان به نرخ بهره عنوان سلطان قیمتها داد.

اما چرا نرخ بهره سلطان قیمتها است؟ تقریبا امروزه تنها قیمتی که میتواند همه بقیه قیمتها را در یک جهت (افزایش یا کاهش) تغییر دهد، نرخ بهره است و در عین حال تنها نرخ بهره است که میتواند بخش حقیقی اقتصاد را در کوتاهمدت به سمت رکود یا رونق سوق دهد یا بخش حقیقی اقتصاد را از رکود یا حرارت گرفتن نجات دهد. وقایع بعد از 2007 در جهان و بهطور مشخص ایالات متحده را یاد بیاوریم که چگونه در واکنش به شکلگیری بحران، به سرعت نرخ بهره بازار بین بانکی به عنوان یک نرخ بهره کوتاهمدت کاهش داده شد تا بقیه نرخ بهرهها را کاهش دهد و ضمن کمک به نجات بخش مالی اقتصاد و جلوگیری از قطع جریان اعتبار، مانع افت شدید تقاضا و رکود شدید شود و آنگاه که نرخ بهره کوتاه مدت بازار بین بانکی به کف خود یعنی تقریبا صفر رسید و امکان کاهش بیشتر برای کمک به رفع بحران را نداشت، بقیه اقدامات بانک مرکزی طراحی شد تا نرخ بهرههای بلندمدت را از طریق انبساط ترازنامه بانک مرکزی کاهش دهد و اینگونه به تحریک تقاضای کل بپردازد و با تعمیق رکود مقابله کند.

هنگامی که خطر رکود کاملا برطرف شد و نگرانی بابت حفظ هدف تورمی 2درصد پدیدار شد، نرخ بهره بازار بین بانکی هم افزایش یافت و به تبع آن بقیه نرخ بهرهها افزایش یافت تا اطمینان حاصل شود که تورم تحت کنترل است. هنگامی که در اواخر 2019 بحران کووید-19 بهعنوان یکی از بزرگترین شوکهای منفی عرضه تاریخ جهان، خطر رکودی بسیار شدید را پدیدار کرد، بانک مرکزی به سرعت نرخ بهره بازار بین بانکی را تقریبا به صفر رساند و اینبار چون بخش مالی عامل شکلگیری رکود نبود، کاهش نرخ بهره بازار بین بانکی به خوبی توانست عمل کند تا سد راه رکود ناشی از کووید شود. هنگامی که بحران کووید به تدریج و زودتر از آنچه تصور میرفت، به سمت بهبودی تغییر مسیر داد و اختلال زنجیره عرضه در همراهی با جنگ اوکراین و افزایش شدید قیمت کامودیتیها، شوکی تورمی به همه اقتصادها و از جمله ایالات متحده وارد کرد و بانک مرکزی آمریکا متوجه شد که گویی اثر این شوک گرایش به از بین رفتن ندارد، با افزایشهای پی در پی و در چند مورد نسبتا شدید، از روند فزاینده تورم جلوگیری کرد و بالاخره نرخ تورم به سمت مقدار هدف 2درصدی کاهش یافت.

هنگامی که در سپتامبر اخیر و بعد از ماهها ثابت نگه داشتن نرخ بهره، بانک مرکزی آمریکا مطمئن شد که هدف تورمی در حال تحقق است و در عین حال شواهدی از تمایل به رکود مشاهده میشود، بعد از مدتها نرخ بهره را اندکی کاهش داد. فقط کافی است به روند سیاستگذاری پولی در بسیاری از کشورهای توسعه یافته و حتی در حال توسعه در حدود سه دهه اخیر نگاه کنیم تا متوجه شویم که چگونه نظام سیاستگذاری آن کشورها با اختیار دادن به بانک مرکزی برای تنظیم سلطان قیمتها یعنی نرخ بهره، تلاش کردهاند مانع تورم یا رکود شوند و چگونه در این امر توفیق نسبی به دست آوردهاند.

گرچه بزرگترین رکود یا بحران اقتصادی تاریخ جهان بحران 1933-1929 است، اما از نظر شدت شوکی که به اقتصاد وارد شد، بحران 2009-2007 است که بزرگترین محسوب میشود و میتوانست عواقب آن بسیار شدیدتر از بحران 1933-1929 باشد. نمیدانیم آیا تصادفی است یا معیارهای انتخاب سکاندار سیاست پولی است که سبب شد درست در شروع بحران 2009-2007 بن برنانکه بهعنوان یک شخص مناسب در زمان مناسب رئیس بانک مرکزی آمریکا باشد تا امتحان درسهای یاد گرفته از فریدمن را درباره دلیل عمق یافتن بحران بزرگ 1933-1929 با نمره قبولی عالی پاس کند و بحران را مهار کند.

برای آنکه سلطان قیمتها یعنی نرخ بهره اسباب خیر و برکت اقتصاد باشد چه چیزی لازم است و ما چه چیزی را مورد غفلت قرار دادهایم؟ قبل از هر چیز، باید نظام سیاستگذاری یک کشور و از جمله نظام سیاستگذاری ما (نه فقط بانک مرکزی یا حتی دولت بلکه کل دستگاه قانونگذاری و حتی قضایی) بپذیرد که نرخ بهره سلطان قیمتها است و تلاش برای نادیده گرفتن این سلطان و قدرت آن اسباب شکست است. اگر از سال1350 تاکنون اقتصاد ایران درگیر بیثباتی اقتصاد کلان و تورمهای بالا و تقریبا بهطور غالب دو رقمی است، این دقیقا به معنی شکست خوردن بهدلیل نادیده گرفتن قدرت سلطان قیمتها یعنی نرخ بهره است. بیتوجهی به قدرت سلطان قیمتها یعنی نرخ بهره میتواند هم به هنگام کاهش و هم به هنگام افزایش، اسباب بیثباتی اقتصاد کلان و از جمله تورم بالا شود و بخش غالب بیثباتی اقتصاد کلان ایران از 1350 به بعد، دارای همین منشأ است.

حال بهطور مشخص به شکستی که ما از قدرت این سلطان خوردهایم و میخوریم، بپردازیم. تصور کنید که نظام سیاستگذاری قصد دارد نرخ بهره را نامتناسب با توانایی و پتانسیل اقتصاد پایین نگه دارد یا آنطور که ویکسل گفته است، نرخ بهره را از حد طبیعی آن پایینتر نگه دارد. چگونه این امکانپذیر میشود؟ از آنجا که در کوتاهمدت نرخ بهره حقیقی و اسمی هر دو میتواند توسط سیاست پولی و خلق پول تحت تاثیر قرار گیرد (گرچه در بلندمدت نرخ بهره حقیقی مقداری کم و بیش ثابت و انعکاس نرخ بازدهی حقیقی فعالیتهای اقتصادی است و نرخ بهره اسمی هم توسط نرخ تورم یا نرخ تورم انتظاری شکل میگیرد)، نظام سیاستگذاری میتواند با توسل به مداخله در بازار پول نرخ بهره اسمی و حقیقی هر دو را کاهش دهد.

بهعنوان مثال، هنگامی که دولت کسری بودجه فزاینده دارد و بهطور مستقیم یا غیرمستقیم با انتشار پول آن را تامین میکند (بهعنوان نمونه، مستقیم موقعی که دولت از خود بانک مرکزی قرض کند و غیرمستقیم موقعی که دولت از بانکها قرض کند و بانکها بهدلیل کسری ذخایر ناچار شوند از بانک مرکزی قرض کنند)، در واقع دولت دستور پایین آوردن یا پایین نگه داشتن نرخ بهره را صادر میکند. در آن صورت، داستان بسیار ساده است. با این کار نه تنها دولت خود با منابع مالی ارزانتر از آنچه شرایط طبیعی اقتصاد حکم میکرد، اقدام به خرج کردن و ایجاد تقاضا کرده که اسباب فشار بر قیمتها است، بلکه اکنون پایین نگه داشتن نرخ بهره سبب میشود عاملان عقلایی از موهبت خدادادی عقل خود بهره بگیرند و بهدلیل پایین بودن نرخ بهره حقیقی اولا کمتر پسانداز کنند که به معنی افزایش مخارج مصرفی آنها است و ثانیا تقاضا برای داراییهایی از قبیل مسکن و مستغلات، ارز، طلا، سهام و امثالهم افزایش یابد و اسباب فشار بر قیمت آنها شود. پس، تلاش دولت برای افزایش خرج کردن متکی به پایین نگه داشتن نرخ بهره سبب افزایش سطح عمومی قیمتها میشود، گرچه به دلایل مختص بازار کالاها یا داراییها، ضرورتی ندارد افزایش همه قیمتها به یک نسبت باشد و همزمان باشد.

یادآوری یک نکته بسیار مهم است و آن اینکه بهعنوان مثال پایین نگه داشتن قیمت حاملهای انرژی علاوه بر آنکه نوعی اختلال در مصرف آنها است، بلکه نوعی پایین نگه داشتن غیرمستقیم نرخ بهره است. هنگامی که قیمت حاملهای انرژی پایین نگه داشته میشود، آنگاه درآمد حاصل از فروش آنها برای جبران هزینه تولید آنها (شامل هزینه فرصت) کافی نیست و بهطور طبیعی باید اسباب کسری بودجه دولت و تامین آن از منابع بانکی و لذا پایین نگه داشتن نرخ بهره باشد یا اسباب فشار به بانکها برای تامین تسهیلات ارزان قیمت به شرکت تولیدکننده این حاملهای انرژی باشد که بازهم به معنی پایین نگه داشتن نرخ بهره است. آیا پایین نگه داشتن نرخ بهره فقط مرتبط با کسری بودجه عمومی دولت و سلطه مالی به مفهوم سنتی آن است؟ بهطور قطع، پاسخ منفی است.

نکتهای که در اینجا باید تذکر داده شود، آن است که ممکن است تصور شود اگر دولت کسریهای اشاره شده را با انتشار اوراق تامین کند، مشکل اشارهشده پیش نمیآید. واضح است که انتشار اوراق عمدتا با قصد هموارسازی مالیاتی موضوعیت دارد (به این معنی که هنگام رکود دولت کمتر مالیات بگیرد و اوراق منتشر کند و هنگام رونق بیشتر مالیات بگیرد و اوراق خود را بازپرداخت کند) و اگر دولت میل به خرج کردن بیشتر و بیشتر داشته باشد و با انتشار اوراق آن را تامین مالی کند، فشار بر نرخ بهره آن اندازه شدت میگیرد که اقتصاد را به بنبست میرساند. به همین دلیل است که اگر در هر جای دنیا دولت بیانضباطی مالی داشته باشد و میل به خرج کردن بیشتر داشته باشد، حتما ناچار میشود با انتشار پول و پایین نگه داشتن نرخ بهره آن را تامین کند که همان موضوع شناختهشده سلطه مالی است.

حال تصور کنید نه بهخاطر کسری بودجه خود دولت، بلکه دولت و مجلس با توجیهی تلاش کنند نظام بانکی را مکلف به پرداخت تسهیلات ارزان قیمت برای مسکن، ازدواج، ایجاد پروژههای اشتغالزا، حمایت از صنایعی که فقط 2درصد به مواد اولیه یا واسط خارجی متکی هستند اما آن 2درصد بزرگتر از 98درصد است و مواردی از این قبیل کنند که مصداق آنچه است سلطه مالی عام نامیدهام. واضح است که با این کار نرخ بهره را پایین نگه داشتهاند که روی دیگر سکه ایجاد توان خرید برای اشخاصی است که در غیاب این نرخ بهره پایین، توان چنین خریدی نداشتند. نتیجه اظهر من الشمس است. ایجاد توان خریدی که متکی به پایین نگه داشتن نرخ بهره بوده است، سبب فشار بر قیمت کالاها و خدمات و همچنین قیمت داراییها میشود و اصطلاحا سطح عمومی قیمتها افزایش مییابد یا تورم رخ میدهد.

خیلی مهم است توجه داشته باشیم که یک کار آفرین در صورتی که توانایی کارآفرینی داشته باشد و در صورتی که بخش بزرگ منابع بانکی توسط نظام سیاستگذاری به صورت تکلیفی از دسترس این کارآفرینان واقعی خارج نشده باشد، با نرخ بهرهای که به صورت طبیعی شکل میگیرد، قادر به کسب منابع مالی و فعالیت اقتصادی خواهد بود و نیازمند این نخواهد بود که نرخ بهره پایین نگه داشته شود. درعین حال، چون این کارآفرینان واقعی با بهکارگیری منابع مالی علاوه بر تقاضا برای کالاها و خدمات، به عرضه کالاها و خدمات نیز میافزایند، فشار بر سطح عمومی قیمتها و تورم یا وجود ندارد یا قابل توجه نخواهد بود. کارکرد غالب نهادها و ابزارهای مالی آن است که در حالت معمول، نرخ بهره برای پروژههای مختلف را شکل دهند و در شرایط طبیعی، کارآفرینان بر اساس سودآوری پروژههای خود توسط بازار سرند میشوند تا منابع مالی به آنهایی داده شود که توانایی کسب بازدهی خالص بالاتر از بهکارگیری این منابع مالی را دارند.

حال پرسش این است که این داستان تا کی ادامه مییابد؟ پاسخ هم ساده است. دههها میتواند ادامه یابد همانطور که در ایران ادامه یافته است. از سال1350 تاکنون، غیر از مقاطعی کوتاه که آن هم بهطور کامل محصول واقعی سیاستگذاری نبوده است، تلاش برای پایین نگه داشتن نرخ بهره تداوم داشته و بهطور طبیعی تورم هم تداوم داشته است. اگر در مقاطعی درآمد سرشار نفتی مدد داده است با توسل به منجنیق درآمدهای نفتی و تصاحب کالاها و خدمات سایر کشورها، گلوله آتش تورم را به جهان خارج پرتاب کردهایم و تا حدی تورم را پایین نگه داشتهایم و قدرت سلطان یعنی نرخ بهره را به سخره گرفتهایم؛ اما آنگاه که درآمدهای نفتی محدود میشده، گویی منجنیق درآمدهای نفتی قدرت پرتاب کمتری داشته و گلوله آتش تورم پرتابشده نمیتوانسته است به جهان خارج پرتاب شود و در خرمن خودمان سقوط میکرده و دامن خود ما را میگرفته است.

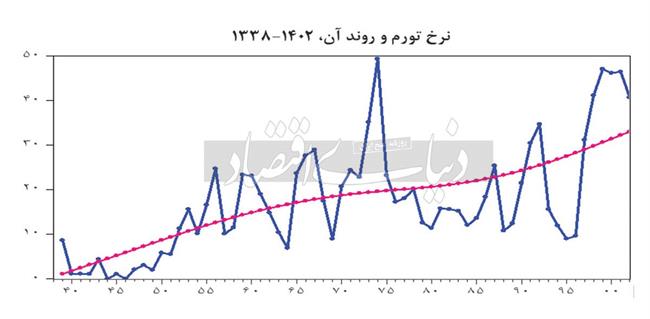

در طول 54 سال گذشته نظام سیاستگذاری ما تلاش کرده است نرخ بهره اسمی را پایین نگه دارد (که غالبا به نرخ بهره حقیقی منفی منجر میشده است) و پیامد آن یعنی تورم سبب شده تا طبق آنچه ایروینگ فیشر گفته است، فشار برای افزایش نرخ بهره اسمی ایجاد شود. این جنگ دائمی نرخ بهره و نرخ تورم، توضیحدهنده تداوم تورم و حتی روند صعودی آن در طول تاریخ ایران و بهطور مشخص از شروع دهه 1350 به بعد است. نمودار نرخ تورم و روند آن را از سال 1338 تا 1402 نشان میدهد. آشکار است که با وجود نوساناتی، در مجموع روند نرخ تورم صعودی است که انعکاس تلاش برای پایین نگه داشتن نرخ بهره حقیقی متاثر از سلطه مالی عام و همچنین توضیحدهنده روند صعودی نرخ رشد نقدینگی به عنوان روی دیگر سکه هم هست.

خیلی خوب است که به این نکته توجه کنیم چرا در دو دهه اخیرفشار بر نرخ بهره وجود داشته است و بخشی از فشار نرخ بهره در دو دهه اخیر در کنار مسائل مرتبط با بیماری هلندی و ناترازی نظام بانکی، میتواند انعکاس فشار نرخ تورم و لذا نرخ تورم انتظاری باشد که روند صعودی را طی کرده است. لذا، تا زمانی که نظام سیاستگذاری تلاش داشته باشد به پایین نگه داشتن نرخ بهره مرتبط با سلطه مالی خود ادامه دهد، هم تداوم تورم از مسلمات است و هم بهطور درونزا، فشار برای افزایش نرخ بهره وجود دارد و هم تلاش برای از کنترل خارج نشدن نرخ تورم سبب تنگنای مالی برای کسبوکارهای بخش حقیقی و بهویژه کسبوکارهای متکی به کارآفرینی و محروم از دسترسی به منابع ارزان قیمت ذیل سلطه مالی عام دولت میشود.

لذا، اگر قصد داشته باشیم نرخ تورم به سطوح قابل تحمل کاسته شود و تنگنای مالی برای بنگاهها بروز نکند، بهتر است تلاش پیوسته برای پایین نگه داشتن نرخ بهره نداشته باشیم و پایین نگه داشتن نرخ بهره را بهعنوان یک ابزار برای مدد به اقتصاد آن گاه که نیاز دارد و تولید از سطح بالقوه آن پایینتر رفته است و رکود اقتصاد را آزار میدهد، بهکار گیریم. نباید فراموش کرد که پایین نگه داشتن نرخ بهره توسط بانکهای مرکزی دنیا برای افزایش نرخ رشد اقتصادی نیست، بلکه برای اطمینان از حفظ رشد اقتصادی در سطح بالقوه آن است.

آیا تحلیل فوق به آن معنی است که باید تلاش کنیم همواره نرخ بهره را بالا نگه داریم یا به آن معنی است که در شرایط کنونی نرخ بهره را افزایش دهیم؟ به هیچوجه. همانگونه که پایینتر نگه داشتن نرخ بهره از حد طبیعی آن زیانبار است، بالاتر نگه داشتن نرخ بهره از حد طبیعی آن نیز زیانبار است و ویرانگر. چرا نرخ بهره بالاتر از آنچه وضعیت اقتصاد ایجاب میکند یا نرخ بهره طبیعی تلقی میشود، میتواند زیانبار باشد؟ هنگامی که نرخ بهره بالا است، مطابق متون درسی پول و بانکداری و تحلیل اقتصاد بخش مالی، اشخاصی بیشتر مایل به قرض گرفتن هستند که پروژه آنها پرریسکتر است که به (Adverse Selection) یا کژگزینی مشهور است. هنگامی که سهم پروژههای پر ریسکتر در میان پروژههای تامین مالی شده با استقراض افزایش یابد، در واقع داراییهای پر ریسکتر در ترازنامه نهادهای مالی و از جمله بانکها انباشت میشود.

در چنین شرایطی، حتی بانکها محتمل است دچار رفتار (Moral Hazard) یا کژمنشی شوند. رفتار کژمنشی بانکها از آنجا سرچشمه میگیرد که سپردههای مشتریان گرچه تعهد بانک است، اما بهطور ضمنی توسط سپردهگذاران تعهد دولت تلقی میشود؛ به این معنی که سپردهگذاران میدانند در صورت ناتوانی بانک در ایفای تعهدات، دولت ناچار است از بانک حمایت کند و اجازه سوخت شدن سپرده آنها را ندهد. بانک با اطلاع از این موضوع محتمل است که منابع خود را در اختیار اشخاصی قرار دهد که پروژه پرریسکتر دارند، با این هدف که بازدهی بیشتری کسب کند یا حتی ممکن است وسوسه شود خود به سرمایهگذاری در پروژههای پر ریسکتر بپردازد.

منطق آن است که اگر وامها یا پروژههای سرمایهگذاری بانک بازدهی بالا داشته باشد، منافع آن نصیب بانک میشود و اگر وامها و سرمایهگذاریها بازدهی نداشته باشد و عملا توان ایفای تعهدات بانک و از جمله سپردها را تضعیف کند و کار به ورشکستگی و امثالهم بکشد صاحبان بانک چیز زیادی از دست نمیدهند، اولا چون سرمایه سهم اندکی در مقایسه با اقلام بدهی سمت چپ ترازنامه بانک دارد (بهویژه اگر کفایت سرمایه ضعیف هم داشته باشد که در کشور ما چنین است) و به همین دلیل صاحبان سهام بانک نگرانی زیادی بابت ورشکست شدن ندارند و ثانیا تصور رایج آن است که دولت از محل مالیات متعارف یا تورمی تحمیل شده به جامعه، آنها را نجات میدهد.

وضع سالهای 1392 تا 1396 مصداق بسیار خوبی برای آن است که چگونه نرخ بهره بالا میتواند مخرب باشد. گرچه مشکلی که در سالهای 1392 تا 1396 به شکل بحران بانکی پدیدار شد، در اصل سرچشمه گرفته و ناشی از بیماری هلندی دهه1380 بود و نه ناشی از سیاستگذاری خود سالهای بعد از 1392، اما به خوبی نشان میدهد که چگونه صرف افزایش نرخ بهره هم میتواند دردسرسازباشد. در واقع، بیماری هلندی دهه1380 سبب شکلگیری کسبوکارهایی شده بود و سبب درگیر شدن منابع بانکها و صندوقهای مجاز و غیرمجاز قارچ گونه در حال تاسیس، در آن کسبوکارها شده بود که سودآوری آن کسبوکارها و لذا سودآوری منابع بانکها مستلزم تداوم درآمدهای سرسام آور نفتی و حتی افزایش تدریجی آن بود و این به معنی انباشت ریسک در ترازنامه بانکها و نهادهای مالی بود.

اتفاقا پرریسک بودن این پروژهها به تدریج خود را به شکل فشار به نرخ بهره تحمیل کرد. لذا هنگامی که دولت تلاش کرد در سال1392 تورم را کنترل کند، بحران بانکی بهعنوان یک مانع، از قبل فرا روی دولت قرار گرفته و کنترل تورم را برای دولت پرهزینه کرده بود. پرهزینهتر شدن کنترل تورم هم خود را در این موضوع نشان داد که نرخ بهره بر اثر ناترازی بانکها و نگرانی آنها از فرار سپرده به سوی رقبا، سبب تشدید مسابقه نرخ سود درست در شرایطی شد که بانکها جریان نقدی از داراییهای خود نداشتند و داراییهای موهومی و سمّی در ترازنامه آنها پدیدار شده بود؛ درحالیکه نرخ سودهای اسمی و حقیقی بسیار بالا سبب تشدید رشد تعهدات بانکها یعنی سپردهها شده بود. به همین دلیل، نرخ سود بالا سبب کاهش رشد نقدینگی نشد.

نتیجه آن شد که شوک خروج آمریکا از برجام، توانایی دولت را برای مدیریت عوارض این نرخ سودهای بالا که در عین حال با تداوم رشد نقدینگی همراه بود، به چالش جدی کشید و یکی از شدیدترین شوکهای تورمی و بیثباتیهای اقتصاد کلان را فراهم ساخت. طبیعی است که نه بیماری هلندی دهه1380 تعمدی رخ داد و نه بحران بانکی تعمدی شکل گرفت، بلکه محصول کلیت بازی تخصیص منابع ناشی از نوع نگاه نظام سیاستگذاری بوده است و البته درسی است برای ما اصحاب علم اقتصاد که حداقل در آموزش و توصیه خود آن را بهکارگیریم. در ضمن، طبیعی است که اگر خروج آمریکا از برجام اتفاق نمیافتاد، از شدت شوک وارده بر اثر بحران بانکی کاسته میشد و شاید دولت وقت، امکان چارهاندیشی بهتری برای آن داشت. اما مهمتر از هر چیزی آن است که چگونه نرخ بهره بالا میتواند ریسک اقتصاد کلان در اقتصاد انباشت کند و اسباب بیثباتی بخش مالی و در نتیجه بیثباتی اقتصاد کلان شود.

آنچه مهم است، این است که همانطور که کاهش و پایین قرار گرفتن نرخ بهره در شرایطی که وضعیت اقتصاد آن را حکم نمیکند، اسباب دردسر است، افزایش و بالا قرار گرفتن نرخ بهره در شرایطی که وضعیت اقتصاد آن را حکم نمیکند، باز هم اسباب دردسر است. بالا بودن نرخ بهره این احتمال را فراهم میکند که ریسک در ترازنامه نهادهای مالی جمع شود و آن ریسک اگر به اندازه کافی جدی شود، میتواند یا با موج ورشکستگی سبب افت شدید و قطع جریان اعتبار شود و اقتصاد را به رکود عمیق بکشاند یا اینکه دولت ناچار میشود برای حذف این ریسکها از ترازنامه نهادهای مالی و بهویژه بانکها، مالیات متعارف یا مالیات تورمی به جامعه تحمیل کند. این موضوع زمانی بسیار نگرانکننده میشود که درست هنگام بالا بودن نرخ بهره برای بخش بزرگی از کسبوکارها، تکالیف به نظام بانکی سبب پایین بودن نرخ بهره برای اشخاصی شود که نقشی مثبت در تولید کالاها و خدمات ندارند.

نرخ بهره سلطان قیمتها است. همچنین، نادیده گرفتن اهمیت نرخ بهره اسباب بیثباتی اقتصاد کلان است. گرچه ما غالبا بیثباتی اقتصاد کلان مرتبط با پایین بودن نرخ بهره را تجربه کردهایم، اما مقطعی از بیثباتی ناشی از بالا بودن نرخ بهره را هم تجربه کردهایم. باید نظام سیاستگذاری بپذیرد که یک دستور واحد وجود ندارد دالّ بر اینکه نرخ بهره باید بالا باشد یا یک دستور واحد وجود ندارد دالّ بر اینکه نرخ بهره باید پایین باشد. فعلا که غالب کشورهای دنیا پذیرفتهاند سیاست ثباتبخشی به اقتصاد کلان، سیاست پولی است و هدف میانی یا ابزار سیاست پولی نیز نرخ بهره است، این وضعیت تورم و رکود و رونق اقتصاد است که حکم میکند آیا باید نرخ بهره افزایش یابد یا کاهش.

برای این منظور نیز لازم است سیاست پولی به بانک مرکزی دارای استقلال عملی (نه روی کاغذ و در متن قانون) واگذار شود نه اینکه در متن قانون برنامه پنج ساله آورده شود که نرخ رشد نقدینگی چه عددی باشد یا بانک مرکزی مکلف به پیگیری اهداف متناقض باشد و در عین حال در قالب تصویب بودجه سالانه و تکالیف، رشد نقدینگی بالا تحمیل شود و در نهایت نیز همه و از جمله دولت و مجلس، بانک مرکزی را بابت عدم کنترل رشد نقدینگی و تورم به باد انتقاد بگیرند. اگر چنین شد و بانک مرکزی تبدیل به نهادی حرفهای و مستقل شد که در کنار اقتدار نظارتی امکان تنظیم نرخ بهره پایه را بهدست آورد، آنگاه وضع اقتصاد به این نهاد حرفهای متولی سیاستگذاری خواهد گفت که با سلطان قیمتها چگونه برخورد کند. چه موقع نرخ بهره پایه را افزایش دهد و چه موقع آن را کاهش دهد.

اگر با این سلطان خوب تا نکنیم یا رخوت (نه رکود) را میپذیریم یا تورم را یا هر دو را و ما با مجموع نگاه سیاستگذاریمان تصمیم گرفتهایم هر دو را بپذیریم، بدون آنکه بدانیم از کجا خوردهایم.

مشکل ما و خوب تا نکردن با سلطان قیمتها موضوع یک دولت و دو دولت نیست بلکه موضوع حدود 54سال است وتقلیل مساله به یک دولت و یک دوره خاص و یک وزیر خاص و تبدیل آن به اسباب مشاجره سیاسی دردی از دردهای ما را دوا نمیکند. البته واضح است که مشکل نظارت موضوعی جداگانه است که سیاست پولی تنظیم نرخ بهره آن را درمان نمیکند. درمان وضعیت کنونی نیز بهشدت مستلزم تغییر نوع نگاه نظام سیاستگذاری (نه فقط بانک مرکزی) است به کارکرد نرخ بهره در چارچوب آنچه بیان شد. صرف توصیه اینکه نرخ بهره افزایش یابد یا کاهش یابد، نشانه درس نگرفتن از تاریخ اندیشه اقتصادی و حتی درس نگرفتن از تجربه محقق شده خودمان است. اما مسلّم است که در شرایط کنونی تلاش برای کاهش تنگنای مالی بدون تشدید تورم ضرورت دارد و طبیعی است که کاری است بس دشوار اما امکانپذیر.

* عضو هیات علمی دانشکده اقتصاد دانشگاه تهران