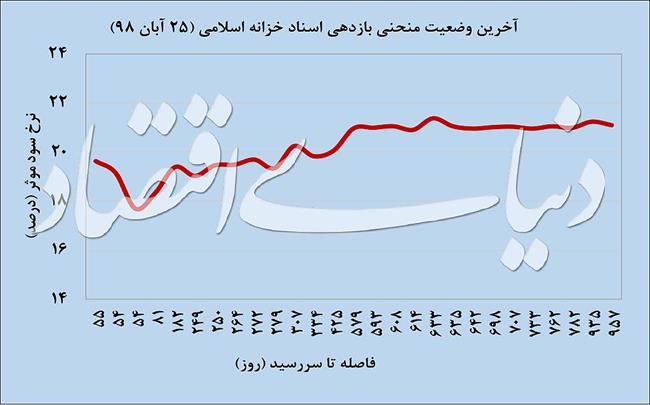

بررسی روند دو سال اخیر رفتار بازار بدهی نشان از همخوانی واقعیتها با انتظارات تورمی دارد. در این راستا منحنی ساختار زمانی نرخ بهره یا ترم استراکچر (Term Structure) یکی از مهمترین منحنیهای ساختاری در اقتصاد هر کشور است که روند تغییرات نرخ و چشمانداز نرخ بهره را در اقتصاد هر کشوری نمایش میدهد. بررسی روند نمودار مزبور از سال 96 تاکنون دو محور اصلی را نمایان میکند؛ در گام نخست حرکت یا شیفت کلی نمودار به واسطه انتظار از تورم است بهطوریکه بهواسطه افزایش یا کاهش انتطارات تورمی، نمودار به بالا یا پایین حرکت کرده است. همچنین در گام دوم نقش تغییرات سود بازارها و بازدهی آنها بر نمودار مزبور است. به این ترتیب در حالت کلی میتوان عنوان کرد که جهت نمودار نزولی، هموار یا صعودی خواهد بود؛ حالت نزولی آن نشان از آن دارد که معمولا انتظارات تورمی کاهشی است. در حالت صعودی نیز معمولا انتظارات تورمی وجود دارد و در این شرایط کمتر کسی تمایل به خرید اوراق بدهی بلندمدت دارد. در همین راستا بررسی روند حرکتی نمودار مزبور درحالحاضر نیز نشان میدهد که به لحاظ سطوح نرخی، تب و تاب تورمی افت پیدا کرده و به سطوح تعادلی 20درصد رسیده است. امری که در بازارهای موازی سرمایهگذاری از جمله دلار و مسکن نیز به وضوح قابل مشاهده است ولی همچنان رشدی در فضای فعلی دیده میشود. به عبارت دقیقتر در شرایط فعلی نیز هر چند از طرفی شاهد کاهش نرخها در بازار بدهی هستیم که خود امر مطلوبی است اما همچنان منحنی بازار اسناد خزانه اسلامی شکلی صعودی دارد. این مهم نشان میدهد انتظارات تورمی بهطور کامل از بین نرفته است و هنوز انتظاراتی وجود دارد که به سبب آن سرمایهگذار ترغیب نمیشود تا اوراق موجود را در نرخهای فعلی خریداری کند. موضوعی که از عدم اطمینان به روند بلندمدت نشات میگیرد.

این منحنی که نمایشدهنده نرخ سود انواع اوراق بدون ریسک بر مبنای فاصله آنها تا سررسید است، بهطور ساده مکان هندسی نقاطی است که طول آنها نرخ بازده اوراق تامین مالی و عرض آنها فاصله تا سررسید اوراق مذکور است. ساختار زمانی نرخ بهره رایجترین ابزار جهت بررسی رابطه میان نرخهای کوتاهمدت و بلندمدت است. هرچند که بررسی ساختار زمانی نرخ بهره با اهداف مختلفی صورت میگیرد اما مهمترین دلیل اهمیت آن، امکان مشاهده انتظارات فعالان بازارهای مالی در مورد شرایط اقتصادی آینده است.در این راستا شرکت سرمایهگذاری سامانمجد در گزارشی تحتعنوان تحلیل بر ساختار زمانی نرخ بهره (TERM STRUCTURE) در اقتصاد ایران به بررسی این موضوع طی دو سال اخیر (شهریور 1396- مهر 1398) پرداخته است. طبق این گزارش بررسی روند ساختار زمانی نرخ بهره اسناد خزانه اسلامی طی دو سال گذشته نشان میدهد که نرخ سود سپرده بانکی (بهعنوان ابزار جانشین) و انتظارات فعالان بازار به تغییرات آن در کنار انتظارات تورمی، اصلیترین عوامل موثر بر منحنی ترم استراکچر در ایران هستند. همچنین شرایط فعلی ساختار زمانی نرخ بهره (پایان مهر 1398) در ایران نیز به شکلی است که منحنی برای اوراق سررسیدشونده طی یک سال آینده تقریبا هموار و در محدوده 20 درصد (متناسب با نرخ سود بانکی 20 درصد) قرار گرفته است. اما برای اوراق سررسیدشونده پس از آبان 1399 که همزمان با موعد انتخابات ریاستجمهوری 2020 ایالاتمتحده است، صرف ریسکی حدود یک واحد درصد توسط سرمایهگذاران مطالبه میشود. جزئیات بیشتر را در ادامه میخوانیم.

ساختار زمانی نرخ بهره (TERM STRUCTURE) چیست؟

نرخ بهره یا قیمت استقراض پول، نقش مهمی در اقتصاد دارد و عملکرد آن در توزیع وجوه بین بازارهای مالی و بازیگران آن، شبیه به نقش قیمت در تخصیص کالاها و خدمات است. بنا به دلایلی نظیر نقدشوندگی بسیار بالای اوراق تامین مالی و تبعیت زیاد آن از شرایط عرضه و تقاضا، نرخ بهره مربوط به اوراق تامین مالی (در مقایسه با مواردی نظیر نرخ بهره نظام بانکی) یکی از نرخهای مرجع در هر اقتصاد است. جدای از مقادیر اسمی و حقیقی نرخ بهره که حاوی اطلاعات ارزشمندی در مورد شرایط اقتصادی است، ارتباط میان نرخهای مربوط به سررسیدهای زمانی متفاوت نیز اهمیت بالایی دارد و میتواند دلالتهای ارزشمندی برای ذینفعان مختلف از جمله سرمایهگذاران و سیاستگذاران در بر داشته باشد. همین موضوع سبب توسعه مفهومی به نام ترم استراکچر یا ساختار زمانی نرخ بازده شده است.منحنی ساختار زمانی نرخ بهره یا ترماستراکچر (Term Structure) یکی از مهمترین منحنیهای ساختاری در اقتصاد هر کشور است که روند تغییرات نرخ و چشمانداز نرخ بهره را در اقتصاد هر کشوری نمایش میدهد. این منحنی که نمایشدهنده نرخ سود انواع اوراق بدون ریسک بر مبنای فاصله آنها تا سررسید است، بهطور ساده مکان هندسی نقاطی است که طول آنها نرخ بازده اوراق تامین مالی و عرض آنها فاصله تا سررسید اوراق مذکور است. ساختار زمانی نرخ بهره رایجترین ابزار جهت بررسی رابطه میان نرخهای کوتاهمدت و بلندمدت است. هرچند که بررسی ساختار زمانی نرخ بهره با اهداف مختلفی صورت میگیرد اما مهمترین دلیل اهمیت آن، امکان مشاهده انتظارات فعالان بازارهای مالی در مورد شرایط اقتصادی آینده است.به بیان دیگر، ساختار زمانی نرخ بهره میتواند برآیند انتظارات خریداران و فروشندگان حاضر در بازار اوراق تامین مالی را در مورد رکود (رونق) آتی و فضای تورمی نشان دهد.

ساختار زمانی چگونه است؟

ساختار زمانی نرخ بهره دارای چهار الگوی شکلی صعودی، نزولی، کوهانی و مستقیم است. منحنی صعودی نشاندهنده بیشتر بودن نرخ بازده اوراق تامین مالی درازمدت از نرخ بازده اوراق کوتاهمدت و منحنی نزولی نشاندهنده روند معکوس نرخ بازده اوراق تامین مالی کوتاهمدت و بلند مدت است.الگوی کوهانی شکل منحنی بازده نیز عموما نمایانگر این است که نرخ بازدهی برای اوراق با سررسید کمتر از یک سال صعودی و برای یک سال و بیشتر روندی هموار یا نزولی در بردارد. در شرایط خاص و بهندرت امکان مستقیم بودن منحنی بازده نیز وجود دارد که نشاندهنده نزدیک بودن بازدهی اوراق کوتاهمدت و اوراق بلندمدت به یکدیگر است.

شهریور 96 و آغاز سیاست پولی انبساطی

تحلیل مزبور بر منحنی ساختار زمانی نرخ بهره در اقتصاد ایران از شهریور سال 1396 و همزمان با سیاست پولی انبساطی صورت گرفته است. در پایان شهریورماه 1396 و پس از اعلام سیاست کاهش نرخ سود سپرده بانکی به محدوده 15 درصد (11 شهریورماه)، نرخ بهره در بازار اوراق تامین مالی نیز کاهش یافته و سطح منحنی به پایین منتقل شده است. شیب نزولی منحنی نیز بهدلیل انتظار برای کاهش بیشتر نرخ در ماههای بعدی و رسیدن به محدوده نرخ سود بانکی (15 درصد) بوده است. لازم به ذکر است که بیشترین سررسید اوراق در این زمان شش ماه بوده و سررسید تمام اوراق موجود در بازار تا پیش از پایان سال 1396 بوده است. همچنین باید توجه داشت که نرخ بهره نزدیکترین ورقه سررسیده شوند (با سررسید 6 روز) بسیار بالاتر از سایرین و در محدوده 24 درصد بوده است. در مجموع، ساختار ترم استراکچر در شهریور 1396 گویای انتظار مشهود برای کاهش بیشتر نرخ بهره یا به بیانی تورم در بازار اوراق تامین مالی طی ماههای آتی نزد فعالان بازار است.

تداوم روند نزولی در مهرماه

در مهرماه 1396 و در تداوم روند نزولی نرخ بهره اوراق تامین مالی، منحنی ترم استراکچر حدود 2 واحد درصد به پایین منتقل شده است. شیب منحنی نیز همچنان منفی بوده که بیانگر انتظار فعالان برای کاهش بیشتر نرخ بهره (احتمالا تا رسیدن به سطح نرخ 15 درصد بانکی) بوده است. به نظر میرسد که قرار گرفتن نرخ بهره انتظاری پایان سال 1397 در محدوده 15 درصد نشان از انتظار قوی فعالان بازار مبنی بر پایداری نرخ بهره در این سطوح برای مدت نسبت طولانی بوده است.

تعدیل نرخ در آبانماه

در آبان سال 96 نیز مجددا سطح کلی منحنی به پایین منتقل شده و میانگین آن در محدوده 15 درصد و معادل با نرخ سود سپرده بانکی قرار گرفته است. به این ترتیب پس از گذشت حدود 2 ماه از کاهش نرخ سود سپرده بانکی، بازار اوراق تامین مالی نیز با شرایط جدید تعدیل شده است. لازم به ذکر است که نرخ بهره یا به بیانی تورم مربوط به بلندترین سررسید حاضر در بازار، در این ماه به کمتر از نرخ 15 درصد رسیده است.

تداوم نوسان

با توجه به کاهش محسوس سطح منحنی در ماههای مهر و آبان سال 96 (حدود 5/ 3 درصد)، طی آذرماه و دیماه نیز نوسانات مختصری حول نرخ تعادلی جدید 15 درصد شکل گرفته است. ولی با شدت گرفتن نوسانات در بازار ارز و رشد حدود 8 درصدی نرخ ارز در بهمنماه 96، دولت برای مدیریت بازار ارز اقدام به اتخاذ سیاست پولی انقباضی کرده و این سیاست را از طریق انتشار اوراق گواهی سپرده 20 درصدی اعمال کرده است. در هفته پایانی بهمن و هفته آغازین اسفند 96، مجموعا بیش از 230 هزار میلیارد تومان اوراق گواهی سپرده یکساله منتشر شده و به فروش رفته است. با توجه به افزایش حدود 5 واحد درصدی نرخ سود بانکی (از 15 درصد به 20 درصد)، ترم استراکچر نیز در پایان بهمنماه تقریبا به همین میزان به بالا منتقل شده است ولی در این دوره شیب منحنی کمی منفی بوده است. در ادامه روند مزبور تداوم نوسانات بازار ارز و فروش اوراق گواهی سپرده بانکی در اسفندماه سال 96، با افزایش محسوس سطح ترم استراکچر همراه بوده است. میانگین نرخ بازدهی اوراق تامین مالی در این ماه حدود 24 درصد بوده که فاصله زیادی با نرخ 20 درصد بانکی پیدا کرده است. همین موضوع سبب شده تا در ماه بعد یعنی فروردین ماه 1397، منحنی ترماستراکچر حدود 2 واحد درصد به پایین منتقل شود و در محدوده 22 درصد قرار گیرد که این رقم معادل میانگین بلندمدت نرخ بازده اسناد خزانه است. در مورد دلایل نزولی بودن منحنی نیز بهنظر میرسد که هنوز در بین فعالان بازار، اجماعی مبنی بر افزایش بیشتر نرخ بهره در آینده (ناشی از مواردی مانند تشدید نوسانات) ایجاد نشده است.

رشد 2 واحد درصدی در خرداد97

هر چند اردیبهشت 97 تغییر چندانی در روند حرکتی نمودار مزبور رخ نداده ولی رشد بیش از 10 درصدی نرخ ارز در خردادماه و تشدید نوسانات در بازارهای مالی و کالایی سبب افزایش قابل ملاحظه نااطمینانی در بین فعالان اقتصادی شد و با تحریک مشهود انتظارات تورمی، افزایش نرخ بهره مطالبه شده توسط سرمایهگذاران را بهدنبال داشت. به این ترتیب ترم استراکچر در خردادماه حدود 2 واحد درصد افزایش یافته است. نکته قابل ذکر این است که در این ماه، شیب منحنی بهطور کامل صعودی شده است و نرخ بازده مطالبه شده برای اوراق سررسیدشونده در سال 1398 (دارای سررسید بیش از 270 روز) حدود 2 واحد درصد بالاتر از اوراق سررسیدشونده در سال 1397 قرار گرفته است. این تغییر جهت، نشان از انتظار برای افزایش بیشتر نرخ بهره اقتصاد ایران در واکنش به تشدید نوسانات بوده است. با افزایش 21 درصدی نرخ ارز در تیرماه 97، نرخ بهره اسناد خزانه نیز مجددا افزایش یافته و منحنی ترم استراکچر حدود 5/ 2 واحد درصد به بالا منتقل شده است. نرخ تورم ماهانه در این ماه معادل 4/ 4 درصد بوده که بسیار بالاتر از نرخهای تورم ماهانه در ماههای قبل (کمتر از 2 درصد) بوده است. لازم به ذکر است که ساختار منحنی نیز در این ماه تقریبا هموار بوده است.

ثبت بالاترین نرخ در مرداد97

با ثبت رکورد رشد 27 درصدی نرخ ارز در مردادماه 97 و رسیدن نوسانات اقتصاد به بالاترین میزان، منحنی ترم استراکچر نیز به بالاترین سطح خود طی سالهای اخیر رسیده است. میانگین نرخ بهره اسناد خزانه در این ماه بیش از 30 درصد بوده است و شیب صعودی منحنی که ناشی از تحریک شدید انتظارات تورمی بوده نیز کاملا مشهود است. نرخ تورم ماهانه در مردادماه به 2/ 5 درصد رسیده است.

تاثیر توسعه بازار ثانویه

پس از انتقال پیوسته منحنی طی سه ماه متوالی به سمت بالا که با افزایش بیش از 8 واحد درصدی نرخ بهره همراه بوده است در شهریور 97 و پس از توسعه بازار ثانویه ارز، منحنی کمی به پایین منتقل شده است. رسیدن به زمان تمدید سپردههای بانکی یکساله در این ماه که با عدم تغییر نرخ سود سپردهها و ثبات آن در محدوده 20 درصد همراه بوده، از دیگر دلایل تعدیل نسبی انتظارات مربوط به نرخ بهره نزد فعالان بوده است. شیب منحنی نیز در این ماه همچنان مثبت بوده است.

ثبات نسبی در بازارها

با ایجاد ثبات نسبی در بازارهای مالی و عدم تغییر نرخ سود سپرده بانکی در واکنش به اتفاقات پیشآمده در اقتصاد، نرخ بهره اسناد خزانه نیز به تدریج کاهش یافته و در ماههای مهر و آبان 97، انتقال منحنی به سمت پایین رخ داده است. در آبان ماه شیب منحنی کاملا مثبت بوده و فاصله قابلملاحظهای میان نرخ بهره اوراق سررسیدشونده در سال 1397 (23 درصد)، سررسیدشونده در سال 1398 (25 درصد) و سررسیدشونده در سال 1399 (26 درصد) ایجاد شده است. این تفکیک میتواند بهعنوان صرف ریسک مطالبه شده برای اوراق کمتر از یکسال، بیش از یک سال و بیش از دو سال تفسیر شود.

تاثیرکاهش نرخ ارز

کاهش 19 درصدی و یکباره نرخ ارز در آذر 97 بهدلیل مداخلات موثر بانک مرکزی و ایجاد ثبات نسبی در بازارهای مالی، عاملی بوده که سبب انتقال 2 واحد درصدی ترم استراکچر در آذرماه به سمت پایین شده است. هموار شدن منحنی نیز نشانگر تعدیل انتظارات در مورد نرخهای بهره آتی بوده است. همچنین تداوم روند نزولی نرخ ارز در دیماه 97 و رسیدن نرخ تورم ماهانه به 2 درصد (کمترین میزان از ابتدای تابستان) از جمله دلایلی بوده که انتقال بیشتر منحنی ترم استراکچر به سمت پایین را طی دی ماه موجب شده است. میانگین نرخ بهره در این ماه حدود 21 درصد بوده است. با نزدیک شدن به زمان سررسید گواهیهای سپرده بانکی یکساله، منحنی ترم استراکچر نیز در بهمن 97 کمی به سمت بالا منتقل شده است. با وجود این، با توجه به آنکه نرخ منحنی برای اوراق دارای سررسید کمتر از یک سال معادل 21 درصد (و بیش از نرخ 20 درصدی گواهیهای سپرده) بوده، رشد زیادی در نرخ بهره این اوراق ایجاد نشده است و در مقابل نرخ بهره اوراق دارای سررسید سال 1399 حدود یک واحد درصد افزایش یافته و منحنی مجددا شیب مثبت پیدا کرده است. در همین راستا پس از تمدید اوراق گواهی سپرده یکساله در اسفندماه 97 (با نرخ 20 درصد) منحنی ترم استراکچر نیز کمی به بالا منتقل شده است.

سال 98چگونه بود؟

معمولا در پایان اسفندماه انتظارات به سمت بالا حرکت کرده و در فروردین ماه کمی تعدیل میشود. همین موضوع سبب افزایش نرخ در اسفندماه و کاهش آن در فروردین 98 شده است. این درحالی است که تشدید تنشهای نظامی در منطقه و افزایش 7 درصدی نرخ ارز در اردیبهشتماه سالجاری، از جمله دلایلی بوده که موجب افزایش نسبی نرخ بهره شده است. طی خردادماه نیز شیب منحنی باز هم افزایش یافته و پرمیوم ریسک اوراق سررسیدشونده در سالهای 1399 و 1400 به حدود 2 واحد درصد افزایش یافته است. به نظر میرسد جمعبندی بازار برای سال 1398، ثبات نرخ سود بانکی در محدوده 20 درصد و برای پس از آن، ابهام در شرایط سیاست خارجی و اقتصادی بوده است. طی تیرماه نیز منحنی نسبت به ماه قبل بدون تغییر بوده است. طی شهریورماه 1398 نیز با رسیدن به زمان تمدید سپردههای بانکی و عدم تغییر نرخ سود آنها، انتظارات مربوط به نرخ بهره نیز مجددا تعدیل شده و منحنی ترم استراکچر به پایین منتقل شده است. البته بازدهی منفی نرخ ارز طی چهار ماه متوالی و کاهش محسوس نرخ تورم (از محدوده 52 درصد در اردیبهشت به 35 درصد در شهریور) نیز در تعدیل انتظارات مربوط به نرخ تورم و نرخ بهره موثر بوده است. شیب منحنی نیز همچنان مثبت بوده و سرمایهگذاران برای اوراق سررسیدشونده پس از انتخابات ریاستجمهوری 2020 صرف ریسکی حدود 2 واحد درصد مطالبه میکنند.

رصد حرکت نمودار در مهرماه

تشدید رویههای نظارتی بانک مرکزی و تداوم روند نزولی نرخ تورم نقطه به نقطه (که با کاهش حدود 7 واحد درصدی در مهرماه همراه بوده)، دو عاملی بوده که انتظارات نسبت به نرخ بهره و نرخ تورم را در مهرماه سالجاری تعدیل کرده است. میانگین نرخ بهره اسناد خزانه اسلامی در مهرماه، به محدوده 7/ 20 درصد رسیده است که این رقم کمترین میزان از ابتدای سال 1397 است. به این ترتیب طی مهرماه نیز انتقال منحنی ترم استراکچر به سمت پایین روی داده است. کاهش شیب منحنی نیز سبب شده که ساختار آن تا حد زیادی افقی شده و در محدوده 20 درصد قرار گیرد. با وجود این هنوز پرمیوم ریسکی معادل یک درصد برای اوراق سررسیدشونده پس از انتخابات ریاستجمهوری 2020 وجود دارد. مطرح شدن مساله استیضاح ترامپ نیز میتواند بر کاهش پرمیوم ریسک نسبت به ماه قبل موثر باشد.