سرویس اقتصاد مشرق- خبر انتشار اوراق سلف موازی نفت برای جبران کسری بودجه به عنوان گشایش موعود روحانی برای مردم در حالی اعلام شده که این طرح نه تنها گشایش نیست، بلکه آغاز مسیری بحرانساز برای کشور در آیندهای نزدیک است. بحران تورم و بدهی که ممکن است رقم آن به اندازه کل بودجه دولت افزایش یابد.

چهارشنبه هفته گذشته بود که حسن روحانی در جلسه هیئت دولت از اعلام یک گشایش اقتصادی بزرگ در هفته جاری خبر داد. رئیس دولت دوازدهم هفته گذشته اعلام کرد: «در جلسه سران قوا تصمیمات و نتایج مهمی گرفته شد که پس از به نتیجه رسیدن در هفته آینده و موافقت مقام معظم رهبری اعلام میشود که گشایشی اقتصادی در کشور به وجود میآید و بیتردید دست دولت مقداری باز میشود.» پس از آن بود که گمانهزنیها از محتوای گشایش موعود آغاز شد. با این حال یک فرضیه بیش از سایر فرضیههای مطرح درباره محتوای گشایش اقتصادی رئیسجمهور مطرح بود و آن هم چیزی جز «فروش اوراق سلف موازی نفت» نبود.

با گذشت زمان، گمانهزنیها درباره فروش اوراق سلف موازی نفت به مرور جدی شد تا آنجا که عضو کمیسیون برنامه و بودجه مجلس این خبر را به طور رسمی اعلام کرد. محسن زنگنه در صفحه شخصی خود نوشت: دولت قصد دارد با فروش 220 میلیون بشکه نفت، بخشی از کسری بودجه را جبران کند. این که دولت به این نتیجه برسد که با مدیریت نقدینگی مشکلات کشور قابل حل است، امری است مبارک؛ اما این که دولت بدون کار کارشناسی و خارج از مسیر قانونی، قصد دور زدن مجلس را دارد، سنتی است ناپسند.» این اولین اعلام رسمی محتوای گشایش اقتصادی بود. گذشته از فرآیند بحثبرانگیز «تصمیمگیری در جلسه سران قوا» و کنار گذاشتن مجلس از فرآیند تصمیمگیری، محتوای طرح مدنظر دولت به شدت برای کشور هزینهزا خواهد بود.

سازوکار طرح اوراق سلف موازی نفت چیست؟

سازوکار طرح اوراق سلف نفتی بدین شکل است که دولت در ابتدا اقدام به پیشفروش نفتی میکند که قرار است در آینده استخراج شود. مبلغ فروش هر بشکه نفت در اوراق سلف، با نرخ روز نفت خام در جهان و همچنین نرخ ارز روز (احتمالاً در بازار سنا) تعیین میشود. دولت همچنین متعهد به خرید این اوراق با نرخ سود مشخص در تاریخ سررسید میشود.

بنا بر اخبار منتشرشده از این طرح، دولت قصد دارد با فروش اوراق سلف موازی، نفت را به قیمت روز جهانی به فروش برساند. دولت با فروش اوراق سلف موازی به اندازه 220 میلیون بشکه نفت در سال (معادل 600 هزار بشکه در روز)، معادل ریالی این مبلغ را از خریداران دریافت میکند. طبق اخبار منتشرشده، سررسید این اوراق دوساله است و دولت بعدی در تاریخ سررسید اوراق، میبایست طلب خریداران را پرداخت کند.

با فرض فروش اوراق سلف معادل ارزش 220 میلیون بشکه نفت و با در نظر گرفتن مبلغ 41 دلار به ازای هر بشکه نفت و همچنین مبنا قرار دادن نرخ 21 هزار و 700 تومان برای هر دلار (مطابق نرخ سنا) مبلغی معادل 190 هزار میلیارد تومان نصیب دولت میشود. همچنین طبق اخبار منتشرشده در این اوراق، ریسک نوسان قیمت دلار و نفت وجود دارد، اما دولت در این مورد تضمین میدهد که سرمایهگذاران در هیچ شرایطی متضرر نمیشوند و حداقل به میزان سقف سود سپرده بانکی نفع میبرند. به بیان دیگر اوراق سلف موازی نفت نه تنها فاقد هرگونه ریسک هستند، بلکه نرخ سود تضمین شده این اوراق «حداقل به اندازه سقف سود سپرده بانکی» است.

سود در نظر گرفته شده برای این اوراق آنچنان زیاد است که در صورت قطعی شدن این تصمیم و اجرای آن، ممکن است کشور را بزرگترین بحران بدهی در تاریخ پس از انقلاب اسلامی مواجه کند. چنانچه گفته شد، کمترین نرخ سود این اوراق برابر با سقف سود سپردههای بانکی است. با توجه به سررسید دوساله این اوراق و بنا بر نرخهای سود سپردهای که بانک مرکزی در ماه گذشته اعلام کرد، نرخ سود این اوراق حداقل 18 درصد (برابر با نرخ سود سپردههای دوساله) خواهد بود. یک محاسبه ساده نشان میدهد دولت با فروش کل این اوراق و کسب 190 هزار میلیارد تومان درآمد، دولت بعدی را متعهد به بازپرداخت حداقل 265 هزار میلیارد تومان میکند. این رقم البته همانطور که گفته شد، کمترین رقمی است که دولت بعد باید در تاریخ سررسید اوراق (احتمالاً سال 1401) پرداخت کند.

تأثیر قیمت نفت بر رقم بدهی دولت بعد

با توجه به تعهد دولت به خرید این اوراق به قیمت روز جهانی نفت و همچنین بر مبنای نرخ روز ارز، سود این اوراق به احتمال قریب به یقین بسیار بیشتر از سقف سود سپردههای بانکی است. چراکه از یک سو احتمال افزایش قیمت نفت تا دو سال آینده بسیار زیاد است. با توجه به بحران فعلی کرونا و افت قیمت نفت، قیمت فعلی 41 دلار به ازای هر بشکه برای نفت، رقمی حداقلی به نظر میرسد و انتظار افزایش این رقم بهویژه با ساخت داروی کرونا کاملاً وجود دارد.

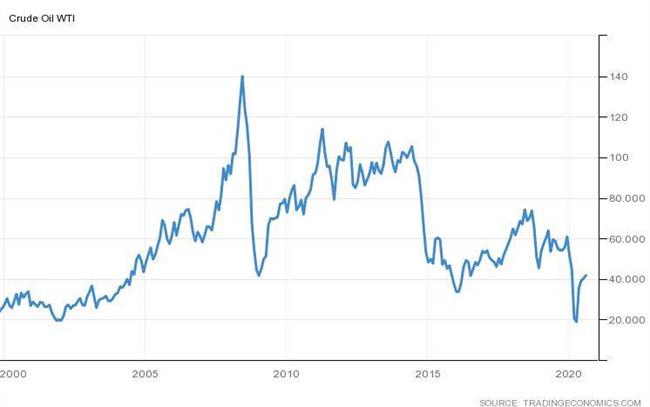

به بیان دیگر قیمت کنونی نفت در محدوده کف قیمتی قرار دارد و صعود آن به کانالهای 50، 60 و حتی بالاتر کاملاً وجود دارد. نگاهی به تاریخچه قیمت نفت در دو دهه گذشته نشان میدهد، قیمت کنونی 41 دلاری نفت، رقمی حداقلی است و قیمت جهانی نفت در بیشتر موارد بیش از این رقم بوده است. درواقع قیمت نفت تنها در شرایط بحرانی (مثل بحران اقتصادی سال 2008، رقابت غولهای نفتی در فتح بازارهای نفت در سال 2015 و بحران کنونی کرونا) به رقم 41 دلار فعلی نزدیک شده و در شرایط عادی این رقم تجربه نشده است. ذکر مجدد این نکته ضروری است که قیمت فعلی نفت خام در جهان، به دلیل شیوع ویروس کرونا و کاهش شدید تقاضا پایین رفته و با خروج کشورها از این بحران و افزایش تقاضای نفت، صعود قیمت نفت قطعی است.

نمودار 1- قیمت نفت خام WTI در دو دهه اخیر

تأثیر قیمت نفت به عنوان عامل اثرگذار بر سود این اوراق در جدول زیر نشان داده شده است. در این جدول، نرخ ارز ثابت و برابر با نرخ فعلی سنا (معادل 21 هزار و 700 تومان) در نظر گرفته شده است.

جدول 1- سناریوهای مختلف رقم بدهی دولت با در نظر گرفتن قیمتهای مختلف برای هر بشکه نفت (با فرض دلار 21700 تومانی)

| سناریوهای محتمل قیمت هر بشکه نفت در سال 1401 (دلار) |

مبلغ بدهی دولت در سال 1401 (هزار میلیارد تومان) |

| 55 |

262 |

| 70 |

335 |

| 100 |

475 |

طبق محاسبات انجامشده و با فرض ثبات نرخ ارز تا دو سال آینده، در صورتی که قیمت هر بشکه نفت خام تا تاریخ سررسید به 55 دلار به ازای هر بشکه برسد، رقم بدهی این دولت معادل 262 هزار میلیارد تومان و تقریباً برابر با رقم حداقلی در نظر گرفته شده بر مبنای سقف سود سپردههای بانکی (265 هزار میلیارد تومان) است. با این حال عبور قیمت نفت از این عدد، رقم بدهی دولت را سنگینتر میکند به طوری که با قیمت 70 دلاری هر بشکه نفت، رقم بدهی دولت به 335 هزار میلیارد تومان و با فرض قیمت 100 دلاری نفت، رقم بدهی دولت به 475 هزار میلیارد تومان میرسد.

تأثیر افزایش نرخ ارز در رشد بدهی دولت بعد

عامل دیگر که نرخ سود این اوراق را به شدت تحت تأثیر قرار میدهد، نرخ ارز است. تجربه نشان داده که نرخ ارز در میانمدت و بلندمدت هیچگاه نزولی نبوده است. از همین رو افزایش سود این اوراق از محل افزایش نرخ ارز حتمی است. با این حال میزان افزایش نرخ ارز تعیینکننده میزان سود مازاد تحمیلشده به دولت بعدی برای بازپرداخت تعهدات است. هرچند نمیتوان آینده را به طور دقیق پیشبینی کرد اما محاسبه سناریوهای محتمل برای نرخ ارز، سود مازاد تحمیلی به دولت بعد برای بازپرداخت این تعهدات را نشان میدهد.

جدول 2- سناریوهای مختلف رقم بدهی دولت با در نظر گرفتن نرخهای مختلف برای هر دلار آمریکا (با فرض نفت 41 دلاری)

| سناریوهای محتمل نرخ ارز در سال 1401 (تومان) |

مبلغ بدهی دولت در سال 1401 (هزار میلیارد تومان) |

| 21700 |

265 |

| 30000 |

270 |

| 50000 |

450 |

مطابق فرضیههای موجود و بر مبنای محاسبات، اگر روند کنونی افزایش نرخ ارز تا دو سال آینده کنترل نشود، بدهی دولت بعدی رشدی تصاعدی خواهد داشت. یادآور میشود که ارقام موجود در جدول بر مبنای نرخ کنونی نفت در جهان (41 دلار به ازای هر بشکه) محاسبهشده و فرضیه افزایش قیمت نفت در نظر گرفته نشده است.

تأثیر همزمان نرخ ارز و قیمت نفت بر بدهی دولت بعد

با توجه به احتمال ضعیف ثابت ماندن نرخ ارز و قیمت جهانی نفت طی دو سال آینده و احتمال بسیار بالای افزایش این نرخها، در نظر گرفتن تأثیر همزمان افزایش این دو عامل، تصویر دقیقتری از رقم بدهی دولت بعد در سال 1401 ارائه میدهد. جدول زیر چند سناریوی احتمالی از بیشمار سناریوی محتمل برای نرخ ارز و قیمت نفت در سال 1401 و در نتیجه رقم بدهی دولت بعد را نشان میدهد.

جدول 3- سناریوهای مختلف رقم بدهی دولت با در نظر گرفتن نرخهای مختلف برای هر دلار آمریکا

| نرخ ارز در سال 1401 (هزار تومان) |

قیمت هر بشکه نفت در سال 1401 (دلار) |

رقم بدهی دولت در سال 1401 (هزار میلیارد تومان) |

| 30 |

50 |

330 |

| 30 |

60 |

400 |

| 30 |

70 |

460 |

| 40 |

50 |

440 |

| 40 |

60 |

530 |

| 40 |

70 |

620 |

| 50 |

50 |

550 |

| 50 |

60 |

660 |

| 50 |

70 |

770 |

چنانچه مشاهده میشود، رقم بدهی دولت با افزایش همزمان نرخ ارز و قیمت نفت (محتملترین حالت) به شدت افزایش مییابد و دولت یعدی در بزرگترین بحران بدهی در طول تاریخ پس از انقلاب اسلامی گرفتار خواهد شد. تخمینی از کل درآمدهای دولت در بودجه در سال 1401 میتواند تصویر بهترین تخمین بهتری از بحران احتمالی بدهی ارائه دهد.

با توجه به گزارش دیوان محاسبات از رقم 400 هزار میلیارد تومانی منابع عمومی و اختصاصی دولت در سال 97 و با در نظر گرفتن نرخ رشد میانگین 15 درصدی برای این منابع، کل درآمدهای دولت در سال 1401 احتمالاً معادل 700 هزار میلیارد تومان خواهد بود. این در حالی است که خوشبینانهترین سناریوهای ممکن برای بدهی دولت در سال 1401 معادل نیمی از کل منابع بودجه در این سال خواهد شد؛ به عبارت دیگر دولت بعد در سال 1401 باید معادل نیمی از کل درآمدهای خود در بودجه را صرف بازپرداخت بدهی حاصل از اوراق سلف موازی نفت کند.

طبیعی است که امکان پرداخت چنین رقم سنگینی برای هیچ دولتی وجود ندارد. در نتیجه به احتمال فراوان این بدهی از طریق استقراض دولت از بانک مرکزی جبرانی میشود که نتیجه آن، تورمی احتمالاً بیسابقه برای کشور خواهد بود.