سرویس اقتصاد مشرق- لبنان ماههاست که در شرایط اقتصادی وخیمی به سر میبرد. انفجار وحشتناک بندر بیروت موجب شد تا بار دیگر لبنان در سر خط خبرها قرار گیرد. اکنون این سؤال به طور جدی وجود دارد که چه آیندهای در انتظار مردم لبنان است؟ مطمئناً در چنین شرایطی عروس عزادار خاورمیانه چشمانتظار کمکهای بینالمللی است. یکی از این کمکها به احتمال بسیار زیاد وام صندوق بینالمللی پول خواهد بود. در این گزارش قصد داریم به بررسی وام صندوق بینالمللی پول به لبنان و تبعات آن بپردازیم. در ابتدا لازم است نگاهی به بحران اقتصادی لبنان و ریشههای آن بیندازیم تا با وضوح بیشتری ابعاد و جوانب وام صندوق بینالمللی بررسی شود.

کشوری با نرخ فقر بالا

بررسی کارشناسان نشان میدهد اقتصاد لبنان مانند بسیاری از کشورهای جهان در دوران همهگیری کرونا با آسیب جدی روبهرو شده است؛ اما با توجه به اینکه بر اساس اعلام بانک جهانی پیش از بحران کرونا نیز 45 درصد مردم لبنان زیر خط فقر بودند، کرونا ضربه نهایی را به اقتصاد این کشور وارد کرد. بر اساس اعلام وزیر رفاه اجتماعی لبنان در حال حاضر بیش از 75 درصد مردم زیر خط فقر رفتهاند. کمبود دلار و پایین آمدن قیمت پوند، لبنان را در واردات گندم و نفت به دردسر انداخته است. این در حالی است که بانکها با قطع وامهای کوتاهمدت به مشاغل، بسیاری از آنها را وابسته به بازار سیاه کردهاند.

خروج سپردههای مردم به خارج

بنا بر گفته مقامهای طراز اول لبنان، مالکان پنج بانک خصوصی حدود دو میلیارد و 300 میلیون دلار از محل سپردههای مردم را به خارج از این کشور منتقل کردهاند و این تنها بخشی از انتقال سرمایههای عمومی از لبنان به دیگر کشورها است که مورد اعتراض شدید مردم این کشور قرار گرفته است. مقامهای لبنانی اعلام کردهاند که مالکان پنج بانک خصوصی این مبالغ را ظرف سه ماه و از زمان آغاز تظاهرات مردمی در 25 مهرماه تا 25 دیماه 98 به حسابهای بانکی در سوئیس منتقل کردهاند.

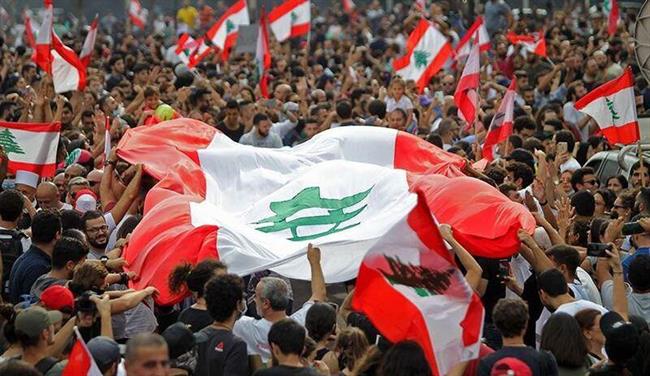

صدها مرد و زن معترض لبنانی در ماههای اخیر به خیابانهای طرابلس و بیروت ریختند و با آتش زدن چندین بانک به بحران اقتصادی و سقوط فاجعهبار پول ملی این کشور اعتراض کردند. مردم خشمگین تاکنون بارها بزرگراهها را بستهاند و با کوکتل مولوتف بانکها را به آتش کشیده و خودروهای پلیس را سوزاندهاند. نیروهای ارتش لبنان برای کنترل این شرایط مجبور به استفاده از گلولههای لاستیکی و گاز اشکآور شدند که در این میان شمار زیادی از مردم تاکنون مجروح و تعدادی از معترضان نیز بازداشت شدهاند. لبنان که به دلیل بدهیهای سنگین، بدترین دوران بحران اقتصادی را تجربه میکند از 6 ماه گذشته با شیب تند سقوط ارزش پول ملی روبهرو است. در زمان حاضر کشور لبنان بیش از 90 میلیارد دلار بدهی داخلی و خارجی دارد که این رقم بسیار بزرگ و نگرانکننده به نظر میرسد و پرداخت آن اصلاً کار آسانی نیست.

تحلیلگران «مرکز مطالعات خاورمیانه کارنگی» معتقدند سیاستمداران هنوز متوجه عمق فاجعه نشدهاند؛ اما باید بدانند که مردم در دوراهی مرگ و زندگی به خیابانها آمدهاند و اگر این نارضایتی التیام نیابد و مردم به مطالباتشان نرسند، پایان کرونا، غمی بزرگ و غیرقابل جبران بر لبنان خواهد گذاشت.

نگاهی به مشکلات 30 ساله لبنان

برای فهم دقیق بحران اقتصادی لبنان لازم است به ریشههای مشکل و سیاستهای اقتصادی لبنان در طول سالیان گذشته بپردازیم. سیاستهایی که صندوق بینالمللی پول نیز در اتخاذ و تداوم آن نقش داشته است. جنگ داخلی لبنان یک جنگ داخلی چندوجهی بود که از سال 1975 تا 1990 به طول انجامید، در سال 1989 معاهده طائف آغازگر پایان درگیریها بود. بازسازی لبنان را «رفیق حریری» اولین نخستوزیر پس از پایان جنگ بر عهده گرفت. دولت حریری برای شروع بازسازی راهکاری را انتخاب کرد که تقریباً با گذشت نزدیک به 30 سال همچنان اجرای آن ادامه دارد. راهحل حریری سرمایهگذاری خارجی در کنار فروش اوراق بدهی یا به تعبیر دیگر استقراض از خارج بود.

بانک مرکزی لبنان با اتخاذ سیاست نرخ ارز ثابت قیمت هر دلار در بازار دولتی را در سال 1994 در حدود 1500 لیره لبنانی تعیین کرد. به این ترتیب هر فعال اقتصادی میتوانست از این تضمین برخوردار باشد که با این رقم بتواند ارز خود را تبدیل کند. از طرف دیگر هم با ارائه بهرههای بالا به سپردههای ارزی در بانکهای لبنانی، جذابیت بالایی را برای سرمایهگذاران خارجی ایجاد کرد. به این صورت ضمن تأمین ارز کشور منابع مورد نیاز برای پرداخت بهره سپردههای قبلی با تأمین موج جدیدی از سپردههای ارزی فراهم میشد. البته نتیجه این سیاست بالا رفتن بدهیهای دولتی و بانکی نظام پولی لبنان بود.

این چرخه تا همین اواخر به خوبی کار میکرد. تا زمانی که ورود سپردههای خارجی ادامه داشته باشد مسئلهای به وجود نمیآید اما مشکل خود را در میانه بحرانهای جهانی نشان میدهد. حتی قبل از اینکه همهگیری کرونا موجب یک شوک جهانی در عرصه اقتصاد شود همه چیز در لبنان به هم ریخته بود. سیاست نرخ ارز ثابت که لبنان از سال 1994 برگزیده بود تا سال 2019 به نتایج نامطلوبی ختم شده بود. تا سال 2019 میزان بدهی دولت لبنان به 80 میلیارد دلار، معادل 150 درصد تولید ناخالص داخلی رسید. پرداخت بهره این بدهی در هرسال مستلزم اختصاص دادن نزدیک به 10 درصد تولید ناخالص داخلی این کشور یعنی معادل 5 میلیارد دلار است.

بحران بدهی لبنان

دلایلی که موجب فروپاشیدن این چرخه شد چندین واقعه همزمان بود که موجب شد جریان ورود پول به لبنان کاهش یابد. جنگ داخلی در سوریه از جمله اینها است. سوریه از گذشته تاکنون یکی از اصلیترین بازارهای صادراتی محصولات لبنان بوده است که اکنون به علت جنگ مختل شده است. پولی که از طرف لبنانیهای مقیم شیخنشینهای خلیج فارس به کشور وارد میشد در اثر کاهش قیمت نفت و بیکار شدن آنها کاهش یافت. کاهش درآمد گردشگری به علت همهگیری کرونا و شوک وارد شده به اقتصاد جهانی نیز از جمله این موارد است. همه اینها در حالی است که چرخه استقراض و بدهی به نهایت خود نزدیک شده و به سطوح غیرقابل کنترلی رسیده بود. در نتیجه بانک مرکزی لبنان نمیتوانست برای بازپرداخت وامهای پیشین در انتظار سپردههای جدید باشد. در مارس 2020، لبنان یک تصمیم تاریخی گرفت. با انتخاب عدم بازپرداخت بدهیهای لبنان به طلبکاران خارجی، دولت نخستوزیر حسن دیاب سابقه بسیار غافلگیرکننده این کشور را در پرداخت به موقع بدهیهای خارجی از دست داد. این به این معنی بود که نظام اقتصادی لبنان به آخر خط رسیده است.

در چنین فضایی ظاهراً صندوق بینالمللی پول به عنوان یک فرشته نجات برای لبنان ظاهر میشود. صندوق پروسه مذاکرات برای اعطای وام را آغاز کرده است و مرتباً با مقامات لبنانی دیدار میکند؛ اما باید دید وام صندوق برای لبنان درد خواهد بود یا درمان؟

حمایتهای صندوق بینالمللی پول از سیاستهای خاص

صندوق بینالمللی پول از سیاستهای پولی بانک مرکزی لبنان با هدف حمایت از نرخ ارز ثابت تمجید میکند و تصدیق میکند که نرخ ارز ثابت لنگر اسمی مناسبی است. با وجود ثبات ارزی که سیاستهای پولی بانک مرکزی از اوایل دهه 1990 در بر داشته است، صندوق بینالمللی پول از هزینههای بالایی که تثبیت لیره لبنان در برداشته است، چشمپوشی میکند.

احیا و حمایت از بخش بانکی بعد از دوره بازسازی بخشی جداییناپذیر از استراتژی بانک مرکزی بوده است. اساساً نقش بانک مرکزی نقش واسطه بین منافع دولت و منافع بانکهای تجاری و نوعی ستون اساسی روابط نهادی و اقتصاد سیاسی برای دوره بازسازی برای اهداف ثبات است بوده است. به اعتقاد کارشناسان یکی از اصلیترین نتایج تبانی بانکها بین بانکهای تجاری و بانک مرکزی، ثبات خارقالعاده لیره لبنان است که از سال 1993 تا همین اواخر در حدود 1.500 دلار در حال پیمایش بود.

نقش بانک مرکزی لبنان در تثبیت و تقویت بخش مالی تحت حمایت صندوق بینالمللی پول در تضاد با نقش توسعهای است که در طول تاریخ برای بانکهای مرکزی در حال اجرای سیاستهای این بخش برای حمایت از تأمین اعتبار میانمدت و بلندمدت از سرمایهگذاریهای تولیدی از جمله صنعت بوده است. این امر علاوه بر ایجاد مبنای افزایش شدید بدهیهای عمومی به بخش بانکی، اصلیترین خریدار اسکناس خزانهداری که در پایان جنگ داخلی از نرخ کفایت سرمایه پایین رنج میبردند، اجازه داد به سودهای بالادست یابد و بدون یک پایگاه اقتصادی مناسب زنده بماند. ثروت سیستم بانکی نیز تا دهه 2000 به شدت افزایش یافت، زیرا بانکهای تجاری به خریداران اوراق قرضه صادر شده توسط دولت تبدیل شدند و به آنها امکان داده شد بودجه خود را تنظیم کنند و از تهدیدهای احتمالی سقوط ارزی خلاصی یابند.

تحلیل نادرست صندوق

صندوق بینالمللی پول نقش بخش بانکی را در تأمین مالی بخش خصوصی و تأمین نقدینگی برای سرمایهگذاریها، به درستی ارزیابی نکرده است. توزیع وامهای بانکی خصوصی در اقتصاد لبنان به سوی فعالیتهای رانت جویانه منحرف میشود، جایی که 34 درصد از وامها بین ساختمان و ساختوساز (16.7 درصد) و مسکن (17.2 درصد) به طور مساوی پرداخت میشود. این تمایل تا حد زیادی به این واقعیت اشاره دارد که بیشتر بانکهای تجاری در لبنان با سیاست پیوند دارند. 18 بانک از 20 بانک تجاری لبنان دارای سهامداران عمده در ارتباط با نخبگان سیاسی است و 43 درصد از داراییهای بخش بانکی را میتوان به کنترل سیاسی نسبت داد. این مسئله در بانکهای تجاری لبنان نقش عمدهای در کیفیت ضعیف وامهای بانکی، تخصیص اعتبار غیرمولد و همچنین قرار گرفتن در معرض بدهیهای عمومی داشته است.

نکته مهم دیگر این است صندوق بینالمللی پول در گزارش خود از بانک مرکزی لبنان خواسته است که «از نرخ بهره به عنوان یک ابزار سیاستگذاری مستقیمتر و راحتتر استفاده کند تا بتواند جریانهای ارزی را محافظت کند» درواقع ثابت شده است که سیاستهای پولی با محوریت نرخ بهره بالا میتواند محیطی استثنایی را ایجاد کند که مانع از تولید مثبت در بخش خصوصی شود. این امر منجر به افزایش نرخ ارز واقعی میشود که از عوامل پدیده بیماری هلندی است که بخشهای قابل تجارت و صنعتی را به نفع بخشهای غیرتجاری مانند امور مالی، ساختوساز، املاک و مستغلات و... تضعیف میکند. به همین ترتیب نرخ بهره بالا از نظر تاریخی منجر به پرداخت بهره بیشتر در سپردهها و اوراق قرضه خزانه لبنان شده و انحراف از تأمین اعتبار مقاصد مطلوب از جمله فعالیتهای صنعتی و سایر تولیدات را در پی داشته است. نرخ بهره بالا به شرایطی منجر شده است که بخش مالی با اقتصاد واقعی بیارتباط باشد و فرصتهای اقتصادی بیشتر مردم و مؤسسات از بین رفتهاند.

مشکل اصلی در نرخ بهره بیاساس و سخاوتمندانهای است که بانک مرکزی در ازای سپردههای دلاری در بانک مرکزی به بانکهای داخلی پرداخت میکند. نه تنها صندوق بینالمللی پول در گزارش خود به هیچ عنوان به این موضوع توجه نمیکند بلکه بانک مرکزی را به استفاده از این ابزار تشویق میکند. این به این معنی است که برای اینکه لبنان برنامه خود را برای جذب سرمایه به دلار آمریکا ادامه دهد، باید برای سپردهگذاران حاشیه بزرگتر یا نرخ بهره بالاتر از نرخهای بینالمللی را فراهم کند. در نتیجه، این باعث افزایش بار بدهیهای بانک مرکزی و افزایش فشار بر وضعیت اقتصادی لبنان میشود.

توصیههایی که به اقتصاد رانتمحور منجر شد

بنابراین میتوان تصور کرد که نقشی که توسط سیاستهای پولی پشتیبانی شده توسط صندوق بینالمللی پول، بانک مرکزی لبنان و بخش بانکی لبنان از زمان پایان جنگ داخلی ایفا میشود، یک عامل تعیینکننده در ایجاد اقتصاد مبتنی بر تأمین مالی و رانت محور بوده است. درواقع ساختار سیستم پولی در لبنان و استفاده از مدیریت بدهیهای عمومی توسط بانک مرکزی برای دستیابی به اهداف پولی به قیمت از دست رفتن ذخایر ارزی، به همراه رفتار رانت جویانه توسط بانکهای تجاری سیاسی، همگی از عوامل اصلی بحران فعلی هستند. امری که صندوق بینالمللی پول در گزارشهای خود به درستی به آن توجه نمیکند.

مطلب دیگر سیاستهای مالیاتی مدنظر صندوق است که به جای اینکه وسیلهای برای مدیریت اقتصادی برای تأثیرگذاری بر مشوقهای رشد و توسعه پایدار و فراگیر باشد، در عوض ابزاری برای جمعآوری درآمد است و به جای تضمین گسترش سرمایهگذاریهای عمومی و سایر هزینههای اجتماعی، میخواهد بازپرداخت بدهیها را تضمین کند. عناصر مختلف سیاست اقتصادی، پولی، مالی و نرخ ارز با روشی بسیار محافظهکارانه تعیینشده است که عمدتاً منطبق با منطق غالب صندوق بینالمللی پول بوده است. این امر منجر به ایجاد اقتصاد مالی به قیمت از دست رفتن اقتصاد واقعی، ازدحام در سرمایهگذاری و تضعیف صنعتی شدن شده است که این امر نابرابریهای اقتصادی و اجتماعی را عمیقتر کرده است.

بنابراین در درجه اول این مسئولیت متوجه صندوق بینالمللی پول است که سیاستهای کارآمد و پایدار را توصیه کند و با شناسایی مشکلات ساختاری کشورها آنها را از سیاستهای مخرب و اشتباه بازدارد. در حالی که هنوز مشخص نیست که آیا میتوان نقش صندوق بینالمللی پول در لبنان را در مواجهه با دولتهای گوناگون تبانی توصیف کرد یا نه؟ به نظر میرسد این مسئله بیشتر تأییدکننده این نظریه است که هدف از سیاستهای پیشنهادی صندوق بینالمللی پول بیشتر از آنکه در جهت رشد اقتصاد کشورها باشد، به دنبال کنترل و حفظ وضعیت اقتصادی کشورها در شرایط مطلوب و مورد نظر قدرتهای غربی است. بیتردید سازمانی که هدف اولیه از تأسیس آن تحکیم منافع دول پیروز جنگ جهانی دوم است نمیتواند در مسیری غیر از این حرکت کند.

دمیدن صندوق بر آتشی که خودش افروخت

حال به نظر میرسد صندوق بینالمللی پول قصد دارد در آتشی که خود در برافروخته شدن آن بیتقصیر نبوده است بنزین بپاشد.

مطابق درخواست دولت لبنان گروهی از کارشناسان صندوق بینالمللی پول به ریاست «مارتین سیریزولا» به بیروت سفر کردند. نمایندگان صندوق با نخستوزیر و معاون نخستوزیر، رئیسکل بانک مرکزی، وزیر دارایی و تعدادی از وزیران و مسئولان اجرایی این کشور، همچنین نبیه بری رئیس پارلمان و برخی از اعضای مجلس دیدار و با آنان در مورد بخش اقتصاد و طرحهای دولت برای حل بحران لبنان گفتوگو کردند. صندوق بینالمللی پول پس از پایان فرآیند مذاکرات که هنوز هم در جریان است، شرایط خود را برای اعطای وام اعلام میکند.

تولید ژنهای خوب

پس از بحران بدهی در آمریکای لاتین در دهه 1980، صندوق بینالمللی پول، بانک جهانی و خزانهداری ایالات متحده یک بسته اصلاحات استاندارد را برای کشورهای آسیبدیده تهیه کردند که به اجماع واشنگتن معروف شده است. این بسته اصلاحات شامل گسترش بخش خصوصی داخلی، گشودن به روی بازارهای جهانی و ثبات اقتصاد کلان بود. ماهیت بستهها که معمولاً برای همه کشورها به یک مدل طراحی میشود به تأثیر اصلاحات بر روی اقشار آسیبپذیر جامعه بیتوجه است. نتیجه این سیاستهای آزادسازی و خصوصیسازی معمولاً شکلگیری یک طبقه بهرهمند از رانتهای دولتی، واگذاری اموال دولتی به ژنهای خوب، افزایش شکافهای ثروت و کاهش رقابت در بازار بوده است.

اگر لبنان از طریق صندوق بینالمللی پول کمک مالی دریافت کند، کاندیدای احتمالی بسیاری از اصلاحات پیشبینیشده در اجماع واشنگتن خواهد بود. در حقیقت، صندوق بینالمللی پول گزارش «هیئت ماده چهار» را در اکتبر 2019 منتشر کرد که اصلاحات پیشنهادی برای لبنان را تعیین میکند. عناصر اصلی این دستورالعمل عبارتند از: افزایش مالیات بر ارزش افزوده و نرخ مالیات سوخت، بهبود جمعآوری مالیات، خصوصیسازی، کاهش هزینههای بخش عمومی و اجرای اصلاحات در بخش برق. این اصلاحات برای شهروندان لبنانی تبعات معنیداری خواهد داشت.

فشار برای افزایش مالیات و قیمت سوخت

صندوق بینالمللی پول قطعاً تحت عنوان بسته کمک مالی، از لبنان میخواهد که نرخ مالیات بر ارزش افزوده را افزایش دهد. امروزه، هنگامی که مصرفکنندگان لبنانی کالا یا خدمات خریداری میکنند، باید 11 درصد اضافی مالیات بر ارزش افزوده بپردازند. در گزارش ماده چهار پیشنهاد شده است که نرخ مالیات بر ارزش افزوده به 15٪ یا حتی 20٪ افزایش یابد. بهطور جداگانه، صندوق بینالمللی پول همچنین پیشنهاد میکند که لبنان مالیات مصرف بنزین را به میزان 5000 لیره لبنانی به ازای 20 لیتر افزایش دهد. یک مطالعه برای سال 2010 پیشبینی میکرد که افزایش 5 درصدی مالیات بر ارزش افزوده، تعداد لبنانیها در فقر کامل را از 30٪ به 50٪ افزایش دهد. در حالی که همین الان هم 75% لبنانیها زیر خط فقر قرار دارند!

این در حالی است که صندوق کاملاً به نرخ پایین مالیات ثروتمندان در لبنان که ناعادلانه است بیتوجه است. طبق سیستم فعلی، دهک اول درآمد لبنانیها (که سالانه به طور متوسط 91000 دلار درآمد دارند) از نظر قانونی ملزم به پرداخت تنها 20 درصد مالیات بر درآمد هستند. در مقایسه، بالاترین نرخ متوسط مالیات در کشورهای اروپایی حدود 42٪ است. در کشوری که حدود 55٪ درآمد سهم 10٪ از افراد است، مالیات بر درآمد منبع عظیمی از درآمد است که هنوز مورد استفاده قرار نگرفته است. افزایش بالاترین نرخ مالیات حاشیهای لبنان به 40٪، به سرعت درآمد دولت را افزایش میدهد.

خصوصیسازی سریع

خصوصیسازی داراییهای دولتی معمولاً در اصلاحات تحت نظارت صندوق بینالمللی پول در اقتصادهای تحت اصلاح ظاهر میشود و بدون شک این موضوع در مذاکرات درباره هرگونه کمک مالی مطرح میشود. خصوصیسازی سریع برخلاف منافع بلندمدت لبنان است. اولاً فروش داراییهای دولت لبنان به دلیل عملکرد مزمن و ضعیف و بحران اقتصادی کنونی، اکنون پول زیادی جمع نمیکند. قیمت خرید چنین داراییها حتی بخش موبایل و ارتباطات که دومین منبع مهم درآمد پس از مالیات بر ارزش افزوده است، در پایینترین حد خواهد بود که به حراج داراییهای دولت میانجامد. مهمتر اینکه نخبگان سیاسی لبنان نشان دادهاند که نمیتوان در امر خصوصیسازی به آنها اعتماد کرد. فروش ارزان اموال دولتی در محیط فعلی اداری، انحصارهای عمومی را به انحصارهای خصوصی تبدیل میکند. در عوض خصوصیسازی را فقط باید در میانمدت و بلندمدت در نظر گرفت، وقتی دولت آینده میتواند در مورد فروش از موضع قدرت مذاکره کند.

کاهش اندازه بخش دولتی و کاهش تعداد کارکنان دولت یکی دیگر از اصلاحات احتمالی پیشنهادی صندوق بینالمللی پول است. در حال حاضر دولت سالانه به حدود 300000 نفر حقوق و با هزینهای در حدود 6.4 میلیارد دلار در سال پرداخت میکند. تعداد 300000 کارمند دولت برای تأمین نیازهای کشور زیاد نیستند. در عوض دولت به اندازه کافی کارایی ندارد. اصلاحات واقعی خدمات اجتماعی میتواند کارآیی اداری دولت را بدون نیاز به تعدیل نیرو و از بین بردن دولت انجام دهد. این امر همچنین از عواقب رویه افراطی بر روی کاهش اندازه بخشهای دولتی جلوگیری میکند و مانع از این میشود که تعداد بیشتری از خانوادههای لبنانی که مدتها به درآمد خود در شغلهای دولتی وابستهاند، در فقر باشند.

گران کردن برق

مسئله مهم دیگر در گزارشهای صندوق توصیه به کاهش و درنهایت لغو تزریق منابع به شرکت برق لبنان است، بر این اساس باید متوسط تعرفه برق افزایش یابد. برای این منظور، صندوق توصیه میکند تا تعرفهها برای سطوح بازیابی هزینه افزایش داده شود. اگرچه رساندن تعرفه به هزینه بازیابی از نظر اقتصادی منطقی است، چنین پیشنهادی راهحل طولانیمدت و پایدار برای بخش برق کممصرف در لبنان ارائه نمیدهد. گزارش هیئت ماده چهار صندوق بینالمللی پول افزایش فوری تعرفه برق را پیشنهاد میکند. با این حال، غیرمنطقی است که انتظار داشته باشیم مصرفکنندگان مبلغ بیشتری را برای همان سطح خدمات بپردازند، بهخصوص اگر آنها همچنان به پرداخت مجدد قبض انرژی به اپراتورهای خصوصی تولیدکننده مجبور باشند؛ مانند مصرف سوخت، افزایش تعرفهها به شیوهای یکنواخت، تأثیر معکوس خواهد داشت و باعث میشود که لبنانیهای فقیر همان میزان پرداخت کنند که ثروتمندان میپردازند.

کاملاً واضح است که آشی که صندوق بینالمللی پول برای لبنان پخته است نه پایدار است و نه مطلوب است. اصلاحات پیشنهادی صندوق بینالمللی پول که عمدتاً پرداخت وامهای صندوق بینالمللی پول را منوط به آن میکند باعث میشود که لبنان عمیقتر به رکود فرو رود، نسبت بدهی به تولید ناخالص داخلی افزایش یافته و نابرابری بیشتر شود. در حالی که صندوق بینالمللی پول در حال تهیه پیشنهاد کمکهای مالی است، لبنان باید مصالح و ترجیحات خود را با دقت در نظر بگیرد. رویکرد منفعلانه باعث میشود صندوق بینالمللی پول و هر اهداکننده دیگری دستور کار خود را در کشوری که در حال حاضر به مرحله سقوط رسیده است تحمیل کند.

صندوق در خدمت غرب

صندوق بینالمللی پول نهادی است برآمده از جنگ جهانی دوم و هدف اولیه از تأسیس آن تأمین منافع قدرتهای غربی است؛ بنابراین جای تعجب نیست که این کشورها از صندوق به عنوان یک ابزار، نه فقط در حوزههای اقتصادی بلکه در جهت پیشبرد اهداف سیاسی بهره میبرند. مجموع سهم این کشورها یعنی ایالات متحده، بریتانیا، آلمان، ایتالیا، ژاپن، فرانسه و کانادا در صندوق بینالمللی پول و بانک جهانی به ترتیب 13/46 و 76/40 درصد است و قدر مسلم، ایالات متحده با بهرهمندی از سهمهای 77/16 و 48/16 درصدی در صندوق و بانک جهانی، از امکان بیشتری برای اعمال کنترل بر این دو نهاد برخوردار است. از سوی دیگر حق رأی کشورها در صندوق بینالملل پول به میزان سهمیه آنها است. سیاستمداران این کشورها تصویب اعطای وام به کشورهای جهان سوم در هیئت مدیره صندوق را به همسویی این کشورها با سیاستهای خود منوط میکنند.

لبنان یکی از موارد برجستهای است که این اتفاق با صراحت و وضوح بیشتری در حال رقم خوردن است. از ابتدا مطرح شدن بحث درخواست لبنان از صندوق بینالمللی پول برای اعطای وام، سیاستمداران کشورهای غربی اعلام کردهاند که در صورتی اجازه میدهند صندوق بینالمللی پول به لبنان تسهیلات پرداخت کند که دست حزبالله لبنان از دولت لبنان کوتاه شود. این بار آمریکاییها به فشارهای یکجانبه بسنده نکرده و حتی به دیگر قدرتهای غربی هم فشار آوردهاند که همسو با آنها حرکت کنند. روزنامه الاخبار چندی پیش در این باره نوشت: «جدیدترین اقدام آمریکا در راستای این امر، اعمال فشار بر پاریس است. آمریکاییها به صراحت و مستقیم موضع خود در قبال لبنان را این چنین خلاصه کردند: هیچ استخراج نفتی در لبنان یا ارائه کمک از صندوق بینالمللی پول در دوره ریاستجمهوری میشل عون یا حضور حزبالله در دولت صورت نمیگیرد. طرف آمریکایی، فرانسه را تهدید کرد که در صورت عدم توجه به این امر، باید متحمل خسارات زیادی در مناطق دیگر جهان که سرمایهگذاری کرده، شود.»

پس از تشکیل دولت «حسان دیاب» رویکرد آمریکا روشنتر و شفافتر شد. در روز دوم بعد از تشکیل این دولت، پومپئو به لبنانیها «بحران مالی هولناک» را بشارت داد و کمکهای کشورش را به «میزان آمادگی دولت جدید لبنان به اتخاذ اقداماتی که مانع آن شود که گروگان حزبالله باشد» منوط دانست. تحت همین عنوان نیز «دیوید شنکر» معاون او با پایگاه خبری لبنانی «الهدیل» مصاحبه کرد و مطالب مشابهی را تکرار کرد. پس از آن نیز پمپئو تهدیدهای خود را تکرار کرد و گفت که بهای کمکهایی که لبنان میخواهد، کودتا علیه حزبالله است.

صحنهآرایی خطرناکی که علیه مردم لبنان و مقاومت لبنان شکل گرفته است واکنش حزبالله لبنان را برانگیخته است. شیخ نعیم قاسم معاون دبیر کل حزبالله در این خصوص اظهار کرده بود: «قبول نمیکنیم در مسیر ایجاد راهحل بحران لبنان، به سیاستهای استکبار جهانی اذعان کنیم و نمیپذیریم برای مدیریت بحران به صندوق بینالمللی پول اتکا کنیم؛ اما مشورت دولت با صندوق بینالمللی پول را اشتباه نمیدانیم.» 13 مارس سید حسن نصرالله در یک سخنرانی تلویزیونی بیان کرد: «هرگونه حمایت بینالمللی برای خارج کردن لبنان از این بحران مالی و اقتصادی فلجکننده باید عاری از شرایطی باشد که به فقرا یا منافع ملی کشور آسیب برساند. سید حسن نصرالله بیان کرده بود که اجازه نمیدهد که صندوق بینالمللی پول بحران لبنان را مدیریت کند.»

نتیجه این صحنهآرایی دشمنان مقاومت دوقطبی شدن فضای جامعه لبنان و تلاش برای در انزوا قرار دادن حزبالله است. برخی رسانهها در لبنان در تلاشند تا حزبالله را مسبب مشکلات لبنان بدانند و این طور بنمایانند که حزبالله به خاطر منافع خود به دولت اجازه نمیدهد راهی را که میتواند مشکلات مردم را حل کند طی کند. سایت خبری نشنال در خبری اظهار کرده بود که حزبالله با برنامه صندوق بینالمللی پول مخالفت میکند چون نگران است که شروط صندوق حزبالله را بیش از پیش تحت فشار قرار دهد.

خبرگزاری المشارق در خبری با عنوان اقدامات حزبالله اقتصاد لبنان را به خطر میاندازد نوشت: الیاس الزغبی، تحلیلگر سیاسی در گفتگو با المشارق میگوید «لبنان بهجز پذیرش کمکهای بینالمللی امدادی از صندوق بینالمللی پول چارهای ندارد و حسن نصرالله، رهبر حزبالله در موقعیتی قرار ندارد که شروط خود را تحمیل کند و تا زمانی که دولت حسان دیاب زیر لوای دولت جناحهای مستقل و تکنوکرات ها مخفیانه به رایزنی و حمایت از مواضع حزبالله ادامه میدهد، جامعه جهانی نمیتواند به لبنان کمک کند». الزغبی گفت تا زمانی که حزبالله، تحت اوامر و دستورالعملهای ایران، سیاست خارجی لبنان را تحت فشار قرار میدهد و رویکرد آن را برای خدمت به منافع محور مقاومت سوق میدهد شرایط تغییری نخواهد کرد. حسان قطب، مدیر «مرکز لبنان برای پژوهش و مشاوره» در گفتگو با المشارق تاکید کرد مردم لبنان به تدریج این حزب را مسئول پدید آمدن شرایط بحرانی و بسیار نامطلوبی میدانند که در کشور پدید آمده است.

سید حسن نصرالله در سخنرانی به مناسبت روز قدس نیز در مورد طرح نجات اقتصادی لبنان صحبت کرد. وی در ادامه به درخواست کمک لبنان از صندوق بینالمللی پول پرداخت و تصریح کرد: «حزبالله با اصل درخواست کمک از هیچ طرفی در جهان مخالف نیست، اما نمیپذیرد که لبنان گردن خود را زیر تیغ صندوق بینالمللی پول بگذارد.»

شروط تحمیلی

در چنین فضایی ظاهراً صندوق بینالمللی پول به عنوان یک فرشته نجات برای لبنان ظاهر میشود. صندوق پروسه مذاکرات برای اعطای وام را آغاز کرده است و مرتباً با مقامات لبنانی دیدار میکند. ظاهراً آنچه اتفاق میافتد نجات اقتصاد لبنان است اما شروط و تحمیلهای صندوق بینالمللی پول برای سالها اقتصاد لبنان را درگیر میکند و وابستگی دولت لبنان به صندوق و در نتیجه خواستههای آمریکا و غرب را به یک امر برگشتناپذیر تبدیل میکند. از سوی دیگر آمریکا، اسراییل و متحدین اروپایی آنها به بهانه مبارزه با تروریسم دولت و جامعه لبنان را در یک تقابل دائمی با حزبالله و محور مقاومت قرار میدهند. صندوق به واسطه اعطای وام جریان اطلاعات اقتصادی لبنان را تا سالها در دست خواهد گرفت و به واسطه شناسایی تبادلات بانکی و مالی لبنان، بخشهای اقتصادی مرتبط با حزبالله را در معرض تهاجم قرار میدهد و تلاش میکند حزبالله را به لحاظ اقتصادی، سیاسی و امنیتی در لبنان منزوی کند.

نویسنده: میلاد کیایی، پژوهشگر اقتصاد سیاسی بینالملل