بازار سهام در روز گذشته افتی چشمگیر را شاهد بود. در این روز شاخصکل بورس تهران به میزان 6/ 1درصد در یک روز کاهش داشت؛ کاهشی که بهنظر میآید ناشی از منفیماندن چشمانداز بلندمدت بازار کامودیتی در روزهای سبز این بازارها باشد. در این میان اما برخی از تحلیلگران در نظرسنجیها و گزارشهای مختلف که از سوی موسسات گوناگون و در قالب پلتفرمهای شخصی و عمومی منتشر میشود، اجماعنظر بیشتری بر روی برخی از صنایع داشتهاند اما با توجه به وضعیت فعلی بازار ممکن است این پیشبینیها چندان دقیق نباشد.

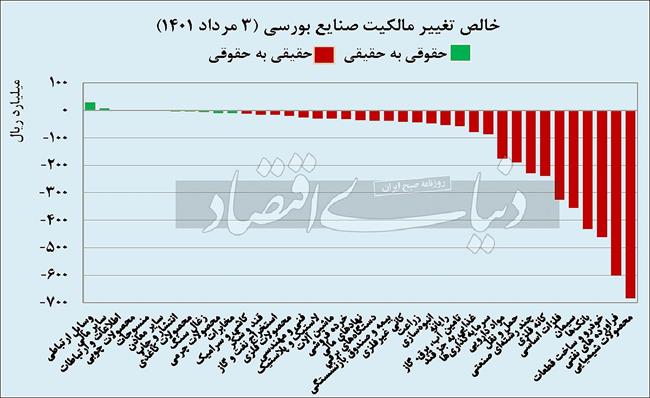

شاخصکل بورس اوراقبهادار تهران در جریان دادوستدهای روز دوشنبه با ریزش 66/ 1درصدی همراه شد و تا سطح یکمیلیون و 439هزار واحدی عقبنشینی کرد. برآیند معاملاتی در 3 روز ابتدایی تیرماه نشان میدهد که نماگر اصلی در این بازه زمانی محدود بیش از 32هزار واحد (معادل 2/ 2درصد افت) را تجربه کرده است. این رویداد در حالی بهوقوع پیوست که خوشبینی معاملهگران نسبت به آینده بازار سهام رنگباخته است. در بازار روز گذشته ارزش معاملات خرد بورس تهران (سهام و حقتقدم) به رقم 1794میلیارد تومان رسیدکه نسبت بهروز معاملاتی ماقبل با افت همراه شده است. دیروز 459 میلیاردتومان پول حقیقی از گردونه معاملاتی بورس تهران خارج شد که نسبت به چند وقت اخیر افزایش قابلملاحظهای پیدا کرده است.

بررسیها حاکی از آن است که بورس تهران و فرابورس پس از برگزاری مجامع برخلاف انتظارات رنگ و بوی تازهای گرفتهاند. استراتژی معاملاتی سرمایهگذاران بهطور کلی تغییر کرده و صنایع برخوردار از پتانسیل افزایشی و صنایع ضعیف همگی در معرض فروش از سوی معاملهگران قرار گرفتهاند.

در این میان برخی نظرسنجیها از چشمانداز مطلوب 5صنعت نظیر پالایش، فلزات اساسی، پتروشیمی، سیمان و دارو در بازه زمانی 6ماه آتی خبر میدهند. هرچند صنایع فوق با ریسکهایی اعم از نرخگذاریهای خلقالساعه دولتی، قطعیبرق و شدتگرفتن سیاست انقباضی از سوی بانکهای مرکزی در دنیا همراهند اما از دیدگاه بخشی از صاحبنظران، با توجه به پارامترهای بنیادی و وضعیت فعلی حاکم به لحاظ قیمتی کالاهای اساسی در بازارهای جهانی همچنان میتوان به سودآوری صنایع مذکور در این بازه زمانی امید داشت. حال باید دید واکنش سرمایهگذاران به هراس شکلگرفته در جریان معاملاتی بازار چگونه خواهد بود و هیجان حاکم در تالار شیشهای سعادتآباد چه زمانی فروکش خواهد کرد.

تغییر استراتژی پالایشیها

یک روز پس از بازگشایی پالایشیها که سرمایهگذاران آن تحتتاثیر ارائه گزارشهای مطلوب شرکتها و امیدواری نسبت به افزایش سودآوری خود رو به استقبال از سهام آورده بودند، تحتتاثیر جو روانی بازار همگی پا در مسیر نزول گذاشتند.

گویا خوشحالی معاملهگران این صنعت یک روز بیشتر پایدار نبود و موج بیاعتمادی نسبت به روند آتی در کلیت بازار سهام، سرمایهگذاران را وادار به فروش سهام ارزنده خود کرد.

عرضهکنندگانی که طی چند روز گذشته فقط در برخی از صنایع فعال بودند اکنون بهعبارتی میتوان گفت کلیت بازار را دربر گرفتهاند.

بر این اساس فشار فروش در معاملات دیروز به حدی بالا بود که سایرین هم به جرگه فروشندگان بازار پیوستند.

ترس بورسی

روایت آماری بازار سهام حکایت از این مهم دارد که ترس به قلب استراتژی متقاضیان خرید نیز رسوخ پیدا کرده است. صنایع و شرکتهایی که همگام با افت 2ساله بورس تهران اصلاحات پیدرپی را پشتسر گذاشتند و تاکنون در بازگشت به سقف قیمتی خود با موانع متعددی مواجه بودند، حالا به لحاظ قیمتی در سطوحی کمتر از ارزش ذاتی مورد معامله قرار میگیرند. یقینا در بازاری متعادل که عرضه و تقاضا بر اساس رویکرد مطلوب سرمایهگذاران و بدون چشمانداز مبهمی نسبت به روند آتی صورت میگیرد، سرمایهگذاران میتوانند با پشتوانه علمی و بنیادی رویکرد حمایتی داشته باشند و بهنوعی اقدام به خرید سهام کنند.

اما اکنون شرایط متفاوت است. به دلیل ترس دستهجمعی موجود در تالار شیشهای افت ارزش روزانه در کنار آبشدن سرمایه سهامداران به امری بدیهی بدلشده و روزبهروز شاهد سنگینتر شدن صف فروشندگان بازار سهام در جریان معاملات بورس تهران و فرابورس ایران هستیم.

نوسان در شیب نزول

تقریبا 3 ماهی میشود که بازار در شیب نزولی، نوساناتی را به ثبت میرساند و انتظارات مثبت نسبت به روند آتی سهام شرکتها از صنعتی به صنعت دیگر رنگ میبازد.

هر چند طی مدت مذکور شاهد به ثبت رسیدن افزایش نرخ در سهام برخی از شرکتها تحتتاثیر عوامل متعدد اعم از رویدادهای جهانی و انتظارات داخلی بر مبنای تورم، واگذاری بلوکی سهام زیرمجموعه و عواملی از این قبیل بودهایم، اما نباید فراموش کرد که بازگشت به مدار مثبت قیمتی بهصورت مقطعی در بازه مذکور زمانی رخ داده است.

هرچند که به لحاظ علمی برای تبدیل نوسانات مختلف به یک روند (صعودی یا نزولی) نیاز خواهد بود تا درصدی مشخص، بهعنوان مثال بیش از 30درصد بازار در مسیر حرکت خود ثباتقدم و بهعبارتی پایداری داشته باشد اما در نوسانات مقطعی حداقل 3ماهه اخیر که موردتوجه قرار گرفته، مشاهده میشود که هیچگاه این مهم روی نداده است؛ بلکه نوسانات مثبت بازار بهصورت مقطعی رویداده و ســبزشدن شاخصهای سهامی در روند نزول قیمت سهام شرکتها بیشتر جنبه استراحت داشته است. برای اثبات این موضوع در صورتیکه مسیر حرکت شاخصها از ابتدای شروع به فعالیت تاکنون را مورد بررسی قرار دهیم، درمییابیم که به هیچ عنوان و در هیچ بازه زمانی نماگر در مسیر صعود و یا نزول بهطور مطلق به مسیر خود ادامه نداده است. به این معنی که هیچگاه بازار مطلقا صعودی و هیچگاه مطلقا نزولی نبوده است.

واکاوی سیاستهای احتمالی در بازارهای جهانی

خبرها حاکی از آن است که در اقتصادهای بزرگ، نهادهایی نظیر فدرالرزرو ایالاتمتحده آمریکا و بانک مرکزی اروپا در راستای کنترل وضعیت اقتصادی با یکدیگر همراستا شدهاند. تصمیمگیری این دو نهاد که به واقع مسیر حرکت اقتصاد جهانی را مشخص میکند حال نشان از قدرت گرفتن سیاست انقباضی شدید در راستای کنترل وضعیت تورم در سطح دنیا دارد.

خطر بروز تورم که بارها کارشناسان در قالب هشدار به بازارهای مالی گوشزد کردهاند پس از جنگ میان روسیه و اوکراین تشدید شده است.

بانکهای مرکزی به دلیل افزایش بیرویه قیمتها، رشد میزان سرگردانی پول در بازارها توام با رشد خلق نقدینگی که از عوامل ابتدایی شکلگیری موج تورمی هستند، تصمیم تازهای در راستای کانالیزهکردن پول به سمت سیستم بانکی گرفتهاند.

این مهم تنها از مسیر افزایش نرخ بهره بینبانکی حاصل میشود. با توجه به اینکه صاحبنظران اقتصادی از عزم آمریکا و اروپا در راستای کنترل و بهعبارتی مدیریت نرخ بهره خبر میدهند، گفته میشود که هدف نهایی مدیریت اقتصاد جهانی حرکت به سمت نرخ تورم 2درصد است.

حال با توجه به اینکه ایالاتمتحده دارای نرخ تورم 1/ 9درصدی است و در نقطه مقابل اروپا نیز از نرخ تورم 6/ 8درصدی خود پردهبرداری کرده است، پیشبینی میشود که بازارها در راستای مدیریت تورم گامهای اساسی و تازهای بردارند.گامهایی که میتواند به کاهش این پارامتر اقتصادی ختم شود اما یقینا برای سایر بازارهای مالی نیز پیامدهای ناگواری بههمراه خواهد داشت.

بازار کامودیتیها نخستین بازاری خواهد بود که واکنش شدیدی به این مهم؛ حداقل طی چند وقت گذشته، همزمان با انتشار سیگـنالهایی مبنیبر ضرورت مدیریت تورم از مسیر افزایش نرخ بهره بینبانکی که در دنیا منتشرشده را از خود بروز دادهاست.

در دوسال اخیر کار بهجایی رسید که در حوزه کالاهای اساسی نفتبرنت که از محدوده 57 دلار تا سطح 120 دلار پیشروی کرده بود حال در اقدامی حدود 103 دلار مورد معامله قرار میگیرد.

مس بهعنوان دیگر کالای اساسی موردتوجه جامعه سرمایهگذار در بازارهای جهانی که تا ارقامی بیش از 10هزار دلار هم توانست تجربه کند حال در نیمه نخست کانال 7هزار دلار جای گرفته است.

شاخص دلار هم در پایینترین سطح خود طی 2ماه اخیر قرار گرفت. سقف این پارامتر اقتصادی که در رقم 108 واحد بود، حال به رقم 106 واحدی نزول پیدا کرده است.

تمامی این عوامل در کنار یکدیگر سیگنال مطلوبی نسبت به بهبود روند آتی کامودیتیها به بازار مخابره نمیکند. حال باید دید واکنش بازارها نسبت به نشست آتی فد چگونه است. تا آن زمان پایداری فضای تردید در بازارهای جهانی دور از ذهن نیست؛ هرچند که ممکن است نوسانات مقطعی مثبتی هم در جریان دادوستدهای کالاییها شکل بگیرد اما همانطور که اشاره شد نوسانات به منزله استراحت در روند لحاظ میشود، مگر اینکه از ارقامی بیش از 30درصد عبور کند که در این صورت میتواند به منزله تغییر روند حاکم درنظر گرفته شود.

بورس و برجام

مدتی میشود که اخباری پیرامون رویدادهای اخیر در حوزه مذاکرات اتمی به گوش نمیرسد، پس از نشست دیپلماتهای ایران با سایر کشورهای مرتبط در زمینه دستیابی به مسیری مشترک در رابطه با حصول توافق در دوحه، خبر خاصی پیرامون اقدامات جدید مخابره نشده است و معاملهگران بازار سرمایه همچنان ریسک برجام را محاسبات خود درنظر میگیرند.

هرچند گمانهزنیهایی پیرامون شکست مذاکرات به گوش میرسد اما بورسبازان وزن چندانی به این قبیل از شایعات تاکنون ندادهاند و رفتار معاملهگران نشات گرفته از هراس مقطعی است که نسبت به چشمانداز آتی بازار بهوجود آمده است. افت نرخ دلار در بازار آزاد به رقم 31هزارو 820تومان (تا لحظه تنظیم این گزارش) دیگر رویدادی است که میتواند شایعه فوق را رد کند.

پس از مجامع

فصل برگزاری مجامع با فراز و نشیبهایش به اتمام رسید. برخی از صنایع گزارشهایی مطلوب به جامعه سهامداران خود ارائه کردند و اتفاقا پس از بازگشایی مورد استقبال سایر اهالی بازار هم قرارگرفتند. فصل مجامع فقط فصل تقسیم سود نیست و بازار نیازمند مسیریابی جدید از سوی مدیران شرکتها همگام با ارائه گزارشهای آتی نظیر برنامههای توسعه شرکتها است.

اکنون بورسبازان با تردید، آینده بازارهای جهانی را رصد میکنند، ریسک برجام را در سرمایهگذاری خود لحاظ میکنند و از همه مهمتر باید در پرتفوی خود وزنی هم به صنایع داخلی که اثر مستقیمی از سیاستهای خلقالساعه وزارت صمت میپذیرند، بدهند و رویدادهای جهانی اعم از سیاستهای آتی فد آمریکا را نیز دنبال کنند.

در این میان برخی نظرسنجیها از کارشناسان بازار سرمایه نشان میدهد که صنعت پالایش بهعنوان نخستین صنعت میتواند در چشمانداز 6ماهه آتی نقش مطلوبی را ایفا کند.

این صنعت با محوریت کرکاسپرد تحتتاثیر نوسانات جهانی نفت قرار دارد. در صورت بهبود قیمت نفت یا ثبات در ارقام فعلی (103دلار) میتوان چشمانداز مطلوبی را برای ادامه فرآیند معاملاتی پالایشیها در نظر گرفت. فلزات اساسی، پتروشیمی، سیمان و دارو در رتبههای پیشنهادی بعدی قرار گرفتهاند. بر کسی پوشیده نیست که صنایع فلزات اساسی و پتروشیمیها مستقیما تحتتاثیر نرخگذاریهای جهانی هستند، بهطوری که انعکاس هر رویداد اثرگذار در سطح کامودیتیها میتواند سریعا خود را در قالب تعدیل قیمتی در بورس اوراقبهادار تهران و فرابورس ایران نمایان کند. صنعت خاکستری بورس و سایر گروههای مذکور همگی با چالشی تحتعنوان قطعی برق دست و پنجه نرم میکنند، بهطوری که گفته میشود برخی شرکتها هر دو هفته یکبار و برخی دیگر در طول هفته حداقل یکبار با پدیده خاموشی مواجه

هستند. صنعت دارو که با حذف ارز 4200تومانی در واقع زمینه برای افزایش سودآوری آن ایجاد شده است پنجمین صنعتی خواهد بود که میتواند از دید بخشی از کارشناسان بازار سرمایه در 6ماه آتی بیشترین بازدهی را برای سرمایهگذاران خود بهارمغان آورد. در این میان نباید فراموش کرد که بروز ریسکهای جدید اقتصادی و سیاسی میتواند چشمانداز معاملاتی و حاشیه سودآوری شرکتها را با تعدیلات مثبت و منفی

همراه کند. از هـمـینرو هستند سرمایهگذارانی که بازارهایی نظیر سکه طلا، دلار و مسکن را مامنی مطلوب در راستای حفظ ارزش سرمایههای خود درنظر میگیرند.