به گزارش مشرق، اواخر سال 1400 بود که رئیس دولت سیزدهم به مدیران عامل بانکها دستور داد تا اسامی ابربدهکاران بانکی، گیرندگان تسهیلات و تعهدات کلان و همچنین تسهیلات و تعهدات کلان به اشخاص مرتبط با بانکها را منتشر کنند.

در تاریخ 31 فروردین ماه سال 1401، بانک مرکزی در جهت اجرای ردیف 1 بند دال احکام تنظیمی تبصره 16 قانون بودجه 1401، برای اولین بار فهرست دریافتکنندگان تسهیلات کلان بانکی را منتشر کرد.

بر اساس این قانون، بانک مرکزی جمهوری اسلامی ایران موظف است با استفاده از سامانه اطلاعاتی خود و عنداللزوم، اطلاعات دریافتی از بانکها و مؤسسات اعتباری غیربانکی را براساس «تعاریف و مصادیق تعیینشده» توسط شورای پولواعتبار، مانده تسهیلات و تعهدات کلان و میزان پرداختی و مانده تسهیلات و تعهدات اشخاص مرتبط و میزان پرداختی هریک از بانکها و مؤسسات اعتباری غیربانکی را به تفکیک هر یک از اشخاص در سامانه بانک مرکزی جمهوری اسلامی ایران در دسترس عموم قرار داده و به صورت فصلی بهروزرسانی کند.

از این رو در 31 فروردین ماه، فهرست تسهیلات و تعهدات کلان بانکی، شامل 14 بانک دولتی و خصوص منتشر شد. در 31 اردیبهشت ماه نیز فهرست تسهیلات و تعهدات کلان 3 بانک جدید به 14 بانک قبلی اضافه شد.

در این حین در تاریخ 31 خرداد 1401، شورای پول و اعتبار با تعیین حد 100 میلیارد تومانی برای انتشار اطلاعات تسهیلات کلان، قاعدهای جدید را برای انتشار اطلاعات تسهیلات کلان وضع کرد. یکم تیر ماه 1401، بروزرسانی فهرست بدهکاران کلان تسهیلات جاری و غیرجاری، طبق این مصوبهی شورای پولواعتبار صورت گرفت. در 14 تیر، فهرست تسهیلات و تعهدات اشخاص مرتبط، شامل 19 بانک و موسسه اعتباری و در تاریخ 2 مرداد نیز، فهرست تسهیلات و تعهدات اشخاص مرتبط شامل 6 بانک دیگر منتشر شد.

اما این پایان ماجرا نیست، به مرور، بانکهایی که هنوز اطلاعات خود را منتشر نکرده بودند نیز به جمع سایر بانکها پیوستند و در این مدت اطلاعات برخی از آنها نیز منتشر شد.

از آنجا که در تبصره 16 قانون بودجه 1401 بیان شده بود که اطلاعات بانکها باید به صورت فصلی در سایت بانک مرکزی منتشر شود، مجددا اطلاعات تسهیلات و تعهدات کلان مربوط به سه ماهه اول 1401 بانکها، در تاریخ دوازدهم مهر منتشر شد. علاوه بر این، اطلاعات مربوط به سه ماهه دوم 1401، در تاریخ سوم آبان ماه 1401 منتشر شد و هماکنون نیز این رویه و انتشار اطلاعات در سایت بانک مرکزی، ذیل بخش آمار و دادهها، زیر بخش اطلاعات بانکی به صورت فصلی منتشر میشود.

در ادامه قصد داریم تا به واسطه این اطلاعات منتشرشده و با یک دید کلی، مروری بر عملکرد بانکها داشته باشیم؛ بررسی این اطلاعات کمک شایانی به بررسی سلامت نظام بانکی و رعایت شدن یا نشدن مقررات بانکی خواهد کرد.

* مردودی اغلب بانکها در پرداخت تسهیلات به بخش مسکن

اولین مسئله در رابطه با نظام بانکی، تعهد قانونی برای پرداخت تسهیلات ساخت مسکن است، بر این مبنا مطابق قانون جهش تولید مسکن، نظام بانکی در سال اول اجرای قانون و طبق آمار تسهیلات پرداختی شبکه بانکی، 3760 هزار میلیارد تومان وامدهی داشتند که باید طبق قانون، تنها 752 هزار میلیارد تومان آن در حوزه نهضت ملی مسکن صرف میشد، اما بانکها نه تنها میزان قانونی 20 درصد تسهیلات، بلکه همان رقم حداقلی را نیز پرداخت نکردند.

اعداد و ارقام پرداختی بانکها به بخش مسکن نشان میدهد که اکثریت بانکها توجهی به قانون و طرح نهضت ملی مسکن نداشتهاند؛ چنانکه از بین 27 بانک و موسسه اعتباری، 19 بانک زیر 5 درصد از سهم تعیین شده توسط بانک مرکزی را پرداخت کردهاند و از بین این 19 بانک، عملکرد 9 بانک نیز صفر بوده است. نمودار زیر، عملکرد بانکها را در دورهی یک ساله منتهی به شهریور 1401 و دورهی از شهریور 1401 تا فروردین 1402 را نشان میدهد.

* قوانین مربوطه به تسهیلات کلان شبکه بانکی

در این دوره بانکها 4 مرتبه و در انتهای هر فصل، اطلاعات تسهیلات و تعهدات کلان جاری، غیرجاری و اشخاص مرتبط خود را طبق قاعدهی شورای پولواعتبار مبنی بر انتشار تسهیلات و تعهدات کلان بالای 100 میلیارد تومان منتشر کردند.

تسهیلات جاری به تسهیلاتی گفته میشود که هنوز از آخرین بازپرداخت اقساط آن بیشتر از 2 ماه نگذشته باشد. تسهیلات غیرجاری نیز به سه شاخه تسهیلات سررسیدگذشته، معوق و مشکوکالوصول تقسیم میشود و در مجموع به تسهیلاتی گفته میشود که از آخرین بازپرداخت آن حداقل 2 ماه تا 18 ماه گذشته باشد. تسهیلات اشخاص مرتبط نیز به تسهیلاتی گفته میشود که بانک به واسطهی رابطهای که با متقاضی وام داشته به آن پرداخت کرده است.

در آییننامههای بانک مرکزی، برای تسهیلات کلان پرداختی بانکها مقرراتی وضع شده تا بتواند بر عملکرد بانکها نظارت داشته و از خلق بیرویه نقدینگی توسط آنها جلوگیری کند. بر اساس این آییننامهها، بانکها در مجموع نمیتوانند بیش از 8 برابر سرمایه پایه خود در سال گذشته تسهیلات کلان پرداخت کنند و به هر ذینفع واحد نیز مجاز به پرداخت حداکثر به اندازهی 20 درصد سرمایه پایه خود در سال گذشته هستند. همچنین در رابطه با اشخاص مرتبط با بانک نیز در مجموع حداکثر تا 40 درصد سرمایه پایه میتوانند تسهیلات بدهند.

* عملکرد بانکها در اصل تسهیلات پرداختی

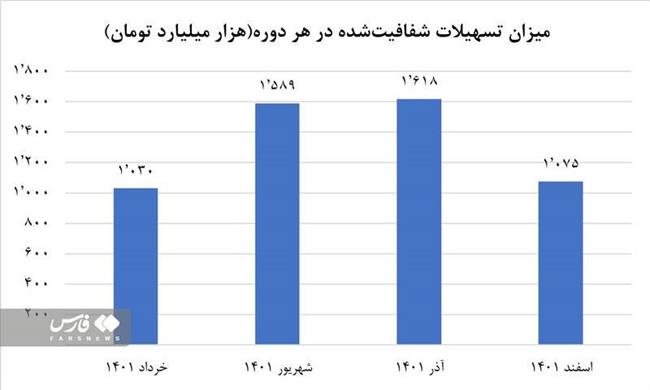

در ابتدا وضعیت اصل پرداختی تسهیلات کلان بانکها طبق اطلاعات بانک مرکزی بررسی میشود. مطابق نمودار زیر که روند شفافیت تسهیلات اعطاشده شبکهی بانکی را نشان میدهد، در سه ماهه اول سال 1401، 1030 هزار میلیارد تومان از مبالغ پرداختی بانکها شفاف شد و در سه ماهه دوم این عدد به 1589 هزار میلیارد تومان افزایش یافت و به مرور به 1618 هزار میلیارد تومان و در آخرین گزارشی که بانک مرکزی منتشر کرد، مجددا این عدد به 1075 هزار میلیارد تومان بازگشت.

نکته حائز اهمیت آن است که بین این دورهها مقایسهای نمیتوان صورت داد، زیرا از یک سو در هر دوره برخی از بانکها اطلاعات مربوط به تسهیلات اعطایی خود را منتشر نکردند و از طرف دیگر، انتشار این اطلاعات بر اساس قاعده بانک مرکزی مبتنی بر انتشار اطلاعات تسهیلات به ذینفعانی که بیشتر از 100 میلیارد تومان گرفتهاند، صورت گرفته است.

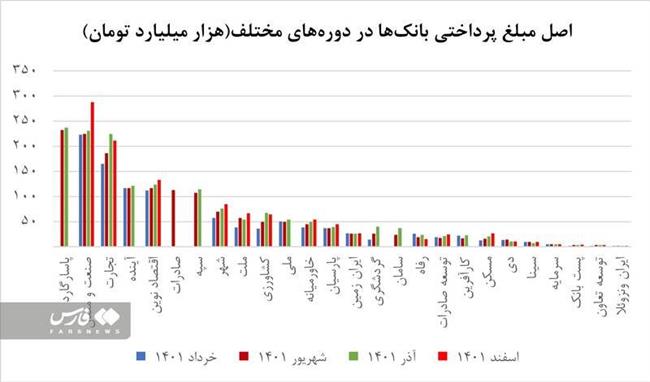

نمودار زیر، نمایشی از ریز اطلاعاتی است که هر بانک منتشر کرده است، همانطور که از این نمودار مشاهده میشود برخی از بانک ها از جمله بانک صادرات، تنها در یک دورهی سه ماههی منتهی به شهریور 1401 اطلاعات خود را منتشر کرده است.

جدول زیر بیانگر میزان رشد در اصل تسهیلات پرداختی و اعلامی توسط بانکهای مختلف طی دورههای سه ماهه سال 1401 است. این جدول، اطلاعات خوبی از نحوهی عملکرد اعلامی بانکها در طی یکسال گذشته دارد و میزان رشد تسهیلاتدهی بانکها را به تفکیک مشخص میکند. البته لازم به ذکر است که برخی از بانکها بر خلاف قوانین مربوطه در حوزه شفافیت تسهیلات کلان، از انتشار اطلاعات خود در برخی از دورهها صرفه نظر کردند.

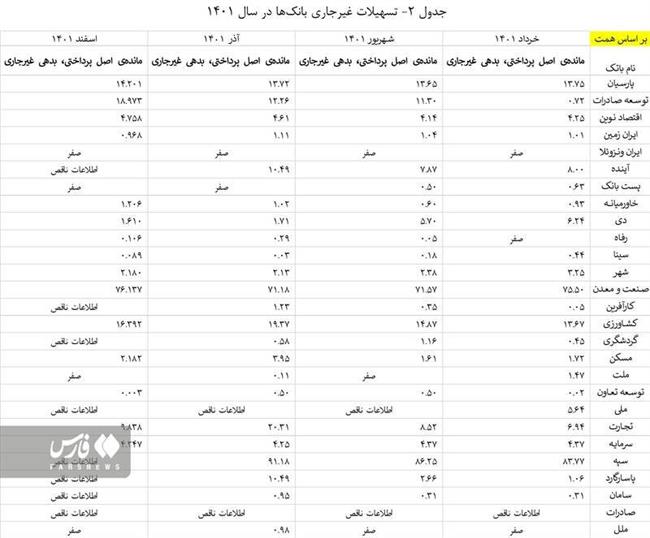

* عملکرد بانکها در تسهیلاتدهی؛ بدهیهای غیرجاری

جدول زیر، نشاندهندهی وضعیت تسهیلات غیرجاری بانکها در دورههای مختلف فصلی در سال 1401 بر اساس اطلاعات خوداظهاری آنهاست. همانطور که قبلا بیان شد، تسهیلات غیرجاری به تسهیلاتی گفته میشود که از آخرین بازپرداخت آن حداقل 2 ماه تا 18 ماه و حتی بیشتر گذشته باشد. این اطلاعات به تفکیک بانکها و طی دورههای مختلف بیان شده است.

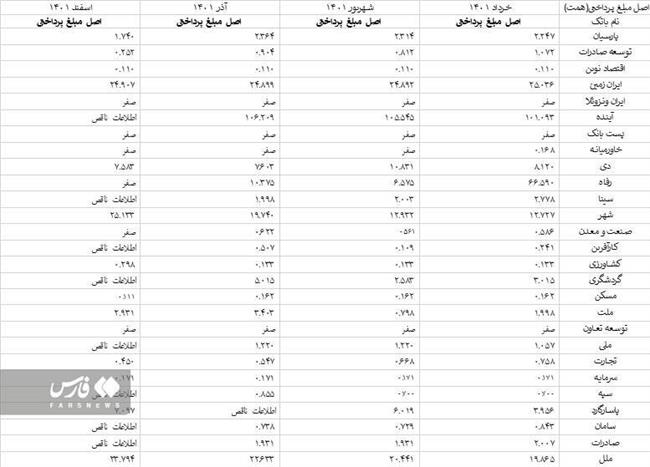

* عملکرد بانکها در تسهیلاتدهی به اشخاص مرتبط

جدول زیر مربوط به عملکرد بانکها در اصل مبلغ اعطایی به اشخاص مرتبط با خودشان، طی دورههای فصلی سال 1401 است. مجموع تسهیلاتی که بانکها به اشخاص مرتبط با خودشان در سه ماههی منتهی به خرداد، شهریور، آذر و اسفند سال گذشته پرداخت کردهاند، به ترتیب برابر با 255.4 هزار میلیارد تومان، 202 هزار میلیارد تومان، 212.1 هزار میلیارد تومان و 95 هزار میلیارد تومان بوده است. البته باید توجه داشت که مطابق این جدول، این اطلاعات شامل تمامی بانکها نیست و همچنان برخی از بانکها در انتشار اطلاعات عملکرد تسهیلاتدهی خودشان کمکاری میکنند.

نکتهی دیگری که در این گزارش به نظر میرسد آن است که برخی از بانکها از جمله بانک مسکن، اقتصادنوین، کشاورزی و سرمایه طی دورههای مختلف، گزارش جدیدی منتشر نمیکردند و همواره گزارش قبلی خود را منتشر میکردند.

جدول 3- تسهیلات اشخاص مرتبط بانکها در سال 1401

* لزوم تغییر در قاعدهی تسهیلاتدهی بانکها

بانکها به منظور آگاهی از نیازمندیهای مشتریان خود، در اعطای تسهیلات اعتبـاری بایـد به شناسایی ویژگیهای آنها بپردازند. این امـر از طریـق اعتبارسـنجی، منجـر بـه کـاهش ریسکهای بانکی از جمله ریسک اعتباری میشود.

اعتبـارسـنجی بـه عملی اطلاق میشود که در آن اعتبار مشتریان حقیقی و حقوقی مؤسسات مـالی اعتبـاری و بانکها با توجه به اطلاعات دریافتی از آنها اندازهگیریشـده و امکـان شـناخت بیشـتر را نسبت به وضعیت و تـوان مـالی افـراد جهـت بازپرداخـت تسـهیلات دریـافتی و دریافـت خدمات بیشتر فراهم میکند. بر اساس این روش، ریسک اعتباری افراد اندازهگیری شـده و افراد و مشتریان بر اسـاس ریسـک اعتبـاری خـود طبقـه بنـدی و امتیـازدهـی مـیشـوند.

از این رو، به جهت افزایش عدالت در دسترسی به منابع بانکی برای عموم مردم، کاهش ریسک عملیات بانکی و جبران زیانهای بانکی، ناچارا باید به سمت بهبود فرایند اعتبارسنجی بانکها حرکت کنیم تا بخش مهمی از ناترازیهای نظام بانکی کاهش یابد.