گروههایی نظیر سرمایهگذاری، خودرویی و بانکی را میتوان بهعنوان پیشروترین صنایع در دادوستدهای روز گذشته محسوب کرد. پیشتازی ریالیها در فراز شاخصکل هموزن نیز بیتاثیر نبود؛ بهنحویکه این معیار بورسی در روز چهارشنبه رشدی به مراتب بالاتر از نماگر اصلی را تجربه کرد و با 69/ 1درصد افزایش به کار خود پایان داد. افزایش شدت رشد نماگر فوق تا حدودی میتواند نشأتگرفته از افتهای شدیدی باشد که طی چند وقت گذشته متحمل شد.

آنطور که به نظر میرسد تب تند فروش در بورس اوراق بهادار تهران و فرابورس ایران فروکش کرده است و عمده سرمایهگذاران بر عملکرد هیجانی خود مسلط شدهاند؛ به نحوی که میزان فروش با حجمهایی بسیار بالا در سطح بازار با کاهش چشمگیر همراه شده است. از نکات حائز اهمیت معاملات میتوان به این مهم اشاره داشت که دیروز به راحتی دماسنج بورس توانست از محدوده 3/ 2میلیون واحدی عبور کند. به ظن برخی از کارشناسان بازار سرمایه، این مهم میتواند نشأتگرفته از بازگشت حداقلی اعتماد بخشی از سرمایهگذاران به جریان معاملات بورس تهران باشد.

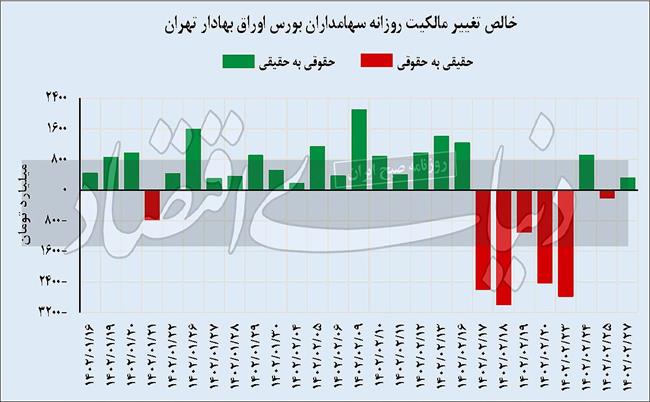

از دیگر رویدادهای قابل ملاحظه نیز در بازار سهام میتوان به تزریق 306میلیارد تومانی جریان نقد به گردونه معاملات اشاره کرد. در 27اردیبهشتماه سرمایهگذاران خرد تا حدودی به سمت خرد مستقیم سهام در بورس تهران متمایل شدند. بازگشت اندک اعتماد معاملهگران حقیقی در شرایطی که طی چند وقت اخیر با کاهش شدید بازدهی در این بخش از اقتصاد کشور همراه بودیم، میتواند در جای خود به نوعی نوید بازگشت زودهنگام بازار به روند تعادلی را برای آینده نه چندان دور بدهد.

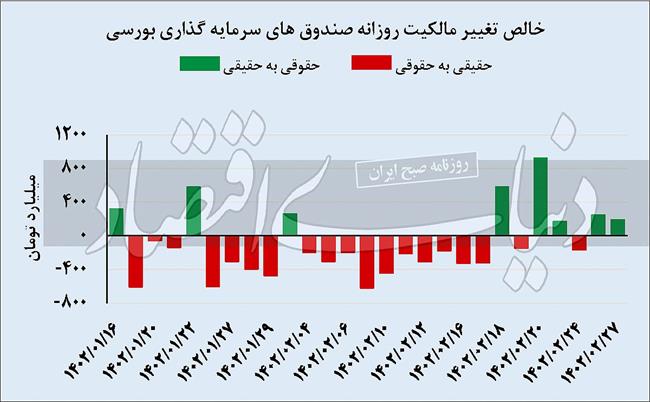

در آخرین روز معاملاتی هفته جاری، صندوقهای سرمایهگذاری «ETF» هم در مجموع توانستند رقمی بالغ بر 190میلیارد تومان نقدینگی جذب کنند. این مهم در حالی روی داد که ورود مستقیم پول به بورس نیز نسبت به گذشته قوت گرفته است. مسیریابی جریان نقدینگی اکنون 2راهبرد تازه جامعه سرمایهگذاران را به تصویر میکشاند.

نخست اینکه بخشی از سهامداران با تزریق منابع مالی خود به بازار به نوعی یادآور ترمیم فضای معاملاتی و بهبود شرایط نسبت به گذشته میشوند. این قشر از فعالان بورسی عمدتا بر این باورند که اصلاح شاخصهای سهامی و بهطور مشخص شاخص کل بورس اوراق بهادار تهران به اتمام رسیده است، حال با توجه به بازگشت قیمت سهام شرکتها به سطوح ارزنده و جذاب قیمتی سهام اغلب بنگاهها فرصت مناسب برای ایجاد تغییر در چینش پرتفوی مهیاست.

صاحبان این نگرش که اتفاقا در گروه اقشار خوشبین بازار سهام جای میگیرند بر این باورند، ریزش سنگین اخیر که در نهایت چند روزی به طول انجامید بازار را برای حرکت صعودی جدی آماده کرده است. در چنین شرایطی عمده سرمایهگذارانی که اقدام به پارک پول در حساب شرکتهای کارگزاری کردهاند یا خروج منابع از بخش مولد اقتصاد را در دستور کار معاملاتی خود قرار دادهاند در صورت عدم بازگشت، بازنده قطعی بورس خواهند بود. هر چند سودآوری مطلوبی در 2ماه گذشته تجربه شد، اما نباید فراموش کرد که ریزشهای اخیر بخشی از بازدهی معاملهگران را از بین برد. حال فرصت مناسب برای جبران افت اخیر و کسب سود بیشتر فراهم است.

در آن سوی بازار اما سرمایهگذارانی که همچنان ورود به صندوقهای سرمایهگذاری را ارجح بر ورود مستقیم به داد و ستدهای بورس میدانند، عمدتا در زمره معاملهگران ریسکگریز قرار میگیرند. این قشر از فعالان بورسی معتقدند سبز شدن شاخصهای سهامی توام با جمع شدن صفوف سنگین فروش در موقعیت کنونی نمیتواند نشان از تغییر فاز بازار داشته باشد و ممکن است بهطور مجدد افتهای سنگین تکرار شود. صاحبان این دیدگاه شرایط کنونی بورس و فرابورس را بهترین موقعیت برای خروج پول در نظر میگیرند و عمدتا صندوقهای «ETF» را که از ریسک به مراتب پایینتری برخوردارند، بهعنوان گزینه مطلوب برای سرمایهگذاری معرفی میکنند.

عمدتا بازگشت به بازار با عنوان سرمایهگذاری مستقیم در موقعیتهایی صورت میپذیرد که ریسک چندانی سرمایه این قشر از معاملهگران را تهدید نکند. در روز چهارشنبه ارزش معاملات خرد بورس تهران (سهام و حق تقدم) رقم 6هزار و 920میلیارد تومانی را به خود اختصاص داد. در واقع رقم مذکور کمترین مقدار این معیار از ابتدای سال1402 تاکنون محسوب میشود. کاهش انگیزه سهامداران بورسی در حوزه خرید و فروش سهام دقیقا موضوعی است که میتواند نشأتگرفته از پیامد عرضههای آبشاری از سوی صندوقها در نظر گرفته شود.

حال روانه شدن گزارشهای 12ماهه سال1401 شرکتها در سامانه کدال موضوع حائز اهمیتی است که میتواند در روند آتی حرکت شاخصهای سهامی و بهطور مشخص تعیین استراتژی معاملهگری سهامداران اثرگذار باشد. هرچند تا کنون شرکتهای بزرگ بورسی گزارشهای عملکرد خود را منتشر نکردهاند، اما برآوردهها حکایت از این مهم دارد که عمده شرکتها به لحاظ درآمدی از وضعیت مطلوبی برخوردار باشند. در اینجا اهرم دلار در رشد درآمدی شرکتها تاثیر قابل توجهی خواهد داشت. به اعتقاد صاحبنظران بازار سرمایه انتشار گزارشهای مطلوب 12ماهه شرکتها میتواند بهعنوان موتور محرک بورس در جهت تشدید تقاضا نقش ایفا کند. اما به لحاظ تولید احتمالا سرمایهگذاران صنایع و شرکتهای بورسی شاهد عملکرد مطلوبی نباشند؛ چراکه اغلب شرکتها در سالی که سپری شد با مشکلات متعددی از جمله قطعی برق و گاز مواجه بودند. طبعا چنین شرایطی شرکتها را در حوزه تولید با مشکل مواجه میکند. بهعنوان مثال نماد معاملاتی شرکت «فولاد» نیز تحت تاثیر رویدادهای فوق با کاهش چشمگیر تولید مواجه شد و از فهرست 10شرکت برتر تولیدی در سطح جهان فاصله گرفت.

دنیایاقتصاد: بازار سهام در جریان روند رو به رشد پرسرعت خود رکوردهای جدیدی را از ابتدای سال جاری شکست. ورود پول به بورس که بعد از تراژدیهای سال99 موضوع پرچالشی به نظر میرسید در سال جاری به بیش از 16هزار میلیارد تومان نیز رسید. جریان پولی که مخصوصا در ماههای اخیر وارد بازار سهام شد نسبت به سالهای 98 و 99 تمایل بیشتری به استفاده از ابزارهای غیرمستقیم نیز داشت. بسیاری از تحلیلگران آنچه را که درخصوص ارزش معاملات در بازار سرمایه در جریان بود، با سال98 مقایسه میکنند و معتقدند با وجود ریزش شدید نماگر اصلی بورس در هفته اخیر میانگین ارزش معاملات همچنان عدد بالایی بود.

این در حالی است که برای مثال در سالگذشته میانگین ارزش معاملات روزانه کمتر از 5هزار میلیاردتومان بود؛ اما میانگین ارزش معاملات روزانه از ابتدای سال1402 به حدود 15هزار میلیاردتومان رسید. اگرچه در روزهای اصلاحی اخیر میانگین ارزش معاملات همچنان عدد خوبی بود و در محدوده 20همت قرار داشت، اما نگاهی به ارزش معاملات خرد روزانه در هفته اخیر که بازار از حالت ریزشی کمی فاصله گرفت و به روند تعادلی برگشت نشان از بلاتکلیفی و ترس معاملهگران بورس برای خرید و فروش سهام دارد. حال باید دید در ادامه آیا معاملهگران به زمین بورس برمیگردند؟

نیما میرزایی، تحلیلگر بازار سرمایه در این خصوص گفت: در هفته معاملاتی جاری ارزش معاملات وارد فاز رکودی شد و مجددا به زیر 20همت برگشت. بخشی از دلیل این موضوع به تعطیلی میانه هفته برمیگردد اما بخش عمده آن ناشی از شوک اصلاح سریع بازار بود که هم انگیزه فروش را از فروشندگانی که سهام آنها با افت شدیدی مواجه بوده، گرفته است و هم انگیزه خرید را با توجه به ترسی که به وجود آمد از معاملهگران گرفت. این دو موضوع باعث شد ارزش معاملات کمتر شود؛ اما این موضوع احتمالا موقتی است و این خوشبینی وجود دارد که همگام با رشد شاخص کل در میانه خردادماه ارزش معاملات نیز مجددا پررونق شود و به بالای 20همت برگردد.

وی ادامه داد: اگر از این جنبه نگاه کنیم که بازار سرمایه خود را با دلار مبادلهای تطبیق میدهد و از طرفی با توجه به اینکه شکاف بین نرخ دلار مبادلهای و دلار بازار آزاد مجددا افزایش پیدا کندن و احتمالا در نیمه دوم سال جاری بیشتر خواهد شد. باید این انتظار را داشت که در نیمه دوم سال جاری دلار مبادلهای مجددا افزایش قیمت داشته باشد و به بیش از 40هزار تومان برسد.

اگر بازارساز در این مسیر تصمیمات کارشناسی درست را بگیرد و ما شاهد افزایش نرخ دلار مبادلهای باشیم بهطور قطع میتوان گفت که بازار سرمایه متاثر از موضوع تورم و قیمت دلار بازار مبادلهای مجددا رشدهایی را در سال جاری خواهد داشت.

میرزایی گفت: طی هفتههای اخیر اتفاق بنیادی خاصی در بازار سرمایه رخ نداده بود. اگرچه قیمتهای جهانی اصلاح اندکی داشتند و بازار دلار آزاد نیز اندکی افتکرد، اما اینها دلیلی بر ریزش سنگین و سریع بازار نمیشد. به نظر میرسد فروشندگان با توجه به رشدهای اخیر بازار سرمایه کمی هیجانی عمل کردند و خاطرات افت سال99 نیز به این وضعیت جهانی دامن زد. این در حالی است که وضعیت بازار از نظر بنیادی خوب است و اتفاق بزرگ و مهمی در بازار رخ نداده است.

وی ادامه داد: ریزش سریع و شدید اخیر رفتاری بود که بیشتر مربوط به تابلوی معاملات و مباحث تکنیکال می شد و بر همین مبنا انتظار میرفت شاخص از محدوده 2میلیون و 200هزار واحدی برگردد و با توجه به رسیدن میانگین 35روزه به نظر میرسید این محدوده حمایتی قوی نقطه برگشت بازار باشد و همین اتفاق نیز افتاد. در ادامه نیز شاهد کفسازی سهام مختلف بودیم و بعد از رسیدن به کف قیمتی در عمده بازار شاهد رشد آرام و متعادل بازار سرمایه بودیم.

میرزایی درخصوص ادامه روند بازار گفت: با توجه به اینکه دلار بازار آزاد بهعنوان معیار سطحی و کوتاهمدت معامله گران مورد توجه قرار دارد، با وجود اخبار مثبت مربوط به برجام و ارتباطات منطقهای امکان اصلاح بیشتر در بازار هست و از این لحاظ میتواند روند برگشت بازار را آهسته یا با تاخیر همراه کند؛ اما انتظار میرود با توجه به ثبات قیمتی دلار نیمایی، گزارشهای مناسبی که در خردادماه روانه کدال خواهد شد و قرار گرفتن در آستانه فصل مجامع بازار سرمایه مجددا سبزپوش شود و به سمت سقف قیمتی خود در یکماهه گذشته حرکت کند. این تحلیلگر بازار سرمایه عنوان کرد: خوشبین هستم که بازار سرمایه در سال جاری روند صعودی داشته باشد. البته همانطور که در دوماه ابتدایی سال شاهد بودیم این روند صعودی با نوسانات شدیدی همراه خواهد بود و این احتمال وجود دارد که آن دسته از سهامداران که فاقد دانش و مهارت کافی هستند نتوانند بازدهی مناسب با شاخص کل را

کسب کنند. میرزایی تاکید کرد بازار سرمایه ایران رشدهای بلندمدت خود را در بازههای بلندمدت عمدتا از تورم میگیرد و این موضوع با توجه به جاماندگی بازار سرمایه نسبت به قیمت سایر داراییها بیانگر این موضوع است که این بازار همچنان گزینه جذابی برای سرمایهگذاران است و میتواند از سایر بازارها و حتی تورم موجود در اقتصاد نیز پیشی بگیرد.

میرزایی با اشاره به لزوم سرمایهگذاری غیرمستقیم در بورس برای آن دسته از افراد که زمان یا دانش کافی را ندارند، بیان کرد: موضوعی که در سال99 سهامداران را متضرر کرد و در روند فعلی بازار سرمایه نیز کماکان شاهد نشانههایی از آن وضعیت هستیم، بحث سرمایهگذاری مستقیم افرادی است که دانش و تجربه کافی یا زمان کافی را برای این موضوع مهم ندارند.

توصیه من به استفاده از روشهای سرمایهگذاری غیرمستقیم و مخصوصا صندوقهای سهامی است که با نگاه بلندمدت میتواند بازدهیهای بسیار بالایی را نسبت به سایر سرمایهگذاری های حتی پرریسک داخلی داشته باشد.