اگر حافظه شوک صفر باشد، فقط در همان لحظه تاثیر خواهد داشت و اثر آن در آینده باقی نمیماند. اگر حافظه کوچکتر از یک باشد اثر آن در طول زمان به مرور از بین خواهد رفت. اگر حافظه برابر با یک باشد، اثر آن در طول زمان انباشت خواهد شد. سطح عمومی قیمتها یا نرخ ارز از جمله متغیرهایی هستند که حافظهای برابر یک دارند و اثر هر شوکی که به آنها وارد میشود، در طول زمان در آنها انباشته میشود.

اما انتظارات از کجا ناشی میشود؟ در واقع انتظارات هم خود نوعی شوک است با همان ویژگیهایی که گفته شد با این تفاوت که حافظه آن بزرگتر از یک است و بنابراین اگر گذشتهنگر به آن نگاه شود، ویژگی انفجاری خواهد داشت؛ یعنی آثار آن به جای اینکه کاهش یابد، بهصورت تصاعدی افزایش پیدا خواهد کرد. به همین دلیل مواجهه سیاستگذار با این نوع متغیرها باید متفاوت از سایر شوکها باشد و صرفا بهصورت آیندهنگر به آن نگاه کند. همین ویژگی شوکهای با حافظه بزرگتر از یک یا همان انتظارات است که ابزار جدیدی را در اختیار سیاستگذاران پولی قرار میدهد که در ادبیات اقتصاد پولی و علیالخصوص بانکداری مرکزی از آن با عنوان هدایت رو به جلو (Forward Guidance) یاد میشود. ابزار هدایت رو به جلو به این شکل کار میکند که سیاستگذار مبتنی بر اعتباری که در بین فعالان اقتصادی دارد، مجموعه اطلاعاتی از اقدامات سیاستی خود را در اختیار عموم قرار میدهد تا در چارچوب نظریه انتظارات عقلایی، بر شکلگیری انتظارات فعالان اقتصادی اثر بگذارد و به سمتی که به صلاح شرایط کلان اقتصادی است، هدایت کند. آنچه رئیس کل بانک مرکزی و مجموعه تحت رهبری ایشان به دنبال آن هستند، همین هدایت رو به جلو است. سوالی که برای منِ کارشناس اقتصادی پیش میآید، این است که آیا بانک مرکزی ایران از این ابزار میتواند بهخوبی استفاده کند؟ پیششرطهای استفاده از این ابزار چیست؟ میزان اثرگذاری این سیاست تا چه حدی است؟

برای پاسخ به این سوالات میتوان به ادبیات اقتصاد پولی و شواهد تجربی مراجعه کرد. ترکیب آنچه نظریات مربوط به هدایت رو به جلو مطرح میکنند و آنچه در دنیای واقعی رخ داده، مفهوم جدیدی به نام معمای هدایت رو به جلو (Forward Guidance Puzzle) را بهوجود آورده است. در واقع نظریات هدایت رو به جلو قائل به اثرگذاری این ابزار بر شکلگیری انتظارات فعالان اقتصادی و بنابراین متغیرهای اقتصادی است؛ اما مشاهدات تجربی نشان میدهد که اثرگذاری این سیاست در دنیای واقعی بسیار پایینتر از آن چیزی است که مدلهای اقتصادی مطرح میکنند. در برخی موارد حتی هدایت رو به جلو به شکل کاملا معکوس عمل میکند و شکلگیری انتظارات را در مسیری متفاوت قرار میدهد. مثال به وقوع پیوسته این موضوع را میتوان درباره کشور آرژانتین دید که بانک مرکزی آن در راستای اعمال سیاست پولی انقباضی و کنترل تورم اقدام به افزایش قابل توجه نرخ بهره میکند؛ اما نتیجه معکوس میشود و نرخ تورم به جای کاهش شروع به افزایش میکند. تفسیر این موضوع آن است که در شرایط تورمی بالا چنانچه سیاستگذار در راستای تعدیل انتظارات اقدام به سیاستگذاری انقباضی شدید (Hawkish Monetary Policy) کند، عملا تفسیر آن توسط فعالان اقتصادی این خواهد بود که سیاستگذار اذعان داشته شرایط وخیم است و باید اقدام شدیدی انجام داد. نتیجه چنین سیاستی شکلگیری انتظارات منفی شدیدتر در اقتصاد و تشدید تورم خواهد بود. دلیل این واکنش هم به اعتبار به نسبت پایین سیاستگذار در بین فعالان اقتصادی برمیگردد و اتخاذ چنین سیاستی اتفاقا اعتبار سیاستگذار را بیشتر کاهش میدهد. به همین دلیل تاکید قابل توجهی در بهرهگیری از ابزارهای مکمل در کنار این ابزار وجود دارد. یکی از مهمترین ابزارهایی که در استفاده از آن در کنار ابزار هدایت رو به جلو به آن اشاره میشود، ابزار تسهیل یا بسط کمی (Quantitative Easing) برای سیاست انبساطی و سختگیری یا قبض کمی (Quantitative Tightening) برای سیاستگذاری انقباضی است. پس حتی در کشورهایی هم که چالشهایی را که ایران با آن مواجه است، پیش روی خود ندارند در بهکارگیری ابزار هدایت رو به جلو با محدودیتهایی مواجهند. بنابراین استفاده از این ابزار در ایران حتما با چالشهای بیشتری نیز مواجه خواهد بود. یکی از اقدامات بسیار خوبی که بانک مرکزی در این راستا انجام داده، خرید اوراق بانکها در ماههای ابتدایی سال است. به نظر میرسد این رویکرد باید در هر سیاستگذاری انبساطی که بانک مرکزی مجبور به اجراست در پیش گرفته شود تا دست سیاستگذار در اعمال قبض کمی پر باشد و بتواند عملیات بازار باز فروش را بهراحتی انجام دهد.

بحث بعدی درباره مدیریت انتظارات، شناخت منشأ شکلگیری انتظارات و جایگاه سیاستگذار در مدیریت آن است. میدانیم که سیاستگذاری پولی بیشتر میتواند بر طرف تقاضای اقتصاد تاثیرگذار باشد و تمرکز آن هم بیشتر بر مدیریت تقاضای خانوارها و تاثیرگذاری بر شاخص قیمت مصرفکننده است. اما آیا این سرمنشأ شکلگیری انتظارات است؟ بر اساس نظریات اقتصاد کلان نوین شکلگیری انتظارات عقلایی بر مبنای چارچوب اقتصاد خرد حداکثرسازی سود بنگاههاست که بهصورت منحنی فیلیپس شناخته میشود. در واقع انتظارات تورمی تولیدکننده بر اساس هزینه نهایی انتظاری بنگاهها شکل میگیرد و در ادامه این انتظارات تورمی سمت تولید در اقتصاد منتشر میشود و به شکل انتظارات تورمی مصرفکننده خود را منعکس میکند. بنابراین یکی از راههای مدیریت انتظارات تورمی مصرفکننده، تاثیرگذاری بر انتظارات هزینههای نهایی تولیدکننده است. یکی از مطالعات توکلیان با همکاری دکتر حامد قیائی از مدرسه بازرگانی ESCP پاریس و دکتر حمیدرضا تبرائی از صندوق بینالمللی پول در سال2022 نشان میدهد که اگر بانک مرکزی تورم شاخص قیمت تولیدکننده را هدفگذاری کند، اتفاقا آثار رفاهی بهتری از جنبه کنترل تورم و افزایش رشد اقتصادی در پی خواهد داشت. اینکه بانک مرکزی تا چه حد میتواند بر این بخش از شکلگیری انتظارات تاثیرگذار باشد، با چالشهای بسیاری مواجه است برای مثال مجموعه اقداماتی که دولت در این خصوص اتخاذ کرده است، خود میتواند افزایشدهنده انتظارات تورمی باشد. اقدامی را که در قیمتگذاری نرخ خوراک اتخاذ شد، میتوان بهعنوان یک نمونه بارز از سیاستگذاری تاثیرگذار بر هزینه نهایی انتظاری بنگاه دانست. شرایط اقتصادی پیچیده پیش رو حکم میکند که مجموعه اقدامات سیاستی با حساسیت بسیار بیشتری اتخاذ شود. این رویکرد که در این شرایط چه دلیلی دارد تولیدکننده سود شناسایی کند، یکی از اشتباهترین دیدگاههایی است که قطعا از طریق افزایش هزینههای بنگاهها و شکلگیری انتظارات تورمی سمت تولید بانک مرکزی را در مدیریت انتظارات تورمی با مشکلات بسیاری مواجه خواهد کرد. قیمتگذاری دستوری و اعطای یارانه خوراک با ایرادات بسیاری مواجه است؛ اما بر اینکه در این شرایط، سیاستی اعمال شود که هزینههای بنگاه را تحت تاثیر منفی قرار دهد، ایراد بسیار جدیتری وارد است. برای اینکه در این زمینه مثال مناسبی پیدا کنیم، خیلی فکر کردیم. شاید بهترین چیزی که به ذهنمان رسید این باشد: انتظارات در ایران را میتوان مانند ساختمانی دید که تکتک اجزای آن به شکل کاملا متزلزلی به هم پیوند خورده است؛ بهگونهایکه برداشتن حتی یک جزء از آن میتواند به منزله ریزش کامل ساختمان باشد. حال چگونه میتوان یکی از اجزای آن را با هر نیتی ولو مثبت برداشت؟ تحت شرایط کنونی اقتصاد هرگونه سیاست در راستای افزایش هزینههای تولید سیاستگذار را با چنین تصمیمگیری مواجه خواهد کرد.

اما شکلگیری انتظارات منشأ دیگری هم دارد که چون کمّی کردن آن بهراحتی امکانپذیر نیست کمتر به آن پرداخته شده است. این عامل در ادبیات اقتصاد بینالملل به ریسک کشوری معروف است و برای بسیاری از کشورها توسط شرکتهایی مانند (Moody’s، Standard and Poor’s S&P) و Fitch محاسبه میشود. این شاخصها بیشتر برای قیمتگذاری و رتبهبندی اوراق قرضه دولتی و شرکتی کشورها استفاده میشود. این عامل که اتفاقا خیلی تحت کنترل بانک مرکزی نیست، نقش اصلی و تعیینکننده در شکلگیری انتظارات را در ایران دارد؛ اما شناخت آن برای اتخاذ سیاستهای مناسب ضروری است. در سال1399 خانم بهار بیرانوند در پایاننامه کارشناسی ارشد خود به راهنمایی آقای دکتر محمد قاسمی و مشاوره حسین توکلیان از طریق وزندهی به نوع تحریمهای اعمالی از سوی غرب، شاخصی از تحریم را به دست آوردند که توضیحدهندگی بسیار خوبی از شرایط اقتصاد کلان کشور را ارائه میدهد. البته این شاخص در مطالعه ایشان به صورت سالانه محاسبه شده بود که در اینجا تعدیل شده است. تعدیل صورتگرفته در اینجا به گونهای است که اولا ماهانه شده و ثانیا آشوبهای خیابانی داخلی را نیز لحاظ کرده است. همچنین دکتر پسران با همکاری داریو لوداتی در سال2021 هم از طریق پوشش مطبوعات چنین شاخصی را به صورت فصلی محاسبه کردند که اتفاقا همحرکتی بسیاری با شاخص معرفیشده در اینجا دارد. نمودار روبهرو روند این شاخص را نشان میدهد. درصورتیکه شرایط به حالت نرمال نزدیک باشد، این شاخص یک خواهد بود و هر چقدر شاخص بالاتر باشد به مفهوم ریسک کشوری بالاتر است.

خوب، کارکرد این شاخص در چیست؟ بسیاری از کارشناسان داخلی در تحلیلهای خود اقدام به ارائه اصطلاح جدیدی به نام ارزش ذاتی دلار میکنند و برای توضیح آن به سراغ نظریه برابری قدرت خرید (PPP) میروند. درواقع این نظریه ابتداییترین نظریه قیمتگذاری پول ملی در مقابل پول خارجی است که نکات قابل تاملی دارد. اول اینکه این نظریه برای قیمتگذاری پول ملی در بلندمدت استفاده میشود. مبنای آن هم در بسیاری از متون عمومی با مثال Big mac ارائه میشود که به مفهوم برابری ارزش یک کالای استاندارد در دو کشور است که بر اساس آن میتوان نرخ ارز را به دست آورد. ابتداییترین انتقادی که به این نظریه وارد میشود این است که باید کالاهای قابلتجارت در آن در نظر گرفته شود؛ چراکه مبنای آن مبادله بینالمللی است. بنابراین شاخص قیمت مصرفکننده را که در آن کالای مهم غیرقابلتجارتی به نام مسکن سهمی بیش از 30درصدی در سبد مصرفی خانوار دارد، نباید در این تحلیل بهکار برد. برای مدتی بانک مرکزی شاخص قیمت کالاهای قابلتجارت را منتشر میکرد که متاسفانه جلوی انتشار آن گرفته شد. با این حال ما با تفکیک قلم به قلم اجزای شاخص بهای مصرفکننده به قابلتجارت و غیرقابلتجارت و لحاظ وزن آنها، این شاخص را استخراج کردیم و در تحلیلی که در ادامه ارائه خواهیم کرد، لحاظ کردیم؛ اما بهدلیل حساسیت در انتشار دادهها در اینجا ارائه نمیدهیم. چنانچه این شاخص در تحلیل در نظر گرفته شود، توضیحدهندگی به مراتب بهتر خواهد شد. پس در تحلیلهایی که بهسادگی نسبت قیمت داخلی به قیمت خارجی مبنای تحلیل آنچه اشتباها قیمت ذاتی دلار مینامند، قرار میگیرد درست نیست. بنابراین نرخ ارز بهوقوع پیوسته میتواند از این قیمتگذاری کاملا انحراف داشته باشد.

اما نظریه دیگر قیمتگذاری پول ملی در کوتاهمدت، نظریه برابری نرخ بهره پوششدادهنشده (UIP) است که مبنای اصلی تغییرات کوتاهمدت نرخ ارز براساس ورود و خروج سرمایه است. به بیان دیگر، این نظریه نرخ ارز را بیشتر از جنبه دارایی نگاه میکند نه ابزار مبادله بینالمللی. خب، میدانیم که بر اساس این نظریه تغییرات انتظاری نرخ ارز از طریق تفاوت عایدیهای سرمایهگذاری در اقتصاد داخلی و بینالمللی تعیین میشود. تا اینجای بحث شاید کاملا روشن به نظر برسد؛ اما دو نکته در این نظریه وجود دارد که در تحلیلهایی که ارائه میشود در نظر گرفته نشده است. اولا اینکه این نظریه تغییرات انتظاری نرخ ارز را ارائه میدهد. به بیان روشنتر، این نظریه تغییرات نرخ ارز را تعیین میکند؛ به همین دلیل مبنای اصلی قیمتگذاری پول داخلی در کوتاهمدت است و از نوع متغیرهای دسته اولی است که در ابتدای بحث مطرح کردیم. در واقع تغییرات نرخ ارز حافظه کمتر از یک دارد. اما نرخ ارز خود حافظه برابر یک دارد؛ چون از جنس قیمت است. بنابراین کلیه آنچه در کوتاهمدتها رخ میدهد در دل نرخ ارز انباشت میشود. اگر بخواهیم مثالی در این زمینه بزنیم که برای عموم روشنتر باشد، تغییرات قیمت مانند رفتار یک فرد در کوتاهمدت است. اگر فردی در کوتاهمدت (مثلا یک هفته) در رفتار خود مرتکب اشتباهی بشود، احتمالا این توانایی را خواهد داشت که این رفتار اشتباه خود را اصلاح کند. اما شخصیت یک فرد را میتوان مانند قیمت فرض کرد که در نتیجه انباشت مجموعه رفتارهای درست و غلط آن در طول زندگی شکل گرفته است که این رفتارها خود در مواجهه با اتفاقات و شرایط مختلف تجربهشده فرد بروز میکند. به همین دلیل هر چقدر سن فرد بیشتر میشود، احتمالا تغییر شخصیت آن سختتر خواهد شد. قیمتها از جمله نرخ ارز ماهیتی اینچنینی دارند.

ثانیا این نظریه تغییرات انتظاری نرخ ارز را تعیین میکند. بنابراین یکی از ریشههای اصلی شکلگیری انتظارات فعالان اقتصادی همینجاست. نکته قابلتامل در این نظریه آن است که یک عامل بسیار مهم در شکلگیری انتظارات ریسک بینکشوری است. اتفاقا حتی کسانی که در کشور از این جنبه به تعیین نرخ ارز پرداختهاند هم از این عامل اصلی غافل ماندهاند. اگر بپذیریم که نرخ ارز انباشت تمام شوکهایی است که در کوتاهمدتها رخ میدهد، آنچه باید در قیمتگذاری پول ملی در مقابل پول خارجی در نظر گرفت ترکیب دو نظریه «برابری قدرت خرید» و «نرخ بهره پوششدادهنشده» است که عامل اصلی و مسلط در نظریه دوم شاخص تحریم یا بهتر است بگوییم شاخص ریسک کشوری است. ضمنا باید توجه داشت که ما در کشور یک نرخ ارز نداریم. بنابراین مهم است بدانیم چه درصدی از مبادلات، چه کالایی (در تراز تجاری) و چه مالی (در حساب سرمایه)، با کدام نرخ ارز انجام میشود. در نمودار بالا نرخ ارز بازار آزاد و میانگین وزنی نرخ ارز آزاد و نیما (با فرض 60درصد نیمایی و 40درصد آزاد) در کنار نرخ ارز بر اساس نظریه برابری قدرت خرید و نظریه برابری قدرت خرید با لحاظ شاخص تحریم (ترکیب نظریه برابری قدرت خرید و برابری نرخ بهره پوشش داده نشده) آورده شده است. در این نمودار کلیه متغیرها تبدیل به شاخص با سال پایه 1395 شده و برابر با 100 فرض شدهاند. همانگونه که در این نمودار میبینیم اگر نرخ ارز بازار آزاد را مبنا قرار دهیم، شکاف قابل توجهی بین نظریه برابری قدرت خرید و نرخ ارز وجود دارد. اما اگر نرخ ارز میانگین و نظریه برابری قدرت خرید با لحاظ شاخص تحریم (شاخص ریسک کشوری) را در نظر بگیریم، انطباق بسیار بالایی را شاهد هستیم. بنابراین به طور خلاصه باید گفت آنچه

به عنوان ارزش ذاتی دلار مطرح میشود فاقد مبنای علمی است، بلکه آنچه به شکل تفاوت قیمت بازاری ارز و نظریه برابری قدرت خرید مطرح میشود در واقع قیمت متغیر بسیار مهمی به نام ریسک کشوری است.

اما ماجرای انتظارات به اینجا ختم نمیشود؛ چراکه همین انحراف نرخ ارز از نظریه برابری قدرت خرید درباره سکه هم وجود دارد که بسیاری آن را حباب سکه مینامند. با همین استدلالی که درباره نرخ ارز داشتیم، قویا معتقدیم که آنچه به عنوان انحراف قیمت سکه از ارزش ذاتی آن براساس قیمت جهانی طلا، نرخ ارز و سایر عوامل به دست میآید، حباب نیست؛ چراکه حباب نمیتواند برای چند سال باقی بماند. در واقع آنچه برخی بهعنوان حباب سکه میشناسند از جنس قیمت است. با توجه به اینکه در نمودار قبلی گفتیم، قیمتگذاری ریسک کشوری عملا در دل نرخ ارز بازار آزاد وجود دارد و این نرخ در محاسبه ارزش ذاتی سکه در نظر گرفته شده است، پس این تفاوت قیمت چیست؟ در ادبیات اقتصاد کلان مفهومی به نام استخراج علامت (Signal Extraction) وجود دارد که در شکلگیری انتظارات از اهمیت بالایی برخوردار است. در واقع افزایش ریسک کشوری و بنابراین نرخ ارز بخشی از شکلگیری انتظارات است که فعالان اقتصادی غیرحرفهای از آن به عنوان ابتداییترین ابزار استخراج علامت استفاده میکنند. اما فعالان اقتصادی نیمهحرفهای و حرفهای میدانند که متغیرهای اقتصادی ارتباط تنگاتنگی با هم دارند و افزایش ریسک کشوری و نرخ ارز احتمالا متغیرهای داخلی اقتصاد را هم تحت تاثیر قرار میدهند و انتظارات فزایندهای را شکل میدهند. بنابراین شروع به استخراج علامت از متغیرهای اقتصادی میکنند تا انتظارات خود را شکل دهند. با توجه به اینکه عامل مسلط ایجادکننده تورم «بخش اسمی» است، پس تمرکز استخراج علامت هم بر این بخش خواهد بود. باید تاکید کنیم که در اینجا به این دلیل از اصطلاح «بخش اسمی» استفاده کردیم که صرفا شامل بخش پولی نباشد، بلکه بخشهای دیگری از جمله بازار بدهی را هم در بر گیرد.

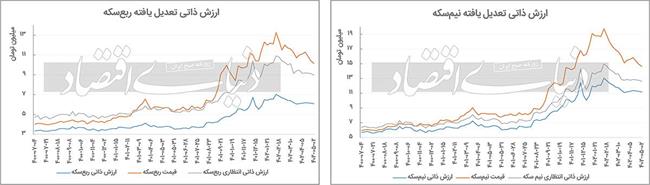

با استفاده از اطلاعات منتشرشده اجزای کلهای پولی، گزارش عملیات اجرایی سیاست پولی، تورم اعلامی مرکز آمار و وضعیت بازار بدهی، شاخصی استخراج کردیم که عملکرد بسیار خوبی در استخراج علامت و شکلگیری انتظارات دارد. با توجه به اینکه درباره نرخ تورم صحبت میکنیم پس باید درباره نرخ رشد سکه و درصد انحراف قیمت سکه از ارزش ذاتی آن (یا همانی که سایرین حباب سکه مینامند) صحبت کنیم. اما به دلایلی که پیشتر اشاره کردیم در اینجا بهجای نرخ رشد قیمت سکه از سطح قیمت سکه و سطح ارزش ذاتی سکه استفاده میکنیم. در سه نمودار این دو متغیر به همراه ارزش ذاتی تعدیلیافته نسبت به شاخص انتظارات تورمی معرفیشده درباره تمامسکه، نیمسکه و ربعسکه نشان داده شده است. همانگونه که نمودار مربوط به تمامسکه نشان میدهد، ارزش ذاتی انتظاری کاملا بالاتر از قیمت آن قرار گرفته و این اختلاف درباره نیمسکه کمتر بوده و درباره ربع سکه حداقل است. میتوان دلایل مختلفی مانند افت قدرت خرید افراد برای تمامسکه، قدرت خرید بیشتر برای ربعسکه و امکان خرید تمامسکه در بازار بورس را برای این تفاوت برشمرد که نمیخواهیم در اینجا وارد آن شویم. آنچه اهمیت دارد این است که روند ارزش ذاتی تعدیلیافته همخوانی بسیاری با قیمت دارد که به مفهوم همبستگی بالای شاخص انتظارات و رشد قیمت قطعات مختلف سکه است. چنانچه درصد انحراف قیمت قطعات سکه از ارزش ذاتی آنها را به دست آوریم، این همبستگی بسیار بالاتر خواهد بود. بهدلیل ممنوعیت قانونی خرید و فروش ارز و همچنین ارزش ذاتی و استاندارد قابلتوجه قطعات سکه، تمایل سرمایهگذاران برای نگهداری سکه بالاتر است و همین امر باعث میشود شکلگیری انتظارات افراد بیشتر در تغییرات قیمت این دارایی منعکس شود؛ چون شکلگیری انتظارات در واقع قیمتگذاری آینده است، افراد دارایی آتی خود را قیمتگذاری میکنند و چون چنین دارایی در اختیار ندارند، کل شکلگیری انتظارات در داراییهای نقدی که الان به آن دسترسی دارند، منعکس میشود. زمانی قراردادهای آتی سکه وجود داشت و این شکلگیری انتظارات در این داراییها که لزوما بهصورت فیزیکی تسویه نمیشدند، منعکس میشد. اما ترس سیاستگذاری از انعکاس رسمی انتظارات روی تابلوی بورس باعث شد جلوی انتشار این قراردادها گرفته شود. تا زمانی که ترس سیاستگذار از انعکاس رسمی انتظارات وجود داشته باشد، باید شاهد نوسانات شدید قیمت داراییها باشیم. خلاصه این مطلب آنکه استخراج علامت فعالان اقتصادی حرفهای و بنابراین شکلگیری انتظارات از متغیرهای اسمی یادشده نشأت میگیرد و اتفاقا رشد نقدینگی که چون در ماههای اخیر نرخ رشدی کاهنده داشته و مورد تاکید مسوولان محترم بانک مرکزی است، جزء این متغیرها نیست. صحت این شاخص درباره بازار مسکن تا زمان انتشار دادهها یعنی آذر 1401 هم بررسی شده است و همبستگی بسیار بالایی را نشان میدهد. با توجه به اینکه این داده منتشر نشده، اما بر اساس شاخص انتظارات به نظر میرسد نرخ رشد قیمت مسکن تا اردیبهشت امسال تداوم داشته، در خرداد تثبیت شده و در تیر کاهش داشته است.

همچنین باید اشاره کنیم که آنچه درباره شکلگیری انتظارات در ادبیات اقتصاد کلان غالب است، مبتنی بر نظریه انتظارات عقلایی است که خود بر فرض افق نامحدود استوار است. اما وودفورد در سال2019 نظریه جدیدی با عنوان نظریه افق محدود (Finite Horizon) مطرح میکند که در واقع ترکیبی از نظریه انتظارات عقلایی و اقتصاد رفتاری است و بر این فرض استوار است که فعالان اقتصادی خیلی به افق بلندمدت نگاه نمیکنند، بلکه بر اساس یک افق محدود تصمیمگیری خود را متمرکز میکنند. شاید این نظریه درباره اقتصاد ایران توضیحدهندگی بهتری داشته باشد؛ چرا که نااطمینانیهای اقتصاد ایران آنقدر بالا رفته است که افراد بیشتر سعی میکنند در افق زمانی نزدیک تصمیم بهینه اتخاذ کنند و کمتر به افقهای بلندمدت مینگرند. این نظریه در مرحله بررسی تجربی است و به نظر میرسد نتایج اولیه تجربی آن به شرایط اقتصاد ایران نزدیکتر باشد. بهعلاوه در شکلگیری انتظارات تکنولوژی یادگیری از طریق انجام کار (Learning by Doing) را نباید فراموش کرد. به بیان دیگر افراد در شکلگیری انتظارات از تجربیات خود یاد میگیرند. زمانی که از سال 1389 تحریمها تشدید شد، کسی از ماهیت آن اطلاع چندانی نداشت. بنابراین تاثیر آن در شکلگیری انتظارات مانند الان نبود؛ اما بهمرور ماهیت تحریم برای مردم مشخص شده و کوچکترین خبر درخصوص تشدید تحریمها تاثیر فزایندهای بر شکلگیری انتظارات میگذارد.

* دانشیار اقتصاد دانشگاه علامه طباطبایی

** دکترای اقتصاد