به گزارش مشرق، در شرایطی که در بسیاری از کشورها، ناترازی بانکی به اندازه ای بسیار کمتر از آن چه در ایران در جریان است، بلافاصله با واکنش جدی نهادهای ناظر پولی مواجه می شود، اما در ایران به خصوص در یک دهه گذشته، حجم بزرگی از ناترازی در شبکه بانکی اولاً به دلایل مختلف اتفاق افتاده و ثانیاً این پدیده توسط سیستم بانکی پنهان یا حتی کتمان شده و بانک مرکزی ضمن گفتاردرمانی با آن مماشات کرده است.

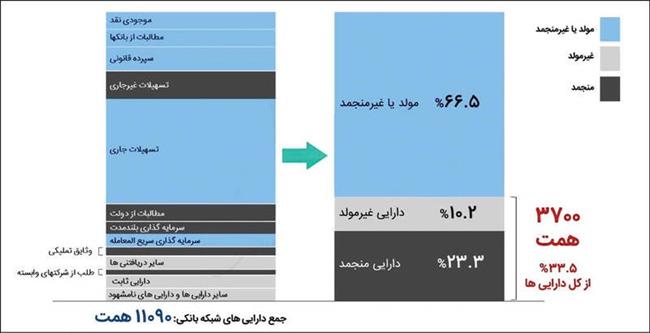

نتیجه نیز این شده است که برخی بررسی ها نشان می دهد هم اینک یک سوم دارایی بانک ها، یعنی چیزی معادل با 3700 هزار میلیارد تومان منجمد یا غیر مولد و در یک کلام تقریباً بی خاصیت هستند. در این شرایط به نظر می رسد بانک مرکزی امسال، قصد جدی بر اجرای تصمیمات سخت از جمله تعیین تکلیف بانک های ناتراز دارد. موضوعی که تاکید شده است ضمن صیانت از حقوق سپرده گذاران انجام خواهد شد.

بر مدار تصمیمات سخت در نظام بانکی

اوایل امسال بود که ادبیات جدیدی مبنی بر تعیین تکلیف بانک های ناتراز وارد اظهارات مسئولان نظام بانکی شد. محمدرضا فرزین رئیس کل بانک مرکزی اردیبهشت اعلام کرد که بانک های ناتراز تا شهریور فرصت دارند از این وضعیت خارج شوند و در غیر این صورت باید منتظر عواقب آن باشند.

طبق ضرب الاجل او، در صورت باقی ماندن وضعیت بانک های ناتراز، به ناچار باید به سمت تعیین تکلیف و انحلال آن رفت. به تازگی نیز رئیس جمهور دستور اکیدی درباره رسیدگی و برخورد با بانک های ناتراز به وزارت اقتصاد و بانک مرکزی داد و تاکید کرد که هیچ تاخیری در تعیین تکلیف و رسیدگی به عملکرد چند بانک متخلف پذیرفته نیست و بانک مرکزی و وزارت اقتصاد موظف هستند در یک بازه زمانی مشخص برای اصلاح آن برنامه ریزی و اقدام کنند.

رصد خبرها در ادامه نشان داد که این اظهارات وارد مرحله عملیاتی نیز شده است. بر این اساس، به تازگی وزارت اقتصاد به صراحت، در 10 بانک، میزان سهام مازاد بانک های خصوصی را اعلام کرد. طبق قانون، هیچ مالک (سهامدار) واحدی در بانک ها نمی تواند بدون اجازه از بانک مرکزی بیش از 10 درصد سهام یک بانک را داشته باشد و بر این اساس، «حق رای سهام مازاد» به وزارت اقتصاد منتقل خواهد شد.

با این روند هیچ بعید نیست امسال شاهد طی آخرین مرحله اصلاحات بانکی (یعنی تعیین تکلیف، انحلال یا ادغام) درخصوص حداقل یک یا چند بانک باشیم. البته بانک مرکزی به صراحت و رسماً تاکید کرده است که اقدامات نظارتی بانک مرکزی در این میان هر چه باشد، حقوق و منافع سپرده گذاران تضمین شده خواهد بود و آثار اقدامات اصلاحی به آنان منتقل نمی شود.

بیش از نیم دهه ناترازی نظام بانکی و گفتاردرمانی

اما چه شد که کار به این جا رسید؟ بررسی ها نشان می دهد زمزمه های جدی از ناترازی بانکی در نیمه نخست دهه گذشته به طور جدی شنیده شد. ناترازی که ریشه در به هم خوردن توازن بدهی و دارایی بانک ها داشت. کار به جایی رسید که سال 95، معاون سابق نظارتی بانک مرکزی که آن زمان دیگر در آن سمت حضور نداشت، با اشاره به وضعیت نظام بانکی، هشدار وقوع «یک شنبه سیاه» در نظام بانکی را داد.

یک شنبه سیاهی که سال 1933 در آمریکا، در پی ناترازی در نظام بانکی و با هجوم سپرده گذاران به بانک ها برای دریافت سپرده های خود معروف شد. هرچند آن یک شنبه جز در موارد بسیار محدودی برای موسسات غیرمجاز، هرگز تاکنون اتفاق نیفتاده، اما آثار آن به گونه ای پیش رفته است که مسئولان بانک مرکزی هم اینک به صراحت صحبت از تعیین تکلیف بانک های ناتراز می کنند.

سوی دیگر این وضعیت این است که سیستم مدیریت بانک مرکزی گویی هیچ گاه نخواست در سال های گذشته به سمت اصلاحات سخت برود. این در حالی است که طبق شواهد جهانی، هر گاه ناترازی بانکی حتی به اندازهای بسیار کمتر از آن چه در ایران به وقوع پیوسته، بلافاصله با واکنش جدی نهاد ناظر پولی آن کشورها مواجه شده و نظام حکمرانی پولی را در جهت علاج به تکاپو انداخته است.

تازه ترین برآوردها از ناترازی نجومی در نظام بانکی

با این اوصاف، این سوال مطرح می شود که ناترازی در نظام بانکی ایران به چه میزان است؟ در پاسخ به این سوال، ابتدا باید به این نکته اشاره کرد که یک تعریف ساده ناترازی به بیش بود بدهی نسبت به دارایی ها برمی گردد. در این خصوص، منطقی است که دارایی ها باید آن چنان مولد باشند تا کفاف بدهی ها را بدهند، اما مسئله مهم این جاست که طی سال های گذشته و در نتیجه عوامل متعددی نظیر سرمایه گذاری های پرریسک بانک ها، در املاک، بالاگرفتن مطالبات معوق، رعایت نکردن استانداردها در پرداخت اعتبارات، رقابت مخرب بانک ها، فعالیت موسسات غیر مجاز و ... موجب شده است تا این توازن به هم بخورد، به طوری که هم اینک بیش از یک سوم دارایی بانک ها را دارایی های به اصطلاح منجمد و در مرحله بعد غیر مولد تشکیل می دهد.

بررسی های عبداللهی کارشناس مالی نشان می دهد که در این میان، سهم دارایی های منجمد از این دارایی های غیرمطلوب بانکی 23.3 درصد و دارایی های غیرمولد، 10.2 درصد است.

طبق تعریف ارائه شده، دارایی های منجمد به دارایی هایی گفته می شود که به درآمدزایی عملیاتی بانک، کمک نمی کند و تقریباً غیر نقدشونده است. از این جمله می توان به مواردی از جمله طلب از شرکت های وابسته بانک ها اشاره کرد.

اما دارایی های غیر مولد، دارایی هایی هستند که می توانند درآمدزا باشند، اما نقدشوندگی پایینی دارند؛ مانند مطالبات از دولت و سرمایه گذاری های بلندمدت.

این بررسی حجم ریالی این وجه از ناترازی بانکی یعنی مجموع دارایی های منجمد و غیر مولد را 3700 هزار میلیارد تومان برآورد و تصریح کرده است که به نظر میرسد برای رفع ناترازی دارایی-بدهی شبکه بانکی حداقل 2500 همت (معادل داراییهای منجمد) منابع لازم باشد.