چرا تسهیلات تکلیفی عرضه میشود؟

تسهیلات تکلیفی بخشی از تسهیلات بانکی هستند که معمولا سالانه توسط دولت به بانکها ابلاغ شده و هر بانکی موظف است بخشی از منابع خود را به این دسته از تسهیلات اختصاص دهد. این تسهیلات به جهت هدایت جامعه برای اجرای برخی از سیاستها به خصوص بحث سیاستهای جمعیتی اعطا میشوند. در مقابل البته بانکها نیز به سبب ارائه این دسته از تسهیلات، امتیازهایی را هم از بانک مرکزی دریافت میکنند. تسهیلات تکلیفی شامل بخشهای گوناگونی از جمله ازدواج، مشاغل خانگی، ودیعه مسکن، کمیته امداد، بهزیستی، فرزندآوری، درمان، نیاز ضروری و مسکن همچنین افراد بنیاد شهید و زندانیان پرداخت میشود. تسهیلات تکلیفی قرضالحسنه هرسال در قانون بودجه ذکر شده و به موجب آن بر دوش بانکها قرار میگیرد. در سال 1402 نیز مجموعا 310 هزار میلیارد تومان انواع مختلف تسهیلات تکلیفی در تبصره 16 و 18 قانون بودجه برای بانکها تعریف شده است. این تسهیلات تماما قرضالحسنه بوده که سود آن حداکثر 4درصد است.

وضعیت پرداخت تسهیلات تکلیفی چگونه است؟

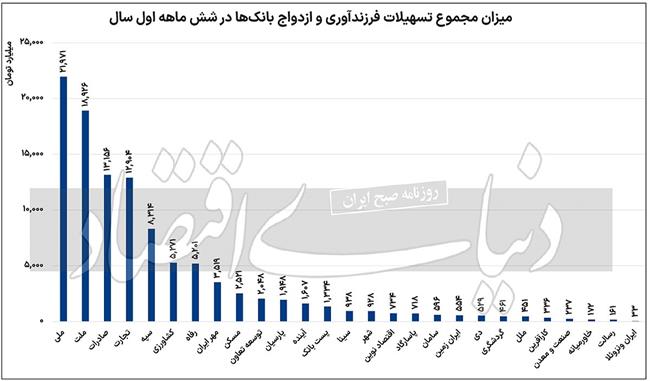

تسهیلات فرزندآوری و تسهیلات ازدواج از جمله مهمترین و پرمتقاضیترین تسهیلات محسوب میشوند. اطلاعات بانک مرکزی نشان میدهد که در 6ماهه ابتدای سال مجموعا 359 هزار فقره تسهیلات فرزندآوری و 410 هزار فقره تسهیلات ازدواج پرداخت شده است. مجموع ارزش این تسهیلات عرضه شده به105.5هزار میلیارد تومان میرسد که 22.1 هزار میلیارد تومان آن تسهیلات فرزندآوری و 83.4 هزارمیلیارد تومان آن تسهیلات ازدواج بوده است. در حال حاضر حدود 363 هزار نفر در صف تسهیلات فرزندآوری و 260 هزار نفر هم در صف دریافت تسهیلات ازدواج قرار دارند که با توجه به عملکرد سیستم بانکداری تا به حال، پیشبینی میشود که بخش زیادی از این افراد تسهیلات خود را تا انتهای سال دریافت خواهند کرد.

براساس اطلاعات بانک مرکزی، بانک ملی ایران چه در بحث تسهیلات فرزندآوری و چه در بحث تسهیلات ازدواج بیشترین تعداد تسهیلات را ارائه کرده است. این بانک طی 6ماهه ابتدای سال 92.9 هزار فقره تسهیلات فرزندآوری و 79.3 هزار فقره هم تسهیلات ازدواج عرضه کرده است. مجموع مبلغ تسهیلات ازدواج ارائه شده به 16.1 هزارمیلیارد تومان و تسهیلات فرزندآوری به 5.7 هزار میلیارد تومان میرسد. پس از این بانک، بانک ملت در جایگاه دوم قرار دارد. بانک ملت در حوزه تسهیلات ازدواج حدود 74.5 هزار فقره به ارزش مجموعا 15.2 هزار میلیارد تومان و در بحث فرزندآوری 59 هزار فقره مجموعا به ارزش 3.6 هزار میلیارد تومان تسهیلات عرضه کرده است.

در بحث پرداخت تسهیلات فرزندآوری، بانک صادرات در جایگاه سوم قرار دارد. این بانک مجموعا حدود 42 هزار فقره تسهیلات به ارزش 2.6هزار میلیارد تومان تسهیلات ارائه کرده است. اما در بحث تسهیلات ازدواج، بانک تجارت در جایگاه سوم بوده که مجموعا 52.8 هزار فقره تسهیلات به ارزش تقریبا 10.7 هزار میلیارد تومان عرضه کرده است.

این گزارش همچنین اطلاعات جالب دیگری ارائه میدهد. برای مثال در بحث تسهیلات ازدواج، بانک قرضالحسنه رسالت تقریبا تمامی درخواستهای تسهیلات را با 644 فقره انجام داده و صفی برای دریافت تسهیلات از این بانک وجود ندارد. یا مثالی دیگر بانک ایران و ونزوئلا است که در این 6ماه مجموعا 144 فقره تسهیلات عرضه کرده و تنها سه فقره در صف انتظار باقی مانده است. به طور کلی در بحث تسهیلات قرضالحسنه ازدواج چهار بانک قرضالحسنه رسالت، ایران و ونزوئلا، قرضالحسنه مهر ایران و دی هر کدام به ترتیب با 0، 3، 12، 50 نفر در صف، کمترین میزان صف دریافت تسهیلات را دارند. در بحث تسهیلات فرزند آوری دو بانک ایران و ونزوئلا و بانک قرضالحسنه رسالت هم کمترین صف انتظار دریافت تسهیلات را دارند.

معایب تسهیلات تکلیفی

تسهیلات تکلیفی یا دستوری عبارتی است که پس از انقلاب برای مجموعه قوانین مجلس یا دستورالعملهای دولتی برای پرداخت تسهیلات خارج از ضوابط بانکی بهکار میرود. مجالس قانونگذاری و دولتهای پس از انقلاب با هدف حمایت از اشتغالزایی، افزایش تولید، پشتیبانی از فعالیتهای اجتماعی و فرهنگی و تنظیم بازار و ارائه خدمات، تکالیفی را به بانکهای دولتی ابلاغ میکنند تا این بانکها با استفاده از منابع داخلی خود و سپردههای مردمی، منویات یادشده را تحقق بخشند. اگرچه قانونگذاران و مسوولان دولتی با نیت خیر اقدام به تصویب این تسهیلات دستوری میکنند، اما همواره شبهه شرعی بودن این اقدام و نتیجه کارشناسی آن مورد تردید بوده است. به گفته کارشناسان، هرچند سرمایه بانکهای دولتی توسط دولت تامین شده، اما سرمایه معمولا حدود 10درصد کل منابع بانکها را تشکیل میدهد و 90 درصد منابع، سپردههای مردمی است که طبق قانون بانکداری بدون ربا، بانکها نقش وکیل برای این منابع را دارند.

بنابراین بدون رضایت سپردهگذاران تخصیص منابع به گروههای خاص، شبهه شرعی دارد. از سوی دیگر بررسیهای مختلف نشان داده این نوع تخصیص منابع بهرهوری لازم را نداشته و بازپرداخت آن نیز با مشکلاتی روبهرو بوده که ریشه ناترازی ترازنامه بانکها و زیاندهی آنها بوده است. طبق بررسیهای صورت گرفته تسهیلات غیرتکلیفی بانکها که منطبق با ضوابط بانکی بوده به مراتب تاثیر بیشتری در رشد اقتصادی کشور داشته است. عقیده منتقدان این موضوع بر این است که تسهیلات تکلیفی بدهی دولت را به بانکها افزایش میدهد و به اضافه برداشت بانکها از بانک مرکزی منجر میشود که یکی از عوامل اصلی افزایش پایه پولی و نقدینگی است. کارشناسان اقتصادی معتقدند با وجود کسری منابع بانکی و عطش بخشهای مختلف اقتصادی برای دریافت وام در شرایط کرونایی فعلی و مشکلات ناشی از تحریم پرداخت این تسهیلات دستوری امکانپذیر نخواهد بود و رطوبت پرداخت بخشهای دیگر اقتصادی دچار رکود شدید خواهند شد.