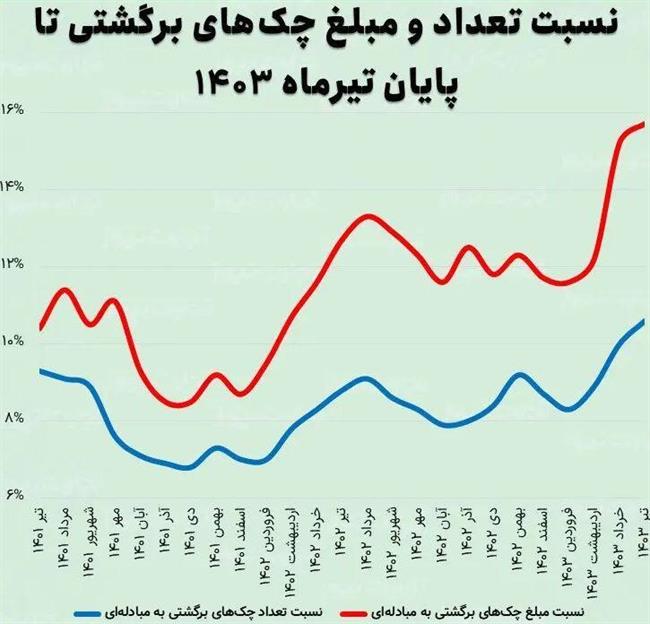

به گزارش مشرق، بانک مرکزی آمار معاملات چک تا پایان تیرماه امسال را بهروزرسانی کرد که نشان میدهد، از مجموع هشت میلیون و 613 هزار فقره چک مبادله شده در تیرماه امسال، تعداد 912هزارفقره چک، برگشت خورده است که سهم 10.6درصدی از کل تعداد چکها را دارد.

همچنین ازمجموع 645 همت(هزار میلیارد تومان) چک مبادله شده در تیرماه امسال، مبلغ 101همت برگشت خورده است که سهم 15.7درصدی از کل را دارد.

تعداد چکهای برگشتی از 8.3درصد درفروردین به 8.9درصد دراردیبهشت، 10درصد در خرداد و 10.6درصد در تیرماه افزایش یافته است.

همچنین ارزش چکهای برگشتی در این چهار ماه به ترتیب 11.6، 12.2، 15.2 و 15.7 درصد از کل ارزش چکهای مبادله شده بوده است.

آمار چک برگشتی به دوران بحران کرونا برگشت

سهم 15.7درصدی ارزش چکهای برگشتی از کل چکهای مبادله شده، بالاترین رکورد در 51 ماه اخیر(از ابتدای اردیبهشت 99 تا تیر 1403)است. این نسبت از چک برگشتی آخرین باردرفروردین99مصادف با دوران شیوع کرونا و تعطیلی اجباری کسب و کارها به دلیل قرنطینههای اجباری مشاهده شده که در آن ماه 18.3درصد از تعدادچکها و 20 درصد از مبلغ چکها برگشت خورد.

چک برگشتی تنها سیگنال رکودی نبود

رشد شدید آمار چکهای برگشتی البته یکی از علائم شدت گرفتن رکود در ماههای اخیربود. پیش از آن اتاق بازرگانی ایران با انتشار گزارش شاخص مدیران خرید (شامخ) تیر ماه، از تداوم وضعیت رکودی کسب وکارها در اولین ماه تابستان خبر داد. این شاخص در تیر ماه امسال عدد 47.2را ثبت کرده در حالیکه در خرداد هم معادل 44.9بود. همچنین شامخ بخش صنعت در تیرماه به 45.1 رسیده که کمترین عدد طی سه سال گذشته (ازمرداد1400 تاکنون) بهشمار میرود.

پیش از این شامخ صنعت در تیرماه1400عدد 44.5 را ثبت کرده بود. گزارش اتاق بازرگانی نشان میدهد یکی از مشکلات کسب و کارهای در این دو ماه که باعث افت شامخ به پایینترین ارقام سالهای اخیر شده، کمبود نقدینگی است. علاوه بر این موارد، انتشار گزارش ماهانه صنایع بورسی هم از وضعیت نامساعد بسیاری از صنایع در ماههای اخیر حکایت میکند. این موارد، شواهدی است که از بحران نقدینگی کسب و کارها بهویژه صنایع بزرگ با گردش مالی بالا حکایت دارد.

تامین مالی زنجیرهای هم کمکی به اقتصاد نکرد

بروز مشکل کمبود نقدینگی و تشدید آن، موضوعی است که بهدلیل اجرای سیاستهای انقباضی از سوی بانک مرکزی قابل پیشبینی بود. بر همین اساس بود که بانک مرکزی و وزارت اقتصاد در ماههای گذشته با همکاری یکدیگر از ابزارهای نوین تامین مالی نظیر برات الکترونیک و فکتورینگ برای تامین مالی بنگاههای اقتصادی بدون نیاز به تزریق نقدینگی جدید و برهم زدن سیاستهای ضدتورمی بانک مرکزی رونمایی کردند.

پیش از آن و در سال 99 هم از ابزار اوراق گام (گواهی اعتبار مولد) رونمایی شد و استفاده از آن از سال 1400 آغاز شد. هدف نهایی این ابزارها، تامین مالی بخشهای مختلف تولید از جمله بنگاههای بزرگ بدون نیاز به تزریق نقدینگی جدید یا با کمترین نیاز به نقدینگی جدید بود تا ازاین رهگذر ضمن برطرف کردن عطش نقدینگی بنگاههای تولیدی، روند فزاینده رشد نقدینگی معکوس شده تا در نهایت تورم کاهش یابد. با این حال گزارشهای اخیر ازجمله شامخ، چکهای برگشتی و تولید صنایع بورسی نشان میدهد ابزارهای تامین مالی زنجیرهای نتوانستهاند نقش خاصی در تامین مالی بنگاههای اقتصادی ایفا کنند.

جدیدترین آمارها نشان میدهد حجم انتشار اوراق گام درسال1402و چهار ماه نخست1403 به میزان چشمگیری نسبت به سال 1401 کاهش یافته است. آخرین آمارهای بورس نشان میدهدانتشاراوراق گام که ازسال1400آغاز شد، درسال1401رونق گرفت و به رکورد 51هزارمیلیارد تومان رسید. با این حال این ابزار درسال1402نتوانست نقش چندانی در تامین مالی اقتصاد ایفا کند و در چهار ماه نخست1403هم هیچ کمکی به تامین مالی اقتصاد کشور نکرده است.

تاکنون آماری از عملکرد دیگر ابزارهای تامین مالی زنجیرهای منتشر نشده که به نظر میرسد علت آن، عملکرد صفر آنها باشد. این شواهد گویای آن است که ابزارهای تامین مالی زنجیرهای برخلاف تبلیغات گستردهای که درباره آن شد، نتوانسته بنگاههای اقتصادی را در دوران اوجگیری سیاستهای انقباضی و ضدتورمی بانک مرکزی در موضوع تامین مالی پشتیبانی کند.

سیاستگذار اقتصادی در دوراهی رشد تورمی یا ثبات رکودی؟

تداوم سیاستهای انقباضی بانک مرکزی ازجمله محدود کردن اعطای تسهیلات از طریق سیاست کنترل رشد ترازنامه، تامین نقدینگی واحدهای تولیدی را دچار مشکل کرده است. با توجه به عملکرد ضعیف ابزارهای تامین مالی زنجیرهای، به نظر میرسد سیاستگذاران اقتصادی اکنون در دوراهی دشواری قرار گرفتهاند که در آن باید اولویت خود را بین کنترل تورم یا حفظ رشد اقتصادی انتخاب کنند.

در این شرایط اولویت قرار گرفتن رشد اقتصادی به معنای تشدید تورم و نیز اولویت قرار گرفتن کنترل تورم به معنای پذیرفتن دورهای از رکود اقتصادی خواهد بود.