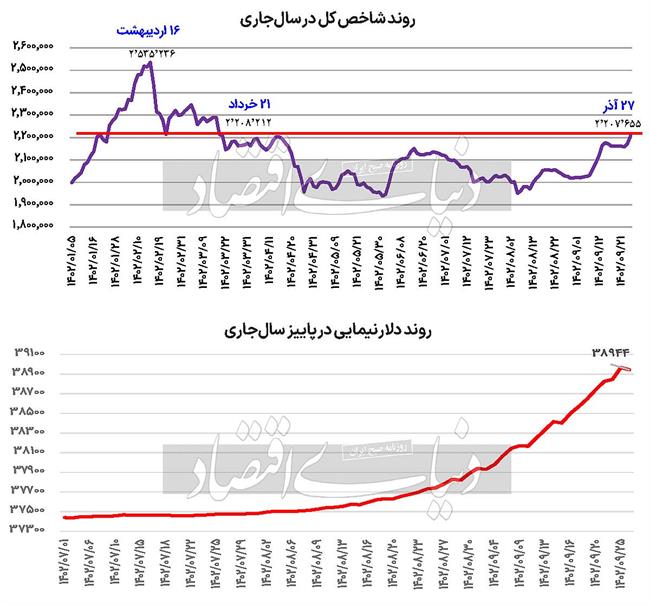

علی عبدالمحمدی : معاملات بورس تهران در هفتهجاری با افزایش ارتفاع نماگرهای سهامی پیگیری شد. شاخصکل بورس تهران با رشد 1.65درصدی، خود را به سطح 2میلیون و 207هزارواحدی رساند. گفتنی است که تجربه چنین سطحی در نماگر اصلی بازار سهام از 21 خرداد سالجاری بیسابقه است و خوشبینیها و امیدواریهای منتج از مساله تجدید ارزیابی بنگاههای بورسی توانسته شرایط بازار سهام را بهگونهای هدایت کند که شاخصکل در قله 6 ماهه خود قرار بگیرد. همچنین نماگر مذکور بیشترین رشد خود را از 13 آذر به بعد تجربه کرد. در کنار اخبار بنیادی نشاتگرفته از اخبار و رویدادهای تجدید ارزیابی شرکتها، با توجه به اینکه بورس در قله 6ماهه خود قرار گرفته، سهامداران را نسبت به روند معاملات آتی بازار سهام خوشبین کردهاست.

در جریان معاملات دیروز بورس، شاخص هموزن با رشد 1.12درصدی همراه شد و در سطح 764هزارواحدی کار خود را به پایان رساند. این شاخص نیز به مانند شاخصکل، بیشترین رشد خود را از 13 آذر به بعد تجربه کرد. در فرابورس نیز شاخص اصلی این بازار با رشد 0.94درصدی همراه شد و در سطح 26هزار و 640واحدی متوقف شد. همچنین در جریان معاملات روز گذشته بازار سهام، 108میلیاردتومان نقدینگی حقیقی وارد گردونه معاملات شد. ارزش معاملات خرد بازار (سهام، حقتقدم و صندوقهای سهامی) رقم 6هزار و 822میلیاردتومان را ثبت کرد که نسبت به رقم ثبت شده در روز شنبه رشد معناداری در این پارامتر آماری مشاهده میشود.

خروج پول از درآمد ثابتها

تا ساعت 14 روز دوشنبه، هزار و 51میلیاردتومان نقدینگی از صندوقهای با درآمد ثابت و مختلط خارجشده بود که میتوان اینچنین استنباط کرد؛ بخشی اعظمی از این پول در روزهای آتی در حوالی سهام مختلف بورسی و فرابورسی به انتظار خواهد نشست تا در سمت تقاضای نمادهایی قرار گیرد که پتانسیل و ظرفیت رشد بیشتری را در آنها احساس میکند. با توجه به اینکه شاخصکل بازار سهام توانسته در سقف 6 ماهه قرار بگیرد، گروهی از معاملهگران امیدوار هستند که بورس تهران بتواند سقف تاریخی خود که در 16 اردیبهشت تجربه شدهبود را مجددا بازپسگیری کند و برای دستیابی به ارتفاعات بالاتر خیز بردارد.

رشد دلار نیمایی

دلار نیمایی نیز همچنان به رشد پیوسته خود ادامه میدهد و این روزها در آستانه فتح کانال 39هزارتومانی قرار گرفتهاست. با توجه به اینکه دلار نیمایی یکی از مهمترین نرخهایی است که در محاسبات ذهنی سرمایهگذاران از وزن قابلتوجهی برخوردار است؛ اغلب در تحلیل حساسیت و پیشبینی سود هر سهم در سالآتی از این نرخ بهعنوان نرخ پایه استفاده میشود. بهنظر میرسد که رشد تدریجی دلار نیمایی در هفتههای اخیر از جمله مهمترین عواملی بوده که در هفتههای اخیر میل به خرید سهام را در صحنه معاملات تقویت کردهاست.

موعد ورود به بورس؟

همانطور که به کرات در گزارشهای پیشین «دنیایاقتصاد» اشاره شده، مهمترین نکته در بازارهای مالی، ورود و خروج در زمان مناسب است. یک سرمایهگذار برای تشخیص زمان مناسب ورود و خروج به بازارهای مختلف باید بهخوبی از اوضاع و احوال اقتصاد جهانی مطلع باشد. بهعلاوه باید از کلیات و واقعیات اقتصاد کشور نیز آگاهی داشتهباشد. افزون بر موارد یادشده، یک سرمایهگذار باید بهطور کامل با متغیرهای مربوط به ارزیابی بازارها آشنا باشد تا بتواند پارامترهایی مانند حباب در بازارها و ارزشگذاری بالاتر یا پایینتر از ارزش ذاتی داراییهای گوناگون در بازارهای مختلف را شناسایی و ردیابی کند. همانطور که گفته شد انتخاب زمان ورود و خروج مناسب به بازارها، از جمله حیاتیترین موضوعات برای فعالیت سودساز در بازارهای مالی است. در توصیف اهمیت این موضوع میتوان گفت که تقریبا بیش از 30 ماه زمان لازم بود تا شاخصهای بازار سهام سقفهای تاریخی سال99 خود را مجددا فتح کنند، بنابراین افرادی که در سقف تاریخی آن سال وارد بازار سهام شدند، با فرض همپوشانی و همگرایی پورتفوی آنها با روند شاخصها، در فروردین سالجاری از زیان خارج شدند، درحالیکه افرادی که در کف بازار در آبان سالگذشته وارد بورس تهران و چرخه خرید سهام شدند، در برخی از سهمها بازدهی بیش از 100درصدی را کسب کردند. این قضیه اهمیت مساله ورود در زمان مناسب به بازارها را یادآور میشود. سرمایهگذاران باید با توجه به استراتژی معاملاتی شخصی خود و چشمانداز آتی اقتصاد کلان و وضعیت بازارها اقدام به تصمیمگیری درباره سبد معاملاتی خود کنند. اگر چشمانداز رشد در بازاری متصور است، باید با استفاده از قرینههایی زمان ورود مناسب به آن بازار تشخیص داده شود. علاوهبر زمان ورود مناسب باید سرمایهگذار توانایی تشخیص زمان مناسب خروج از یک بازار را نیز دارا باشد. به هر روی میتوان گفت سوالی که اذهان سهامداران را در روزهای فعلی درگیر کرده، این است که روندی که این روزها در تالار شیشهای شکلگرفته است، ادامهدار خواهد بود یا بازار مجددا با نزول مواجه خواهد شد؟ نکته قابلذکر این است که بازار از ناحیه نرخ ارز و قیمت کامودیتیها همچنان تهی از محرک است، درخصوص مساله تجدید ارزیابی نیز میتوان گفت؛ چیزی که این روزها بازار را با شور و شعف همراه کرده، فضای مثبت تزریقشده توسط این آیتم است که تنور تقاضا را در تالار شیشهای داغ کردهاست.