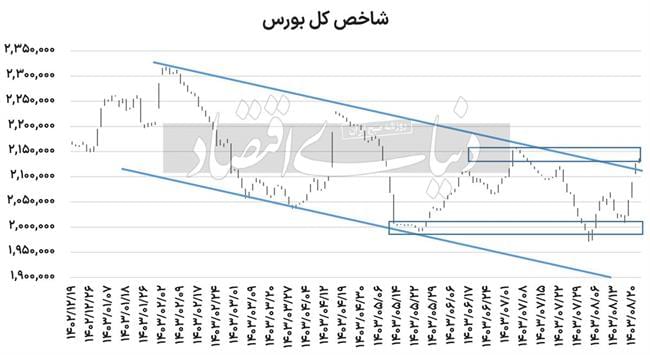

علی قاسمی : شاخص کل بورس تهران با رشد بیش از 7هزار واحدی همچنان در نیمه کانال 2.1میلیون واحدی قرار دارد. پس از خبر منتشرشده درخصوص کاهش نرخ بهره به نظر میرسد فعالان بازار سرمایه، انگیزه بیشتری برای نسبتدادن P/E بالا به سود شرکتها دارند. در کنار این موضوع، رشد دلار موثر بر شرکتها و عبور قیمت اسکناس آمریکایی در مرکز مبادله، از مرز 50هزار تومان میتواند بازار را برای یک جهش قابل توجه آماده کند. بررسیها حکایت از آن دارد که ارزش معاملات بورس نیز بالای 4هزار میلیارد تومان تثبیت شده است. ضمن آنکه خروج پول طی 2روز اخیر، نشان میدهد که با نزدیکشدن شاخص کل به مرز مقاومتی استاتیک خود، در 2میلیون و 150هزار واحد، فعالان بازار سرمایه سعی دارند تا بخشی از سرمایه خود را از گردونه معاملات خارج کنند.

این درحالی است که روز دوشنبه شاخص کل موفق شد تا با خروج از کانال نزولی 6ماهه خود مسیر همواری را برای تداوم روند صعودی فراهم کند. بررسیها نشان میدهد درصورتیکه سایر عوامل ثابت باشد، با کاهش نرخ بهره به زیر 27درصد، P/E آیندهنگر بازار میتواند به بالای 8واحد برسد. در این صورت، بازار پتانسیل آن را خواهد داشت تا رشد حداقل 50درصدی را تجربه کند. با توجه به آنکه هنوز تکلیف تنشهای منطقهای مشخص نشده است، نمیتوان بهطور قطعی در خصوص آینده بازار اظهارنظر کرد. اما رشد دلار نیما و کاهش نرخ بهره، دو عامل اصلی هستند که عبور شاخص از مقاومتهای پیش رو را محتمل کردهاند.

نوسان معکوس بازارهای جهانی

برخلاف بورس تهران که به رونق نسبی رسیده است، به نظر میرسد بازارهای جهانی وارد فاز کاهشی قیمت شدهاند. پس از انتخاب ترامپ بهعنوان رئیسجمهور آمریکا، به نظر میرسد بازارهای جهانی با رشد نرخ اوراق 10ساله روندی نزولی را پیش گرفتهاند. هرچند این روند کاهشی تاثیر اندکی بر درآمدهای شرکتهای بورسی میگذارد، اما پایینماندن قیمتهای جهانی میتواند جلوی رشد درآمد شرکتها بهرغم رشد قیمت ارز بگیرد. نفت برنت همچنان در کف کانال 70دلار قرار دارد. با این حال رشد نسبی کرکاسپرد پالایشگاههای جهان میتواند پالایشگاههای داخل کشور را منتفع کند. همچنین، شمش بیلت فولاد نیز 470دلار مورد معامله قرار گرفته است که احتمالا صنعت فولاد را از این محل متاثر خواهد کرد. ضمن آنکه مس، روی و آلومینیوم نیز با کاهش قیمتهای جهانی روبهرو بودهاند. در بازار محصولات پتروشیمی، شرایط قدری بهتر است. متانول چین با عبور از 290دلار خیز خوبی برای فتح کانال 300دلار برداشته است. اوره ایران نیز با قیمتهای بالایی مورد داد و ستد قرار میگیرد.

نرخ بهره کاهش مییابد؟

فرزین، رئیس کل بانک مرکزی وعده داده است تا گواهی 25درصدی در اواخر بهمن ماه امسال منتشر شود. به نظر میرسد دولت مطابق با شرایط سیاسی و تنشهای منطقهای تصمیم به کاهش نرخ بهره بگیرد. با توجه به آنکه هرگونه افزایش تنش، میتواند انتظارات تورمی را تشدید کند، احتمالا نرخ بهره نیز همجهت با این موضوع، افزایش یابد. اما کاهش تنشها در لبنان نیز میتواند به کاهش انتظارات تورمی و در نتیجه کاهش نرخ بهره منجر شود. بررسیها از روند عملیات بازار باز بانک مرکزی تا پایان شهریور نشان میدهد که احتمالا دولت از اواخر شهریور، تغییر سیاست خود را آغاز کرده و سیاست منقبضکننده پولی را به منبسطکننده تغییر داده است. احتمال این موضوع افزایش یافته است که با کاهش نرخ بهره در کوتاهمدت، قبل از حضور ترامپ در کاخ سفید بازار سهام به رونق بازگردد؛ اما همچنان همه چیز به تحولات سیاسی و منطقهای گره خورده است.

عبور دلار نیما از مرز روانی50

با عبور دلار از مرز 50هزار تومان، بازار نیز به رونق بازگشته است. مرز حساسی که تا چند ماه گذشته از آن صحبت به میان آمد. هر چند قیمت دلار آزاد بهطور پایداری بالای 65هزار تومان تثبیت شده است. برای آنکه اختلاف دلار نیما و آزاد به عدد منطقی 10درصد برسد، باید دلار نیما از 55هزار تومان عبور کند و تا پایان سال جاری به 60هزار تومان برسد. با فرض آنکه سود خالص بازار در نیمه دوم بهبود یابد، میانگین دلار نیما در سال جاری 50هزار تومان خواهد بود. از این رو، شاخص کل بورس، میتواند با محرک دلار نیما به تنهایی تا 3میلیون واحد پیشروی کرده و حتی از آن عبور کند. سیاستگذار عزم جدی برای تکنرخیشدن نرخ ارز پیدا کرده است. به شرط آنکه نرخ بهره اجازه ورود پول به بازار سرمایه را بدهد، احتمالا P/E آیندهنگر بازار از 8واحد عبور خواهد کرد. این درحالی است که P/E آینده بازار در حال حاضر 5واحد است. با فرض ثبات سایر شرایط، بازار میتواند از محل رشد ضریب P/E افزایش 60درصدی را از محدوده 2میلیون واحد تجربه کند.

آیا بورس از مقاومت میگذرد؟

شاخص کل بورس تهران با عبور از کانال 6ماهه نزولی خود و شکست سقف آن وارد فاز جدیدی شده است. نماگر اصلی بازار روز دوشنبه موفق شد با حجم قابل توجه معاملات سقف کانال نزولی که از اردیبهشت امسال و پس از شهادت رئیسجمهور تشکیل شده است، بشکند. شکست و تثبیت بالای این کانال احتمالا بازار را تا سقف اردیبهشت امسال یا محدوده 2.3میلیون واحد هدایت خواهد کرد. اما نکته قابل توجه آن است که برای سقفشکنی بورس و عبور از 2.5میلیون واحد، لازم است تا بالای محدوده 2.3میلیون واحد تثبیت شود و با محرکهای اقتصادی از سقف 16اردیبهشت سال گذشته بگذرد. برای طی این مسیر، شاخص کل میتواند اصلاح نسبی را تا سقف کانال نزولی یا اصطلاحا پولبکی را تجربه کند. به همین دلیل بورس میتواند طی روزهای آینده با ثبات شرایط سیاسی و با فرض کاهش تنش در لبنان در محدودههای فعلی نوسانات منفی بسیار اندکی را به بازار نشان دهد. با توجه به آنکه بازار در محدوده متعادلی قرار دارد و هنوز تکلیف کاهش تنشها مشخص نیست، رشد پرمیوم قراردادهای اختیار خرید، فروش خالی این قراردادها را جذابتر کرده است. از این رو، بهدلیل پوشش ریسک نوسانات و رنجزدنهای بازار میتوان با فروش خالی این قراردادها روی نمادهای پایه، مقداری از نوسانات احتمالی بازار را به سود سرمایهگذاران تغییر داد.