امروزه ثبات در نرخ ارز دارای اهمیت فراوانی است و دور از واقعیت نیست که بستر اصلی و لازم برای ایجاد رونق در فعالیتهای اقتصادی کشور نشات گرفته از ثبات در نرخ ارز است. در مقابل، نبود ثبات منجر به آشفتگی و نبود اطمینان در بازارهای مالی و ایجاد رکود در فعالیتهای اقتصادی میگردد.

هرچند که عوامل داخلی (نا اطمینانی در شرایط اقتصادی، کاهش منابع ارزی و...) و عوامل خارجی (تحریم، افزایش قدرت دلار در برابر ارزهای دیگر و...) میتوانند موجب نابسامانی و التهاب در بازار ارز شوند، بااینوجود سیاستهای ارزی و تدابیر اقتصادی دولت و بالاخص بانک مرکزی را میتوان مهمترین عامل در ایجاد تعادل و تثبیت بازار ارزی ذکر کرد.

در این نوشته سعی بر آن است تا سه موضوع به ترتیب موردبررسی قرار گیرند. این موضوعات عبارتاند از: علل اولیه (بنیادی) تاثیرگذار بر نرخ ارز، مفهوم شکاف قیمتی ارز و منافع گروهها یا نهادهایی که از شکاف قیمتی ارز منتفع میشوند.

- بررسی علل بنیادی تاثیرگذار بر نرخ ارز: نرخ ارز مشابه اغلب کالاها یا داراییها تحت تاثیر عرضه و تقاضای بازار است. عرضه و تقاضا تابع دریافتیها و پرداختیهای ارزی کشور است که در شرایط خاص، وضعیت خروج سرمایه و جو روانی حاکم بر بازار نیز میتواند در بر هم خوردن تعادل آن (عرضه و تقاضا) ایفای نقش کند. بهطورکلی، با پیشی گرفتن عرضه بر تقاضا، تسهیل تبادلات ارزی و وجود جو روانی آرام در بازار، شرایط ایده آل برای پایداری نرخ ارز فراهم میشود و با آسیب وارد شدن به عوامل فوق، بسته به مقدار و میزان آسیب، آشفتگی در بازار ارز ایجاد میگردد.

دور از واقعیت نیست، آشفتگی در تبادلات ارزی در پی اعمال مجدد تحریمها، موجب ایجاد جو روانی منفی در بازار و ایجاد بستر برای نامتعادل شدن عرضه و تقاضای ارز در بازار خواهد شد. اگر سیاستهای متناسب برای اقناعِ ادراک عمومی مبنی بر تحت کنترل بودن بازار و تعادل در عرضه و تقاضا اعمال نگردد فضا برای شکلگیری تقاضاهای کاذب مانند سفتهبازی و تبدیل سرمایه (روشی برای جلوگیری از کاهش ارزش داراییها و تنوعبخشی به سرمایه) مهیا میشود که موجب افزایش تقاضا و افزایش بهای ارز میشود.

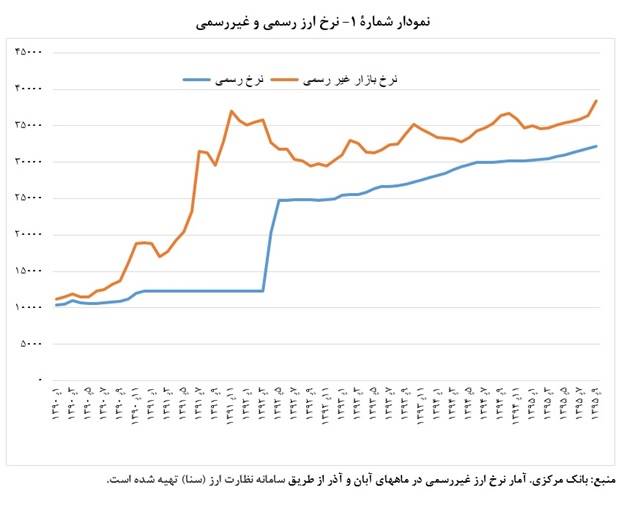

- بررسی شکاف قیمتی ارز: تا سال 1371، نظام ارزی کشور عمدتاً نظام مبتنی بر نرخ ارز ثابت بود، اما به دلیل افزایش تقاضا و ناتوانی بانک مرکزی در تامین تقاضاها، شیوع ارز چند نرخی در نظام ارزی کشور اجتنابناپذیر بود.

با «چند نرخی شدن بازار ارز» در کنار «نرخ ارز ثابت دولتی»، نرخ دیگری تحت عنوان «نرخ بازار آزاد یا بازار غیررسمی» شکل میگیرد (به فاصله قیمتی نرخ ارز دولتی و نرخ ارز آزاد شکاف قیمتی ارز میگویند) که یکی از معضلات نظام ارز چند نرخی گسترش بستر رانت جویی و فسادهای اقتصادی است. در ادامه به برخی از فرصتطلبیها و رانت جوییها توسط گروههای مختلف اشاره میشود.

قابلذکر است در نظام ارز چند نرخی، نرخ بازار غیررسمی از نرخ دولتی ارز همواره بالاتر است و بانک مرکزی سعی میکند باعرضه ارز به بازار غیررسمی، آن را تحت نظارت و کنترل داشته باشد. ولی باگذشت زمان و ثابت نگهداشتن نرخ ارز دولتی، همراه با تورم سالیانه و افزایش واقعی نرخ ارز، تقاضا برای ارز در بازار غیررسمی افزایش مییابد. ناتوانی در عرضه مکفی ارز، زمینه برای افزایش شکاف ارزی و گسترش رانت فراهم میشود که درنهایت با تعدیل و افزایش نرخ ارز دولتی، شکاف ارزی کاهش مییابد. قابلذکر است که این فرایند در اقتصاد کشور چرخهوار تکرار میشود.(شکل 1: نرخ ارز دولتی و آزاد در سالهای 95-1390).

- بررسی گروههای ذینفع و نحوه بهرهمندی آنها از شکاف قیمتی ارز: هر یک از گروهها شامل واردکنندگان، صادرکنندگان کالا، فرصتطلبان و دولت از آشفتگی در بازار ارز به طریقی سود میبرند که در ادامه موردبررسی قرار میگیرند.

1.3. واردکنندگان عمده کالاها: هیئت دولت در مصوبه فروردینماه 1397 مصوب کرد واردکنندگان کالا برای تامین منابع ارزیِ واردات از ارز تکنرخی 4200 تومانی استفاده نمایند (نرخهای بالاتر از 4200 تومان برای ارز حکم قاچاق دارد). دولت بدین روش سعی دارد که از تاثیر نوسانات ارزی بر بازارهای مصرفی جلوگیری نماید.

اما در واقعیت مشاهده میشود قیمت کالاهای وارداتی از نوسانات بازار ارز تاثیر میپذیرد و بر مبنای ارز غیررسمی (قاچاق) برای مصرفکننده نهایی قیمتگذاری میشود (مانند آنچه در تیرماه 1397 در بازار موبایل اتفاق افتاد) که نحوه قیمتگذاری میتواند سود سرشاری را عاید واردکننده نماید؛ بنابراین، هر چه شکاف قیمتی ارز دولتی و ارز غیررسمی افزایش یابد به همان میزان قیمت کالاها و میزان واردات نیز افزایش مییابد (ثبت سفارش در دوماهه ابتدایی امسال نسبت به سال گذشته بیش از 66 درصد رشد داشته است) و میزان سود خالص واردکننده نیز افزایش مییابد. همچنین اگر برخی از واردکنندگان کالا بتوانند از طرق مختلف، درصدی از ارز تکنرخی تخصیص دادهشده را به بازار غیررسمی انتقال دهند، به هر میزان که شکاف قیمتی (فاصله قیمتی بین ارز مبادلهای و ارز بازار غیررسمی) گستردهتر باشد به همان نسبت سود انتقالدهنده ارز نیز افزایش مییابد.

با فرض برابری میزان واردات کشور در سال 1397 با سال 1395 (میزان واردات رسمی و قاچاق در سال 1395 بیش از 60 میلیارد دلار) اگر شکاف قیمتی بازار رسمی و غیررسمی برای هر دلار 4000 تومان باشد رانتی بیش از 240 هزار میلیارد تومان برای این گروه ایجاد خواهد شد.

قابلذکر است با قاچاق نامیدن بازار غیررسمی، این بازار از کنترل و نظارت خارجشده و بستر افزایش شکاف ارزی و کسب اعداد جدید برای قیمت ارز دور از انتظار نخواهد بود.

2.3. صادرکنندگان کالا: هیئت دولت در مصوبه فروردینماه 1397 مصوب کرد صادرکنندگان کالا ارز خود را باقیمت 4200 تومان عرضه کنند، با افزایش قیمت ارز در بازار غیررسمی (قاچاق)، انگیزه صادرکنندگان به عرضه ارز با نرخ 4200 تومانی یا اقدام به صادرات کاهش مییابد. درنتیجه با نامتوازن شدن عرضه و تقاضای ارز در بازار با کاهش عرضه ارز حاصل از صادرات، بستر برای افزایش قیمت ارز در بازار غیررسمی تشدید میشود و صادرکنندگان متمایل به عرضه ارز به بازار غیررسمی میشوند که با افزایش قیمت ارز در بازار غیررسمی این انگیزه نیز افزایش مییابد.

3.3. فرصتطلبان: این جزء به دو گروه فرصتطلبان رسمی و غیررسمی تقسیم میشوند:

1.3.3. فرصتطلبان رسمی: با توجه به رانت و تقاضای بالا نسبت به ارز در کشور، محتمل است افرادی از بخش سیستم رسمی توزیع به طرق مختلف ازجمله سندسازی و ارتباطات پنهانی با واردکنندگان عمده و سفتهبازان، در فضای نظارت ضعیف، ارز را به متقاضیان ویژه اختصاص داده و از این فضا منافعی را برای خود تعریف کنند.

2.3.3. فرصتطلبان غیررسمی (سفتهبازان بازار ارز): سفتهبازی ازنظر اصطلاحی به خطر انداختن کالا یا سرمایه در مواجهه با عدم اطمینان است که معمولاً تصمیمگیری در شرایط حدس و گمان صورت میگیرد. در این اصطلاح، سفتهبازی نوعی فعالیت اقتصادی است که باهدف دستیابی به سود از طریق پیشبینی تغییرات قیمت انجام میشود. انگیزه اصلی سفتهبازان کسب سود به هر طریق ممکن است (صالحآبادی، 1382، ص 54)

با محدود شدن عرضه ارز به بازار توسط بخش دولتی و بیپاسخ ماندن مابقی تقاضاهای بازار، محیط مناسب برای رشد سفتهبازی در بازار ارز شکل میگیرد (نامتعادل شدن عرضه و تقاضا). در ابتدا میزان تقاضا برای ارز، نیازهای واقعی بازار بود که تحت پوشش ارز دولتی قرار نگرفته بود. سفتهبازان با آگاهی از ظرفیت تقاضاهای پاسخ داده نشده توسط بخش دولتی و با ملتهب نشان دادن بازار، بستر صعود ارزش ارز را در بازار ایجاد نمودند.

از آثار ثانویه ملتهب شدن بازار ارز، ورود سرمایهداران برای تبدیل داراییها به این بازار است که موجب افزایش چشمگیر تقاضا در این بازار میشود. بدین ترتیب، افزایش شدید تقاضا و رونق سفتهبازی موجب گسیل سفتهبازان به این بازار شد که نتیجه آن افزایش افسارگسیخته ارز در بازار بود.

4.3. دولت: عواملی که به دولت انگیزه افزایش نرخ ارز در بازار را میدهند به سه دسته تقسیم میشوند که در ادامه موردبررسی قرارگرفتهاند:

1.4.3. دولت بهعنوان تامینکننده اصلی ارز: در نظام اقتصادی کشور، بخش عمده ارز توسط دولت تامین میشود که بخش عمده آن نیز از فروش نفت خام است. در پی نابسامانیهای ارزی که از اواخر سال 1396 آغاز شد و در اوایل سال 1397 تشدید گردد دولت به این نتیجه رسید که نرخ ارز را که در بودجه 1397 توسط مجلس 3700 تومان به ازای هر دلار تصویبشده بود به 4200 تومان افزایش دهد. این تصمیم منابع ریالی دولت را از عرضه دلار در بازار، به میزان 13.5 درصد افزایش میدهد. همچنین با صعود قیمت سکه و طلا در بازار (وابستگی سکه و طلا به قیمت ارز)، بانک مرکزی میتواند منابع ریالی بیشتری را از بازار جمعآوری کند (میتواند با فروش سکه و طلا به منابع ریالی بیشتری دست یابد و تعهدات خود را پاسخ و قسمتی از کسری بودجه خود را بپوشاند).

همچنین، با قاچاق تعریف شدن بازار غیررسمی در مصوبه فروردینماه هیئتوزیران و نظارت ناپذیر بودن بازار قاچاق، زمینه برای افزایش بیشازحد قیمت ارز فراهم شد و این تصمیم دور از واقعیت نخواهد بود که در آینده برای کاهش شکاف ارزی (فاصله قیمتی بین ارز رسمی و غیررسمی)، نسبت به افزایش قیمت ارز در بازار رسمی یا پذیرش بازار غیررسمی مبادرت نماید که هرکدام از این تصمیمات زمینه افزایش منابع ریالی دولت را فراهم خواهد نمود.

2.4.3. رابطه بین نرخ ارز و قانون هدفمندی یارانهها: بر اساس ماده یک قانون هدفمندی یارانهها، قیمت فروش حاملهای انرژی تا پایان برنامه پنجم توسعه نباید کمتر از 90درصد فوب (قیمت روی عرشه کشتی) خلیجفارس باشد. قیمتگذاری حاملهای انرژی فوب خلیجفارس بر اساس ارز بینالمللی است. با افزایش قیمت ارز، محدوده و فضا برای افزایش قیمت حاملهای انرژی در آینده فراهم میشود (بهعنوانمثال، با فرض بهای 0.59 دلار بر لیتر بنزین، با افزایش قیمت ارز به 4200 تومان، بنزین میتواند تا 2000 هزار تومان در هر لیتر عرضه شود).

ذکر این نکته نیز مهم است که با اجرای فاز دوم هدفمندی و افزایش قیمت حاملهای انرژی، مقدار یارانه نقدی پرداختی به ازای هر فرد، ثابت ماند. اگر حاملهای انرژی افزایشیافته و همانند اجرای مرحله دوم هدفمندی، یارانه نقدی پرداختی ثابت بماند، درآمدهای دولت نیز متناسب با آن افزایش خواهد یافت.

علل ذکرشده (1, 2)، موجب افزایش منابع ریالی دولت میشود. اهمیت این منابع با آگاهی از کسری منابع دولت در تامین بودجه، دوچندان است.

4.3.3. تاثیر بر میزان صادرات و واردات: در پی رکوردشکنی واردات کشور در سال 1389 (64.4 میلیارد دلار) و انتقاد به سیاستهای تجاری دولت دهم، سیاستهای تجاری کشور تغییر یافت. تغییر سیاستهای اعمالی، باعث کاهش واردات در سالهای 1390 و 1391 گردید. این روند در سال ابتدایی دولت یازدهم نیز ادامه یافت، اما با تغییر مجدد سیاستهای اجرایی و همراه با گشایشهای خارجی ناشی از مذاکرات هستهای، روند واردات تغییر و در سال 1393 دوباره از سیر نزولی به صعودی تغییر جهت داد. ازاینرو، افزایش واردات بستر انتقاد به سیاستهای تجاری دولت را فراهم میکند، اما افزایش قیمت ارز همراه با کاهش ارزش پول ملی میتواند موجب کاهش واردات و کاهش انتقادات وارده به سیاستهای تجاری دولت گردد.

همچنین، با افزایش قیمت ارز و کاهش ارزش پول ملی، قدرت رقابت تولیدکنندگان داخلی در برابر رقبای خارجی در بازارهای داخلی و خارجی ارتقاءیافته و بستر رشد صادرات نیز فراهم میگردد. برآیند تاثیر نرخ ارز بر واردات و صادرات باعث تعدیل تراز تجاری کشور میگردد که جذابیت آن برای دولت ناشی از ایجاد فضای پاسخگویی به انتقادات وارده به سیاستهای تجاری دولت با شاخص تعدیل تراز تجاری است؛ اما با اجبار صادرکنندگان به عرضه ارز با نرخ 4200 تومان در مصوبه فروردینماه هیئت دولت، انگیزه برای صادرات کاهشیافته و با اختصاص ارز تکنرخی (ارزان) به واردات زمینه برای افزایش شدید ثبت سفارش فراهم شد که درنهایت تراز تجاری کشور منفیتر خواهد شد.) مصوبه دولت یعنی تشویق واردات و محدودیت برای صادرات)

- نکات تکمیلی

1.4. راهکارها با فرض تداوم تحریمها

- در طول حیات جمهوری اسلامی ایران، تحریمها با بهانههای مختلف همواره بهعنوان ابزاری برای مقابله با انقلاب اسلامی مورداستفاده قرارگرفته است و فرض رفع کامل تحریمها واقعبینانه نیست. ازاینرو بهترین مسیر برای مقابله با تحریمها تکیهبر توان داخلی و توسعه صادرات غیرنفتی است.

2.4. برجام، فرصتی که بهخوبی از آن استفاده نشد

یکی از عوامل مهم در شکلگیری نوسانات ارزی، تحریمهای بانکی است. تحریمهای بانکی با ایجاد آشفتگی در تبادلات ارزی و ایجاد جو روانی منفی، موجب تنش در بازار میگردد. ریشه اصلی تحریمهای بانکی وابستگی ارزی کشور به دلار و یورو است که کاهش وابستگی کشور به دلار و یورو در تبادلات ارزی با استفاده از پیمانهای پولی مشترک و قراردادهای تهاتری امکانپذیر است.

3.4. مصوبه ساماندهی و مدیریت بازار ارز، عاملی برای افزایش قیمت دلار در بازار غیررسمی

مصوبه فروردینماه 1397 هیئت دولت برای ساماندهی و مدیریت بازار ارز با قاچاق دانستن بازار غیررسمی ارز منجر به انتقال ریسک فعالیتهای بازار غیررسمی به بهای ارز گردید همچنین اجبار صادرکنندگان به عرضه ارز خود با نرخ پایینتر از بازار ارز موجب خودداری از عرضه ارز (ارزِ پتروشیمیها) یا توقف صادرات گردید که عوامل فوق منجر به افزایش شدیدتر نرخ ارز در بازار غیررسمی گردید.

این مصوبه که در پی ساماندهی و مدیریت بازار ارز و کاهش نوسانات ارزی بر بازارهای مصرفی با اختصاص ارز تکنرخی در شرایط کنونی (ازسرگیری مجدد تحریمها توسط امریکا) بود ضمن اینکه منابع هنگفتی ارز تکنرخی به واردات اختصاص یافت با کاستیهایی مانند عدم امکان پوشش همه تقاضاها برای ارز، نبود سیاستهای تکمیلی و ضعف نظارت موجب شکست سیاست ارزی گردید (استفاده از تجربیات گذشته درزمینهٔ ارز تکنرخی (تجربه سال 1381)، میتوانست تبعات منفی و شوکهای احتمالی این سیاست را کاهش دهد).

4.4. نرخ دستوریِ ارز، ناکارآمد در مدیریت بازار

نرخ ارز دستوری یکی از عوامل اصلی خروج سرمایه از کشور است (بنا بر گزارش مرکز پژوهشها در سالهای 1395 و 1396 مقدار 59 میلیارد دلار ارز از کشور خارجشده است)، همچنین اختصاص ارز تکنرخی ارزان به واردات کالا و نظارت ناقص بر آن میتواند موجب تشدید خروج سرمایه از کشور شود.

5.4. کاهش ارزش پول ملی، ابزاری برای تعدیل تراز تجاری

کاهش ارزش پولی بهعنوان اهرمی برای تعدیل تراز تجاری یعنی کاهش واردات و افزایش صادرات در کشور-های مختلف مورداستفاده قرار میگیرد اما اجرای سیاست جاری در ساماندهی بازار ارز موجب افزایش شدید ثبت سفارش واردات، آثار ضد صادراتی و منفی شدن تراز تجاری میگردد.

6.4. تخصیص یارانه به مصرفکننده، کاراتر و عادلانهتر

نحوه اختصاص ارز تکنرخی ارزان، یارانه را به واردکننده منتقل میکند، انتظار آن است که یارانه به مصرفکننده انتقال یابد، اما این انتظار چندان بهجا نیست؛ زیرا اولاً موفقیت این سیاست حساسیت اکیدی به نظارت و کنترل تعداد کثیری واردکننده دارد که قابلیت اجرایی آن را بهشدت تنزل میدهد. ثانیاً، بر اساس قانون وحدت بها یک کالای مشابه در بازار نمیتواند دو قیمت متفاوت داشته باشد. لذا، قیمت کالایی که بخشی از آن با دلار ارزان و بخشی با دلار آزاد واردشده، بر اساس قیمت دلار آزاد در بازار عرضه خواهد شد. در این شرایط یارانه بهصورت رانت به داراییهای واردکننده اضافه شود (میزان واردات رسمی و قاچاق در سال 1395 بیش از 60 میلیارد دلار بوده است با احتساب قیمت 8000 هزار تومان برای ارز آزاد، 240 هزار میلیارد تومان یارانه پرداخت میشود که با نحوه اختصاص کنونی ارز ارزان نصیب واردکننده میشود).

7.4. شرایط امروز، فرصتی برای اصلاح سیاستهای ارزی دیروز

با ایجاد عقلانیت سیاسی و آزادسازی قیمت ارز و اختصاص منابع آزادشده بهصورت گزینششده به مصرفکنندگان آسیبپذیر (ایدهآل) یا جامعه مصرفکنندگان میتوان ضمن کاهش رانت و آسیبپذیریِ مصرفکننده -بالاخص فقرا و نیازمندان - (عدالت در توزیع ثروت) به تعادل در بازار ارز دستیافت.

*پژوهشگر پژوهشکده سیاست پژوهی و مطالعات راهبردی حکمت