به گزارش اقتصادآنلاین به نقل از فرهیختگان، این سیاست که بهمنظور نوسازی چارچوب سیاستگذاری پولی با بهکارگیری ابزارهای غیرمستقیم پولی انجام میشود، بههمراه استفاده از دامنه نرخ سود (اعطای تسهیلات به بانکها در قبال اخذ وثیقه و سپردهپذیری از بانکها) به بانک مرکزی اجازه میدهد مدیریت موثرتری بر نرخ سود بانکی و تخصیص بهینه نقدینگی در بازار بینبانکی ریالی داشته باشد تا از مسیر آن، کانالهای سازوکار اشاعه پولی -بهویژه کانال نرخ سود- تقویت شود. به اذعان کارشناسان اقتصادی و مالی، عملیات بازار باز بهلحاظ مقیاس یکی از بزرگترین عملیاتها و ابزارهای موثر در سیاستگذاری پولی کشور است که اگر با موفقیت بالایی اجرا شود، میتواند منجر به کنترل انتظارات تورمی و ثبات قیمتها شده و زمینه رشد اقتصادی را در کشور فراهم کند. با این حال این سیاستگذاری پولی با چندین چالش هم روبهرو است که ازجمله آنها میتوان به وضعیت استقلال بانک مرکزی از دولت، التزام دولت به پیروی از قاعده مالی، اقتدار مقام ناظر (بانک مرکزی) بر بانکها و عدم تفوق بخش بانکی بر بانک مرکزی، تعیینتکلیف بانکها (بانکهایی که وضعیت ترازنامهای نامناسب دارند)، چارچوبهای مربوط به ورشکستگی بانکی، عمق کافی بازار بینبانکی، عمق کافی بازار اوراق بدهی دولت، دانش کافی در بدنه سیاستگذاری و عملیاتی بانک مرکزی اشاره کرد. بین چالشهای اصلی اجرای عملیات بازار باز، کارشناسان اقتصادی معتقدند فعالیت بانکها ازجمله مولفههایی است که اگر بانک مرکزی به روال سابق در تعیینتکلیف فعالیت آنها انفعال از خود نشان دهد، کارکرد عملیات بازار باز بهعنوان یک ابزار سیاست پولی کاملا از بین خواهد رفت و صرفا کارکرد نمایشی خواهد یافت. در گزارش پیشرو به فعالیتهای یکی از بانکهای کشور یعنی بانک سرمایه اشاره شده است که اعداد و ارقام عجیب و غریبی در پرونده این بانک دیده میشود. ازجمله اینکه: 18 هزار میلیارد تومان از تسهیلات این بانک معوقاتی است که طی چندین سال اخیر در اختیار 70 شخص حقیقی و حقوقی مانده و تعیینتکلیف نشده است، این بانک 12 هزار میلیارد تومان مطالبات مشکوکالوصول دارد، این بانک 19 هزار میلیارد تومان (معادل 19 درصد اضافه برداشت کل نظام بانکی ایران) اضافه برداشت از بانک مرکزی دارد، مانده مطالبات غیرجاری این بانک معادل 93 درصد کل تسهیلات اعطایی است، کفایت سرمایه این بانک از منفی 129 درصد در سال 1397 به منفی 173 درصد در پایان شهریورماه 98 رسیده است، خالص داراییهای ثابت، سرقفلی و وثایق تملیکی به سرمایه و اندوختههای بانک سرمایه در پایان شهریورماه 98به 475 درصد و درجه اهرمی منفی به 163 درصد رسیده و زیان انباشته این بانک در 9 ماهه سال جاری به 25 هزار و 471 میلیارد تومان رسیده که 63 برابر سرمایه اولیه بانک است.

12هزار میلیارد تومان مطالبات مشکوکالوصول!

براساس دستورالعمل طبقهبندی داراییهای موسسات اعتباری مصوب شورای پول و اعتبار بانک مرکزی جمهوری اسلامی ایران، تسهیلات اعطایی بانکها با توجه به عوامل زمان تاخیر پرداخت شامل: 1-تسهیلات جاری (حداکثر تا دوماه از تاریخ سررسید یا تاریخ قطع پرداخت نگذشته باشد)، 2-تسهیلات سررسید گذشته (بین دو تا 6 ماه از تاریخ سررسید یا تاریخ قطع پرداخت گذشته باشد)، 3-تسهیلات معوق (بین 6 تا 18ماه از تاریخ سررسید یا تاریخ قطع پرداخت گذشته باشد) و 4-تسهیلات مشکوکالوصول (بیش از 18ماه از تاریخ سررسید یا تاریخ قطع پرداخت گذشته باشد) تقسیم میشوند. طبق آمارهای صورت مالی بانک سرمایه، مجموع مانده تسهیلات و تعهدات کلان بانک سرمایه در پایان نیمه اول سال جاری 17 هزار و 898 هزار میلیارد تومان است که از این میزان دوهزار و 879 میلیارد تومان مربوط به تسهیلات جاری، 17 هزار و 424 میلیارد تومان مربوط به تسهیلات غیرجاری و 185 میلیارد تومان نیز مربوط به بخش تعهدات است. اما از 17 هزار و 424 میلیارد تومان مانده تسهیلات غیرجاری این بانک در پایان شهریورماه 98، حدود 15 میلیارد تومان مربوط به تسهیلات سررسید گذشته، 151 میلیارد تومان مربوط به تسهیلات معوق و 11 هزار و 808 میلیارد تومان نیز مربوط به تسهیلات مشکوکالوصول (تسهیلاتی که بیش از 18 ماه از سررسید آنها گذشته) است.

19 هزار میلیارد تومان اضافه برداشت از بانک مرکزی

حال این سوال مطرح است که بررسی مطالبات غیرجاری بانک سرمایه چه اهمیتی دارد؟ پاسخ این است که نسبت مطالبات غیرجاری بانکی به تسهیلات اعطایی در نظام بانکی، میزان ریسک بانکها در اعطای تسهیلات را میسنجد و یکی از معیارهای سنجش سلامت بانک است؛ لذا هرچه این رقم کاهش یابد، منجر به کارایی هرچه بهتر بانکها در تامین منابع مالی تولید کشور خواهد شد. از اینرو، افزایش آن علامت هشداری برای نظام بانکی است و میتواند بر رشد اقتصادی در بلندمدت تاثیر سوء گذاشته و چرخه تولید را مختل کند. این رقم براساس استانداردها و عرف بینالمللی بین 2 تا 5 درصد تسهیلات اعطایی است و معوقات بیش از 5 درصد تسهیلات بانکی بهعنوان ریسک پرخطر محسوب میشود (مطالعات پژوهشکده پولی و بانکی، 1393: ص6). اما همانگونه که گفته شد، مانده تسهیلات غیرجاری بانک سرمایه در پایان شهریور 98 حدود 17 هزار و 424 میلیارد تومان است. همچنین براساس صورت مالی منتهی به 6 ماهه اول سال جاری، مانده مطالبات غیرجاری بانک سرمایه معادل 93 درصد کل تسهیلات اعطایی این بانک است که یک رکورد تاریخی و تکرارنشدنی در نظام بانکی ایران و جهان است. طبق توضیحات حسابرس در صورت مالی، سرمایه نظارتی بانک تا مبلغ منفی 23 هزار و 991 میلیارد تومان کاهش یافته؛ نسبت خالص داراییهای ثابت، سرقفلی و وثایق تملیکی به سرمایه و اندوختههای بانک سرمایه در پایان شهریورماه سال98به 475 درصد و درجه اهرمی منفی 163 درصد رسیده و کفایت سرمایه این بانک نیز از منفی 129 درصد در سال 1397 به منفی 173 درصد در پایان شهریورماه 98 کاهش یافته است. علاوهبر این افزایش، زیان بانک در دوره جاری نیز ادامه داشته بهطوری که زیان انباشته بانک سرمایه از 688 میلیارد تومان در اسفندماه 94 به پنجهزار و 803 میلیارد تومان در اسفندماه 95 به 11 هزار و 525 میلیارد تومان در اسفندماه 96، به 19 هزار و 655 میلیارد تومان در اسفندماه 97 و به 25 هزار و 471 میلیارد تومان در 9 ماهه سال جاری رسیده که 63 برابر سرمایه اولیه بانک است. اما در کنار همه این شاخصهای نامطلوب، رشد مطالبات معوق و پایینبودن گردش مطالبات و عدم بازگشت منابع، مازاد برداشت از منابع بانک مرکزی را نیز تشدید کرده است، بهطوری که تا پایان آبانماه سال جاری در حالی کل اضافه برداشت بانکهای کشور از منابع بانک مرکزی حدود 100 هزار میلیاردتومان است که از این میزان، سهم بانک سرمایه بیش از 19 هزار و 135 میلیارد تومان است. بهعبارت دیگر؛ از کل اضافه برداشت نظام بانکی از بانک مرکزی، 19 درصد آن مربوط به اضافهبرداشت بانک سرمایه است. وجود این نکات بسیار منفی موجب شده حسابرس صورت مالی بانک سرمایه در بخش توضیحات صورت مالی به این جمله برسد که: «نکات مذکور نشانه وجود ابهامی با اهمیت نسبت به توانایی بانک به ادامه فعالیت است.»

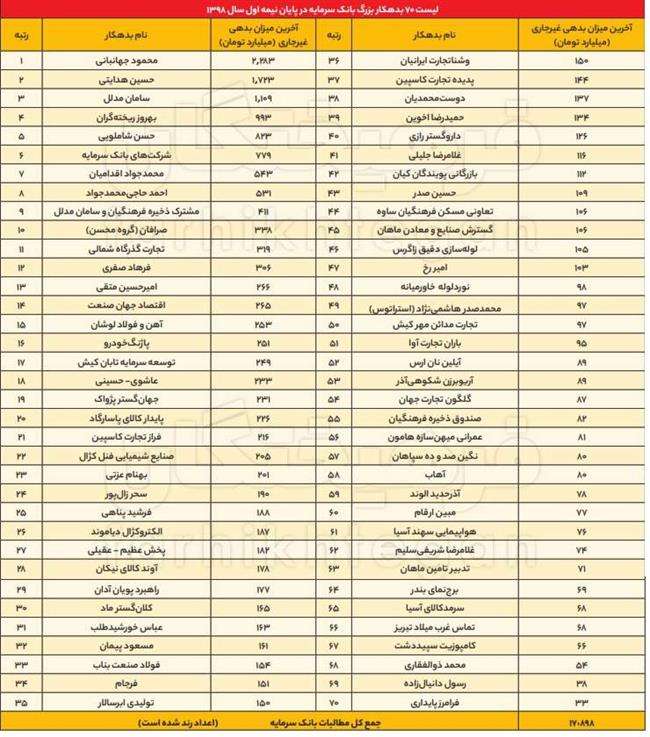

بدهی این 70 نفر اندازه 7 ماه یارانه نقدی ایرانیها

طبق اطلاعات بخش تسهیلات و تعهدات کلان بانک سرمایه، در پایان نیمه اول سال جاری از مجموع 17 هزار و 898 میلیارد تومان مانده تسهیلات و تعهدات کلان بانک، 17 هزار و 424 میلیارد تومان آن (معادل 97 درصد کل تسهیلات کلان) تسهیلات غیرجاری است. همانطور که در جدول آمده است، رقم مذکور در دست 70 شخص حقیقی و حقوقی است که سالها منابع این بانک را با انواع ترفندها، فساد و ارتشا قبضه کرده و حالا از بازگرداندن این منابع طفره میروند. رقم مذکور از این منظر حائز اهمیت است که اگر دولت موفق شود کل یارانه نقدی بنزینی یکسال را که 31 هزار میلیارد تومان اعلام کرده به مردم بدهد، بدهی این 70 شخص حقیقی و حقوقی به بانک سرمایه معادل هفتماه یارانه پرداختی مذکور است؛ همان یارانهای که با سهمیهبندی و افزایش قیمت بنزین، یکی از تلخترین حوادث سیاسی- امنیتی را در آبانماه سال جاری به کشور تحمیل کرد. در ادامه بهطور مختصر به ارائه جزئیاتی از بدهیهای معوق اشخاص حقیقی و حقوقی به بانک سرمایه پرداخته شده است.

2.2 هزار میلیارد تومان در دستان یک نفر

براساس اطلاعات بخش تسهیلات و تعهدات کلان صورت مالی بانک سرمایه، در پایان نیمه اول سال جاری محمدرضا جهانبانی با هشت فقره وام و دوهزار و 283 میلیارد تومان بدهی، ابربدهکار و نفر اول لیست بدهکاران این بانک است. اگرچه 13 درصد از کل بدهیهای معوق بانک سرمایه متعلق به جهانبانی است، اما وی برخلاف افرادی چون هدایتی، مدلل، دانیالزاده، سیدمحمد صدرهاشمینژاد (مالک استراتوس)، هادی رضوی، محمد امامی و... مشهور نیست. جهانبانی از طریق شرکتهای شکوه نور احسان، سروش تجارت برین، جهان تجارت تیوا، شکوه نوآوران آفتاب، افضل حکمت و تجارت نصر البرز این مقادیر را از بانک سرمایه دریافت کرده است. نکته جالب توجه اینکه وی برای دریافت این تسهیلات درمجموع 1400 میلیارد تومان وثیقه ارائه داده که 1334 میلیارد تومان آن سفته، 47 میلیون تومان آن چک شخصی و 64 میلیارد تومان آن نیز سند ملکی است، یعنی معادل 95 درصد کل ارزش وثایق دریافتی بانک سرمایه از جهانبانی، سفته است.

بدهی «عابربانک» فوتبالیها بیش از 1700 میلیارد

سالها پیش که پیگیری فساد برای افکارعمومی به مطالبه جدی تبدیل نشده نبود، مرد مهربانی هربار با حاتمبخشیهای خود میلیاردها تومان هزینه میکرد تا با تامین مالی جذب بازیکنان گرانقیمت مورد علاقه هواداران تیمهای فوتبال پایتخت، خود را محبوب قلب میلیونها هوادار کند. او بهقدری برای خوشحالی هواداران تیمهای پرطرفدار پایتخت هزینه کرد که بین اهالی ورزش لقب «عابربانک» را به خود گرفت. این مرد مهربان شخصی بهجز حسین هدایتی نبود. هدایتی که میخواست با این دست و دلبازیها هزینه برخورد قوه قضائیه با فساد و بدهکاری خود را بالا ببرد، ناگهان با افشای لیست بدهکاران بانکی و مطالبه عمومی، پس از محاکمه قضایی به زندان رفت. طبق اطلاعات صورت مالی بانک سرمایه، حسین هدایتی در پایان شهریورماه سال جاری با هزار و 723 میلیارد تومان بدهی به این بانک، در رتبه دوم بزرگترین بدهکاران بانک مذکور است. ذوب و نورد آرتین، طراحی پویان پاسارگاد خاورمیانه، سروش تجارت سیمرغ، جاویدگشت آرکا، عمرانتجارت امیر، جاویدگشت هیرمند، کوهآوران جیحون و سیویلسازه پارمیدا اسامی شرکتهای واقعی یا صوری است که حسین هدایتی از طریق آنها این میزان تسهیلات بانکی را دریافت کرده است. همانند جهانبانی، یکی از نکات جالبتوجه در تسهیلات دریافتی هدایتی، عدم تطابق وثایق ارائهشده از سوی او با حجم تسهیلات دریافتی است؛ بهطوری که هدایتی برای دریافت تسهیلات کلان خود 1432 میلیارد تومان وثیقه ارائه داده که 990 میلیارد تومان آن چک (معادل 69 درصد کل ارزش وثایق)، 407 میلیارد تومان سند ملکی (معادل 28 درصد کل ارزش وثایق) و 35 میلیارد تومان الباقی نیز سفته است.

بدهی 1500 میلیاردی سامان مدلل و همکاران

سومین بدهکار بزرگ بانک سرمایه، سامان مدلل است که طی سالهای 92 تا 94 پنج فقره وام بانکی از این بانک دریافت کرده و در پایان نیمه اول سال جاری درمجموع هزار و 109 میلیارد تومان به بانک سرمایه بدهکار است. پیشروفراز سپاهان، فولادسازان دماوند و فولادسازان امیرآباد شرکتهایی هستند که مدلل از طریق آنها از بانک سرمایه تسهیلات دریافت کرده است. همانند دیگر بدهکاران بانکی، در وثایق بانکی مدلل نیز هیچ خبری از مطابقت میزان وثایق با وام بانکی نیست، بهطوری که وی برای دریافت این تسهیلات، درمجموع نزدیک به 740 میلیارد تومان وثیقه به بانک ارائه داده که شامل 629 میلیارد تومان چک و 110 میلیارد تومان سفته است، چک و سفتههایی که حالا با گذشت چندین سال از سررسید این تسهیلات، در حکم کاغذپاره هستند. اما بدهیهای مدلل فقط به رقم مذکور ختم نمیشود، چراکه براساس اطلاعات صورت مالی، گروه مدلل بههمراه اعضای مشترک صندوق ذخیره فرهنگیان نیز 411 میلیارد تومان به بانک سرمایه بدهکارند. اما مدلل و همکارانش برای دریافت این مبالغ کلان، 461 میلیارد تومان وثیقه ارائه دادهاند که شامل 110 میلیارد تومان سفته و 351 میلیارد تومان چک بانکی است. براین اساس، با احتساب دو بخش مذکور، مجموع بدهی سامان مدلل بههمراه بدهی مشترک با اعضای مشترک صندوق ذخیره فرهنگیان، هزار و 520 میلیارد تومان است.

بدهی ریختهگران به 993 میلیارد تومان رسید

بهروز ریختهگران چهارمین بدهکار بزرگ بانک سرمایه است. پتروصنعت صفه، فولاد ماهان سپاهان و نگین تجارت اسپادانا سه شرکتی هستند که ریختهگران از طریق آنها چندین فقره وام بانکی از بانک سرمایه دریافت کرده است، وامهایی که حالا پس از چندین سال به 993 میلیارد تومان رسیده. طبق اطلاعات صورت مالی، ریختهگران برای دریافت این وامهای کلان درمجموع دو چک شخصی به ارزش 240 میلیارد تومان بهعنوان وثیقه به بانک ارائه کرده است. درمورد ریختهگران روایتهای جالبتوجهی وجود دارد ازجمله اینکه گفته میشود برادران ریختهگران در سال 86 در ازای تامین 80 هزار تن میلگرد برای ساخت تونل توحید، بلوک 38 درصدی سهام بانک سرمایه را از شهرداری تهران خریدند اما بعدها مشخص شد اصلا میلگردی در کار نبوده و ریختهگران فقط یک حواله جعلی انبار آهن را تحویل شهرداری تهران داده است. همچنین بهروز ریختهگران در سال 87 بلافاصله با سود بانک سرمایه، 50 درصد از سهام پتروشیمی اصفهان را خرید و با شگردهای خود مالک پتروشیمی بیستون شد تا بدهی این پتروشیمی به بانکهای دولتی را پرداخت کند، اما سال 97 مشخص شد ریختهگران 700 میلیارد تومان به طلبکاران پتروشیمی بیستون بدهکار است. بنابر اظهارات نماینده دادستان در دادگاه، ریختهگران 280 میلیارد از بدهی خود را به بانک تجارت از طریق منابع بانک سرمایه پرداخت کرده است.

778 میلیارد بدهی حسین شاملو به بانک سرمایه

پنجمین بدهکار بزرگ بانک سرمایه، شخصی بهنام حسین شاملو است. وی از طریق پنج شرکت جبالبازر ناژین، پایهریزان دهر، کشتی طلایی سیدین، آداک افراطوس و کوشانتجارت کاسپین توانسته پنج فقره وام بانکی در سالهای 92 و 95 دریافت کند و در پایان نیمه اول سال جاری درمجموع 823 میلیارد تومان به بانک سرمایه بدهکار است. وثایق ارائهشده از سوی شاملو نیز بسیار جالبتوجه هستند، بهطوری که وی برای دریافت این میزان وام بانکی، 615 میلیارد تومان وثیقه ارائه داده که شامل 182 میلیارد تومان سند اموال منقول، 57 میلیارد تومان سند ملکی، 268 میلیارد تومان چک بانکی و 107 میلیارد تومان سفته است.

779 میلیارد دست شرکتهای بانک است

براساس اطلاعات صورت مالی بانک سرمایه، بخش قابلتوجهی از مشکلات این بانک مربوط به ضرر و زیانهایی است که شرکتهای زیرمجموعه برای این بانک به ارمغان آوردهاند. اما در کنار این مسائل، بررسی بخش تسهیلات و تعهدات کلان این بانک نشان میدهد سه شرکت زیرمجموعه بانک سرمایه یعنی «تجارت الکترونیک سرمایه، توسعه ساختمان سرمایه و توسعه تجارت پایدار قشم» در پایان نیمه اول سال جاری با بدهی 779 میلیارد تومانی خود، ششمین بدهکار بانک مذکور هستند. همچنین وثایق بانکی این سه شرکت دو چک بانکی به مبلغ 680 میلیارد و 300 میلیون تومان و دو قرارداد بین طرفین است.

بدهی 543 میلیاردی مالک پنجرههای دوجداره

هفتمین بدهکار بزرگ بانک سرمایه محمدجواد اقدامیان، مالک برندهای مشهوری همچون «ویستا و ینابست» است. اقدامیان با هشت شرکت وینابست، ویستابست، آتیهسازان سارا، پارتپولاد، سارانکالا، مهندسی همراهان فناوری اطلاعات، پلیمرپلاست پارس و تهرانتولید توانسته طی سالهای 86 تا 91 هشت فقره وام از بانک سرمایه دریافت کند که براساس آخرین اطلاعات صورت مالی بانک سرمایه، وی در پایان نیمه اول سال جاری درمجموع حدود 543 میلیارد تومان به این بانک بدهکار بوده است. وثایق اقدامیان نیز درمجموع 195 میلیارد تومان شامل 98 میلیارد تومان چک بانکی، 87 میلیارد تومان سفته و 10 میلیارد تومان سند ملکی است.

بدهی 531 میلیاردی حاجیمحمدجواد

هشتمین بدهکار بزرگ بانک سرمایه، احمد حاجیمحمدجواد است. وی با 12 شرکت سیمای زیبای کیش، سلامتاندیش نور، فولادسازان تختجمشید، سیرمان البرز، بازرگانی الماسگستران تیراژه، تولیدی ظروف یکبار مصرف تیراژهپلاست و... توانسته طی سالهای 92 تا 94 مبالغ کلانی تسهیلات از بانک مذکور دریافت کند. براساس آخرین اطلاعات صورت مالی بانک سرمایه، مانده بدهی وی در پایان نیمه اول سال جاری حدود 531 میلیارد تومان است. حاجیمحمدجواد برای دریافت این تسهیلات کلان، هفت سند ملکی و 21 چک و سفته به این بانک ارائه داده است.

گروه «محسن» 338 میلیارد تومان بدهی دارد

پس از احمد حاجیمحمدجواد، نهمین بدهکار بزرگ بانک سرمایه مربوط به تسهیلات مشترک اعضای ذخیره فرهنگیان و سامان مدلل است که در بخش بدهیهای مدلل این بخش شرح داده شد. اما در ردیف دهم بزرگترین بدهکاران بانک سرمایه، خانواده صرافانچارسوقی قرار دارند که در بازار ایران با گروه محسن (در سالهای گذشته برنج و کالاهای اساسی گروه محسن همواره در رسانه ملی تبلیغ میشدند) شناخته میشوند. این گروه که جزء بزرگترین واردکنندگان برنج هندی و پاکستانی است، طبق آخرین اطلاعات درجشده در صورت مالی بانک سرمایه، در پایان نیمه اول سال جاری میزان بدهی صرافان به بانک مذکور 338 میلیارد تومان است. سانیدو تجارت ایرانیان، فولاد بنبرش، بازرگانی پرنیان ایمن تجارت گیتی و بهآذینگستر چهلستون شرکتهایی هستند که گروه محسن از طریق این شرکتها تسهیلات مذکور را از بانک سرمایه دریافت کرده است. چهار چک بانکی، چهار فقره سفته و 170 میلیون تومان سپرده بانکی نیز وثایقی هستند که خانواده صرافانچارسوقی یا گروه محسن برای دریافت تسهیلات به بانک سرمایه ارائه داده است.

60 نفر با 8.4 هزار میلیارد تومان بدهی به بانک سرمایه

بررسی اطلاعات تسهیلات و تعهدات کلان بانک سرمایه نشان میدهد حدود 53 درصد از مطالبات بانک سرمایه مربوط به 10 بدهکار اول این بانک است که درمجموع 9 هزار و 436 میلیارد تومان به این بانک بدهکارند. اما 60 شرکت و شخص حقیقی نیز سهم 47 درصدی از مطالبات بانک سرمایه دارند و کل بدهی آنها به بانک سرمایه در پایان شهریورماه سال جاری به هشتهزار و 462 میلیارد تومان رسیده است. لیست آخرین بدهی این 60 نفر شخص حقیقی و حقوقی بهترتیب در جدول آمد هاست .

موسسه اعتباری مولیالموحدین اینجا هم هست!

یکی از بدهکاران بزرگ و سرشناس بانک سرمایه موسسه اعتباری مولیالموحدین بوده که ازجمله موسسات مالی جنجالی کشور است. طبق اطلاعات یادداشت توضیحی شماره «10» صورتهای مالی بانک سرمایه، مطالبات راکد سنواتی بانک سرمایه از موسسه مالی و اعتباری مولیالموحدین حدود 356 میلیارد و 300 میلیون تومان است که تاکنون عایدی خاصی برای بانک در پی نداشته است. براساس توضیحات حسابرس، مقرر شده بود موسسه مالی و اعتباری مولیالموحدین بابت این بدهیها، 26 درصد نرخ سود از محل این بدهیها به بانک سرمایه بپردازد که در سنوات گذشته هیچگونه سودی از بابت آن شناسایی نشده است. همچنین در توضیحات صورت مالی آمده است: «به موجب صورت جلسات فیمابین بانک و موسسه مولیالموحدین در سال 1394 نیز مقرر شده بود مانده مطالبات بانک از موسسه مذکور در ازای دریافت سهام مگاپارس و تحصیل املاک نخجوان و مینا به قیمتهای روز کارشناسی تا سقف مطالبات بانک تسویه شود و کلیه پیگیریهای حقوقی بانک سرمایه نیز متوقف گردد، اما مفاد صورتجلسات حداقل در بانک عملیاتی نشده و موضوع از طریق حقوقی در دست اقدام است.»