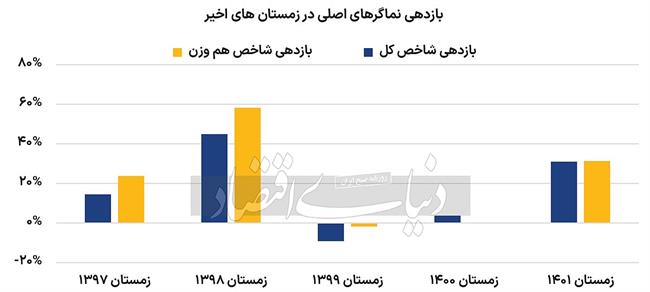

مساله بودجه و حواشی آن مشکلات دیگری را برای بازار ایجاد میکند، چراکه همواره دولت در خصوص بندهای بودجه ریسکهایی را متوجه بازار کرده است، ریسکهایی نظیر نرخ خوراک پتروشیمیها، بهره مالکانه و حقوق دولتی. در بودجه سالهای اخیر بحث مالیات نیز پررنگ شده است. علاوه بر این، همواره در سرمای زمستان، بازار داغی نصیب دلار میشود. لذا بازار همواره در فصل پایانی سال نوسان مثبتی را تجربه میکند. هیچ چیز مانند محرک دلار نمیتواند بورس تهران را با رکوردشکنیهایی همراه کند.

در سال جاری نیز ریسکهای سال گذشته وجود دارد. اکنون نرخ خوراک به طور میانگین 6هزار تومان محاسبه میشود. گاز حدود 60درصد خوراک است و هنوز حقوق دولتی معادن بالاتر از کشورهای دارای معادن پرعیارتر است. اما امسال دولت در برابر ناآرامیها مقاومت کرده است. بانک مرکزی طی 6ماه اخیر موفق شده است دلار را در محدوده 49تا 50هزار تومان حفظ کند و بهجز نوسانات مقطعی، بازار تحت کنترل بوده است. لذا در بازار آزاد دلار همچنان مقاومتهایی در برابر رشد وجود دارد. اما به نظر میرسد دولت سعی در نزدیک کردن نرخ نیما و بازار آزاد دارد. لذا یکی از محرکهای اصلی بازار رشد دلار نیما خواهد بود.

مروری بر زمستانهای صنایع

زمستان چند سال اخیر بورس تهران همواره رشدهای خوبی را تجربه کرده است؛ بهخصوص آنکه یکی از بیشترین بازدهیهای ماهانه بورس مربوط به اسفندماه بوده است. در زمستان سال 96، با وجود ثبات ارزی و اثرات توافق هستهای، بورس تهران روزهای چندان خوبی را تجربه نکرد. بااینحال، صنعت وسایل خانگی با بازدهی 32درصدی فصل سرما را با گرمای خوبی به پایان رساند. پس از آن صنعت اوره به دلیل رشد قیمت جهانی اوره شرایط خوبی را تجربه کرده است. این صنعت با بازدهی 15درصدی در طی فصل مذکور همراه شد. همچنین صنعت مواد شیمیایی به دلیل تبعات رشد قیمت جهانی محصولات شیمیایی با رشد خوبی همراه شد، چرا که زمستان 96، یکی از قلههای نفت برنت به ثبت رسیده بود و نفت در حدود 75دلار معامله میشد. این در حالی بود که کف قیمتی نفت در آن زمان 27دلار بود. پس از آن رشد قیمت جهانی مس و سایر فلزات گرانبها نیز صنعت فلزات گرانبها را با رشد 11درصدی همراه کرد.

زمستان 97، شرایط متفاوتی بر بازار حاکم شد، به طوری که قیمت دلار در بازار آزاد تا 20هزار تومان نیز رشد کرده بود. جهش ارزی سال 97 سبب شده بود نگاه اهالی بازار سهام به بورس تهران متفاوت باشد. دیگر خبری از بازدهیهای 20 تا 30درصدی برای صنایع برتر نبود. صنایع برتر در زمستان 97، رشد بیش از 100درصدی را تجربه کرده بودند. صنعت خردهفروشی با ثبت بازدهی 104درصدی، صنعت تامین سرمایه با بازدهی 102درصدی و صنعت نیروگاه با ثبت بازدهی 100درصدی در صدر بازدهیهای صنایع در زمستان 97 بودند. پس از آن صنعت شکر، فلزات گرانبها، لاستیک و پلاستیک، کانی غیرفلزی و سیمان جزو صنایع برتر بودند.

زمستان 98 همچنان بازار دو حمایت مهم را حدس میزد. اولی نرخ دلار بود. ظاهرا بازار منتظر یک جهش ارزی دیگر در اثر شدت گرفتن تحریمها بود. همچنین زمزمههایی در خصوص کاهش نرخ بهره به گوش میرسید. این یعنی یک حمایت تمامعیار در بورس که میتوانست P/E بازار را با تکانه عجیبی همراه کند. هرچند درنهایت تکانه شدید شاخص کل در سال 99، بازار را حبابی کرد و با نزدیک شدن به پایان نیمه اول 99 این حباب بزرگتر میشد، اما زمستان 98 نیز بازدهیهای خوبی به ثبت رسید. رونق گرفتن معاملات در زمستان 98 سبب شد فعالیتهای مرتبط با اوراق بهادار رشد 216درصدی را به همراه داشته باشند. صنعت کاشی و سرامیک، محصولات پاککننده لاستیک و پلاستیک و کانی غیرفلزی پربازدهترین صنایع زمستان 98 بودند.

ثبت بازدهیهای اینچنینی در حالی بود که در اسفندماه سال مذکور شیوع ویروس کرونا عملا اقتصاد دنیا را با شوک بزرگی مواجه کرد. نفت و کامودیتیها سقوط شدید قیمتی را تجربه کردند. از این رو، اقبال به سهام دلاری کمتر بود و در نهایت ریالیها در اوج خود بودند. کرونا نیز نتوانست بورس تهران را از پای در بیاورد. زمستان استارت قوی برای یک بهار سبز در بورس شد. بهار خوبی که در نهایت سال خوشایندی را در 99 نصیب سهامداران نکرد. افزایش نرخ بهره، احتمال روی کارآمدن بایدن و ثبات نسبی دلار، ریزش بورس مرداد 99 را رقم زد، به طوری که رشد قیمت کامودیتیها نیز نتوانست بازار را وارد فاز رونق کند. بورس تهران در آن مقطع نشان داد که بدون توجه به عوامل خارجی و صرفا با محرکهای داخلی رشد میکند و به آن وزن بالاتری میدهد.

با این حال، صنعت چوب با بازدهی 77درصدی، صنعت زغال سنگ با بازدهی 40درصدی و نساجی نیز با بازدهی 28درصد زمستان داغی را به پایان رساندند. همچنین صنعت سیمان همانند زمستانهای قبل بازدهی خوبی داشته است. فروکش کردن تب کرونا در کشور طی سال 1400 و واکسیناسیون گسترده برای جلوگیری از آن سبب شد تا برخی از صنایع حملونقلی رونق پیدا کرده و سهام آنها در بورس رشد خوبی را تجربه کند، به طوری که در زمستان 1400، پررونقترین صنعت، حملونقل بار زمینی و بنادر و کشتیرانی بوده است. محرک بعدی بازار در زمستان 1400، حذف ارز ترجیحی و رویگردانی سیاستگذار از خروج غیرقانونی کالاهای اساسی از کشور بود.

لذا ارز ترجیحی بسیاری از محصولات دارویی و غذایی حذف شد. پس بازار انتظار آن را داشت که این صنایع با دریافت دلار نیما، افزایش نرخ خوبی دریافت کنند و سودآوری بالایی نصیب این صنعت شود؛ به طوری که بازدهی داروییها در سال 1401 به اوج رسید. اما در زمستان 1400 اتفاق مهم دیگری در جهان به وقوع پیوست که بازارهای جهانی را تکان داد. آغاز جنگ روسیه و اوکراین سبب شد قیمت نفت به بالای 100دلار برسد. تثبیت قیمت نفت بالای 100دلار این شرایط را فراهم کرد که صنعت فراوردههای نفتی روزهای خوبی را تجربه کند. همچنین کانیهای فلزی بازدهی بالایی را به ثبت رساندند. دوباره با اوجگیری قیمت فلزات گرانبها، صنعت فلزات گرانبها نیز جزو پربازدهترین صنایع بودند. کاشی و سرامیک، و شکر و سیمان نیز جزو پربازدهترینها هستند.

زمستان 1401، فنر دلار رها شد. جهش ارزی زمستان گذشته تنها محرکی بود که در آن زمان میتوانست بازار را از سقف 2میلیون تومان عبور دهد. صنایع بورسی در آن زمان بازدهیهای خوبی را کسب کردند، به طوری که محصولات کاغذی 295درصد رشد کرد. همچنین عمده صنایع بزرگ بازار برخلاف زمستانهای گذشته با واسطه رشد نرخ دلار بازدهی خوبی را ثبت کردند. صنعت فلزات گرانبها و صنعت فولاد و سیمان، بازدهی بالای 50درصد را ثبت کردند. نگاهی به گذشته صنایع بورسی نشان میدهد که عمدتا در زمستانهای گذشته صنعت سیمان، فلزات گرانبها، کانی فلزی و سایر مواد معدنی به طور پرتکرار جزو پربازدهترین نمادهای بورسی بودهاند. لذا به نظر میرسد مانعی پیش روی صنایع مذکور برای ثبت بازدهی بالا در زمستان سال جاری وجود نداشته باشد. علاوه بر این، صنعت فولاد، شکر و کانیهای غیرفلزی و همچنین لاستیک و پلاستیک پتانسیل آن را دارند که در زمستان بازدهی خوبی را نصیب سهامداران خود کنند.