محدثه علیزاده : شاخص وارن بافت یکی از مشهورترین شاخصها در بازارهای سهام است اما بررسی مطالعات انجامشده نشان میدهد شهرت این شاخص بیش از آنکه معلول پیشبینی دقیق آن باشد، معلول شهرت شخصی است که این شاخص را معرفی کرده است. با این وجود، اگر این شاخص بسیار پایینتر از روند بلندمدت خود باشد، میتوان انتظار بازده بالاتر بازار سهام را در آینده داشت.

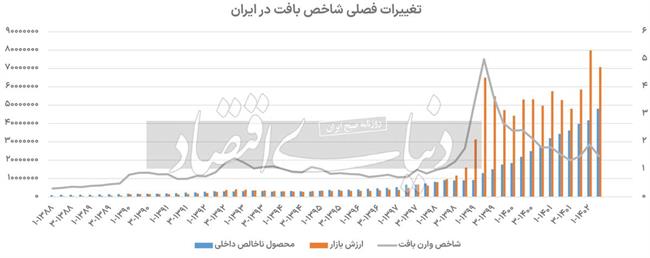

بررسیها نشان میدهد در حال حاضر این شاخص برای ایران بالاتر از روند 4 ساله خود است اما نسبت به سال 99 کاهش شدیدی داشته است و در حال بازگشت به روند کلی است.

سیر تاریخی شاخص

وارن بافت بهعنوان یکی از بزرگترین سرمایهگذاران تاریخ شناخته میشود. به اعتقاد او «نسبت ارزش بازاری بورس یک کشور به تولید ناخالص داخلی آن احتمالا بهترین تکمعیار برای ارزیابی وضعیت ارزشگذاری بازار سهام در هر لحظه است». این معیار اکنون در ادبیات اقتصادی با شاخص بافت (Buffett Indicator) شناخته میشود. سطح این شاخص میتواند سیگنال ارزشگذاری به بازار سهام دهد، به این معنا که بالاتر بودن شاخص از روند کلی میتواند نشانهای از حباب در بازار باشد و پایینتر بودن شاخص بازده مطلوب بازار در آینده را همراه داشته باشد. با این وجود، پژوهشها نشان دادهاند عملکرد شاخص بافت در بازارهای مختلف متفاوت است و این شاخص الزاما معیار مناسبی برای برآورد کوتاهمدت عملکرد بازارها نیست. با وجود عملکرد متفاوت شاخص بافت در بازارهای سهام مختلف، مطالعات نشان میدهند در تمامی بازارها اگر شاخص بافت بسیار پایینتر از روند کلی این شاخص باشد، بازار صعودی خواهد شد.

گلن تنر در پژوهشی در سال 2021 به بررسی قدرت پیشبینی شاخص بافت در 69 بازار سهام میپردازد. نتایج این پژوهش تفاوت گستردهای را درخصوص عدد تعادلی این شاخص در کشورهای مختلف نشان میدهد. برای مثال بورس هنگکنگ با میانگین شاخص بافت 600 طی سی سال در صدر قرار دارد. دلیل مشخص این امر پذیرش بالای شرکتهای خارجی (خصوصا شرکتهای چینی) در بورس هنگکنگ است که در تولید ناخالص داخلی این کشور محاسبه نمیشوند. از دیگر نتایج این پژوهش، وجود ارتباط (منفی) قوی میان شاخص بافت و بازده بازار در آینده در کشورهای آسیایی است؛ بدین معناکه شاخص بافت پایینتر نشان از بازده بهتر بازار در آینده است و بالعکس. با این وجود، این نتیجه قابل تعمیم به باقی کشورها نیست و رابطه ضعیفی میان شاخص بافت و بازده بازارها وجود دارد که نشان میدهد این شاخص الزاما آنگونه که شخص وارن بافت گفته، «بهترین تکمعیر ارزیابی بازار» نیست.

بافت در ایران

رشد بازار سهام ایران به طور عمده به دلیل افزایش تورم و نرخ ارز رخ میدهد و حتی در بعضی از سالها رابطه معکوسی با رشد اقتصادی داشته است. یکی از دلایل این مساله این است که شرکتهای بزرگ بورس ایران (با بیشترین اثر بر شاخص کل) شرکتهایی دولتی هستند و عملکرد آنها به جای اینکه مبتنی بر حداکثر کردن بازدهی شرکت باشد، بر مبنای دستورات بالادستی است. در واقع این شرکتها با وجود اینکه امکان دارد شرایط مالی مطلوبی نداشته باشند، بنا به دستور سود بالایی پرداخت میکنند و درنتیجه جذابیت بالایی برای سرمایهگذاران دارند. این مساله موجب میشود در شرایطی که اقتصاد کشور وضعیت مطلوبی ندارد، بورس پررونق و سودده به نظر برسد. همچنین، اقتصاد ایران از دو بخش رسمی و غیررسمی تشکیل شده و درحالیکه بخش غیررسمی وارد بورس، در تولید ناخالص داخلی محاسبه میشود و همچنین بر تصمیم خانوار برای سرمایهگذاری در بازارهای مالی مختلف اثر میگذارد، این مساله نیز به جدایی رفتار بورس و اقتصاد کل دامن میزند.

با این وجود، تولید ناخالص داخلی و ارزش بازاری بورس ایران از دو کانال با یکدیگر همبستگی دارند. برای محاسبه شاخص وارن بافت، تولید ناخالص داخلی به قیمتهای جاری محاسبه میشود و سطح تولید نشاندهنده رشد خالص اقتصادی و میزان تورم است. از سویی، همسویی رشد تورم و رشد بازار سهام ایران طی سالهای اخیر کاملا مشهود است. از سوی دیگر، ازآنجاکه در بورس ایران برخلاف بازارهای سرمایه آمریکا و هنگکنگ تنها شرکتهای ایرانی پذیرش شدهاند، عملکرد این شرکتها هم در بورس و هم در رشد اقتصادی نمود پیدا میکند. علاوهبرآن، در اقتصادی که هر روز کوچکتر میشود و شرکتها متاثر از روند کلی اقتصاد عملکرد ضعیفتری از خود نشان میدهند و پسانداز افراد کاهش مییابد (که به منزله کاهش سرمایه است)، بازار سهام بهتنهایی نمیتواند رشدی دنبالهدار داشته باشد. درنتیجه با وجود امکان واگرایی شاخص بافت از روند کلی آن برای چند سال محدود، در نهایت انتظار میرود این شاخص به روند کلی بازگردد و بازار سهام و اقتصاد کشور در بلندمدت عملکرد همسویی داشته باشند.

نقطه انحراف شاخص

از آنجا که ارزش بازار متغیر بسیار پرنوسانی است اما تولید ناخالص داخلی روند رشد قابل پیشبینی دارد، شاخص بافت نیز پرنوسان ظاهر میشود. دلیل اهمیت این شاخص در این است که اگر بازار سهام رشد بسیار سریعتری نسبت به تولید ناخالص داخلی داشته باشد، امکان این وجود دارد که بازار حباب داشته باشد. همانطور که در نموداربالا مشخص است، تولید ناخالص داخلی و ارزش بازاری بورس تهران تا پیش از سال 98 تقریبا به موازات هم رشد داشتند، اما از سال 98 درحالیکه تولید ناخالص داخلی رشد قابل پیشبینی داشت، ارزش بازار روندی نمایی پیش گرفت. تغییر رفتار بورس تهران موجب صعود شاخص بافت از 0.97 در فصل اول سال 1398 به 3.41 در فصل اول سال 1399 شد. این شاخص اواسط سال 1399 با ثبت رکورد 5 به اوج خود رسید و سپس روند کاهشی در پیش گرفت.

با این وجود، بعد از گذشت سه سال هنوز نتوانسته به نرخ خود پیش از صعود بازگردد و طبق آخرین دادهها که مربوط به نیمه اول سال 1402 است، در نقطه 1.47 ایستاده است. طبق محاسبات انجامشده، میانه شاخص بافت برای 14 سال، 1 و بازه اطمینان 95درصد آن نیز از 0.64 تا 1.3 است. این مساله نشان میدهد حتی اگر بازه زمانی 14ساله را بازه کافی بدانیم و از احتمال وجود حباب در چرخه دهساله صرفنظر کنیم (که با توجه به دادههای دیگر کشورها فرض محتملی است)، باز هم آخرین دادههای آماری نشان از عدم تناسب رشد بازار سهام و تولید ناخالص داخلی دارد. بررسی روند کلی شاخص وارن بافت در بورس آمریکا طی 70 سال نشان میدهد این شاخص گاهی دههها واگرایی بالایی نسبت به روند داشته است.

این مساله نشان میدهد تحلیل رفتار بازار با نوسانات این شاخص امکانپذیر نیست و گاهی میتوان حبابی چندینساله را در بازار سهام تجربه کرد. رفع این حباب نیز الزاما با ریزش بازار همراه نیست و میتواند با همراه شدن رشد پایین بورس و رشد بالای اقتصادی (یا رشد بالای تورم) باشد که موجب بازگشت شاخص به روند کلی آن است. نکته مهم اما این است که روند بلندمدت شاخص بافت در کشورهای مختلف اصولا خطی ثابت با شیب صفر است و مثبت بودن شیب این خط تنها با رشد تکنولوژی یا اضافه شدن شرکتهای خارجی به بورس طی زمان رخ میدهد. با این وجود، برای به دست آوردن این روند نیاز به دادههای چند دهساله است. از آنجا که چنین اطلاعاتی درخصوص بورس ایران فعلا در دسترس نیست، در حال حاضر نمیتوان روند بلندمدت این شاخص را پیشبینی کرد. درواقع پیشبینی این عدد صرفا از روی دادههای 14ساله چندان دقیق نیست.