محمدنعمتزاده: در ماههای پیشرو و سال آینده بازارهای مالی تحتتاثیر متغیرهای بینالمللی و داخلی قرار خواهد گرفت. بالطبع متغیرهای آینده سیاستهای داخلی خود را در بودجه نشان دادهاند. بنابراین سرمایهگذاری و نحوه مدیریت سبد از اهمیت بالایی برخوردار است تا ریسکهای سیاسی و اقتصادی در سبد توزیع شوند. نوع مدیریت سبد سرمایهگذاری با توجه به متغیرهای مهمی که در ماههای آتی مانند انتخابات ایالاتمتحده و سند بودجه بر بازار سرمایه اثرگذار است، از اهمیت برخوردار میشود. بنابراین سبدسرمایهگذاری بهینه، سبدی است که به تمام متغیرهای اقتصادی و سیاسی توجه کرده باشد.

سبد سرمایهگذاری پیشنهادی

محمدمهدی محرابی، استاد دانشگاه و کارشناس بازار سرمایه: سرمایهگذاری میتواند یکی از مهمترین اقدامات لازم برای حفظ و ارتقای سطح رفاه افراد یک جامعه، به خصوص در کشورهایی با اقتصاد تورمی، مثل ایران باشد. اولین مفهومی که باید در راستای یک سرمایهگذاری موفق، به طور شفاف تبیین شود، مفهوم پرتفولیو است.

مفهوم سبد سهام یا پرتفوی(Portfolio)

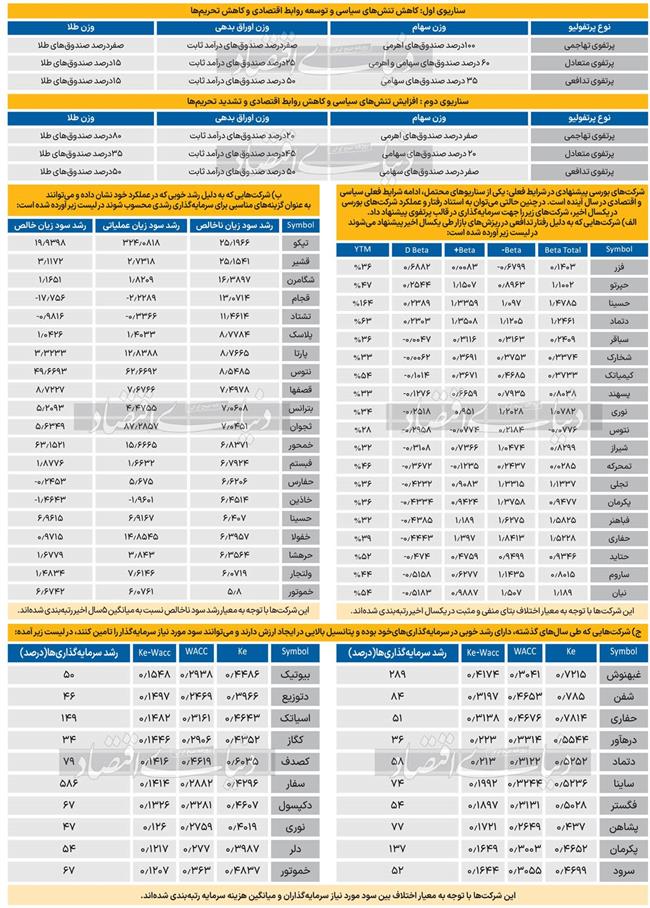

به عبارت ساده، پرتفولیو به ترکیبی از داراییها گفته میشود که توسط یک سرمایهگذار خریداری میشوند. از نظر تکنیکی، یک پرتفولیو در برگیرنده مجموعهای از داراییهای واقعی و مالی است.مطالعه تمام جنبههای پرتفولیو، مدیریت پرتفولیو نام دارد. قانون شماره یک مدیریت پرتفولیو، ایجاد تنوع است. هدف از تشکیل سبد سهام، تقسیم کردن ریسک سرمایهگذاری در شرایط مبهم، بین چند کلاس دارایی است؛ به این ترتیب، سود یک دارایی میتواند ضرر داراییهای دیگر را جبران کند. به بیان دیگر تنها راه ایجاد یک سپر دفاعی در یک فضای سرمایهگذاری مبهم با سطوح ریسکهای سیستماتیک بالا(مانند فضای اقتصادی ایران، و شرایط خاص ژئوپلیتیک منطقه) تشکیل یک سبد سرمایهگذاری هوشمندانه است. در این راستا سه نوع وزندهی کلی جهت تشکیل سبد سرمایهگذاری با مدیریت غیرفعال، برای یک دوره یکساله و با دو سناریوی متفاوت پیشنهاد میشود.

از کدام صنایع اجتناب کنیم؟

احسان طیبیثانی، کارشناس بازار سرمایه: بودجه 1404 منبسطتر از سال 1403 است. لیکن بعضی از موارد انقباضی به علت سیاستهای گذشته ادامه پیدا کرده و به سند بودجه تحمیل شد. از موارد با اهمیت بودجه 1404 برای بورس میتوان به حجم انتشار اوراق اشاره کرد که 700 همت افزایش پیدا کرده و رشد بیش از 150درصد داشته که با توجه به الگوی گلوله برفی انتشار اوراق در سالهای گذشته، خیلی دور از انتظار نبود. باتوجه به عدد فوق و 717 همت ارزش داراییهای صندوقهای درآمد ثابت در انتهای مهرماه و تکلیف تخصیص 20درصد از داراییهای صندوقهای مذکور به اوراق دولتی(حدود 36همت) درکنار تکلیف بانکها به تخصیص 3درصد مانده سپردههای خود به خرید اوراق مذکور (حدود 85همت) و در نهایت سررسید 269 همت اوراق قدیمی میتوان نتیجه گرفت که صرفا از محل تقاضای تکلیفی و جایگزینی اوراق سررسید شده، 390 همت تقاضا برای اوراق محتمل است.

این موضوع نشان از آن دارد اگر نرخ بهره افزایش نیابد، البته انتظار کاهش نرخ را نمیتوان داشت. این موضوع سبب افزایش فشار بر صنایع و شرکتهایی میشود که مشکل جریان نقدی دارند و نهایتا مجبور به تامین مالی در نرخهای بهره بالا میشوند، مانند صنعت خودرو و نیروگاهی. در بودجه اشارهای به تسویه مطالبات صنایع برقی و اورهای به صورت تهاتری شده که در صورت تحقق آن انتظار تحول در صنعت نیروگاهی وجود دارد. از طرف دیگر باتوجه به تغییر نرخ ارز ترجیحی از 28هزار تومان به 37.5هزار تومان، میتوان انتظار رشد سودآوری در برخی از شرکتهای موجود در صنعت دارویی، غذایی و زراعتی را داشت. در ادامه باتوجه به عدم تغییر فرمول نرخ خوراک و لحاظ کردن قیمت 550 هزارریالی ارز نیمایی در بودجه، چشمانداز شرکتهای صادراتی صنعت پتروشیمی و فولادی مثبت است. شرکتهای پالایشگاهی از افزایش نرخ ارز نیمایی در بودجه متاثر شده سودآوری آنها افزایش مییابد.

در مجموع، با توجه به بودجه 1404 میتوان نتیجه گرفت که دولت، مانند سال گذشته، اقدامی برای افزایش درآمدهای خود از صنایع نکرده و با توجه به اشاره به مطالبات صنایع برقی و اورهای، به نظر میرسد پس از تصویب و اجرا، بودجه تاثیرات بالقوه مثبتی بر صنایع مختلفی همچون نیروگاهها، پالایشگاهها، سیمانیها، پتروشیمیها و... داشته باشد. باتوجه به سند بودجه و حجم انتشار اوراق و وضعیت سودآوری شرکتها در گزارشهای 6ماهه به نظر میرسد اختصاص بخشی از داراییها به اوراق بهادار با درآمد ثابت منطقی است.

صنعت نیروگاهی از بابت پرداخت مطالبات قابل توجه است، همچنین شرکتهای پتروشیمی و فولادی صادراتی باتوجه به عدم تغییر نرخ خوراک و افزایش قیمت ارز نیمایی میتوانند گزینههای مناسبی برای سرمایهگذاری باشند. به دلیل عدم توجه به صنعت خودرو در بودجه و مشکلات جریان نقدی که دارند، از سرمایهگذاری در آن باید اجتناب کرد. در صورت تداوم تنشهای برونمرزی، اختصاص بخشی از پرتفو به عنوان دارایی امن، مناسب است تا از رشدهای هیجانی بازار عقب نمانیم.

جذابترین صنعت سال آتی

نوید رجایی، کارشناس بازار سرمایه: برای ارائه نظر کارشناسی در مورد بورس، ابتدا نگاهی به بودجه سال 1404 کنیم. نکته مثبت بودجه نسبت به گذشته، افزایش شفافیت آن است. با توجه به وابستگی ایران به درآمد نفتی، بهتر بود، پس از نتیجه انتخابات آمریکا، سند بودجه تنظیم میشد. دولت تمایل زیادی به سرمایهگذاری و تامین پروژههای توسعهای از خود نشان داده که قطعا انتخاب خوبی است. پیشبینی درآمدهای نفتی با توجه به حضور ترامپ میتواند وضعیت را آشفته کند و در نتیجه دولت با چالشهای جدی مواجه شود. از سوی دیگر دولت تصمیم گرفته بودجه را بهگونهای تهیه کند که با اهداف برنامه هفتم همراستا باشد، اما سیاستهای انقباضی سالیان گذشته و فشارهای اقتصادی میتواند چالش ایجاد کند و نتیجه معکوس داشته باشد.

اگر چه دولت تمام تلاش خود را به کار گرفته تا هزینهها را به دقت و با شفافیت کنترل کند اما در صورتی که بر این موضوع نظارت نکند، این برنامه به درستی اجرا نمیشود. فروش اوراق در حجم بالا و وابستگی به نفت میتواند چالشهای جدی باشد. با توجه به کسری بودجه دولت، موجهای تورمی همچنان بر سفرههای مردم اثر گذاشته و سرمایهگذاران در حوزه بازارهای مالی به خصوص بازار سهام، باید برای بیشترین بازدهی، بهترین تصمیم را بگیرند.

صنعت منتخب سال آتی، بدونشک، پتروشیمی است. اگر به حاشیه سود اکثر شرکتها توجه کنیم، افزایش هزینههای بهره در کنار نرخ خوراک در بازه 5ساله شرکتها را با مشکلات زیادی مواجه کرده و این شرکتها به زیان رسیدند یا حاشیه سود بسیار پایینی دارند اما چشمانداز افزایش قیمت دلار در کنار چشماندازهای مثبت جهانی از جمله الفین و پلیمرها و حاشیه سود جذاب این صنعت، میتواند این گروه را پیشتاز کند و علت این امر را میتوان چشمانداز دولت فعلی در عدم تحمیل نرخهای خوراک و هزینههای لجستیکی دانست. به عنوان مثال شرکتی در این گروه وجود دارد که یکی از گزینههای جذاب این صنعت است و نگاهی به سالهای مالی متوالی به ما نشان میدهد که حاشیه سود عملیاتی این شرکت افزایش پیدا کرده و از سوی دیگر برنامهها و چشماندازهای تیم مدیریت فعلی مانند تولید آروماتیکهای 1000 دلاری یا تولید پارازایلین که از برنامههای مهم آتی شرکت است، میتواند یک گزینه جذاب برای سرمایهگذاری در آینده باشد.

گروه فلزات هم چشمانداز مثبتی دارد و همواره برای کسب بازدهی، نیازی به سهم پروژهای و کوچک نیست. گاهی باید گزینههای پیشپاافتاده را در پرتفوی خود قرار دهیم. یک شرکت فولادی گزینهای جذاب و با حاشیه سود 35درصدی در کنار میزان فروش مناسب توانسته سودآوری سال گذشته را تضمین کند و پیشبینی میشود با نگاه تعادلی امسال سهم این شرکت توانایی سودسازی 114تومانی را داشته باشد که در حال حاضر قیمت هر سهم حوالی 400تومان است، در نتیجه یک گزینه عالی پیش روی ما قرار دارد که میتواند بازدهی مناسبی داشته باشد.

این شرکت فولادی، نیز مانند شرکتهای دیگر این صنعت، در مناطق خشک قرار گرفته و مشکلاتی جهت تامین آب دارد، برای حل این مشکل، قصد دارد از دریای عمان آبرسانی کند که این شرکت را در رسیدن به اهداف خود کمک میکند. رکودهای داخلی و جهانی در کنار قطعیهای مکرر برقوگاز همه شرکتها از جمله فولاد را به دردسر انداخته و اگر این فولادساز با همین فرمان حرکت کند قطعا این عملکرد، مناسب خواهد بود. با توجه به وضعیت سال آتی و منطقه، بهتر است پرتفویی بهینه با ترکیبات جذاب داشته باشیم و وزن و استراتژی خوب میتواند بازدهی بسیار مناسبی را نصیب هر سرمایهگذار کند. برای سال 1404 پرتفویی بهتر است که در آن 25درصد را به صندوق طلا اختصاص دهیم، در حین انتخاب صندوق، به میزان حباب ذاتی آن نیز باید توجه داشت. در نتیجه صندوقی که میزان گواهی سکه یا شمش آن متناسب با ریسکپذیری باشد را در سبد قرار دهیم.

همچنین با توجه به کاهش ارزش ریال به دلیل وجود کسری بودجه دولت، احتمال افزایش قیمت دلار وجود دارد. یک محصول جذاب، میتواند زعفران باشد. با توجه به وابستگی زعفران به نوسانات نرخ ارز، بهتر است از صندوقهای سپرده کالایی، این نوع صندوق انتخاب شود، این صندوقها ریسک نگهداری فیزیکی ندارند و تورم را پوشش میدهند. اختصاص 10درصد از پرتفو به این صندوق مناسب است. با توجه به اختصاص 20 درصدی پرتفو به صنعت پتروشیمی و 15درصد فلزات، ممکن است در صنعت خودرو تحولاتی مانند حذف نرخگذاری دستوری بهوجود آید که اختصاص 10 درصد پرتفو به این صنعت میتواند مناسب باشد. 10درصد سبد را هم در تکسهمهای خاص با رصد جریانهای نقدینگی در تابلو و ورود پول سرمایهگذاری کنیم. همچنین اگر استراتژیهای دیگری در ذهنمان داریم، بهتر است که مقداری از سبد سرمایهگذاری را به صندوقهای درآمد ثابت اختصاص دهیم.

محصولات مالی مناسب 1404

سروش بیاتپور، کارشناس سرمایهگذاری: بودجه 1404 با رویکردی انبساطی و محوریت تامین مالی از طریق انتشار گسترده اوراق بدهی تدوین شده و سیاستهای آن، بر فضای اقتصادی کشور تاثیر مشهودی دارد و امکان بهرهبرداری از فرصتهای سرمایهگذاری را فراهم میآورد. تخصیص گسترده اوراق بدهی، که بخشی از آن به سیالسازی بدهیهای دولت به بانکها اختصاص دارد، نمایانگر تلاش مضاعف برای تأمین کسری بودجه و حفظ جریان نقدینگی است. از همین رو، رویکرد انبساطی بودجه 1404 به سرمایهگذاران امکان میدهد تا در صنایع مختلفی که از این سیاستها متأثر میشوند، به ایجاد و تقویت پرتفوی خود بپردازند.

نخستین گام پیشنهادی، اختصاص 15درصد از پرتفوی به بانکها و موسسات مالی است. از آنجا که بخشی از منابع اوراق بدهی به تسویه بدهیهای دولتی در آنها تخصیص داده شده، ظرفیت بهبود نقدینگی و سودآوری نیز خواهد داشت. بانکهایی که ساختار مالی قوی و نقدینگی پایدار دارند از این سیاست بهره بیشتری خواهند برد. سهم بانکها به دلیل اطمینان نسبی از جریان نقدینگی و نرخ سود بالا توجیهپذیر است و در میان صنایع مختلف، به عنوان یکی از ارکان اصلی پرتفوی معرفی میشود. دومین حوزه مهم در پرتفوی پیشنهادی، صنایع عمرانی و ساختمانی است که سهم 20درصدی را به خود اختصاص میدهد. این بخش با افزایش بودجه عمرانی و رشد تقاضای مصالح ساختمانی و فولاد، نقشی برجسته خواهد داشت و انتظار میرود با تقویت پروژههای زیرساختی و ساختوسازها، فرصتهای سودآوری مناسبی ایجاد کند. شرکتهای فعال در حوزه تولید سیمان، فولاد و مصالح ساختمانی از جمله شرکتهایی هستند که از این رشد بودجهای بهرهمند خواهند شد.

اختصاص 15درصد از سبد به صنایع غذایی و دارویی به دلیل تقاضای پایدار برای کالاهای اساسی و توانایی تعدیل قیمت در شرایط تورمی، مناسب است. این صنایع به عنوان تولیدکنندگان کالاهای مصرفی، در مواجهه با تورم از ثبات نسبی برخوردار هستند و امکان سودآوری پایدار دارند. پس از ریزش بورس در سال 1399، تعداد قابل توجهی از صندوقهای سرمایهگذاری جدید وارد بازار شدند و با تنوعبخشی، سرمایهگذاری غیرمستقیم را بهبود بخشیدند. این صندوقها بهعنوان ابزارهای مالی تخصصی، امکان دسترسی به انواع مختلف داراییها را فراهم کرده و گزینههای مناسبی برای مدیریت ریسک هستند. بهویژه صندوقهای کالایی که به سرمایهگذاری در حوزه انرژی اختصاص دارند یا فراصندوقها که امکان سرمایهگذاری در چند صندوق مختلف را فراهم میکنند، انتخابهای جذابی برای سرمایهگذاران هستند و میتوانند بهطور موثری تنوع و پایداری را در پرتفویهای مختلف ایجاد کنند.

بنابر این، اختصاص 15درصد از پرتفوی به این صندوقها گزینه مناسبی است. اختصاص 10 درصد سبد به صندوقهای درآمدثابت با توجه به الزام خرید اوراق دولتی با نرخ سود مشخص، گزینهای کمریسک و پایدار به شمار میرود. با توجه به شرایط اقتصادی و انتظارات تورمی، سهم 10درصدی پرتفوی به صندوقهای طلا پیشنهاد میشود. این صندوقها میتوانند به حفظ ارزش سرمایه در شرایط تورمی کمک کنند. در نهایت، 15 درصد از سبد را به اوراق اختیار معاملات جهت پوشش ریسک اختصاص دهید. این ابزار به سرمایهگذار اجازه میدهد که از پرتفوی خود در برابر نوسانات شدید محافظت کرده و ریسکهای احتمالی را کاهش دهند. این استراتژی بهویژه در شرایط تورمی و بازارهای پرتلاطم، امکان کنترل بهتر بر ریسکهای پرتفوی را فراهم میکند. در مجموع، این ترکیب به سرمایهگذاران کمک میکند تا در فضای انبساطی بودجه 1404، ضمن بهرهبرداری از فرصتهای رشد، به محافظت از ارزش سرمایه خود نیز توجه داشته باشند و از تنوعی متوازن برخوردار شوند.

چه الگوریتم معاملاتی انتخاب کنیم؟

محمدرضا اعلمی، کارشناس بازار سرمایه: نوع سرمایهگذاری و تنظیم پرتفو دارای قواعدی متناسب با ریسکپذیری یا ریسکگریزی افراد است. به عنوان مثال در چینش یک پرتفو، اولین نکته مهم، داشتن یک سیستم مشخص معاملاتی است. این سیستم معاملاتی شامل دلایل خرید سهام پیشنهادی، زمان خرید و فروش و نحوه مدیریت ریسک است. الگوی CANSLIM الگوی مناسبی است و خرید سهام را در سطوح بالایی قیمت انجام داده و خروج به صورت داینامیک است. با توجه به این الگو برای انتخاب سهام، شما سراغ سهامهای مستعد رشد خواهید رفت. سهامهایی که قیمت امروزشان نسبت به آینده ارزان است و قرار است در سطوح بالایی خرید کنید. بعد از شکستهشدن یک مقاومت معتبر با توجه به ملاحظات لازم، سهام را گران خریده و گرانتر میفروشید.

در این الگو M همانMarket Direction است که به تحلیل وضعیت بازار و جهت آن میپردازد. بااستفاده از سبک خرید در سطوح بالایی قیمت ،بدون علم تشخیص جهت بازار، میتوانید برای کوتاهمدت یک ارزیابی نسبی از صعودی یا نزولی بودن بازار داشته باشید. در این روش وقتی حدود یکصد سهام مستعد رشد را در لیست پیشنهادی خود دارید و منتظر آن هستید که بعد از شکسته شدن یک مقاومت معتبر آنها را خریداری کنید و هیچ سیگنال خریدی از چارت دریافت نمیکنید یعنی بازار صعودی نیست. در این شرایط وقتی پرتفوی شما دارای 5 سهام است و یکی یکی خروج از آنها بر اساس فروش داینامیک فعال میشود و هیچ سیگنال خریدی نیز از بازار دریافت نمیکنید، یعنی بازار روند نزولی به خود گرفته است. پس شناخت جهت بازار و قوی یا ضعیف بودن آن از نظر حجم معاملات، اهمیت دارد.

شما در یک بازار قوی صعودی با تمام قوا وارد شده و شروع به خرید سهام میکنید ولی در یک بازار ضعیف شما باید حالت تدافعی گرفته و سراغ دیگر ابزارهای مالی بروید. اکنون بازار شما دارای ریسکهای سیستماتیک مانند تنشهای منطقهای و احتمال افزایش نرخ ارز و افزایش فروش اوراق مالی اسلامی بر اساس لایحه بودجه سال 1404 که رشد 175 درصدی نسبت به سال 1403 دارد، است. به نظر میرسد که تنشهای منطقهای در درازمدت ادامهدار باشد و نه صلح کامل و نه درگیری همهجانبه را شاهد باشیم. با توجه به متغیرهای برونمرزی و داخلی اقتصادی مانند سند بودجه، چگونه سبد خود را مدیریت کنیم؟

به نظر میرسد بازار سرمایه افق روشنتری نسبت به سایر بازارها داشته باشد. بنابراین اختصاص 20درصد سبد به صندوق درآمد ثابت، 20درصد صندوق طلا و 60 درصد باقیمانده به سهام به شرط آپر شدن مناسب است. آپر شدن به معنای شکستن مقاومت معتبر است. گروه محصولات شیمیایی، سیمانی، کانیهای غیرفلزی و محصولات غذایی صنایع منتخب برای سرمایهگذاری هستند. ترجیحا در هر یک از صنایع مذکور، سهام لیدر را انتخاب کنید؛ اما اظهار نظر در مورد آن برای سال آتی کمی زودهنگام است. چرا که خرید سهام خوب در صنعت خوب و بازار خوب باید اتفاق بیفتد. سهام رهبر در یک صنعت، بیشترین همگرایی را با شاخص صنعت دارد. بنابراین در شرایط فعلی باید انتخاب کنیم که با چه میزان ریسک وارد یک صنعت شویم. اما در شرایط کنونی وزن کمتری به بازار سهام دهیم تا ریسکهای مذکور کاهش پیدا کند و با توان بیشتری وارد بازار سهام شویم. سال 1403 بسیاری بر اساس تئوری پرندهای در دست، به سمت سهامهای DPSمحور رفتند و حدود 60درصد از پرتفو را به صندوقهای طلا اختصاص دادند. اما با بهتر شدن شرایط بازار میتوان به سمت Capital Gain از سهامهای مستعد رشد رفت.

صندوقهای متناسب با بودجه

سیدفواد حسینی، کارشناس بازار سرمایه: برای پیشنهاد یک سبد دارایی مناسب، ابتدا باید به جزئیات لایحه بودجه سال آینده توجه کرد تا بتوان تصویری از اقتصاد و بازار سرمایه به دست آورد. لازم به یادآوری است که این مطلب صرفا به عنوان پیشنهادی برای افرادی با سطح ریسکپذیری متوسط ارائه میشود و سود یا زیان حاصل از معاملات بر اساس این تحلیل، بر عهده خود مخاطب است. به نظر میرسد که لایحه بودجه سال 1404 با رویکردی متفاوت نسبت به 3سال گذشته تنظیم شده و برخلاف سالهای اخیر که تمرکز بر اخذ مالیات گسترده بود، رویکرد جدید در بودجه نسبت به موضوع مالیات وجود دارد. این گزاره در معافیتهای مالیاتی برای اشخاص حقیقی و همچنین معافیت درآمد اشخاص حقوقی از مالیات تا 200 میلیون تومان در سال نمود پیدا میکند. بر همین اساس میتوان نتیجه گرفت که شرکتها و کسبوکارهای کوچک درسال آینده حال و روز بهتری داشته باشند.

در این لایحه بودجه که بخش اول آن به مجلس ارائه شده، پیشبینی شده تا 500هزار میلیارد تومان از منابع صندوق توسعه دریافت شود. اولین اثر این بخش از لایحه در اقتصاد، رشد پایه پولی خواهد بود که آن را باید به سیاست انبساطی تعبیر کرد. این اقدام احتمالا تقاضا در اقتصاد را تحریک کرده و متناسب با مقدار رشد نقدینگی احتمال افزایش نرخ ارز را نیز به همراه داشته باشد. از سوی دیگر سیاست دولت اصلاح نرخ ارز دولتی است که هم از لایحه بودجه میتوان آن را دریافت کرد و هم از روند فعلی نرخ ارز در مرکز مبادله به این نتیجه خواهیم رسید. لذا افزایش نرخ ارز دولتی تا نزدیک شدن به نرخ بازار آزاد ادامه خواهد داشت.

از طرف دیگر مطابق گفتههای مسوولان باید منتظر تعدیل در سیاستهای قیمتگذاری دستوری بود. فارغ از رویکرد اقتصادی دولت، به نظر میرسد در بعد سیاسی نیز دولت به دنبال تنشزدایی و توافقات بینالمللی باشد که این مهم نیز بر بورس اثر مثبت خواهد داشت. نتیجه نهایی گزارههایی که مطرح شد، آن است که احتمالا صنایع صادرات محور در بازار سرمایه بتوانند رشد مطلوبی را تجربه کنند. چرا که هم نرخ ارز محصولات آنها با قیمت بهتری تعیین خواهد شد و هم احتمالا در فروش داخلی بتوانند با قیمت بهتری معامله کنند. لذا پیشنهاد میشود، 15درصد از سبد دارایی به صندوق بخشی فلزات اساسی و 15 درصد نیز به صندوقهای بخشی پتروشیمی اختصاص یابد. در حال حاضر، بازارهای جهانی با نوساناتی روبهرو هستند که تاثیر زیادی بر قیمت کامودیتیها، به خصوص طلا، گذاشته است.

از آنجا که طلا به عنوان یک دارایی امن در برابر تورم و نوسانات ارزی شناخته میشود، نگهداری 30 درصد از پرتفوی در صندوقهای کالایی مبتنی بر طلا، میتواند به عنوان پوششی برای مقابله با ریسکهای احتمالی اقتصادی و افزایش نقدشوندگی عمل کند. با این کار، پرتفوی سرمایهگذار در برابر نوسانات داخلی و خارجی ایمنتر میشود و اگر ارزش طلا در بازارهای جهانی افزایش یابد، این بخش از سبد به محل رشد سود در سبد دارایی تبدیل خواهد شد. برای ایجاد تنوع در سبد دارایی و کاهش وابستگی به یک بخش خاص از بازار، تخصیص 20درصد به صندوقهای مختلط یا صندوقهای کالایی توصیه میشود. این صندوقها ترکیبی از داراییهای مختلف را در خود دارند و میتوانند از جریانهای مختلف بازار، از جمله بازار سهام و کالاها و اوراق درآمد ثابت، بهرهمند شوند. به عنوان مثال، صندوقهای مختلط با توجه به ترکیب داراییهای خود، به سرمایهگذار این امکان را میدهند که در شرایط رکود اقتصادی و نوسانات بازار سهام، سودآوری داشته باشند.

این تنوع همچنین به کاهش ریسک پرتفوی کمک کرده و باعث میشود که سرمایهگذار از مزایای رشد در بازارهای مختلف بهرهمند شود. در صورتی که فردی، ریسک پذیرتر یا ریسکگریزتر باشد میتواند 20 درصد از سبد دارایی خود را به صندوقهای اهرمی یا درآمد ثابت اختصاص دهد و حتی در صورتی که مهارت کافی و لازم را داشته باشد میتواند بین این دو نوع از صندوق با توجه به شرایط بازار سرمایه اقدام به نوسانگیری کند. لذا به طور خلاصه، سبد دارایی پیشنهادی برای سرمایهگذار با ریسکپذیری متوسط با نگاه به بخش اول لایحه بودجه سال 1404 به شرح زیر است:

صندوقهای بخشی فلزات اساسی و پتروشیمی: 30درصد (15درصد فلزات اساسی، 15درصد پتروشیمی)،صندوقهای مبتنی بر طلا: 30 درصد، صندوقهای مختلط یا کالایی:20 درصد (متناسب با ریسک پذیری و چشم انداز فردی سرمایهگذار)، صندوقهای اهرمی و درآمد ثابت: 20درصد (امکان نوسانگیری در این بخش با توجه به شرایط بازار) و این ترکیب دارایی توازن مناسبی بین ریسک و بازدهی ایجاد میکند و از تنوع کافی برای مقابله با نوسانات بازار برخوردار است.