سرویس جهان مشرق- اعلام جنگ اقتصادی دولت آمریکا علیه جمهوری اسلامی ایران و بازگرداندن تحریمهای ثانویه این کشور علیه کشورمان، تنشها و التهابات قابل توجهی را در دستکم یک ماه اخیر در اقتصاد کشور به وجود آورده است. افزایش قیمت ارز، کاهش ارزش پول ملی و گرانیهای کمسابقه در بازارهای مسکن، خودرو و سکه (به تبع بازار ارز) موجب شده تا وضعیت اقتصادی کشور دچار اختلالات بعضا قابل توجهی شود و البته بخش بزرگی از جامعه ایران از این ماجرا متاثر شوند.

اما واقعیتی که در این میان وجود دارد این است که حال اقتصاد دنیا در یک دهه گذشته خوب نبوده و نیست. از بحران مالی 2008 در نظام سرمایهداری، هنوز نفسهای اقتصاد جهانی جا نیامده است و عوارض و تبعات و بحران مذکور در ابعاد مختلف، هنوز در جای جای سیستم سرمایهداری دیده می شود: از بحران مالی در یونان و اسپانیا و پرتقال تا خروج بریتانیا از اتحادیه اروپا، از روی کار آمدن ترامپ پوپولیست و شبهفاشیست تا شورشهای خیابانی در پاریس، از بحران مهاجرت در اروپا تا جنگ تعرفهای چین با آمریکا و ...

علت این که هنوز پیکره نظام سرمایهداری جهانی از عوارض بحران مالی 2008 رنج می برد، این است که ریشههای به وجودآورنده ان بحران هیچگاه از بین نرفت، بلکه در قریب یک دهه گذشته، در حال رشد و تنومند شدن در عمق خاک بوده است، تا به امروز که طبق پیش بینیهای «سلبریتی» های دنیای اقتصاد همچون جوزف استیگلیتز، بیل گیتس، وارن بافِت و ... احتمال وقوع یک بحران مالی سهمگینتر و عمیقتر از 2008، در همین سال 2018 وجود دارد.

این مقدمه گفته شد تا بگوییم که نظام سرمایهداری به نوعی در بستر موت خود افتاده است و رجوع کشورها به بحث «اقتصاد ملی» و پروژه ترامپ برای آن که زیر بازی همه پیمانهای تجارت آزاد جهانی بزند و دوباره نظام تعرفهای را مستقر سازد، همه در جهت کاستن از شدت و مهابت ضربات حاصل از وقوع این بحران است. در چنین شرایطی، متاسفانه مسوولانی در کشور هستند که استحاله و هضم در این سیستم بیمار رو به موت را با بیشترین هزینه از جیب منافع ملی و در سریعترین زمان ممکن تجویز میکنند، آن هم وقتی که خود آمریکا به عنوان سردمدار نظام سرمایهداری در حال عوض کردن قواعد بازی است. مصداق این مسوولان غرب-شیفته، مصداق همان کسی است که در 22 بهمن 57 قصد پیوستن به ساواک را داشت!

بگذارید بحران ذاتی سیستم سرمایهداری را که کارشناسان فن، رونمایی قریبالوقوع آن را هشدار می دهند، به زبان ساده و به اجمال مرور کنیم.

درست در مقطعی که به واسطه ترکیدن حباب رونق اقتصادی موسوم به «دات کام»، که محصول ورود اینترنت به حوزه تجارت و رونق گرفتن امور مالی و سفتهبازی و در یک کلام اقتصاد کاغذی بود، بحران مالی سال 1998 در آمریکا و سایر کشورهای وابسته به نظام سرمایهداری جهانی به وجود آمد، [1] طرحی برای نجات اقتصاد آمریکا روی میز کار رییس جمهور جدیدی ایالات متحده، جرج دابلیو بوش قرار گرفت.

حباب «دات. کام»

حباب «دات. کام»

این طرح به طور ساده تحریک خرید در یکی از بخشهای مادر اقتصاد، یعنی بخش مسکن بود. برنامه این بود که با پرداخت وامهای با نرخ بهره نزدیک به صفر، مشتریان به خرید خانههای بزرگتر تشویق شوند تا رونق بخش مسکن به سان یک موتور محرکه، سایر واگنهای اقتصاد را هم به حرکت دربیاورد. از این رو، برای تشویق و تسهیل فرآیند دریافت وام، شرایط وامگرفتن بسیار آسان شد و وامهایی با وثیقههایی بسیار نامطمئن به ماتقاضیان پرداخت شد تا مشتریان حوزه مسکن افزایش یابد. این وامهای آسان در آمریکا به «Nina loan» معروف شد.

هر دو جناح سیاسی آمریکا، دمکرات و جمهوریخواه، پشتیبان این طرح بودند و با تبلیغات شدید و غلیظ موسسات مالی برای پرداخت وام، تب تند «مالکیت خانه» در جامعه آمریکا بالا گرفت. تخفیفهای چشمگیر، یارانهها متعدد و بیمههای پوششی رنگارنگ موجب افزایش سیل تقاضا برای دریافت و وام و خرید مسکن در 5 سال نخست قرن بیست و یکم شد. نکته قابل تامل این که، شخص رییس جمهور امریکا، یعنی جرج دابلیو بوش در یک سخنرانی اعلام کرد که دو موسسه مالی به نامهای «فَنی می» و «فردی مک»، که مالکیت خصوصی داشتند، تحت حمایت و هدایت دولت هستند و دولت همه تراکنشهای این دو موسسه را تضمین می کند. در واقع این دو موسسه، کانالهای اصلی تزریق پول به بازار مسکن از سوی دولت آمریکا بودند. [2]

بنا بر این، سرمایهگذاران حوزه مسکن که منابع پرداخت وام را برای این موسسات تامین می کردند، خیالشان راحت بود که دولت بازگشت وامها را تضمین کرده است، از این رو، هیچ فشاری از طرف آنها بر موسسات فوق الذکر برای سختگیری در گرفتن وثایق بانکی وارد نمیآمد. یکی از فاکتورهای مهم در شکل گرفتن حباب بازار مسکن، نقش موسسات رتبه بندی موسسات مالی در آمریکاست. این موسسات، که شرکتها و موسسات مالی را از نظر رتبه اعتباری ارزشیابی می کنند و در مقاطع زمانی مشخص فهرستها را منتشر می کنند، در آن زمان در رتبهبندی خود امتیاز زیادی به پرداخت وام مسکن (mortgage) میدادند، از این رو، رقابت شدیدی بین موسسات مالی برای پرداخت هر چه بیشتر وام، با کمترین وثیقه و گاه حتی بدون وثیقه، به وجود آمد. [3]

ترکیدن حباب

در سال 2006، نرخ بهره بانکی در آمریکا بالا رفت. این شروع تحولات منفی دومینووار بود که منجر به بحران مالی سال 2008 شد.

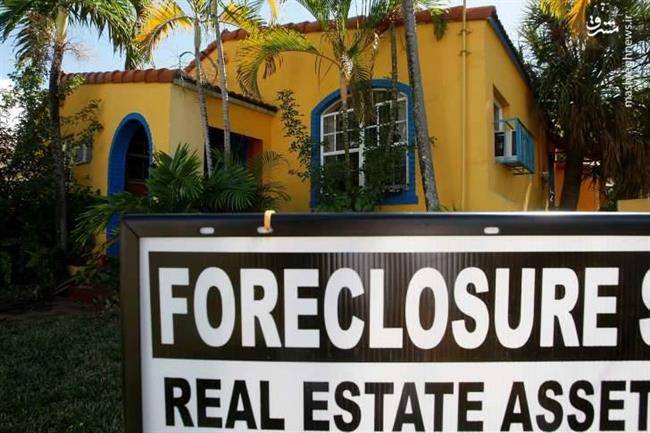

ماجرا از این قرار بود که همه ی رونق بازار مسکن به بالارفتن قیمت مسکن بود تا به اصطلاح تجارت خرید و فروش مسکن، سودآور باشد. با بالا رفتن نرخ سود بانکی در 2006، بیشتر مشتریانی که بواسطه رونق دریافت وام، وامهای دوم و سوم را هم می گرفتند تا بدهیهای وام قبلی خودر ا تسویه کنند، دستشان از وام کمبهره کوتاه شد. از سوی دیگر، با ته کشیدن منابع وامدهی، سختگیری موسسات مالی در پرداخت وام هم بیشتر شد و از متقاضیان، وثیقههای محکم می خواستند. این شروع نزول منحنی خرید و فروش مسکن بود. افت رونق مساوی با کاهش قیمت، کاهش سودآوری بخش مسکن و در نتیجه ترکیدن حباب مسکن بود. [4]

افرادی که در این وضعیت بابت وامهای قبلی خود بدهکار بودند، نتوانستند وامهای جدیدی بگیرند تا آنها را بازپرداخت کنند. اقساط بدهکاران بانکی روی هم تلنبار شد. از سوی دیگر، سرمایهگذاران حوزه وام مسکن، برای حفظ سرمایه های خود، به موسسات مالی فشار آوردند تا وثیقههای بانکی بدهکاران را به اجرا بگذارند. اینجا بود که کاشف به عمل آمد، حجم انبوهی وام با وثایق بسیار کم و ناچیز پرداخت شده و عملا به اجرا گذاشتن کل وثایق هم جبران پول از دست رفتهی سرمایهگذاران را نمی کرد. از این رو، موسسات اصلی فعال در حوزه وام مسکن چون «لمان برادرز» و «بِر اشترنز» دیگر نتوانستند منابع مالی برای دادن وام جور کنند و در بازار بمانند و در نهایت با ورشکست شدن رسمی لمان برادرز و ورشکستگی عملی فنی می و فردی مک، حباب مسکن ترکید و با خود کل بازار سهام را هم منهدم کرد. این بحران مالی که موجب از دست رفتن سرمایههای بسیار، از دست رفتن شغلهای بسیار، از هم پاشیدن بسیاری از کارخانهها و کارگاهها و فلاکت بخشهای زیادی از جامعه آمریکا شد، رکودی را رقم زد که تا همین امروز اقتصاد سرمایهداری در سراسر دنیا با آن دست و پنجه نرم می کند و تبعاتی سیاسی چون خروج انگلستان از اتحادیه اروپا و حتی روی کار آمدن ترامپ در ایالات متحده را به دنبال داشته است. [5]

شرایط کنونی نظام اقتصادی آمریکا و به تبع آن نظام سرمایهداری جهانی دقیقا مشابه سال 2008 است.

عامل شکلگیری بحران در 2008 به ده سال قبل تر از آن، یعنی اواخر دهه 1990 میلادی برمیگشت. رکود شدید پسابحران در اواخر دهه 90 موجب شد که دولت بوش که تازه روی کار آمده بود، برای نجات اقتصاد از رکود، به حبابسازی از طریق تحریک خرید اقدام کند که نتیجه آن وامهای مسکن تضمین شده از سوی دولت بود.

این تابلوها که در سالهای 2008 و 2009 از طرف بانکها جلوی خانههای در رهن بانک نصب می شد، کابوس مردم آمریکا در بحران مالی 2008 بود

این تابلوها که در سالهای 2008 و 2009 از طرف بانکها جلوی خانههای در رهن بانک نصب می شد، کابوس مردم آمریکا در بحران مالی 2008 بود

حالا هم اقتصاد آمریکا برای خروج از رکود به سمت یک حباب سازی دیگر رفت. حبابی بسیار بزرگتر؛ حباب جهانی و نه صرفا آمریکایی، حباب bailout (نجات اقتصادی) است که عامل شکلگیری آن «بستههای محرّک اقتصاد» (stimulus packages) بوده است.

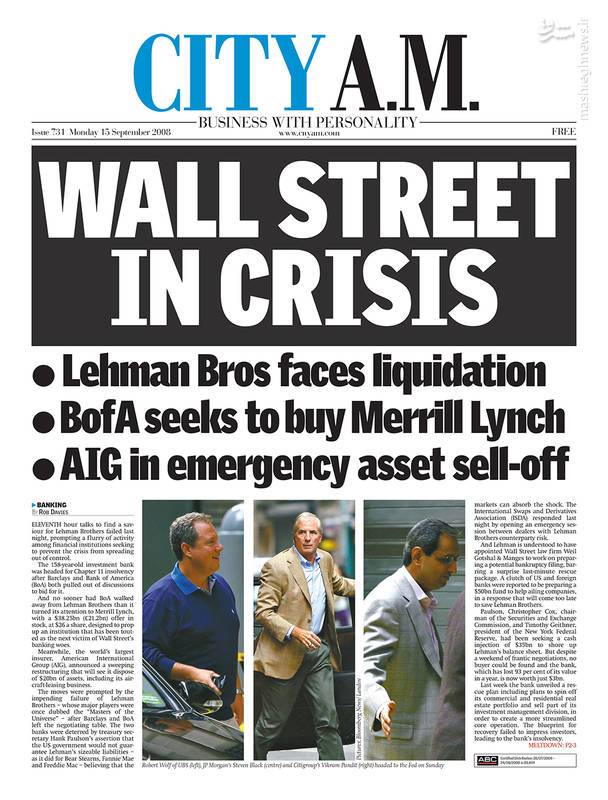

در سپتامبر 2008، اقتصاد آمریکا در آستانهی سقوط بود. «فَنی می» و «فردی مک» کاملا به تملک دولت درآمدند تا از ورشکستگی کامل نجات پیدا کنند. بانک برادران لمان ورشکست شد. AIG بزرگترین مجموعهی بیمهای در دنیا هم ورشکست شد. بانکها دیگر جرات وام دادن نداشتند. کل اقتصاد در حال سقوط بود. [6] در این شرایط بود که دولت بوش برای نجات وارد شد. او پیشنهاد کرد که 700 میلیارد دلار برای خرید داراییهای موسسات ورشکسته پرداخت شود تا آنها دوباره جان بگیرند. در اقدامی تاکتیکی همه بانکها از طرف دولت مجبور شدند در صف دریافت کمک قار بگیرند تا بانکهایی که در آستانه ورشکستگی بودند، لو نروند (چون در این صورت با هجوم مشتریان برای خروج سپردهها، کل سیستم بانکی فرو میپاشید).

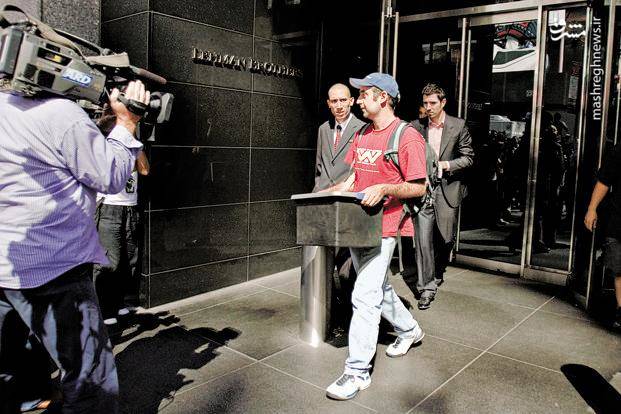

پایین کشیده شدن تابلوی بزرگترین بانک فعال در حوزه وام مسکن

پایین کشیده شدن تابلوی بزرگترین بانک فعال در حوزه وام مسکن

کارمندان بانک ورشکسته «لمان برادرز» در حال خروج از ساختمان مرکزی

کارمندان بانک ورشکسته «لمان برادرز» در حال خروج از ساختمان مرکزی

در 3 اکتبر 2008، کنگره بزرگترین لایجه نجات اقتصادی(700 میلیارد دلاری) را تصویب کرد. [7] «دیوید واکر»، که از 1998 تا 2008 حسابرس کل ایالات متحده بود، در اعتراض به روند تخصیص بودجه مصوب لایجه نجات، استعفاء داد تا فارغ از جایگاه دولتی، آزادانه انتقادات خود را نسبت به حیف و میل این بودجه مطرح کند. او در مصاحبهها و مقالات خود، روشن نبودن اهداف این لایحه، مشکلات فنی در تخصیص و عدم شفافیت در نحوه هزینهکرد آن را عوامل اصلی اتلاف این بودجه کلان معرفی می کرد.

جرج دابلیو بوش در حال امضای لایحه نجات اقتصادی/2008

جرج دابلیو بوش در حال امضای لایحه نجات اقتصادی/2008

در 19 نوامبر 2008، وضع صنعت خودروی آمریکا بحرانی شد و مدیران شرکتهای اصلی خودروساز به واشینگتن رفتند تا سهمی از بودجه لایجه نجات را برای شرکتهای خود بگیرند. این مدیران اینگونه استدلال می کردند که اگر کمک چشمگیری از سوی دولت به صنایع خودروسازی انجام نگیرد، یک «سونامی بیکاری» در این صنعت در راه است.

جرج بوش که در ماههای آخر ریاست جمهوری خود بود، با پرداخت دهها میلیارد دلار از پول مالیاتدهندگان آمریکایی به دو شرکت «کرایسلر». «جنرال موتورز» موافقت کرد. این در حالی بود که طبق برنامه، این بودجه 700 میلیارد دلاری صرفا باید صرف نجات بانکها و موسسات مالی و اصلاح سیستم پولی و مالی کشور می شد. [8] همزمان، در حرکتی موازی، فدرال رزرو (به نوعی بانک مرکزی آمریکا که برعکس باور بیشتر مردم خود آمریکا یک بانک نیمه خصوصی است!) نرخ بهره بانکی را به صورت دستوری به پایینترین حد(نزدیک به صفر) برگرداند تا روند وامدهی دوباره تسهیل شود. اینبار اما قرار بود حبابی در بخش دیگری از بازار ایجاد شود: بازار خودرو.

«بانکدارها را زندانی کنید نه صاحبان خانه را»

«بانکدارها را زندانی کنید نه صاحبان خانه را»

«وامها را اصلاح کنید، خانههای ما را نگیرید»

«وامها را اصلاح کنید، خانههای ما را نگیرید»

بحران مالی 2008، سیل بیخانمانهایی که خانههایشان توسط بانک توقیف شد

بحران مالی 2008، سیل بیخانمانهایی که خانههایشان توسط بانک توقیف شد

به بیان دیگر، دقیقا همان اشتباهی که در اوایل دولت جرج دابلیو بوش در سالهای 2000-2001 انجام گرفت و منجر به بحران مالی 2008 شد، اینبار عینا تکرار شد و این قابل توجه همه غرب=شیفتگانی است که گمان می برند همه روندها و سیستمها در قطبهای سیستم لیبرال-سرمایهداری در دنیا روی اصول و حساب و کتاب است.

در 17 فوریه 2009، باراک اوباما که تازه بر سر کار آمده بود، «بسته احیای اقتصادی آمریکا» را رونمایی کرد: 787 میلیارد دلار. از این رقم تنها یک سوم به طور واقعی خرج تحریک بخشهای زیرساختی اقتصاد آمریکا شد و بقیه به کارتهای اعتباری آمریکاییها تزریق شد تا مردن بیشتر خرید کنند. بخش عمده این خریدها هم قرار بود با پرداخت وامهای متنوع خرید خودرو، صنعت خودروسازی آمریکا را احیاء کند. [9]

ظاهرا همه چیز داشت خوب پیش می رفت و اوباما با اعتماد به نفس در 27 ژانویه 2010 اعلام کرد که "بخش وخیم طوفان گذشته" و اقتصاد آمریکا از لبه ی پرتگاه سقوط فاصله گرفته است. اما حقیقت این بود که بخش اعظم پول تخصیص یافته در بودجه احیای اقتصادی اوباما، صرف رونق مصرف در شهرهای بزرگی چون لسانجلس، نیویورک و واشینگتن شد و اصلاحات اساسی اقتصادی برای رفع ریشههای بحران، باز هم صرف «عادی-نمایی» نظام سرمایهداری و ادامه شیوه قدیمی «مصرف بیشتر- رونق بیشتر» شد. [10]

اما نکته این جا بود که طبق گزارشها و پیمایشهای آماری که چند موسسه حسابرسی و مالی در آمریکا انجام دادند، رقم واقعی بودجهای که از پول مالیاتدهندگان آمریکایی صرف نجات سیستم سرمایهداری جهانی(نه فقط در داخل آمریکا) شد، معادل 16 تریلیون دلار بود. [11] حتی برخی گزارشها این رقم را 29 تریلیون دلار تخمین زدهاند. [12] به بیان دیگر، دولت آمریکا برای آن که سیستم سرمایهداری جهانی را نجات دهد، ظرف 8 سال دولت اوباما به شرکتهای بزرگ چندملیتی و حتی خارجی کمکهای چند ده میلیارددلاری تزریق کرد. برای آن که بزرگی این رقم را برای ذهن سادهسازی کنیم باید گفت که کل هزینه ایالات متحده در جنگ جهانی اول، جنگ دوم جهانی، جنگ کره، جنگ ویتنام، اجرای طرح نیودیل در دوران رکود بزرگ در دهه 1930، طرح بازسازی موسوم به مارشال، تجاوز به عراقو افغانستان و پروژه فضایی فرود در ماه، معادل 10 تریلیون دلار بوده است. [13]

این هزینههای کلان برای سرپا نگهداشتن جنازه نظام سرمایهداری جهانی، منجر به شکلگیری یک اَبَر-حباب، بزرگترین حباب مالی تمام تاریخ در آمریکا شد: حباب بدهیهای آمریکا.

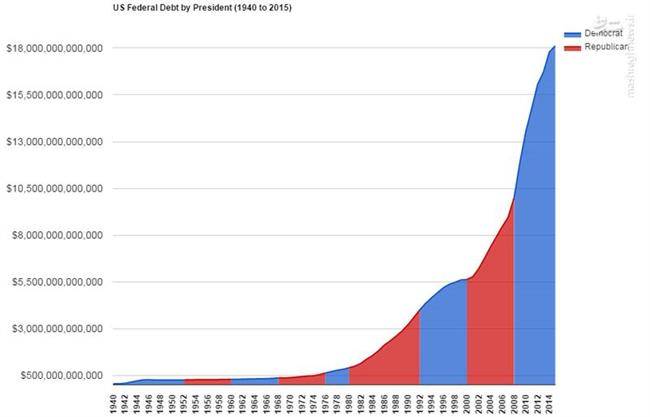

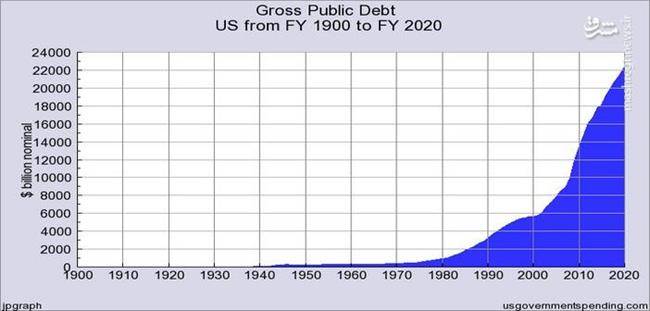

فقط دولتهای جرج دابلیو بوش به اندازه دولتهای کل روسای جمهور قبلی ایالات متحده(از جرج واشینگتن)، بدهی برای آمریکا ایجاد کرد. [14] اما تکاندهندهتر این که دو دولت اوباما به اندازه کل روسای جمهور قبل از خود (یعنی به علاوه جرج دابلیو بوش) بدهی ایجاد کرد و در زمان او، بدهی آمریکا نسبت به قبل از او، دو برابر شد. [15] در حال حاضر، بدهی ملی آمریکا معادل 21،200،000،000،000 دلار است و ثانیه به ثانیه بر این میزان افزوده می شود و پیش بینی میشود در 2022 با این آهنگ رشد بدهی، مجموع بدهی آمریکا به بیش از 26 تریلیون دلار برسد. اگر بمب این اَبَر-بدهی وحشتناک منفجر شود، نه تنها اقتصاد آمریکا، که کل نظام سرمایهداری جهانی دچار فروپاشی خواهد شد و این مسالهای است که در خود آمریکا، اقتصاددانانی چون «جوزف استیگلیتز»، برنده نوبل اقتصاد و کسی که خود سالیان سال اقتصاددان ارشد بانک جهانی بوده، و دهها چهره علمی و دانشگاهی و اقتصادی در آمریکا درباره آن به تفصیل صحبت کرده و کتابها نوشتهاند.

سوال اینجاست که پس چه چیزی اقتصاد آمریکا را با این کوه بدهیها و انبوه دلارهای چاپ شدهی بی پشتوانه، سرپا نگه داشته است. مهمترین دلیل، «رتبه اعتباری» بالای اقتصاد آمریکاست (که به ان رتبه Tripple A می گویند). یعنی چند موسسه اعتبارسنجی در دنیا هستند که رتبه اعتباری اقتصادهای دنیا را به صورت دورهای اعلام می کنند و عمدهی این موسسات اعتبارسنجی هم آمریکایی هستند و شواهد بسیاری وجود دارد که هم دولت فدرال و هم شرکتهای بزرگ و هم فدرال رزرو، بارها بر این آژانسهای رتبه بندی اعمال نفوذ کردهاند تا رتبهبندیهای دروغین ارایه دهند. [16] آن چه که موجب شده تورم واقعی چندصد واحدی امریکا، دلارهای بیپشتوانه تولید شده در فدرال رزرو(به صورت دستوری) و کوه زایندهی بدهیها در آمریکا خود را نشان ندهد، رتبه اعتباری بالای آمریکاست که معامله و تجارت با آن را منطقی نگه می دارد. اما همین رتبه اعتباری می تواند در عرض یک شب، جا به جا شود و وقتی بالن اقتصاد آمریکا در جایی سوراخ شود و یک موسسه مالی یا بانک معروف آمریکایی دچار نزول رتبه اعتباری شود، [17] و آنگاه اثر دومینووار آن بر کل زنجیره اقتصاد آمریکا خود را نشان خواهد داد. در سال 2008، بانک ««Lehman Brothers ورشکست شد و با خود آمریکا را به لبه پرتگاه سقوط کشاند، اما دو رییس جمهور آمریکا با فاصله کوتاه از هم، با دو لایحه نجات اقتصادی به کمک این موسسات مالی رفتند تا زنجیره ورشکستگی ایجاد نشود. دولایحهای که رقم واقعی هزینههای آن 16 تریلیون دلار بوده و بدهی ترسناک کنونی آمریکا را رقم زده است. بسیاری از اقتصاددانان آمریکایی این روزها به دنبال این پرسش هستند که موسسه مالی بعدی که ورشکست می شود، کدام است؟ [18]

نمودارها سخن می گویند/شیب صعودی وحشتناک بدهیهای آمریکا

نمودارها سخن می گویند/شیب صعودی وحشتناک بدهیهای آمریکا

سوال اساسی اقتصاددانان منتقد در آمریکا این است که دفعات قبلی، دولت آمریکا بود که بانکها را نجات داد، این بار(با این کوه بدهیها) چه کسی قرار است خود دولت را نجات دهد؟ [19]