به گزارش اقتصادآنلاین به نقل از فارس، مرکز پژوهش های مجلس شورای اسلامی در گزارش «بررسی تجارب جهانی مدیریت بازار مسکن» به بررسی تجارب برخی کشورهای جهان شامل آذربایجان، ژاپن، استرالیا، ترکیه، کره جنوبی، هند، مالزی، عراق، چین، آمریکا و کشورهای اتحادیه اروپا در زمینه قانونگذاری و اجرای مالیات بر عایدی املاک پرداخته است.

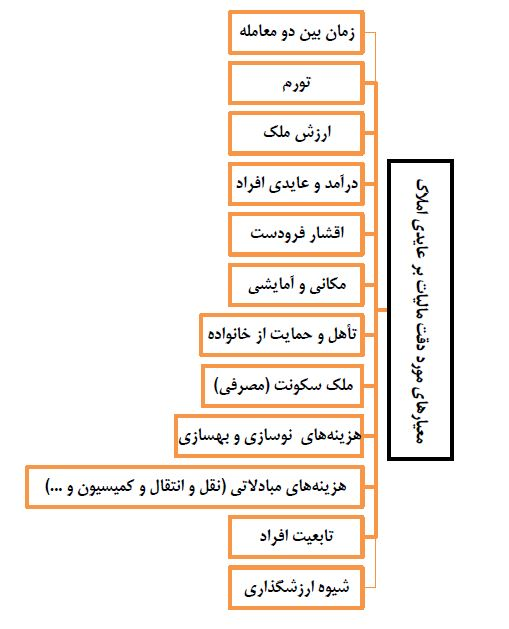

در بخشی از این گزارش بازوی کارشناسی مجلس با عنوان «معیارها و ملاحظات تعیین شمول و یا معافیت و تخفیف در تجارب کشورها» آمده است: «آموختههای مطالعاتی کشورها نشان میدهد که هر کشوری مبتنی بر ویژگیهای خود نسبت به موضوعهایی حساسیت دارد که بیانگر ملاحظات کلان اقتصادی و اجتماعی و آمایشی آن کشور است و اساساً برای وضع این قانون در ایران نیز اهمیت فراوانی دارد. در این پژوهش با جمعبندی تجارب 12 معیار اصلی که در تجارب کشورها بیشتر مد نظر بودهاند، بهشرح زیر احصا شده است.

1 . معیار زمانی: در قریب بهاتفاق تجارب بررسی شده، معیار زمان بین دو معامله یک ملک، از اصلیترین ملاکهاست. در بعضی تجارب طیف و یا بازههای زمانی و در برخی کف و سقف زمانی برای تعیین مالیات یا معافیت بر آن اشاره شده است، با هدف جلوگیری از سفتهبازی املاک و ایجاد ثبات در قیمتها و عرضه مسکن، این تمرکز کشورهای جهان با توجه به سیاستهایشان درخصوص حساسیت زمانی متفاوت است. همه کشورها یک سقف در این محاسبات در نظر میگیرند، حداکثر در فرانسه با 30 سال است، حداقل نیز مربوط به معاملات زیر یک سال است.

2 . معیار تورم: در محاسبه عایدی مسکن معمولاً خالص عایدی ملاک عمل است بهطور خاص نرخ تورم سنواتی از محاسبات عایدی کسر میشود.

3 . معیار ارزش ملک: در بیشتر تجارب، معافیتهایی برای کف ارزش ملک لحاظ شده و معمولاً بهصورت پلکانی با افزایش ارزش ملک درصد مالیاتی افزایش مییابد.

4 . معیار درآمد (و یا کل عایدی) افراد: معمولاً معافیتهایی برای حداقل درآمد لحاظ میشود و برحسب میزان افزایش درآمد به صورت پلکانی درصد مالیاتی افزایش مییابد.

5 . معیار اقشار فرودست: مهمترین وجه این قانون معافیتهایی است که بهخصوص برای درآمدهای پایین و اقشار فرودست در نظر گرفته شده است. خط قرمزی که عایدی ذیل آن صفر درصد مالیات را تشکیل میدهد.

6 . معیار مکانی و آمایشی: برحسب موقعیت و شرایط محیطی نرخگذاری متفاوتی انجام میشود.

7 . معیار تأهل و حمایت از خانواده: در بیشتر کشورها، توجه به خانواده در اولویت قرار داد. همینطور اسکان افراد خانواده و اینکه اگر مقرر باشد که نقل مکانی خصوصاً برای اولین بار داشته باشند دارایی ایشان آسیب نبیند.

8 . معیار ملک سکونت (مصرفی): معافیت یا تخفیف عمده برای یک ملک که سکونت مالک در آن انجام میشود.

9 . معیار هزینههای انجام گرفته برای نگهداشت/نوسازی و تعمیر ساختمان: چون این موارد مشمول هزینه است در برخی تجارب این هزینهها کسر میشود.

10 . معیار هزینههای نقل و انتقال و کمیسیون کارگزار و سایر هزینههای جابهجایی

11 . معیار تابعیت افراد: در برخی کشورهایی که مرزهای باز دارند و برای تشویق سرمایهگذاری اتباع خارجی، توجه به تفاوت مالیات برای اتباع خارجی و داخلی در نظر گرفته شده است.

12 . معیار ارزشگذاری: طبق تجربیات جهانی، ارزشگذاری به دو روش خوداظهاری و همینطور بهای معاملاتی در نظر گرفته میشود. در کشورهایی که مالیات بر عایدی املاک بهعنوان مالیات بر درآمد اخذ میشود، مبتنی بر خوداظهاری است که درواقع هزینههای اجرایی دولت را پایین میآورد، اما آفت ثبت غیرواقعی قیمتها و درصد بالای فرار مالیاتی را دربردارد. در شیوه بهای معاملاتی نیز واهمه ثبت غیرواقعی قیمت و از سوی سوداگر مطرح است که باید به آن دقت کرد. شاید در این راستا، استفاده از شیوه قیمت منطقهای مناسب باشد. شیوهای که در آمریکا رواج دارد، این است که دولت هر دو، سه سال قیمت املاک در مناطق را بهروزرسانی میکند و مالیات بر مالکیت (مالیات بر ثروت) را براساس قیمت منطقهای اخذ میکند.