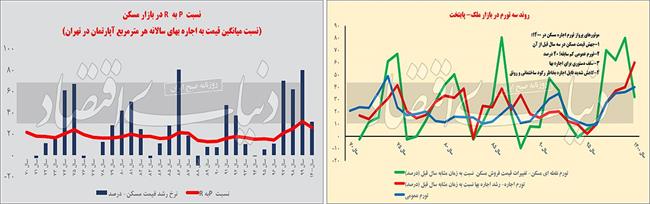

روایت آماری از وضعیت اجارهنشینی در شهر تهران حکایت از سپری شدن بدترین سال مستاجرها در 1400 دارد. میانگین تورم اجارهبهای آپارتمان مسکونی در تهران طی یک سال 1400 به روایت مرکز آمار ایران حدود 60درصد بوده و این یعنی رکورد تاریخی تورم اجارهبها در پایتخت به ثبت رسیده است. براساس آمارهای بهروز شده از وضعیت بازار مسکن شهر تهران تا پایان سال 1400، میانگین اجارهبهای هر مترمربع آپارتمان مسکونی در تهران به 100هزار تومان رسیده است.

به گزارش «دنیایاقتصاد»، بررسی وضعیت بازار اجاره مسکن در تهران طی یک سال گذشته نشان میدهد 1400 بدترین سال برای مستاجرها بوده است. در این سال اگرچه شیب تورم مسکن منفی شد، اما تورم اجارهبها همچنان با شیب مثبت و تند رو به افزایش بود. میانگین اجارهبهای هر مترمربع زیربنای مسکونی در شهر تهران طی یک سال 1400 به مقدار قابلتوجه 100هزار تومان رسید. به تعبیر دیگر، میانگین اجاره ماهانه یک واحد آپارتمان 50 مترمربعی در شهر تهران طی سالی که گذشت پنجمیلیون تومان بوده است که به طور معمول بخشی از این رقم به «ودیعه» تبدیل شده و به موجر پرداخت میشود؛ اما با فرض اینکه مستاجر تمام ارزش اجاری ملک را به صورت اجارهبهای ماهانه پرداخت کند، در سال گذشته هزینه اجاره یک واحد آپارتمان نقلی به ماهانه پنجمیلیون تومان رسید.

به تعبیر دیگر بر اساس آمارهای رسمی مربوط به قراردادهای اجارهبهای ثبت شده در سامانههای رسمی، میانگین اجارهبهای مسکن در شهر تهران در سال 1400 در مقایسه با یک سال قبل از آن حدود 60درصد بوده است؛ تورمی که از سال 70 تاکنون که آمارهای رسمی از وضعیت تورم اجاره در دسترس است، بیسابقه بوده و از این نظر میتوان این رکوردزنی 30 ساله تورم اجارهبها را یک رکورد تاریخی تلقی کرد. تورم 60درصدی اجاره مسکن در سال 1400 زمانی معنادار میشود که با میانگین مقدار همیشگی این متغیر مقایسه شود. در شهر تهران میانگین تورم سالانه اجارهبها طی سه دهه گذشته 22درصد بوده که فاصله زیادی با مقدار 60درصدی سال 1400 دارد.

نکته قابل تامل این است که بسیاری از قراردادهای اجارهبها در سامانه رسمی مربوطه ثبت نمیشود. عرف بازار این طور است که بسیاری از موجران و مستاجران صرفا قراردادهای سال اول را با اخذ کد رهگیری، ثبت رسمی میکنند و دادههای آن برای محاسبات آماری در اختیار سایر نهادها قرار میگیرد؛ این در حالی است که عموما قراردادهای تمدیدی از طریق پشتنویسی در قرارداد اولیه حتی بدون مراجعه به مشاوران ملکی و به شکل کاملا غیررسمی ثبت و ضبط میشود. بنابراین دادههای قیمتی مربوط به ارقام اجارهبها در این موارد که تعداد بسیار زیادی از قراردادهای هر سال را پوشش میدهد، به کلی در آمارهای رسمی منتشر شده از سوی نهادهای مربوطه نظیر بانک مرکزی و مرکز آمار ایران لحاظ نمیشود. گزارشهایی از وضعیت بازار اجارهبها در سال گذشته وجود داشت که بعضا از افزایش 100درصدی اجارهبها در قراردادهای تمدیدی خبر میداد. به این ترتیب اگر همه دادههای مربوط به اجارهبها ثبت رسمی میشد، احتمال اینکه میزان تورم اجارهبها در سال 1400 حتی از قله فعلی نیز فراتر رفته باشد، کم نیست. به هر روی مجموع این اعداد و ارقام نشان میدهد 1400 بدترین سال برای اجارهنشینهای شهر تهران بوده و این قشر فشار بیسابقهای را بابت تامین هزینههای مرتبط با سکونت خود متحمل شدهاند.

وضعیت جدید حبابسنج مسکن

به گزارش «دنیایاقتصاد»، آمارهای روزآمد و رسمی از وضعیت بازار مسکن در سال 1400 همچنین حاوی اطلاعات مهم دیگری از تغییرات میزان حباب قیمت مسکن است. دستگاههای متعددی برای حبابسنجی قیمت مسکن وجود دارد که میتوان با استفاده از آنها تصویری نزدیک به واقعیت از حبابی بودن یا نبودن قیمتها در بازار معاملات مسکن ترسیم کرد. به عنوان مثال رابطه میان نرخ ارز و قیمت مسکن در دورههای مختلف زمانی، یکی از این حبابسنجهاست که بررسی این نسبت نشان میدهد قیمت واحدهای مسکونی در شهر تهران باید قدری کاهش پیدا کند تا این نسبت به میزان متعارف خود برسد.

همچنین مقایسه میزان رشد قیمت مسکن و رشد نقدینگی حبابسنج رایج دیگری است که برای ارزیابی از قیمت مسکن قابل استفاده است. پیش از دوره رونق - رکود معاملاتی اخیر به طور معمول میزان رشد نقدینگی و قیمت مسکن تقریبا با هم برابر بود اما روند طی شده در چند سال اخیر موجب بر هم خوردن این نسبت شده، طوری که میزان رشد قیمت مسکن در پایتخت از رشد نقدینگی پیشی گرفته است؛ موضوعی که نشان از حبابی شدن قیمت مسکن دارد. اما رایجترین حبابسنج بازار مسکن که در دنیا مورد استفاده قرار میگیرد، «نسبت قیمت به اجاره مسکن (P/ R)»است. این نسبت یک شاخص جهانی است که به عنوان حبابسنج در بازار مسکن به کار میرود و کسری است که صورت آن میانگین قیمت هر مترمربع آپارتمان مسکونی و مخرج آن میانگین اجارهبهای سالانه هر مترمربع آپارتمان است.

مقدار این نسبت نشان میدهد آیا بازار مسکن دچار اضافهپرش قیمت مسکن شده و باید منتظر تخلیه حباب بود یا نه؟ به واسطه این نسبت همچنین میتوان پیشبینی کرد که چه زمانی رشد قیمت مسکن آغاز میشود. هر زمان این نسبت به حداقل معمول نزدیک شود میتوان این طور نتیجهگیری کرد که به زودی قیمت مسکن دچار جهش خواهد شد. بررسی این نسبت در دورههای مختلف پیش از جهش اخیر مسکن که از سال 97 آغاز شد، نشان میدهد کف این مقدار 14 و سقف آن 25 بوده است. به بیان دقیقتر در مقطعی که در بازار مسکن آرامش و ثبات برقرار باشد، مقدار نسبت قیمت به اجاره رو به کاهش میگذارد و حداقل رایج آن نیز 14 است. اما به دنبال جهش قیمت مسکن، مقدار این نسبت رو به افزایش گذاشته و حداکثر تا 25 افزایش پیدا میکند.

با این حال در سالهای اخیر نسبت مذکور به دلایل مختلف از سقف متعارف فراتر رفته که نشان از حبابی شدن قیمت مسکن دارد. روند رو به افزایش نسبت «P/ R» به نحوی طی شد که در مقطعی از سال 99 (فصل پاییز) مقدار این نسبت به 36 نیز رسید. اما پس از این زمان به واسطه وقوع سکته در بازارهای مختلف از جمله بازار مسکن تحتتاثیر خداحافظی ترامپ با کاخ سفید، روند افت نسبت قیمت به اجاره در تهران آغاز شد. گزارش جدید مرکز آمار از وضعیت اجارهبها نشان میدهد مقدار نسبت «P/ R» که در بازه یکساله 99 به 32 رسیده بود، در یک سال 1400 با افت محسوس همراه شد و به 1/ 26 رسید. هرچند این تغییرات مثبت نشان میدهد وضعیت حبابی بازار مسکن از محدوده فراقرمز با نسبت حبابسنج بیش از 30، به محدوده قرمز (کمتر از 30) رسیده است، اما همچنان وضعیت نامطلوب است و نسبت مذکور به محدوده متعارف بازنگشته است.

مساله مهمتر این است که بازگشت «P/ R» از مقادیر بسیار نامتعارف به 1/ 26 در سال 1400، از مسیر صحیح یعنی تخلیه حباب قیمت مسکن یا به اصطلاح کاهش مقدار صورت کسر مذکور نبوده، بلکه به واسطه جهشاجارهبها و افزایش مقدار مخرج این کسر بوده است. جهش اجارهبها در سال 1400 سبب شد به تعبیری از میزان نامتعارف بودن سطح قیمت مسکن کاسته شده و نسبت قیمت به اجاره تا حد زیادی تعدیل شود. اما از یکسو هنوز رابطه میان قیمت و اجارهبهای مسکن در تهران به طور کامل احیا نشده و به محدوده همیشگی 14 تا 25 بازنگشته و از سوی دیگر مقدار کاهش یافته بیش از اینکه نتیجه بازگشت قیمت مسکن از اضافهپرش سالهای 97 تا 99 مربوط باشد، حاصل جهش اجارهبهاست که حکایت از تشدید فشار بر مستاجران دارد.

چهار موتور محرک برای تورم اجارهبها

بررسی «دنیایاقتصاد» پیرامون اینکه چرا و چگونه بدترین سال اجارهنشینها در 1400 رقم خورد و آنها متحمل فشاری بیسابقه و تاریخی شدند، نشاندهنده تاثیر چهار موتور محرک بر شتاب رشد اجارهبها بوده است. اجارهبها متغیری است که در وهله اول از تورم مسکن تاثیر میپذیرد و دنبالهروی میکند. طبعا سه سال جهش پیاپی قیمت مسکن در فاصله سالهای 97 تا 99، آن هم به مقداری بیسابقه، طوری که میانگین سالانه رشد قیمت مسکن در طول سه سال مذکور به 70درصد رسید، بر رشد قابلتوجه اجارهبها در سال 1400 اثرگذار بود. دومین موتور تورم اجارهبها در سالی که گذشت، نرخ تورم عمومی بود. اجارهبها پس از قیمت مسکن، تابعی از نرخ تورم عمومی است. تورم عمومی در سال 1400 به 40درصد رسید که در یک دهه اخیر بیسابقه بود و همین موضوع زمینهساز تشدید انتظارات تورمی در میان موجران شد که این نگاه در اعلام اجاره پیشنهادی آنها تاثیر زیادی داشت.

در کنار این دو، تعیین سقف کاغذی برای رشد اجارهبها در نقش سومین موتور محرک تورم اجاره در سال 1400 ظاهر شد. در سالهای 99 و 1400، دولت با تعیین سقف دستوری برای میزان رشد اجارهبها در قراردادهای تمدیدی تلاش کرد بازار اجاره مسکن را به شکل دستوری کنترل کند. اما مثل دخالت دولتی در بسیاری از بازارهای دیگر، این بار هم نتیجه مورد انتظار دولتمردان از مداخله دستوری حاصل نشد. نگاه تعزیراتی دولت وقت به بازار اجارهبها سبب شد بسیاری از تعاملات در بازار اجاره شکل غیررسمی و زیرزمینی پیدا کند و از طرفی گروهی از موجران برای گریز از رعایت سقف رشد، مستاجر قبلی خود را جواب کنند. به این ترتیب موجی از تقاضای اجارهبها در بازار شکل گرفت. اما در گام بعدی برای پاسخ به این تقاضا، باید فایل کافی در بازار وجود داشته باشد که فقدان آن در سال 1400، به منزله چهارمین موتور تورم اجاره عمل کرد.

تحتتاثیر تعیین سقف دستوری برای رشد اجارهبها، پارسال گروه زیادی از موجران به کلی از اجاره دادن واحدهای خود منصرف شدند و ترجیح دادند از این بازار خارج شوند. نگرانی موجران این بود که مبادا در سال آینده هم چنین ضوابطی تعیین شود و آنها در صورت اجاره دادن ملک خود، درگیر قراردادی شوند که پایان آن منوط به اخذ مجوز از سوی شوراهای حل اختلاف باشد. حتی تصور اینکه ممکن است ورود به بازار اجاره چه تبعاتی برای موجر داشته باشد، آنها را از چنین تصمیمی بر حذر میداشت و همین امر موجب کاهش تعداد فایلهای اجارهبها شد. به این ترتیب از یکسو افزایش تقاضای اجاره به دلیل جواب کردن مستاجرها در سال 1400 و از سوی دیگر کاهش فایل ناشی از خروج بزرگ موجرها از بازار مسکن، در مجموع به تورم اجارهبها در این سال دامن زد و زمینهساز قلهزنی این نرخ شد.

فاکتوری که مستاجرها پرداخت میکنند

به گزارش «دنیایاقتصاد»، مسیری که سیاستگذار برای کنترل تورم مسکن در پیش گرفته، خلاف چیزی است که صاحبنظران اقتصادی توصیه میکنند و به همین خاطر در ماههای سپری شده از ابتدای امسال تاکنون نیز هنوز بازار اجارهبها از وضعیت متورم و وخیم سال گذشته، فاصله زیادی نگرفته است؛ طوری که بر اساس گزارشهای بانک مرکزی، میزان تورم نقطهای اجاره مسکن در پایتخت هنوز نزدیک 50درصد است.

به طور کلی چه در بازار مسکن و چه در سایر بازارها، روند صحیح این است که دولت از ابزارهایی که در اختیار دارد برای مهار تورم عمومی استفاده کند و به این ترتیب از میزان رشد قیمت همه اقلام سبد هزینه خانوار کاسته خواهد شد. اما سیاستگذار بخش مسکن مرتکب همان خطایی شده که سیاستگذاران اقتصادی به آن دچار هستند؛ به این معنا که تمرکز خود را به جای مهار تورم عمومی با ابزارهایی نظیر «تنظیم نرخ بهره بین بانکی»، معطوف به کنترل تورم در یک بخش خاص از بازار مسکن یعنی بازار اجارهبها کرده است. سیاست تمدید خودکار قراردادهای اجاره مسکن با میزان رشد دستوری تعیین شده که امسال در پیش گرفته شده و نسخههای قدیمیتر آن در سالهای 99 و 1400 شکست خورد و نتوانست به کنترل این بازار بینجامد، مصداقی از اصرار دولت برای کنترل بخشی تورم به جای مهار تورم عمومی است که نه تنها موفقیتی در پی نداشته، بلکه به افزایش هزینههای اجارهنشینی انجامیده و فاکتور آن را مستاجران پرداخت کردهاند.

در شرایطی که سیاستگذاران اقتصادی برای مهار روند رشد قیمتها، به جای اینکه از ابزار اصلی کنترل تورم یعنی «نرخ بهره» استفاده کنند و مسیر تجربه شده جهانی در ماههای اخیر را در پیش بگیرند، به شکل بخشی درصدد مهار قیمتها برمیآیند، نتیجه مورد انتظار حاصل نمیشود و با این قبیل سیاستها نمیتوان به کاهش شتاب رشد اجارهبها نیز امید بست. تجربه سال 1400 نشان میدهد دود این قبیل سیاستها برای مهار تورم، بیش از هر قشری به چشم مستاجران میرود و آنها هستند که متحمل بیشترین هزینه از بابت خطای سیاستگذار میشوند.

در صورتی که دولت با استفاده از نرخ بهره، به جای کنترل «قیمت» برخی کالاها یا خدمات در برخی بازارها باشد، با نگاه کلاننگر سیاست کنترل «تورم عمومی» را در پیش بگیرد، نتایج آن در مدت زمان نسبتا کوتاهی در بازارهای مختلف ملموس خواهد شد. رابطه مستقیم و معنادار تورم عمومی با تورم اجارهبها در همه دورههای مختلف وجود داشته و اکنون نیز میتوان با افزایش نرخ بهره بین بانکی، در وهله اول نسبت به کنترل نقدینگی اقدام کرد و پیامد طبیعی آن نیز مهار تورم عمومی است که اثر آن در همه بازارها از جمله بازار اجارهبها قابل رهگیری خواهد بود.

آزمون و خطایی که سیاستگذار بخش مسکن برای تنظیم بازار اجارهبها در پیش گرفته و شکست آن با توجه به تجربه دو سال گذشته و نیز ماههای سپری شده از امسال، شکست قطعی آن را منعکس میکند، برای مستاجرها هزینهزا خواهد بود. این در حالی است که اگر با مغتنم شمردن فرصت، همچون بسیاری از کشورهای اروپایی، آمریکایی و حتی آسیایی که در چند ماه اخیر، با افزایش نرخ بهره توانستند از رشد شتابان تورم عمومی جلوگیری کنند، در ایران نیز از این ابزار به موقع استفاده شود، میتوان امیدوار بود در میانمدت نه تنها تورم عمومی، که به دنبال آن تورم مسکن و اجارهبها نیز کنترل و آرامش نسبی در این بازارها برقرار شود. تازهترین گزارش از وضعیت تورمی آمریکا حکایت از آن دارد که تورم ماهانه این کشور پس از بازتنظیم نرخ بهره به «صفر» رسیده است.

با وجود انتشار خبر صفر شدن تورم ماهانه آمریکا در ماه ژوئیه، خبرها حکایت از آن دارد که فدرال رزرو همچنان مواضع سختگیرانه خود را ادامه میدهد و در اروپا نیز همین روال در حال طی شدن است. با این حال ایران هنوز با موج جهانی اتخاذ سیاستهای انقباضی برای کنترل تورم همراه نشده است.