دیگر اینکه، تامین کسری بدون استفاده از اوراق به منزله آزادسازی تورم با حبس اوراق تلقی میشود. به گفته صاحبنظران اقتصادی، تنها گزینه غیرتورمی دولت برای پوشش کسری بودجه بالا در کشور، تامین مالی از طریق اوراق است. البته اوراق در اقتصاد مزایای فراوانی ایجاد میکند. به عنوان نمونه، میتواند ابزاری در دسترس بانک مرکزی برای کنترل نرخ بهره باشد. در نهایت اینکه بررسی آمارهای رسمی نشان میدهد از ابتدای سال تاکنون به میزان 2/ 43هزارمیلیارد تومان اوراق به فروش رفته که از این میان معادل 3/ 36هزار میلیارد تومان آن در دولت رئیسی رخ داده است. این موضوع نشان میدهد که 84درصد از اوراق فروختهشده در زمان دولت جدید رخ داده است. با وجود اینکه این گزاره میتواند بهعنوان نکته مثبتی از تلاش سیاستگذار برای پوشش غیرتورمی کسری بودجه دولت تلقی شود، با وجود این از 30 شهریور به بعد این موضوع دوام نیافت. کارشناسان اقتصادی بر این باورند که وقفه پیشآمده در اجرای عملیات حراج اوراق سبب شد که فرصت تامین مالی غیرتورمی دولت در بازه زمانی مذکور از دست برود.

تاکتیک جدید در بازار حراج

بانک مرکزی در جدیدترین اطلاعیه خود، خبر از اجرای عملیات حراج اوراق مالی در هفته جاری داد. بنا بر آمارهای رسمی قرار بر این است که نوزدهمین مرحله از اجرای این مکانیزم در روز سهشنبه مورخ 25 آبان ماه اجرا شود. کارگزاری بانک مرکزی در راستای عرضه تدریجی اوراق مالی اسلامی توسط وزارت امور اقتصادی و دارایی، مرحله نوزدهم حراج اوراق مالی اسلامی دولتی را بهمنظور فروش به بانکها، موسسات اعتباری غیربانکی، صندوقهای سرمایهگذاری، شرکتهای بیمهای و شرکتهای تامین سرمایه در روز سهشنبه هفته جاری اجرا میکند. بر اساس اعلام وزارت امور اقتصادی و دارایی، اوراق عرضهشده در این حراج، مرابحه عام، کوپندار و با تواتر پرداخت سود ششماهه (پرداخت کوپن دوبار در سال) است. این نخستینبار است که در سال جاری تواتر پرداخت سود اوراق کمتر از یکسال است. گزارشهای رسمی نشان میدهد که 2 اوراق «اراد 91» و «اراد 92» در روز سهشنبه هفته جاری عرضه خواهند شد؛ به نحوی که سود این اوراق به ترتیب معادل 15 و 16 درصد است. این موضوع نشان میدهد که سیاستگذار با تغییر تاکتیک خود به دنبال جذابسازی بازار حراج اوراق است. با وجود این کارشناسان اقتصادی بر این باورند که این روش در وضعیتی که نرخ تورم بالا باشد، آنچنان موثر نخواهد بود.

بررسی آمارهای رسمی نشان میدهد از ابتدای سال تاکنون به میزان 2/ 43هزارمیلیارد تومان اوراق به فروش رفته که از این میان معادل 3/ 36هزار میلیارد تومان آن در دولت رئیسی رخ داده است. این موضوع نشان میدهد که 84درصد از اوراق فروختهشده در زمان دولت جدید رخ داده است. با وجود اینکه این گزاره میتواند بهعنوان نکته مثبتی از تلاش سیاستگذار برای پوشش غیرتورمی کسری بودجه دولت تلقی شود، با وجود این از 30 شهریور به بعد این موضوع دوام نیافت.

3 ضرر بزرگ فریز اوراق

«دنیایاقتصاد» در گزارشی با نام «دستور ایست به ابرنوسان دوم» به این موضوع اشاره کرده بود که گرچه ممکن است که سیاستگذار برای حمایت از گروهی از فعالان بازار سرمایه، اقدام به انتشار حراج اوراق نکند، اما باید در نظر داشت که این اقدام میتواند سبب ایجاد حباب قیمتی در بازار سرمایه شود؛ بهنحویکه این بازار، شکل تورمی به خود گیرد. سیاستگذار با این کار تنها اعتبار خود را صرف حمایت تورمی از بازار سهام میکند؛ درحالیکه سبب خدشهدار شدن اعتبار خود در بین فعالان اقتصادی خواهد شد. این موضوع به آن معنی است که در ادامه دولت در راستای اجرای سیاستگذاریهای هدفمند خود نمیتواند روی مخاطبان خود حساب باز کند و روی آنان تاثیرگذار باشد. در نتیجه این موضوع اهمیت دارد که سیاستگذار اعتبار خود را به درستی خرج کند. با وجود اینکه عدم استفاده از گزینه حراج اوراق سبب خوشحالی موقتی فعالان بازار سرمایه خواهد شد، اما سبب خواهد شد تا گروهی از افراد با شنیدن اخبار مثبت از رونق بازار سرمایه، به این بازار ورود کنند و پس از دوران رونق موقت، دچار ضرر مالی شوند. به عبارت دیگر در نتیجه این اقدام با تمام شدن دوران ابربحران در بازار سرمایه، این بازار وارد چرخه رکودی میشود و تجربه تکرار رکود مجدد بازار سرمایه در فاصله زمانی چندساله به اعتبار سیاستگذار آسیبی جدی وارد میکند. بنابراین میتوان گفت که سیاست عدم انتشار اوراق به بهانه حمایت از بازارهای مالی، نه تنها موجب تحقق پایدار این هدف نخواهد شد، بلکه در عمل سبب پدید آمدن 3 خسارت خواهد شد. اول اینکه به اعتبار سیاستگذار لطمه وارد میکند. دوم اینکه باعث ضرر به سرمایهگذاران این بازارها میشود. در نهایت اینکه به بخش واقعی اقتصاد آسیب میزند که ایجاد این اغتشاش به سایر بازارها به صورت دومینووار منتقل میشود. به عبارت دیگر، بیعملی دولت در موضوع حراج، با وارد کردن شوک قیمتی به بازارهای دیگر، آنها را تحتالشعاع سیاست خود قرار میدهد؛ درحالیکه دولت میتواند با ابزار سیاستی خود از حبابی شدن بازارها جلوگیری کند، به این موضوع دامن زده است. کارشناسان اقتصادی بر این باورند که در مقطع کنونی، زمان استفاده از ابزارهای غیر تورمی برای پوشش کسری بودجه است.

روند صعودی نرخ تعادلی

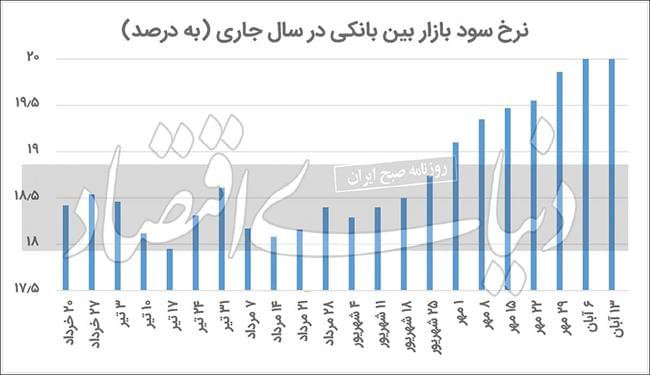

بررسی آمارهای رسمی نشان میدهد نرخ سود بازار بین بانکی از میزان 4/ 18درصد در 20 خرداد به میزان 6/ 20درصد در 13 آبان رسید. دیگر اینکه با وجود اینکه روند نرخ سود بازار مذکور با افتوخیز متعدد همراه بوده، ولی از 4 شهریور این روند صعودی است. این امر در حالی است که در 9 مرحله اخیر از اجرای عملیات سیاست پولی به میزان 191 هزار میلیارد تومان به بازار بین بانکی تزریق شده است. پرسشی که در این قسمت مطرح است اینکه با وجود اینکه سیاستگذار پولی، موضع مشابهی را در 9 مرحله اخیر اتخاذ کرده، چرا همچنان نرخ سود در بازار بین بانکی صعودی است؟ علت اشتهای بالای بانکها در جذب منابع چیست؟ و این منابع به کجا میرود؟ مگر میزان تسهیلاتدهی بانکها چقدر است که این عطش تقاضای نقدینگی پایان ندارد؟ کارشناسان اقتصادی بر این باورند که احتمالا ریشه این موضوع به استقراض غیرمستقیم دولت از منابع بانکها برای پوشش کسری بودجه برمیگردد. از سوی دیگر این موضوع میتواند ناشی از درک افزایش انتظارات تورمی از سوی آحاد اقتصادی باشد.

آنالیز اقدامات سیاستگذار

پیشتر «دنیایاقتصاد» در گزارشهای متعددی به موضوع تحلیل اقدامات سیاستگذار در تامین مالی از مکانیزم حراج اوراق پرداخته بود. این رسانه در گزارشی با عنوان «چاپ پول از مسیر جدید» به این موضوع اشاره کرده بود که کانال تامین مالی دولت در 5 ماه ابتدایی سال استقراض از منابع تنخواهگردان بانک مرکزی بود. در ادامه این کانال به سمت تامین مالی غیرتورمی بهوسیله حراج اوراق تغییر جهت داد. مورد دیگر اینکه استقراض مستقیم دولت از بانک مرکزی در چهارماه ابتدایی سال سبب شد تا به میزان 8/ 12درصد به پایه پولی افزوده شود.

علاوه بر این در گزارشی با نام «موتور روشن جذب پول» به این موضوع پرداخته بود که چرا با وجود اینکه بانک مرکزی در 8 مرحله متوالی از اجرای عملیات سیاست پولی، به تزریق نقدینگی در بازار بین بانکی دست زده است، اما میزان تقاضا برای نقدینگی و نرخ سود بازار بین بانکی در مسیری صعودی قرار دارند؟ در این خصوص برای تفسیر چرایی این موضوع، 3 سناریو بیان شده بود؛ نخست اینکه میزان تسهیلات اعطایی بانکها در دو ماه اخیر روندی صعودی به خود گرفته است. این موضوع میتواند به عنوان عاملی برای کاهش منابع در شبکه بانکی مطرح باشد.

دیگر اینکه دولت برای پوشش کسری بودجه خود و با توجه به پر شدن سقف استقراض از منابع تنخواهگردان بانک مرکزی، برای پوشش بخشی از کسری بودجه خود به استقراض غیرمستقیم از بانکها رو آورده است. در نهایت اینکه به دنبال مسلط شدن فضای نااطمینانی بر سپهر اقتصاد کلان کشور، آحاد مردم یا بخش خصوصی برای سرعت در واکنش نشان دادن نسبت به تصمیمات سیاستگذار در تصمیمات اقتصادی خود به منزله پوشش ریسک تورمی، دست به انتقال سپردههای بلندمدت به کوتاهمدت کردند.

در نهایت اینکه با «معمای توقف حراج اوراق» به این موضوع اشاره کرده بود که سیاستگذار برای استفاده از گزینه درست که همان پوشش غیرتورمی کسری بودجه است، در یک بزنگاه سخت قرار گرفته است؛ بهنحویکه درصورت توقف انتشار اوراق، سیاستگذار راهی جز استقراض مستقیم و غیرمستقیم از بانک مرکزی ندارد و گویا به گفته رئیسکل پیشین بانک مرکزی در یکماه گذشته، استقراض غیرمستقیم، جایگزین فروش اوراق شده است. اقتصاددانها بر این باورند که راهکار صحیح حمایت از معاملات بازار مالی، ایجاد رونق پایدار در بخش واقعی اقتصاد است؛ در غیر اینصورت مانند تجربه بهار سال 99 رونق ایجادشده حبابی بوده و با سقوط بازارها همراه خواهد شد. علاوه بر این، دوقطبی اوراق یا حمایت از بورس، از اساس اشتباه بوده است؛ زیرا جنس مشتریان و مشارکتکنندگان دو بازار متفاوت است.