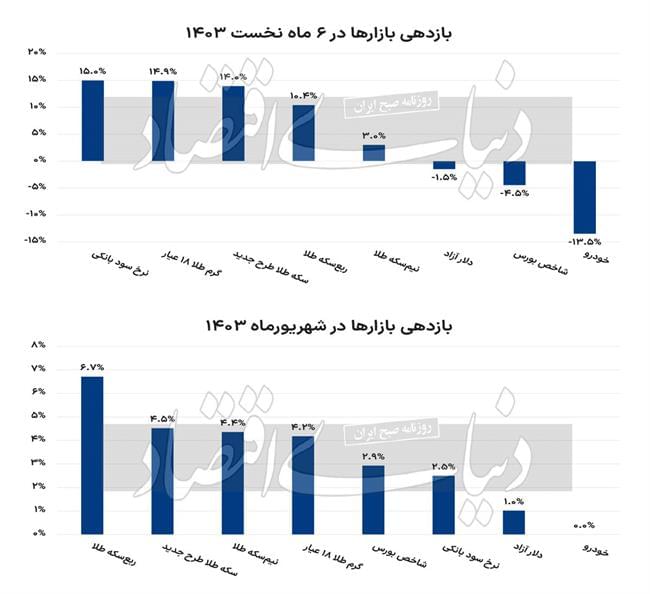

میکائیل زینالدین : بررسی روند شاخصهای معاملاتی در شهریورماه و همچنین در 6 ماه نخست سالجاری گویای آن است که ناخدای اصلی بازارها طلای جهانی است، در حالیکه نرخ رشد دلار آزاد از ابتدای سال تاکنون همچنان در وضعیت منفی قرار دارد، شاخصهای طلایی بازدهیهای قابلتوجهی را بهثبت رساندهاند. تحلیلگران عامل اصلی این رویداد را رشد بهای جهانی اونس طلا و نیرو محرکه طلای جهانی را نیز افزایش سطح ریسکهای بینالمللی میدانند.

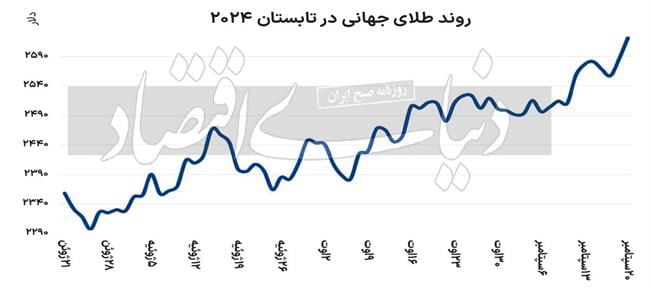

طلای جهانی به بازار سکه فرمان میدهد. برخلاف وجود ثبات نسبی در فضای معاملات ارزی، روند نرخ شاخصهای طلایی در 6 ماه گذشته و بهخصوص در هفتههای پایانی تابستان افزایشی ثبت شد. تمامی شاخصهای طلایی بازار تهران شامل سکه طلا طرح جدید، نیمسکه طلا، ربعسکه طلا وگرم طلا 18عیار در آخرین ماه تابستان رشد ارزشهای بیش از 4درصد را تجربه کردند. ارزش ذاتی سکه طلا در بازار تهران از حاصلضرب قیمت طلای جهانی در قیمت روز دلار آزاد و ضریب تبدیل اونس به گرم سکه تشکیل میشود. دلار آزاد از ابتدای سال تاکنون نرخ رشدی منفی را تجربهکرده و در شهریور ماه تنها حدود یکدرصد افزایش ارزش داشتهاست، اما در مقابل هر اونس طلای جهانی در بازه شهریورماه حدود 4.42درصد و از ابتدای سالشمسی تاکنون حوالی 22درصد رشد قیمت را تجربه کردهاست، در نتیجه میتوان گفت مهمترین نیروی محرکه نرخ شاخصهای طلایی قیمت جهانی اونس طلا است.

رکورد ماهانه شاخصهای طلایی در اختیار ربعسکه با حدود 6.71درصد افزایش ارزش است. برادر کوچک خانواده سکه در روزهای پایانی مردادماه حوالی 14میلیون و900هزار تومان معامله میشد که در روز 29 شهریورماه با اختلاف یکمیلیونتومانی نسبت به این نرخ به رقم 15میلیون و 900هزارتومان رسید. بهطورکلی ربعسکه با توجه به قیمت کمتر و نقدشوندگی آسانتر خود بیشتر از دیگر شاخصهای بازارطلا مورد استقبال خریداران قرار میگیرد. رتبه دوم و سوم شاخصهای طلایی رسمی در بازه شهریورماه نیز در اختیار سکه طلای طرح جدید و نیمسکه طلا به ترتیب با 4.52 و 4.36درصد افزایش ارزش است. شاخص طلایی غیررسمی آبشده نقدی نیز در ماه آخر تابستان حدود 5درصد افزایش ارزش داشتهاست، اما در بررسی 6 ماهه صدرنشین بازار فلز زرد قیمتگرم طلای 18عیار است.

این شاخص از روزهای پایانی سالگذشته تاکنون حدود 14.9درصد افزایش ارزش را تجربهکرده که بسیار نزدیک به بازدهی سپردههای بانکی در بازه مورد ذکر است. برخی از تحلیلگران معتقدند که درصورت ادامهیافتن روند افزایشی نرخ طلای جهانی، احتمالا در ماه نخست پاییز دوره حکمرانی سپردههای بانکی به اتمام رسیده و صدرنشینی جدول بازدهی از ابتدای سالدر اختیار شاخصهای طلایی قرار گیرد، اما آیا روند افزایشی نرخ اونس طلا ادامه خواهدداشت؟

معاملهگران شاخص جهانی طلا در ماههای اخیر شاهد حضور نرخ این شاخص در قلههای تاریخی بودند. بهطورکلی دو عامل مناقشات نظامی بینالمللی و اتخاذ سیاستهای انبساطی از سوی بانکمرکزی کشورهای اروپایی را میتوان بهعنوان مسببان حضور نرخ جهانی اونس طلا در قلههای قیمتی معرفی کرد. بسیاری از تحلیلها گویای آن است که احتمال و افزایش 0.25واحددرصدی نرخبهره بانکی در آمریکا وجود دارد که این امر میتواند به کاهش متقاضیان بازار طلا منجر شود، اما در مقابل با توجه به رویدادهای چند روز اخیر در لبنان و نوار غزه ریسکهای نظامی همچنان در سطح بالایی قرار دارد که این ریسکها میتواند به تداوم روند افزایشی اونس طلا کمک کند.

دلار آرامش خود را مدیون کیست؟

نوسانات بازار ارز در 6 ماه نخست سال بهخوبی کنترل شد. بررسی روند معاملات ارزی در نیمسال نخست1403 نشان میدهد که بازه نوسان اسکناسهای خارجی کوچک شدهاست. رفتار بازار ارز غیررسمی در سالهای اخیر بهگونهای بوده که با انتشار یک خبر منفی نرخ شاخصهای این بازار نوسانات چشمگیری را رقم میزدند، اما در ماهها سپریشده از سالجاری بهرغم وجود برخی ریسکهای سیاسی، نوسانات بازار غیررسمی کنترل شدهاست. برخی از تحلیلگران عامل اصلی این اتفاق را در بهبود فرآیند ارزآوری کشور جستوجو میکنند. به استناد اخبار داخلی و خارجی میزان صادرات نفت کشور در یک سالاخیر افزایش چشمگیری داشتهاست. درنتیجه این امر ذخایر ارزی بانکمرکزی نیز در شرایط مساعدی قرارگرفته و بازارساز توانایی مقابله با نوسانات بازار را دارد. از سوی دیگر رویکار آمدن دولتی با رویکرد سیاست خارجی مثبت نیز در کاهش دامنهنوسانات نرخارز بیتاثیر نیست.

برخی از کارشناسان سیاسی- اقتصادی معتقدند که دولت مسعود پزشکیان در مقبال تهدیدهای خارجی رویکردی دیپلماتیک اتخاذکرده و همین امر از احتمال گسترش درگیریهای منطقهای به میزان قابلتوجهی میکاهد. درنتیجه با کمترشدن احتمال درگیری ایران در مناقشات منطقهای انتظارات تورمی فعالان بازار نیز کمرنگ شده و تقاضای تورمی در بازار ایجاد نمیشود. بررسیها حاکی از آن است که قیمت دلار در معاملات غیررسمی که سالگذشته را در رقم 60هزار و 200تومان به پایان رساندهبود، در روزهای پایانی شهریورماه حوالی رقم 59هزار و 300تومان معامله شد تا در 6ماه نخست سال1403 این شاخص مهم منفی 1.49درصد افت ارزش را تجربه کند. البته ارز مذکور در بازه 31 روزه شهریورماه حدود یکدرصد رشد ارزش داشتهاست.

تصویر بازار در واپسین روزهای شهریور

بازارهای ارز و طلا در روزهای پایانی شهریورماه رفتار متفاوتی از خود به نمایش نگذاشتند. نرخ دلار آزاد که در هفتههای اخیر در کانال 59هزارتومانی نوسان میکرد روز پنجشنبه 29شهریور نیز در این بازه قیمتی به نوسان پرداخت. هر اسکناس آمریکایی در واپسین معاملات نقدی روز پنجشنبه با حدود 350تومان کاهش نسبت به نرخ روز چهارشنبه در رقم 59هزار و 300تومان معامله شد. سکه طلا طرح جدید نیز در این روز به نوسان اندک 35هزارتومانی اکتفا کرد و در رقم 44میلیون و 215هزارتومان فعالیت خود در آخرین ماه تابستان را خاتمه بخشید.

فلز زرد، دست از رکوردشکنی برنمیدارد

فرمان طلایی فدرال رزرو

دنیای اقتصاد- محمد حسین حسینی : قیمت هر اونس طلای جهانی روز جمعه به بالاترین حد خود، یعنی 2621 دلار و 79 سنت رسید. کاهش 0.5واحد درصدی نرخ بهره آمریکا در روز چهارشنبه از افزایش قیمت طلا حمایت کرد. همچنین گسترش جنگ خاورمیانه به دنبال انفجارهای رخداده در لبنان و ترور برخی از فرماندهان حزبالله، طلا را به عنوان یکدارایی امن برای سرمایهگذاران جذابتر کرد. به سبب نزدیک بودن اقدام فدرال رزرو به موعد انتخابات آمریکا انتقاداتی به سران پولی فدرال رزرو وارد شد.

روز چهارشنبه گذشته، فدرال رزرو اعلام کرد که نرخ بهره را به اندازه 0.5واحد درصد کاهش میدهد. این نخستین کاهش نرخ بهره در بیش از 4 سال گذشته بود. بانک مرکزی آمریکا به جهت مهار تورم 9.1 درصدی بعد از همهگیری کووید، نرخ بهره را به 5.5 درصد افزایش داده بود. پس از رسیدن تورم به سطح 2.5 درصدی و همچنین ابراز نگرانی کارشناسان از سردشدن بازار کار آمریکا، سران پولی فدرال رزرو به این نتیجه رسیدند که زمان بازبینی در سیاستهای پولی فرارسیده است. این اقدام فدرال رزرو، هزینه فرصت نگهداری طلا را کاهش داد و باعث افزایش قیمت طلا و ورود آن به کانال 2600 دلار شد. از سوی دیگر، کاهش نرخ بهره، دلار آمریکا را تضعیف و کاهش ارزش دلار نیز بهطور مستقیم به رشد قیمت طلا کمک کرد.

با توجه به اینکه فدرال رزرو به تازگی چرخه تسهیل جدیدی را آغاز کرده است، تحلیلگران معتقدند که فلز زرد این پتانسیل را دارد که در هفته آینده و در بقیه سال افزایش بیشتری را تجربه کند. سیاستگذاران فدرال رزرو انتظار دارند که در ماههای نوامبر و دسامبر سال جاری، نیم واحددرصد دیگر از نرخ بهره خود را کاهش دهند. آنها همچنین چهار کاهش دیگر را برای سال 2025 و دو کاهش دیگر را در سال 2026 پیشبینی میکنند. بهطور کلی فدرال رزرو قصد دارد که تا سال آینده در راستای سیاستهای انقباضی خود، نرخ بهره را حدود 2 واحد درصد کاهش دهد. این به خودی خود میتواند سیگنالی برای رشد بیشتر قیمت طلا باشد. با این حال، سرمایهگذاران باید همچنان به دادههای اقتصادی توجه کنند. اگرچه فدرال رزرو مسیر سیاست پولی خود را تا اواسط سال 2026 مشخص کرده است، تحلیلگران یادآور میشوند که مسیر واقعی سیاستها را سلامت اقتصاد تعیین میکند.

آیا کاهش نرخ بهره سیاسی بود؟

کاهش نرخ بهره توسط فدرالرزرو باید در طول زمان منجر به کاهش هزینههای استقراض برای وام مسکن، وامهای خودرو و کارتهای اعتباری شود و باعث تقویت مالی آمریکاییها و حمایت از هزینهها و رشد بیشتر شود. صاحبان خانه میتوانند وامهای مسکن را با نرخهای پایینتر دریافت کنند، در پرداختهای ماهانه صرفهجویی کنند و حتی بدهی کارتهای اعتباری را به وامهای شخصی کم هزینه یا خطوط سهام خانه تغییر دهند. همچنین ممکن است که صاحبان کسبوکار وام بگیرند و سرمایهگذاری بیشتری کنند. طبق گفته کارشناسان، متوسط نرخ وام مسکن در حال حاضر به پایینترین میزان در 18 ماه گذشته یعنی 6.2 درصد کاهش یافته که باعث افزایش تقاضا برای تامین مالی مسکن شده است. کاهش نرخ بهره توسط فدرالرزرو، تنها چند هفته قبل از انتخابات ریاستجمهوری رخ داد.

این اقدام میتواند چشمانداز اقتصادی را در زمانی که آمریکاییها برای رای دادن آماده میشوند، تغییر دهد. اگرچه بانک مرکزی اکنون بر این باور است که تورم تا حد زیادی فروکش کرده است؛ با این حال، بسیاری از آمریکاییها همچنان از قیمتهای بالا برای مواد غذایی، بنزین، اجاره و سایر ملزومات ناراحت هستند. دونالد ترامپ، رئیسجمهور سابق، دولت بایدن-هریس را به دلیل افزایش تورم مقصر میداند. از سوی دیگر، کامالا هریس، معاون رئیسجمهور آمریکا نیز به نوبه خود گفته است که وعده ترامپ مبنی بر اعمال تعرفهها بر تمامی کالاهای وارداتی، قیمتها را برای مصرفکنندگان بیش از پیش افزایش میدهد. کامالا هریس، نامزد دموکرات، کاهش نرخ بهره را به عنوان یک خبر خوشایند برای آمریکاییها توصیف کرد؛ در حالی که جو بایدن آن را لحظهای مهم خواند و گفت: «تورم و نرخ بهره در حال کاهش است در حالی که اقتصاد قوی است.» دموکراتها میتوانند دستاوردهای بانک مرکزی را به نام خود و به نفع خودشان ثبت کنند و شانس پیروزی خود را در انتخابات افزایش دهند. بهبود اقتصاد به دنبال کاهش نرخ بهره میتواند به کمپین دموکرات کمک کند.

با کاهش نرخ بهره کمی قبل از انتخابات، ممکن است فدرالرزرو در معرض خطر حملات ترامپ قرار گیرد. زیرا او استدلال کرده بود که کاهش نرخ بهره به مداخله سیاسی تبدیل شده است. با این حال، طبق گزارشهای پولتیکو، حتی برخی از جمهوریخواهان کلیدی سنا از کاهش نرخ بهره در این هفته توسط فدرال رزرو حمایت کردند.همه این ادعاها را میتوان به عنوان یک سیاستزدگی رایج در بحبوحه انتخابات تلقی کرد. بهطور مشخص در حال حاضر کانون توجه بانک مرکزی سلامت اقتصادی آمریکاست. جروم پاول، رئیس فدرالرزرو با اشاره به دادهمحور بودن تصمیمات پولی، اظهار کرد: «ما به هیچ سیاستمدار، شخصیت سیاسی یا موضوعی سیاسی خدمت نمیکنیم. تمرکز ما فقط روی اشتغال حداکثری و ثبات قیمت برای مردم آمریکاست. سایر بانکهای مرکزی نیز با این هدف راهاندازی شدهاند. این یک سازوکار نهادی خوب و مفید است و من امیدوارم و قویا معتقدم که ادامه خواهد داشت.»

به هر حال، نخستین کاهش نرخ بهره در چهار سال اخیر که نزدیک به اوج رقابت ریاستجمهوری است، برای سیاستگذاران ناخوشایند بود؛ چیزی که ممکن است بر احساسات رایدهندگان در خصوص اقتصاد تاثیر بگذارد. اگرچه فدرالرزرو بر این موضوع تاکید دارد که سیاست پولی با تاخیر کار میکند. بنابراین تصمیم این هفته فدرالرزرو در خصوص نرخ بهره، مسیر استخدام یا سرمایهگذاری را قبل از روز انتخابات در 5 نوامبر بهطور چشمگیری تغییر نخواهد داد. نشست بعدی فدرالرزرو در 6 نوامبر، بلافاصله پس از انتخابات ریاستجمهوری برگزار میشود.