خرید و فروش طلا را باید یکی از گزینههای سرمایهگذاری تلقی کرد که همواره چه در بلندمدت و چه حتی کوتاهمدت بازدهی قابل توجهی را نصیب سرمایهگذاران کرده است. از طرفی سکه نیز در کنار طلا به عنوان دارایی که شامل هزینه اجرت ساخت نمیشود، بسیار مورد استقبال سرمایهگذاران است.

با وجود جذابیت موجود در این بازارها اما خرید و فروش طلا و سکه با ریسکها و مخاطرات بسیاری همراه است. هزینه زیاد اجرت ساخت طلا، ریسک گم شدن و یا دزدیده شدن(طلا و سکه) و مشکلاتی از این دست باعث شده که این بازار با ریسک فراوانی همراه باشد. صندوقهای سرمایهگذاری طلا راهکار استفاده از مزایای معاملات طلا و سکه بدون وجود ریسکهای موجود در این بازارها است.

صندوقهای طلا را باید ابزار نسبتا جدیدی دانست که این امکان را به سرمایهگذار میدهد که بدون خرید فیزیکی سکه در این فلز گران بها سرمایهگذاری کند ضمن اینکه با توجه به ذات صندوقهای سرمایهگذاری مشترک، این سرمایهگذاری بهصورت غیرمستقیم و از طریق یک نهاد مالی حرفهای تحت نظارت سازمان بورس انجام میشود تا حتیالمقدور از نوسانات ناگهانی سرمایهگذاری در امان باشد.

روند رشدی سکه طلا امامی با شروع سال 1401 و افزایش 30 درصدی آن تنها در عرض کمتر از سه ماه باعث شد سرمایهگذاران بسیاری به سمت این بازار روانه شوند. سکه امامی در ابتدای سال از 12 میلیون و 370 هزار تومان به رقم 16 میلیون و 400 هزار تومان در خرداد ماه رسید البته رشد قیمت طلا به همین جا ختم نشد و در حال حاضر پس از گذشت بیش از شش ماه از ابتدای سال شاهد آن هستیم که این افزایش در طلای 18 عیار، 24 عیار، سکه امامی و سکه بهار آزادی همچنان ادامه دارد به طوری که در شش ماهه گذشته طلای 18 عیار 3.9 درصد و در یک سال اخیر میزان رشد طلای 18 عیار نیز بیش از 15.4 درصد بوده است.

طلای 24 عیار نیز در شش ماهه به همین منوال رشد داشته است. طلای 24 عیار در شش ماه و یک سال گذشته به ترتیب 3.9 درصد و 15.4 درصد رشد داشته است. سکه امامی نیز در شش ماه گذشته با رشد 14.1 درصدی و در یک سال با رشد 25.79 درصدی خود بازدهی قابل توجهی را در این بازار نشان میدهد. سکه بهار آزادی نیز از این افزایش قیمت جا نمانده و توانسته در شش ماهه رشد 11.73 درصدی و در یک سال اخیر افزایش 23 درصدی را از خود به نمایش بگذارد.

امنیت خرید سکه بیشتر است یا صندوق طلا؟

صندوقهای طلا که در بازار سرمایه در حال خرید و فروش هستند یکی از انواع صندوق سرمایهگذاری مشترک و قابل معامله (ETF) در بورس هستند. این صندوقها سرمایه مشتریان خود را به جای خرید سهام، روی وجه نقد و اوراق مبتنی بر سکه طلا سرمایهگذاری میکنند. سازوکار این صندوقها این است که حداقل 70 درصد از دارایی خود را در خرید سکه طلا سرمایهگذاری میکنند و مابقی را در اوراق با درآمد ثابت وارد میکنند به همین دلیل است که دارندگان واحدهای سرمایهگذاری صندوقهای طلا به طور مستقیم از افزایش رشد قیمت سکه و اوراق مبتنی بر سکه طلا بهرهمند میشوند.

برای صندوق پشتوانه طلا، ارزش صندوق وابسته به قیمت طلا است. در واقع صندوق در اوراق مبتنی بر فلز طلا (در حال حاضر سکه) سرمایهگذاری میکند و با افزایش قیمت آنها بازده کسب خواهد کرد. این صندوقها در اوراق گواهی سپرده سکه، قراردادهای آتی و اختیار سرمایهگذاری میکنند.

نحوه سرمایهگذاری در صندوق طلا همانند فرایند سرمایهگذاری در صندوقهای سرمایه گذاری دیگر است با این تفاوت که عمده دارایی این صندوقها در اوراق مبتنی بر طلا سرمایهگذاری میشود. نقدشوندگی سریع، قابل معامله بودن صندوق، سرمایهگذاری با سرمایههای خرد، کارمزد کم نسبت به خرید فیزیکی از ویژگیهای مهم این صندوقها است به همین دلیل احتمال ریسک در این صندوقها کاهش و امنیت این نوع صندوقها نسبت به خرید فیزیکی بالاتر میرود.

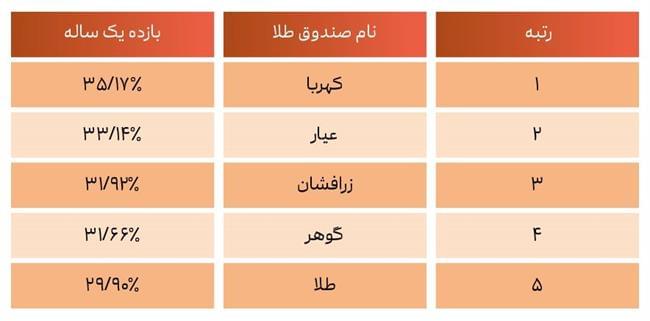

مقایسه این صندوقها در یک سال گذشته به ما نشان میدهد که صندوق "طلای کهربا" از گروه مالی کاریزما بیشترین بازدهی را در میان صندوقهای طلا در یک ساله اخیر داشته است.پس از صندوق در اوراق بهادار مبتنی بر گواهی سپرده سکه طلا کهربا با بازدهی 35.17 درصد به ترتیب صندوق طلای عیار مفید با بازدهی 33.14 درصد، صندوق پشتوانه سکه طلای زرافشان امید ایرانیان با بازدهی 31.92 درصد و صندوق در اوراق بهادار مبتنی بر گواهی سپرده سکه طلا کیان با بازدهی 31.66 درصد و صندوق پشتوانه طلای لوتوس با بازدهی 29.90 درصد رتبههای یک تا پنج بازدهی سالانه را در میان تمام صندوقهای سرمایهگذاری طلا به خود اختصاص دادهاند.