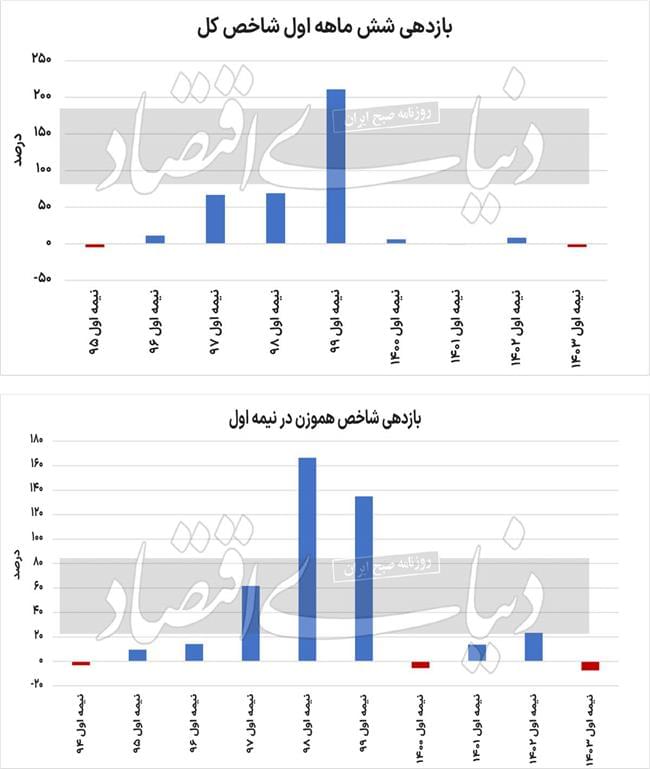

این درحالی است که صورتهای مالی شرکتها نشان میدهد به دلیل افزایش شدید هزینهها و عدمرشد متناسب دلار نیما، حاشیه سود شرکتها افت قابلتوجهی را تجربه کردهاست. قطعی برق صنایع نیز به این کاهش سودآوری کمک کرد. مجموع این تغییر و تحولات، موجب شد تا شاخصکل بورس تهران، در نیمه اول1403 با افت 4.5 درصدی و شاخص هموزن با افت 7.4درصدی مواجه شود. این میزان از بازدهی برای شاخصکل از نیمه اول سال95 بیسابقه بودهاست، همچنین از بدو تعریف شاخص هموزن ثبت چنین بازده ضعیفی در نیمه اول هر سال سابقه نداشتهاست، با این حال در شهریورماه بورس تهران، موفق شد تا قدری کاستیهای 5ماه اول را جبران کند، بهطوریکه در نیمه اول بازدهی نماگر اصلی بازار در رتبه آخر و در شهریورماه در رتبه پنجم قرار دارد.

شاخص هموزن در شهریورماه با بازدهی 7.6درصدی درمیان بازارها صدرنشینی کردهاست. بهنظر میرسد نیمه دوم نیز نیمه کمحادثهای نیست و انتخابات آمریکا و تحولات بهرهای در بزرگترین اقتصاد دنیا، بورس تهران را نیز تحتتاثیر قرار دهد، بهطوریکه با هرافزایش تنش در منطقه، بورس تهران نیز قرمزپوش خواهد شد، اما حمایت لفظی وزیر اقتصاد و ریاست سازمان بورس از بازار سهام میتواند عملکرد ضعیف بازار را جبران کند. با احتمال بسیار بالایی، رشد دلار نیما و کاهش احتمالی نرخ بهره، بورس تهران را در نیمه دوم با چهرهای متفاوت نشان خواهد داد.

بورس، بازی را باخت؟

بورس تهران در حالی نیمه اول سال را به پایان رسانده که شاخصکل بورس با افت 4.5درصدی از سایر بازارها عقبافتاده است. همچنین نماگر هموزن با کاهش 7.4درصدی در مدت مذکور، وضعیت اسفناکتری را تجربه کردهاست، بهطوریکه با مقایسه بازدهی شاخصکل در نیمه اول سال، این میزان بازدهی منفی در نیمه اول1403 از سال95 بیسابقه بودهاست. آخرینبار بازدهی 6ماهه اول سال95 به منفی 4.7درصد رسیدهاست. همچنین نماگر هموزن از زمانیکه مورد تعریف قرار گرفته، نیمه اولی ضعیف را همانند امسال تجربه نکردهاست.

بهنظر میرسد فشارها از چندسو بر بازار سرمایه افزایش یافتهاست. اول آنکه تنشهای ژئوپلیتیک در منطقه و درگیریهای نظامی میان نیروهای مقاومت و رژیم صهیونیستی شرایطی متفاوت داشت، بهطوریکه بهطور مستقیم پای ایران در حوادث کنسولگری سوریه و ترور اسماعیل هنیه به این درگیریها باز شد و یکی از پرحادثهترین روزها را برای کشور رقم زد، بهطوریکه شاید چنین فضایی آخرینبار در زمان ترور سردار سلیمانی بر فضای کشور حاکم بود. در کنار این موارد، به لحاظ اقتصادی افزایش نرخ تورم بلندمدت در اقتصاد و تخلیه تورم انباشتشده در دهههای قبل طی سالهای اخیر صنایع بورسی را بهشدت تحتتاثیر قرارداد. رشد افسارگسیخته و فراتورمی هزینههای انرژی، تجهیزات و حملونقل صورتهای مالی را دستخوش تغییرکرده و افت حاشیه سود را بههمراه داشتهاست. این شرایط پرتلاطم به دلیل درگیریها و دخالت مستقیم دولت در فضای بورس، صرفا ریسک بازار را افزایش دادهاست.

همچنین رشد لاکپشتی دلار نیما، سبب شدهاست تا بازدهی این ارز موثر بر درآمد شرکتها از اول سالکمتر از 15درصد باشد. این درحالی است که هنوز صورتهای مالی 6ماهه منتشر نشده و معلوم نیست چه هزینههایی به شرکتها تحمیل شده باشد. بازار در ابتدای سال، رشد دلار نیما و رساندن آن به 55هزارتومان را متصور شده بود، اما میانگین این شاخص ارزی در سالجاری هنوز از 43هزارتومان فراتر نرفته است، بههمیندلیل در نیمه اول، بازار شاهد رشد شرکتهای دلاریمحور بهخصوص پتروشیمیها بود، اما عدمتطابق واقعیت با انتظارات در اواخر مردادماه بازار، سهام کوچکتر روند صعودی پر شتابتری را دنبال کرد و شاخص هموزن از شاخصکل سبقت گرفت.

افزایش نرخ بهره بهخصوص بهره اوراق اسلامی به بالای 35درصد در نیمه اول سالجاری فشار مضاعفی را بر بازار وارد کرد. نرخ بهره متغیری است که یکی از بیشترین تاثیرها را بر بازار سهام دارد، بهطوریکه افزایش جذابیت صندوقهای درآمد ثابت، بازار را به سمت دریافت بهره بیش از 30درصدی از این صندوقها کشاند. این صندوقها از ابتدای سال پذیرای بیش از 17هزار میلیاردتومان سرمایه حقیقی بودند. این درحالی است که 20هزار میلیاردتومان پول حقیقی در این مدت، از بازار خارج شدهاست.

چهره متفاوت در نیمه دوم؟

عوامل فوقP/E گذشتهنگر بازار را به زیر 6 واحد و P/E آیندهنگر آن را به زیر 5 واحد کاهش داد. هرچند این موضوع موجب افزایش جذابیت خرید سهام شده، اما عدمبرآورد صحیح از متغیرهای فوق در نیمه دوم احتیاط را برای خرید سهام درمیان فعالان افزایش دادهاست. اینکه P/E آینده نگر بازار روندی صعودی داشتهباشد به تغییرات اساسی در بازار بستگی دارد. اول آنکه قیمت دلار نیما به اعداد منطقی برسد که این موضوع حمایت دولت از بازار را نشان میدهد. بهطور تاریخی هر زمان اختلاف دلار نیما و آزاد به زیر 15درصد رسیده، بازار واکنش مثبت نشان دادهاست. این درحالی است که این اختلاف در اوایل سالجاری به 60درصد رسیدو هماکنون به 30درصد کاهش یافتهاست. دوم آنکه تنشهای نظامی و سیاسی در ایران، آمریکا و منطقه کاهش یابد، به اینمعنی که تکلیف غزه و انتخابات آمریکا مشخص شود.

هرچند حمایت اقتصادی از بورس میتواند وزن این ریسکها را برای خرید سهام کاهش دهد. دوم آنکه نرخ بهره به حوالی 26درصد یا کمتر از آن برسد که در اینصورت، میتوان P/E آیندهنگر 8واحدی را در نیمه دوم شاهدبود که این امر بهثبت سقف جدید در بازار کمک خواهد کرد. احتمالا با برآوردهای بنیادی و پتانسیل سود هزار و 200میلیاردتومانی که برای شرکتهای بورسی تهران در سال1403وجود دارد، با تغییر شرایط متغیرهای یادشده، میتوان تارگت 3 تا 3.6میلیونی را برای شاخصکل قائل شد. در اینصورت، چهره بورس در نیمه دوم قدری متفاوت خواهد بود، اما در صورت تداوم وضعیت موجود، نمیتوان وضعیت جدیدی را برای بورس ترسیم کرد.