رخوت تابستانی بورس

بازار سهام در روز دوشنبه سمت و سویی مثبت داشت با این حال سبزپوشی شاخصکل بورس در این روز آنقدر ناچیز بود که نمیتوان رشد 2هزار واحدی نماگر اصلی بازار در این روز را سیگنالی قابلتوجه از افزایش تقاضا در این بازار بهحساب آورد. در روز دوشنبه رشد میانگین وزنی قیمتها بیش از هر چیز تحتتاثیر نمادهای پتروشیمی و پالایشی روی داد. در این روز اگرچه افزایشی بهموقع برای دماسنج بورسی بود و توانست آن را در ابر کانال یکمیلیون و 500هزار واحدی نگهدارد، با این حال نگاهی دقیقتر به وضعیت کلی بازار نشان میدهد که حال و روز بورس را دیگر نمیتوان صرفا با نوسانات شاخصکل سنجید. بهطور کلی میتوان اینطور قلمداد کرد که فضای کلی معاملات همچنان مقداری ناامیدی و یاس را در دادوستدهای خود نمایان میکند. روز گذشته شاخصکل هموزن حال و روزی متفاوت از شاخصکل داشت. این نماگر طی روز یادشده به میزان 09/ 0واحد افت کرد تا به مانند شاخصکل که ضعف نمادهای بزرگ را در روز یادشده نمایان کرد، حاکی از رکود نسبی معاملات در نمادهای کوچک بازار باشد. در فرابورس نیز وضعیت تفاوت چندانی با بورس نداشت. در آنجا هم تغییر 9/ 2واحدی شاخص به سمت مقادیر مثبت نشان داد که بازار سهام در کلیت خود در حال درجازدن است.

نوسان قیمتها در یک محدوده متراکم در بازارهای مالی امری نیست که در سایر بازارها و یا حتی کشورهای دیگر امری دور از انتظار یا غیرمعمول باشد. بازارها بسته به اینکه چه شرایطی را پیمودهاند یا در چه وضعیت اقتصادی فعالیت میکنند، همواره ممکن است در روندهای صعودی، نزولی یا خنثی باشند، اما در این میان وضعیتی وجود دارد که فارغ از روند معاملات در دادوستدهای یک دارایی یا کلیت بازار میتواند بسیار فرسایشی و به زبان عامیانه حوصله سربر باشد. در چنین شرایطی بازارها فارغ از اینکه چه چیزی در آنها معامله میشوند؛ به یک فیلم خستهکننده تبدیل میشوند که هرچه میگذرد تماشاچیان بیشتری را از دست میدهد. بورس تهران نیز این روزها شرایطی مشابه را پشتسر میگذارد؛ در عرض حدودا22ماه نزدیک به 146هزار میلیاردتومان پول سرمایهگذاران حقیقی را از دست داده و اگر برخی از صنایع و یا نمادهای کوچک را در نظر نگیریم، در بسیاری از پرتفوها زیانی قابلتوجه بهجا گذاشته است که با رشد شاخص هم چندان قابلجبران نیست. همین امر سببشده تا در حالحاضر بسیاری از خود بپرسند که؛ بازار چگونه به اینجا رسیده است و چه چیزی سببشده تا در شرایط کنونی قیمتها حول یک بازه چنددرصدی درجا بزنند؟

خمشدن بازار زیر بار دستورات

در ماههای اخیر مداخلات دستوری دولت بر نظام قیمتها که خود را در قامت کاهش سود شرکتها یا کاهش اعتماد عمومی به بازار سهام نشانداده مورد تحلیل و بررسی قرار گرفته است. همچنین به هنگام شروع روند نزولی بورس به سبب حساسیت بالای این قضیه و نحوه حمایت غلط از بازار که خود را در قالب سیاستهایی نظیر دستاندازی به منابع صندوق توسعه ملی نشان داد، راهکارهای خروج بازار سهام از رکود بارها از سوی «دنیایاقتصاد» مورد بررسی قرار گرفت، با اینحال بهنظر میآید آنچه که کمتر کسی در بروز بحران سقوط قیمتها به آن توجه میکرد، حالا در حال تبدیلشدن به یک مشکل برای بازار سهام و فروبردن آن به دام رکودی بزرگی است که ممکن است در ماههای پیشرو گریبان این بازار را بگیرد.

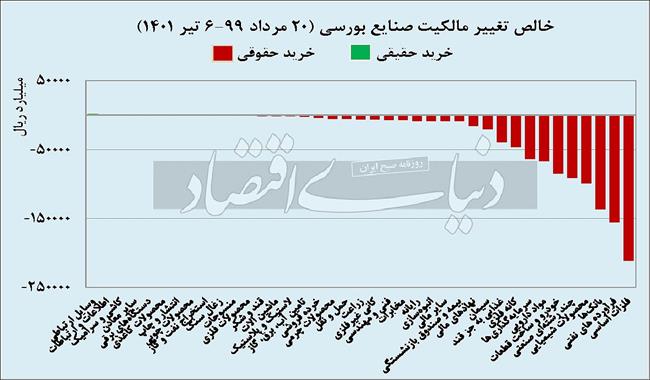

در حالحاضر اگر بخواهیم یک تصویر واضح و مختصر از سایه مداخلات دولتی بر بازار سرمایه ارائه کنیم، باید بگوییم که کارآیی شرکتها در این بازار از سه طریق توسط دولتها تهدید میشود: نخست خود قیمتگذاری دستوری که میتواند بهسرعت و بدون وقفه بر قیمت تمامشده شرکتها و سود عملیاتی آنها اثر مستقیم بگذارد. دوم تغییرات قانونی که میتواند محیط فعالیت شرکتها را دستخوش تغییر کند، این مساله میتواند خود را در قالب اجبار به سرمایهگذاری در برخی از بخشها منجمله سهام نشان دهد و بر سود آنها اثر بگذارد و سومین عامل بهعنوان عامل کمرنگتر، نصب مدیران دولتی و مساله نمایندگی در شرکتها است که میتواند منویات عموما غیراثربخش دولتها را به سمت شرکتهایی که دولت در آنها سهام اندکی دارد هم بکشاند و بر تصمیمات آنها اثر بگذارد. این مساله از آن جهت حائزاهمیت است که میتواند در شرایط خاص به رفتار مدیران جهت بدهد. مخصوصا در ایران که بخش مهمی از شرکتها سهامدار دولتی و یا وابستگی به دولت دارند و محیط حرفهای مدیران به هر ترتیب تحتتاثیر تمایلات این شرکتها قرار میگیرد. این نکته دقیقا چیزی است که احتمالا باید به آن پرداخت. در دو سالگذشته بارها شاهد بودهایم که جلسات مقامات اقتصادی دولت با شرکتهای سرمایهگذاری و اشخاص حقوقی بازار بهعنوان اخبار امیدبخش در رسانهها موردتوجه قرار گرفته است؛ این در حالی است که در بازارهای مالی هیچ کشوری از شرکتها خواسته نمیشود تا برای همراهی با دولت یا منافع کلان عمومی با تصمیمات کوتاهمدت همراه شوند. بهعبارت سادهتر شرکتها فارغ از اینکه در کدام کشور باشند، بنا بر یک سری اصول منطقی و اولیه باید آزاد باشند تا در چارچوب قانون و طبق صلاحدید مدیران خود فرآیند سرمایهگذاری را به پیش ببرند؛ این در حالی است که در ایران طی مدت یادشده عکس این مساله رخ داده است. پس از جلسات مقامات دولتی با شرکتها حقوقی مشاهدهشده که بازار با خالص خرید مثبت این دسته از سهامداران مثبتشده و به عبارت بهتر از جیب سهامداران شرکتها حمایت از بورس انجامشده است؛ این در حالی است که اگر از سهامداران در شرکتهای سرمایهگذاری و صندوقها پرسیده شود مسلما آنها حاضر نخواهند بود که تاوان اضافه پرش قیمتها در بازار و متعاقبا افت سنگین آن در ماههای بعدی از جیب آنها پرداخته شود، با اینحال این اتفاق افتاده است. بررسیها نشان میدهد که از آغاز رکود بورس در میانه سال99 تاکنون از جیب حقوقیهای بازار 146هزار میلیاردتومان در مجموع بورس و فرابورس صرف خرید سهام شده است. طبیعتا نگاهی به بازده صندوقها و شرکتهای سرمایهگذاری حاکی از آن خواهد بود که این اشخاص حقوقی در طول مدت یادشده در صورتهای مالی خود سود نشان دادهاند؛ از اینرو به هیچوجه نباید به صرف مشاهده این رقم بزرگ فرض را بر این بگذاریم که تمامی پول یادشده صرف تحقق منویات دولت یا مسوولان شده است تا بازار سهام به هر نحوی سبزپوش باشد، با اینحال همین رقم بزرگ و در دسترسنبودن صورتجلسههای جلسات مقامات بورسی و دولتی حکایت از این امر دارد که حجم بزرگی از سرمایههای مردم به شکلی غیرشفاف و مسلما متفاوت از زمانی که شرکتها صرفا بهدنبال حداکثرکردن ثروت سهامداران باشند به مصرف رسیده است. همین امر سببشده تا خالص خرید مداوم حقوقی در بازاری که بیشتر حقیقیها آهسته اما پیوسته از آن خارج شدهاند زمینه را برای سختشدن اوضاع فراهم کند.

به گواه اعداد

بررسیهای «دنیایاقتصاد» نشان میدهد که از آغاز ریزش قیمتها در بورس بخش مهمی از خروج پول حقیقی در گروههای پرطرفدار دوره رونق و عموما بزرگ به لطف خرید حقوقیها میسر شده است. برای مثال نمادهای شاخصساز فولادی که در گروه فلزات اساسی جای گرفتهاند تا به امروز توانستهاند با کسب 21هزار میلیاردتومان از سرمایه در دسترس حقوقیها در رتبه نخست حمایت حقوقیها قرار بگیرند؛ فرآوردههای نفتی، بانکها و محصولات شیمیایی قرار داشتهاند که به ترتیب سهمی بالغ بر 15هزار و 500، 13هزار و 600، 9هزار و 800 و 9هزار و 100 میلیاردتومان از تقاضای خرید سرمایهگذاران نهادی را به خود اختصاص دادهاند. بررسی همین چهار قلم اول جدول خرید حقوقیها بهخوبی نشان میدهد که چرا پرتفوی بسیاری از سرمایهگذاران نتوانسته در طول مدت یادشده به اندازه بازار رشد کند. دلیل این امر این است که بهای سهام که قاعدتا ناشی از افزایش تقاضا در بازار افزایشیافته متناسب با کاهش قیمتی نبوده که تاکنون در بازار رخ داده است. به بیان سادهتر بیشترین پول نهادیها به سمت نمادهایی گسیلشده که میتوانستهاند شاخصکل را با افزایش همراه کنند. بهعبارت سادهتر در این مدت بهجای آنکه از بورس حمایت شود از شاخصکل صیانت شده تا تصویر پیشروی سرمایهگذاران نسبت به آنچه که در دوره عرضه شدید سهام روی داده است حاکی از بهبود اوضاع در بورس باشد، با اینحال اعداد و ارقام به ثبت رسیده از خروج پول حقیقی در کنار ارزش معاملات خرد اگر با این واقعیت سنجیده شود که بازارهای موازی در این مدت پرتکاپوتر بودهاند، میتواند حاکی از این امر باشد که در واقع راه نجات بازار سهام در دولت قبلی و فعلی صرفا فرش قرمزی بوده برای خارجشدن سهامداران خرد از بازار و باقیماندن سهام در پرتفوی بازیگرانی که چارهای بهجز ماندگاری در آن ندارند.

پر تعداد اما خلوت

همانطور که میدانیم شرکتها نمیتوانند به مانند دولتها دست خود را بر روی دستگاه چاپ پول بگذارند و برای خود دارایی ایجاد کنند. این دقیقا کاری است که دولتها با اضافه برداشت از بانک مرکزی در دهههای اخیر انجام دادهاند.

حال سوال این است که اگر با این پیشزمینه در نظر بگیریم که شرکتها در دو سالاخیر به سبب قصد دولت برای حمایت از بازار سهام نتوانستهاند عملکرد معمول خود را داشته باشند و سهام را در قیمتهایی بالاتر از قیمت موردقبول بازار فروختهاند (طبیعتا اگر قیمت مورد قبول بازار در سطح فعلی و یا کمتر بود مردم عادی اقدام به فروش آن نمیکردند) باید به این سوال پاسخ دهیم که نهایتا این وضعیت به کجا ختم خواهد شد؟

بازار سهام در تمامی کشورهای جهان از سرمایهگذاران حقیقی و حقوقی تشکیل شده که هرکدام به فراخور حال خود بهطور مستقیم و غیرمستقیم و از طریق ابزارهای گوناگون اقدام به سرمایهگذاری و سهامداری در بازار میکنند. تمامی این سرمایهگذاران محدودیتها و هدفهایی دارند که ممکن است با اهداف سایرین متفاوت و یا حتی در تضاد کامل باشد. دقیقا به همین دلیل است که در بازاری که به معیارهای کارآیی نزدیک باشد نقدشوندگی بالا است چراکه آزادی معاملات سبب میشود تا خریداران و فروشندگان در بازار وجود داشته باشند، از اینرو هر شرایطی که سبب شود تا برخی از این بازیگران از چرخه معاملات خارج شوند طبیعتا از تکثر آرا در بازار خواهد کاست. همچنین سبب میشود تا با کمشدن میزان دست بهدست شدن سهام از نقدشوندگی بازار کاسته شود، با توجه به اینکه تداوم این وضعیت تعداد فعالان بازار را به سرمایهگذاران نهادی محدود میکند؛ این عامل میتواند در صورت وقوع زیان به ضرر سرمایهگذاران خردی منتهی شود که با اتخاذ تصمیمات منطقی سعی کردهاند اقدام به سرمایهگذاری غیرمستقیم کنند. در صورتیکه این امر به کاهش بازده صندوقها منتهی شود این امکان وجود دارد که فرهنگ سرمایهگذاری غیرمستقیم در بورس نیز تضعیف شود. مضاف بر این محدودشدن قیمتها به سبب کم شدن تعداد بازیگران از جذابیت بازار خواهد کاست که این خود نیز عاملی برای تضعیف بازار سهام و بازگرداندن اعتماد به آن است.

اینها اتفاقاتی است که دقیقا بازار سهام امکان تجربه آن را دارد. با توجه به اینکه سرمایهگذاران نهادی دیدگاههای نزدیکتری دارند، مشخص نیست که کمتعداد شدن معاملهگران خرد چه وضعیتی را پیشروی بورس قرار میدهد، مضاف بر اینکه اگر قرار باشد تا کوچکنندگان از بورس بار دیگر به بازار بازگردند مسلما این زمان وقتی خواهد بود که قیمت سهام برای آنها جذاب باشد؛ عاملی که فعلا با هر معیاری که بسنجیم گواهی از آن را در رفتار سرمایهگذاران خرد نمیتوان یافت، چراکه ارزش معاملات در کانال 2 هزار میلیاردتومانی قرار دارد و تقریبا روزی نیست که رقم خروج پول حقیقی از بورس سه رقمی نباشد.