سرویس اقتصاد مشرق - از سال 1383 که برای اولین بار درگاه پرداخت اینترنتی شکل گرفت، همواره نظارت بر شرکتهای ارائه دهنده خدمات پرداخت یکی از مهمترین دغدغههای بانک مرکزی بود.

توسعه درگاههای پرداخت اینترنتی تا سال 1390 نیز ادامه پیدا کرد و چندین و چند درگاه پرداخت در این سالها شکل گرفت. در سال 1390 شرکت شبکه الکترونیکی پرداخت کارت (شاپرک) با هدف نظارات بر شرکتهای ارائهدهنده خدمات پرداخت توسط بانک مرکزی تاسیس شد.

مقرر گردید که شرکت مذکور نظارت خود را بر روی شرکتهای ارائهدهنده خدمات پرداخت(PSP) را در حوزههای فنی و اجرایی اعمال نماید.

در سالهای 92 و 93 شرکت شاپرک به 12 شرکت مجوز PSP اعطا کرد و پس از آن دیگر هیچ مجوزی صادر نشد و این بازار در انحصار 12 شرکت باقی ماند. به مرور زمان این نظارت، منجر به محدودیتهای بسیاری گردید و عملا باعث شد تا شرکتهای ارائه دهنده پرداخت همه یک شکل گردند و خدمات مشابهی را ارائه نمایند و امکان نوآوری از این شرکتها گرفته شد.

فضای کسبوکارهای مجازی اما منتظر این محدودیتها نماند. با شکل گرفتن پلتفرمهایی چون دیجیکالا، اسنپ، تپسی، اسنپفود و … که دیگر فقط دریافتکننده پول نبودند و پرداخت کننده پول نیز محسوب میشدند، نیازهایی در بازار شکل گرفت که دیگر خدمات 12 شرکت PSP پاسخگو نبود.

همچنین کسب و کارهای خرد و خانگی نیز نیازهایی در زمینه پرداخت الکترونیک داشتند که به دلیل کوچکی مورد توجه 12 شرکت PSP نبودند. با تغییر بازار به مرور شرکتهایی به وجود آمدند که در ابتدا به آنها درگاههای واسط گفته میشدند و این شرکتها با تمرکز بر روی نیاز بازار، خدمات مدرنتری را ارائه کردند. اما متاسفانه این شرکتها به صورت مداوم مورد فیلترینگ قرار گرفتند و کسب و کار آنها مختل شد.

در سال 1396 بانک مرکزی با توجه به تعدد این شرکتها تصمیم گرفت تا آنها را «ساماندهی» کند و مجوز پرداختیاری در آن زمان با هدف نظارت بر این شرکتها ایجاد گردد. پس از ایجاد این مجوز شرکتهای بسیاری اقدام به دریافت آن کردند و نزدیک به 150 شرکت در سایت شاپرک به عنوان شرکت مجاز به فعالیت معرفی شدند.

نیازمندیهای بازار به مرور باعث شد مدل کسب و کاری شرکتهای پرداخت نیز تغییر کند و تجمیع پول در حسابهای پرداختیاری به یکی از روشهای مورد نیاز برای نوآوری در این زمینه تبدیل گردید.

شرکتهایی مثل اسنپ، تپسی، دیجیکالا، الوپیک، میاره، نوبیتکس، والکس و …. دیگر با استفاده از خدمات پرداختیارها میتوانستند هم از مشتریان خود پول دریافت کنند و هم به ذینفعان خود پول پرداخت کنند.

بخشنامه شاپرک مبنی بر حذف حسابهای تجمیعی

بخشنامه شاپرک مبنی بر حذف حسابهای تجمیعی

بانک مرکزی اما برای جلوگیری از امکان پولشویی در این بستر، تصمیم به محدودسازی پرداختیارها گرفت و طی چند بخشنامه اعلام کرد که تجمیع پول در حساب اصلی پرداختیارها ممنوع است. البته به زعم برخی از کارشناسان حوزه فناوریهای مالی(فینتک) این محدودیت اعمال شده توسط بانک مرکزی و شاپرک، عملا امکان نوآوری در پرداختیارها را نیز از بین میبرد.

با بررسی شرایط موجود، اینطور به نظر میرسد که تجمیع پول در حسابهای پرداختیاری هنوز توسط چند پرداختیار انجام میگردد و بانک مرکزی این محدودیت را بر روی همه پرداختیارها اعمال نکرده است و تنها چند پرداختیار مشمول این محدودیتها شدند.

پرداختیارهای زرینپال، پیپینگ، نکستپی و چند پرداختیار دیگر کماکان هم مدل تجمیع وجوه را دارند و هم ترمینال اشتراکی ارائه میدهند. در ادامه این گزارش به بررسی پیامدهای این سیاست گذاری خواهیم پرداخت.

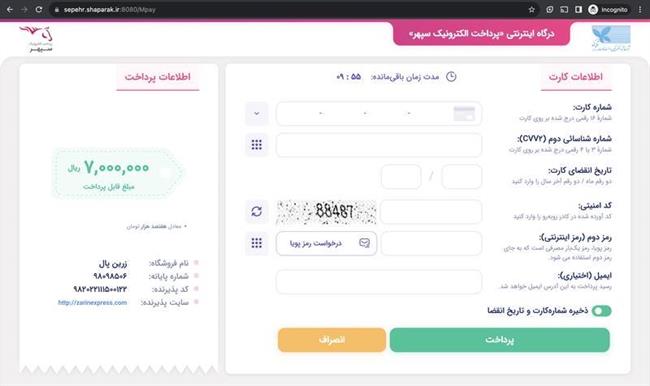

زرین پال

زرین پال با تاسیس یک وبسایت واسط با عنوان زرین اکسپرس اقدام به ارائه درگاه اشتراکی و تجمیع وجوه نموده است. ضمنا به وبسایتهای فاقد اینماد درگاه پرداخت ارائه میکند.

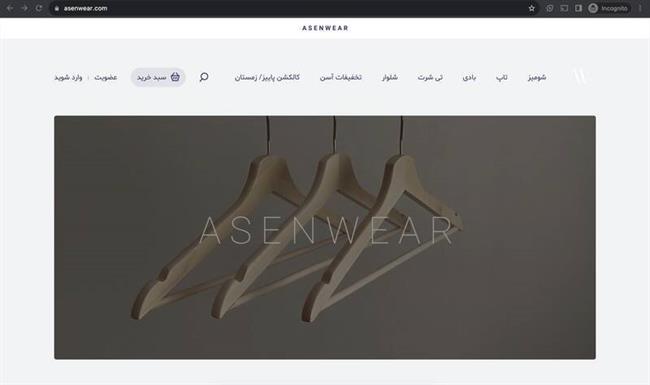

این وبسایت در حوزه فروش پوشاک فعالیت میکند.

این وبسایت در حوزه فروش پوشاک فعالیت میکند.

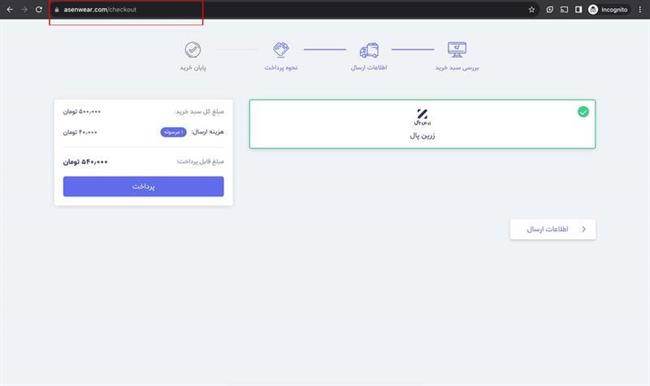

وبسایت ASENWEAR فاقد اینماد است و از خدمات پرداختی زرین اکسپرس استفاده میکند.

وبسایت ASENWEAR فاقد اینماد است و از خدمات پرداختی زرین اکسپرس استفاده میکند.

بر اساس آنچه در سایت اینماد درج شده: "در ایران مرکز توسعه تجارت الکترونیکی مسئولیت ایجاد زیر ساخت های امنیت و اعطای نماد تجارت الکترونیکی به کسب و کارهای اینترنتی را برعهده دارد. ساماندهی سایتهای تجاری در کشور موثرترین گام برای ایجاد فضای تجارت الکترونیکی بهخصوص خواهد بود. به نحویکه مردم در هنگام خرید از طریق اینترنت با اطمینان از اینکه سایتها به تعهدات خود در قبال آنان عمل خواهند کرد و حقوق مصرف کنندگان را به رسمیت میشناسند، اقدام به خرید می کنند. "

شاپرک در نامهای که به مدیران عامل پرداخت یارها منتشر ساخته، اعلام کرده است که، پایانههای اینترنتی فاقد اینماد یا دارای هویت نامنطبق با مالک نماد، غیرفعال خواهند شد.

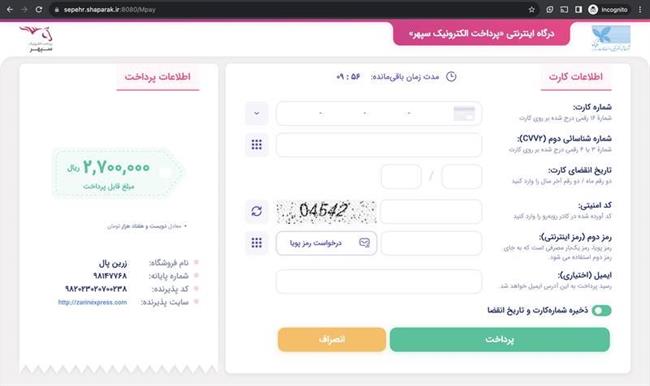

آنچه که در عکس مشهود است، زرین اکسپرس از مجموعه زرین پال به سایت فاقد اینماد همچنان خدمات تراکنشی میدهد.

آدرس منشا تراکنش: asenwear.com

آدرس منشا تراکنش: asenwear.com

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

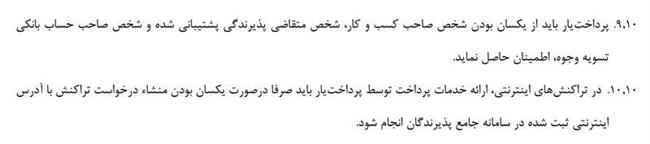

آنچه مشهود است، بر اساس کتابچه جامع پرداختیاری شاپرک منشا درخواست تراکنش با آدرس اینترنتی ثبت شده در سامانه جامع پذیرندگان شاپرک یکسان نیست.

بند مذکور از کتابچه پرداخت یاری شاپرک بر الزام یکسان بودن منشا درخواست تراکنش با آدرس اینترنتی ثبت شده در سامانه جامع تاکید دارد

بند مذکور از کتابچه پرداخت یاری شاپرک بر الزام یکسان بودن منشا درخواست تراکنش با آدرس اینترنتی ثبت شده در سامانه جامع تاکید دارد

ماهیت یکسان حقوقی وبسایتهای زرینپال و زریناکسپرس:

صاحب امتیاز همراه پرداز زرین (وب سایت واسط متعلق به زرین پال با نام زرین اکسپرس)

صاحب امتیاز همراه پرداز زرین (وب سایت واسط متعلق به زرین پال با نام زرین اکسپرس)

صاحب امتیاز همراه پرداز زرین (زرین پال)

صاحب امتیاز همراه پرداز زرین (زرین پال)

نمونههای بیشتری از زرین پال

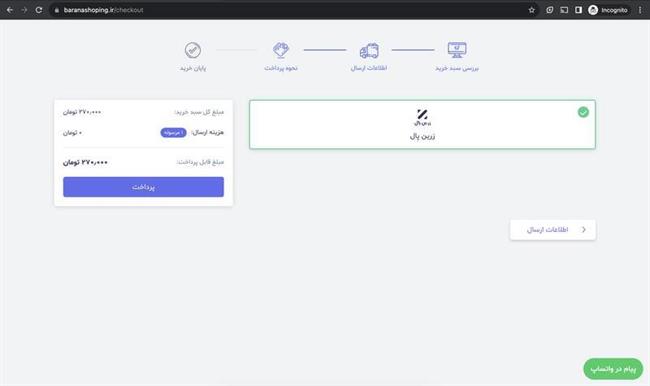

آدرس منشا تراکنش: baranashoping.ir

آدرس منشا تراکنش: baranashoping.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

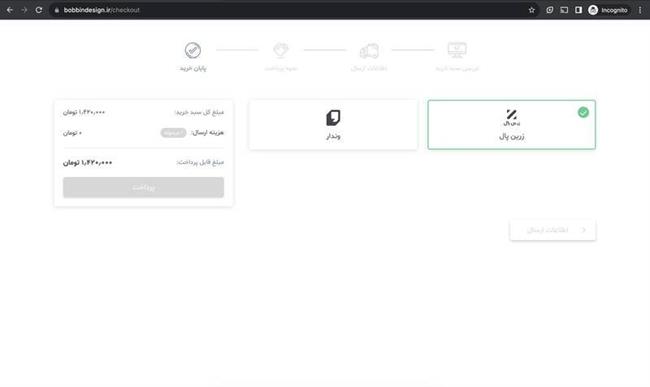

آدرس منشا تراکنش: bobbindesign.ir

آدرس منشا تراکنش: bobbindesign.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

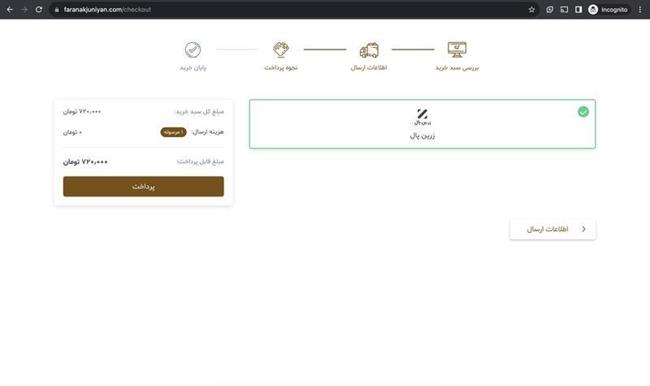

آدرس منشا تراکنش: faranakjuniyan.com

آدرس منشا تراکنش: faranakjuniyan.com

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

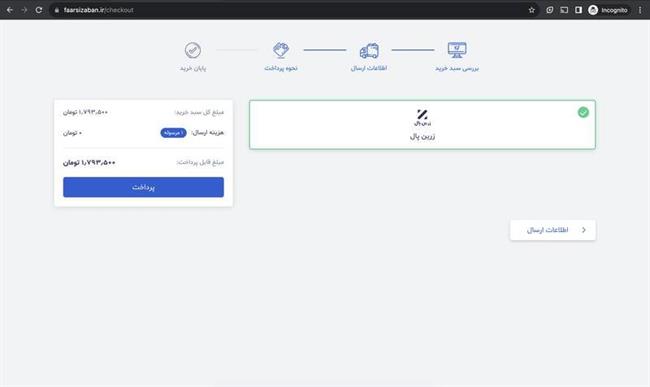

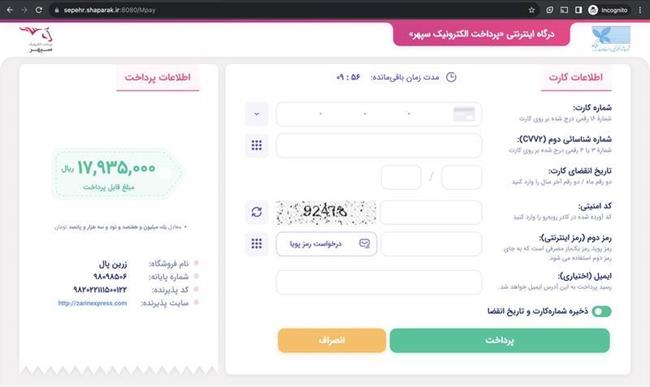

آدرس منشا تراکنش: farsizaban.ir

آدرس منشا تراکنش: farsizaban.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

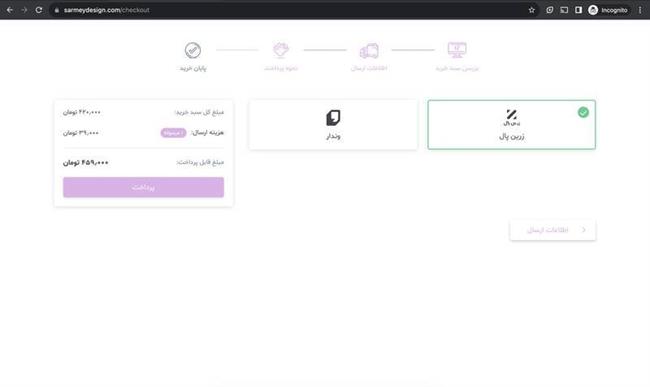

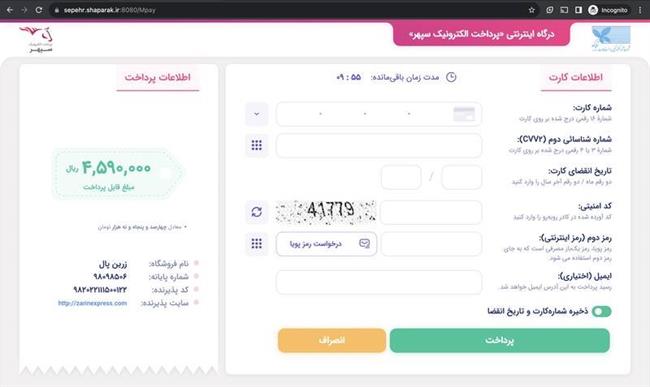

آدرس منشا تراکنش: sarmeydesign.com

آدرس منشا تراکنش: sarmeydesign.com

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

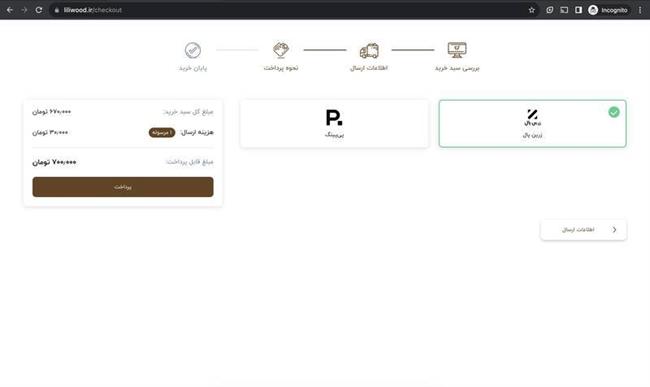

آدرس منشا تراکنش: liliwood.ir

آدرس منشا تراکنش: liliwood.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: http://zarinexpress.com

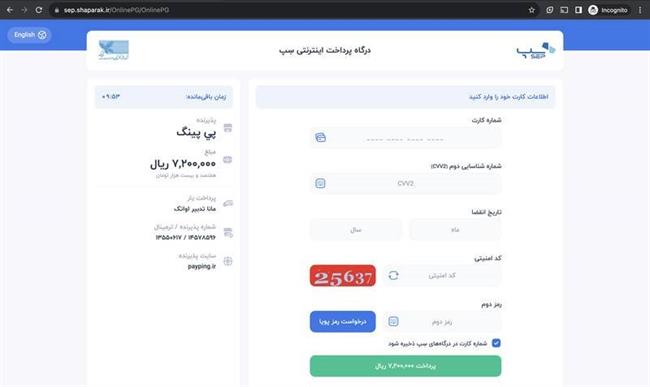

نمونههای مشابه پرداختیار پیپینگ در عدم پیروی از قوانین بانک مرکزی

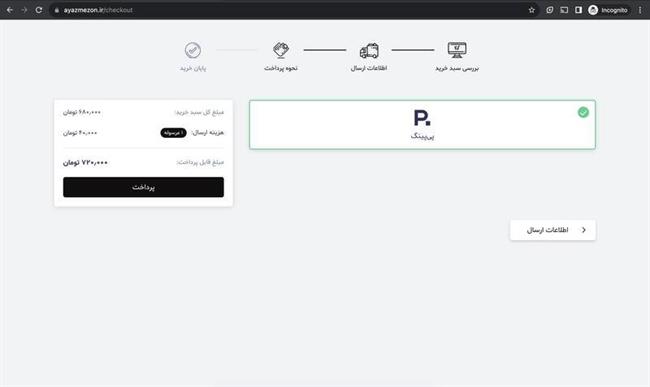

آدرس منشا تراکنش: ayazmezon.ir

آدرس منشا تراکنش: ayazmezon.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

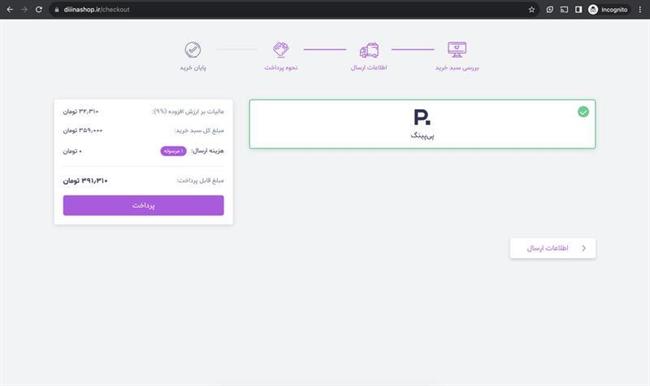

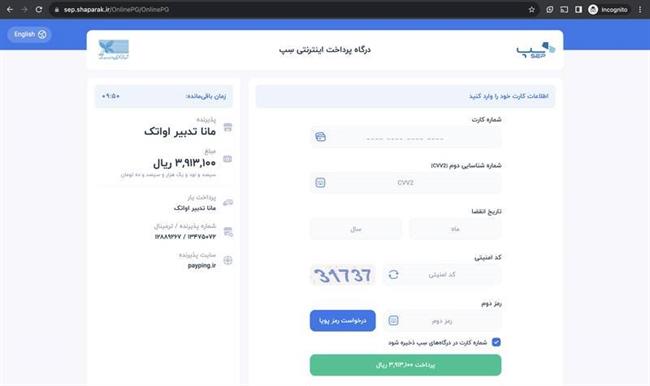

آدرس منشا تراکنش: diiinashop.ir

آدرس منشا تراکنش: diiinashop.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

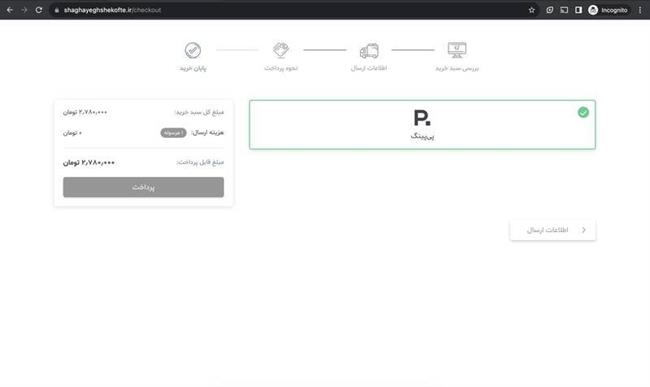

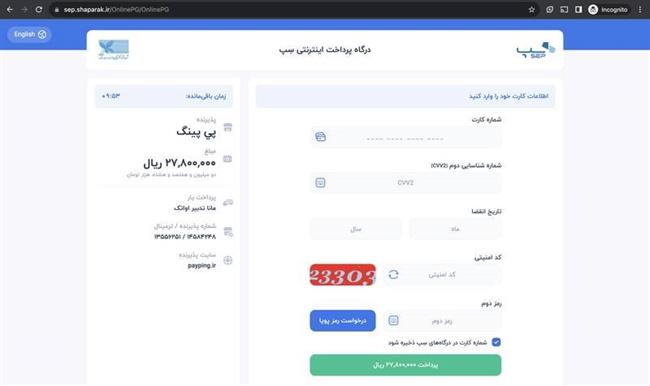

آدرس منشا تراکنش: shaghayeghshekofte.ir

آدرس منشا تراکنش: shaghayeghshekofte.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

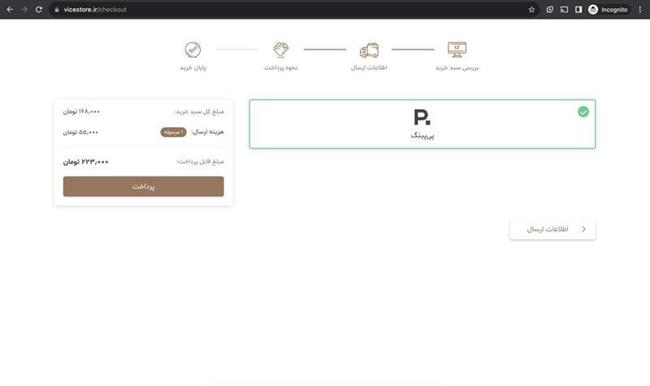

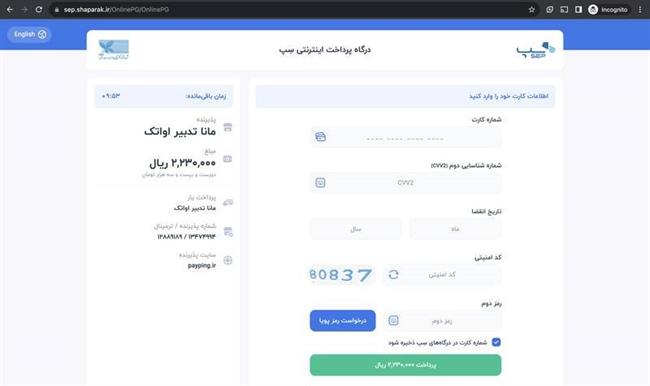

آدرس منشا تراکنش: vicestore.ir

آدرس منشا تراکنش: vicestore.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

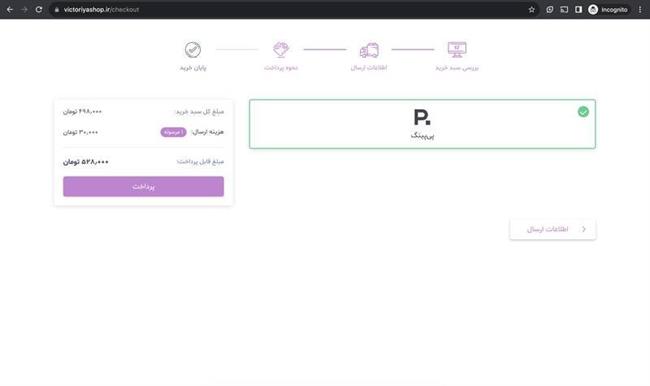

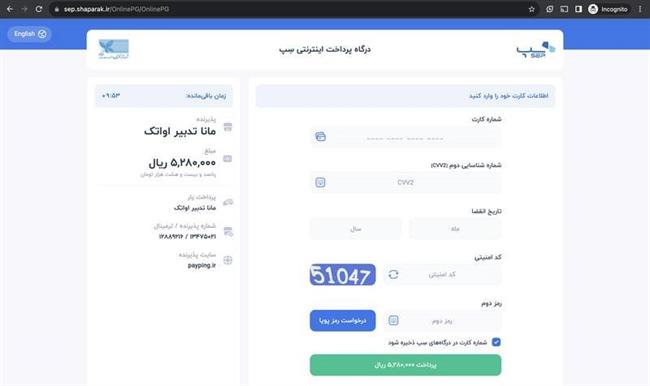

آدرس منشا تراکنش: victoriyashop.ir

آدرس منشا تراکنش: victoriyashop.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

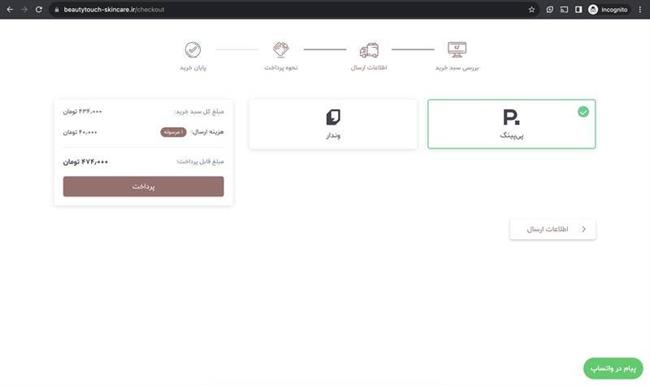

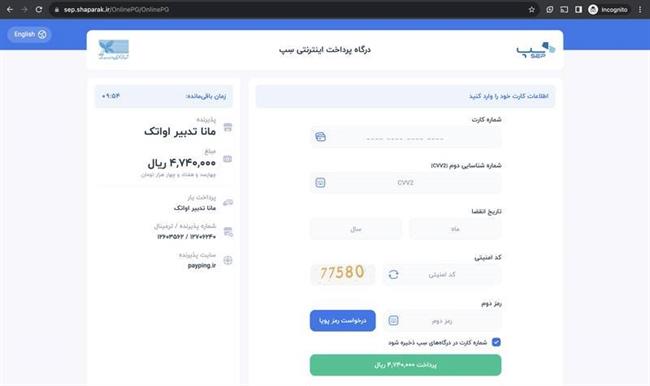

آدرس منشا تراکنش: beautytouch-skincare.ir

آدرس منشا تراکنش: beautytouch-skincare.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

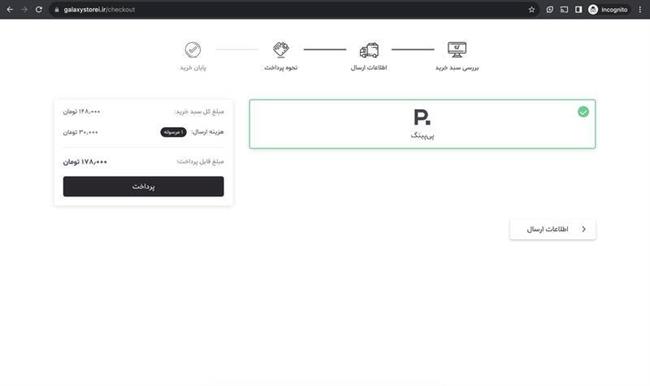

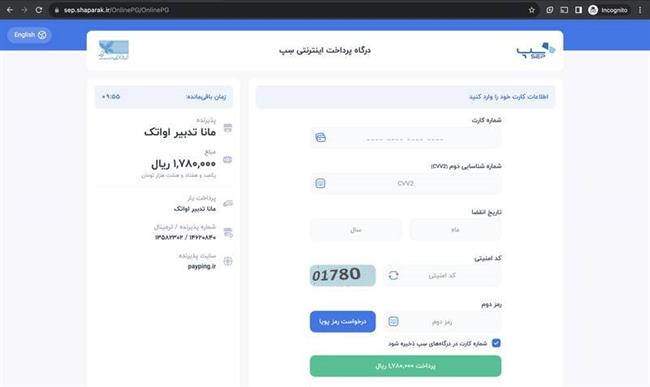

آدرس منشا تراکنش: galexystorei.ir

آدرس منشا تراکنش: galexystorei.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

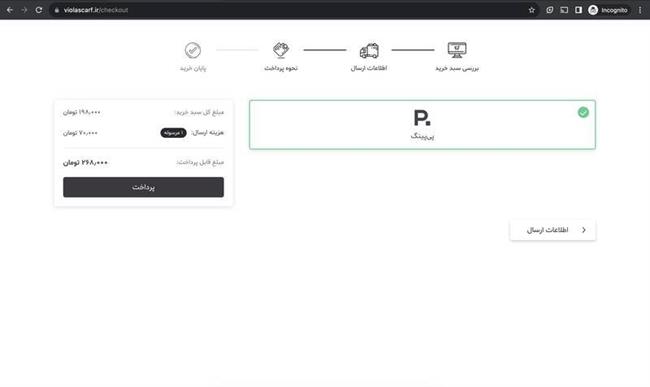

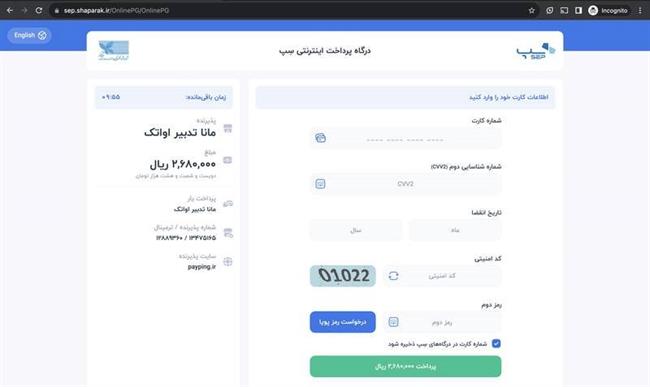

آدرس منشا تراکنش: violascarf.ir

آدرس منشا تراکنش: violascarf.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: payping.ir

عدم پیروی پرداختیار نکستپی از قوانین بانک مرکزی

اذعان رسمی نکستپی برای اعطای درگاه پرداخت به وبسایتها بدون نیاز به داشتن اینماد

اذعان رسمی نکستپی برای اعطای درگاه پرداخت به وبسایتها بدون نیاز به داشتن اینماد

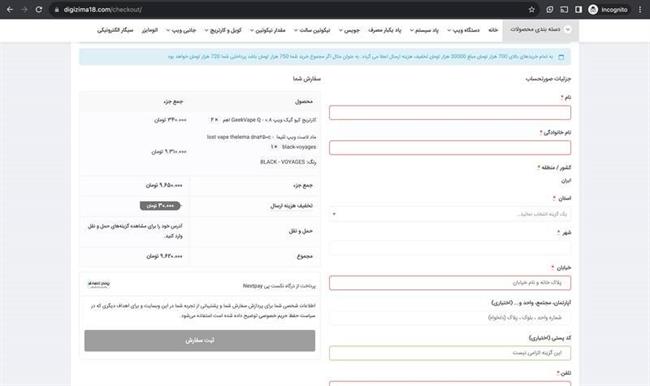

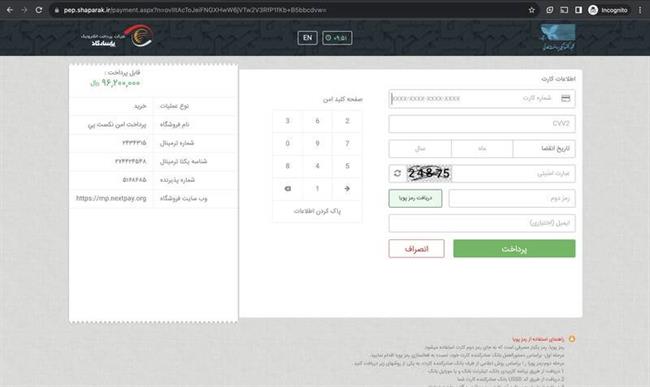

آدرس منشا تراکنش: digizima18.com / خدمات دهی غیر متعارف نکستپی به وبسایت فروش دخانیات/ لازم به ذکر است طبق قوانین، به وبسایتهای فروش دخانیات، اینماد تعلق نمیگیرد.

آدرس منشا تراکنش: digizima18.com / خدمات دهی غیر متعارف نکستپی به وبسایت فروش دخانیات/ لازم به ذکر است طبق قوانین، به وبسایتهای فروش دخانیات، اینماد تعلق نمیگیرد.

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: https://mp.nextpay.org

آدرس ثبت شده در سامانه جامع پذیرندگان برای این درگاه: https://mp.nextpay.org

هر چند بانک مرکزی با اعمال محدودیتهای تشریح شده در این گزارش سعی بر کنترل و نظارت بر شرکتهای ارائه دهنده خدمات پرداخت و پرداختیارها دارد، اما مستندات بالا نشان میدهد عدم تبعیت از قوانین همچنان ادامه دارد.

مشرق در گزارش های بعدی مستندات بیشتری از تخلف پرداخت یاری ها منتشر خواهد کرد.