تشدید عمق و گستره اصلاح

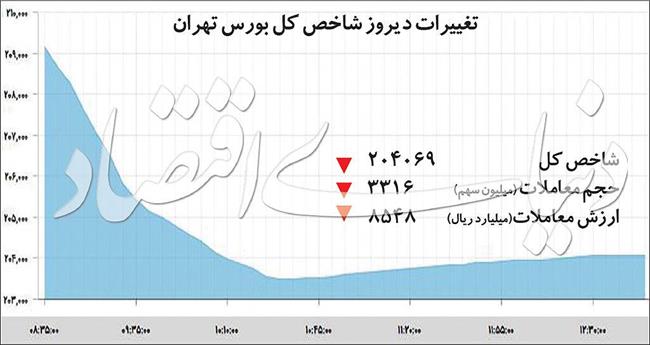

از روز شنبه که سهامداران به یکباره به جبهه فروش عمق بیشتری دادند، شاخص کل در مسیر اصلاحی قرار گرفت و این روند با آغاز معاملات دیروز با همان شتاب و البته با وسعت بیشتری ادامه پیدا کرد. موج فزاینده فروش که در ابتدای معاملات، توامان با فشار بر نماد شرکتهای کالایی، سهام گروههایی نظیر خودروسازان، سیمانکاران و بانکها را تحت شدیدترین عرضههای بازار قرار داده بود، رفته رفته به دیگر گروهها سرایت کرد و همسو با تداوم فشار بر نماگر اصلی بورس تهران، شاخص هموزن را-که روز شنبه به دلیل تقاضای قوی در سهمهای کوچک، مثبت مانده بود- وادار به عقبنشینی با شیب تند کرد. در نتیجه، با افزایش حجم عرضه و وسعت دامنه فروش، ارزش حدود 85 درصد از سهام بورسی در پایان دادوستدهای روز گذشته افت کرد. با این اتفاق، شاخص کل ضمن واگذاری 4 کانال دیگر، به سطح 204 هزار واحدی بازگشت تا میزان اصلاح این نماگر از قله تاریخی را پس از یک هفته به بیش از 20 هزار واحد برساند.

پس از صعود ناکام شاخص کل طی روز شنبه و عقبگرد قیمتها زیر بار نسبتا سنگین عرضه، این انتظار به وجود آمد که روند مزبور به احتمال بسیار در سایه اخبار سیاسی و تعطیلی بازار جهانی ادامه پیدا کند. تشکیل جبهه نفوذناپذیر فروشندگان در ابتدای معاملات دیروز هم نشان داد که این انتظار چندان بیجا نبوده است. آنچه بیش از همه در معاملات این روزها برجسته به نظر میرسد، نوسان هماهنگ قیمتها در پی رفتار تودهوار و حرکتهای دستهجمعی طیف گستردهای از معاملهگران است.این الگوی تکرارشونده که از هفته گذشته و در جهت فشار بر قیمتها عمل کرده را باید در افق افزایش اختلافات تجاری در سطح جهانی و تشدید ریسک سیاسی در سطح منطقهای تفسیر کرد. به عبارت دیگر، چنان که اکثر تحلیلگران هم بر آن اتفاق نظر دارند، رفتار اخیر شاخص سهام و افتهای پردامنه و شدید را نمیتوان صرفا با تکیه و تحلیل متغیرهای اقتصادی توجیه کرد بلکه باید عامل تعیینکنندهای چون ریسک سیاسی را وارد معادلات ارزشگذاری کرد. واقعیت این است که با تشدید مخاطرات محیطی، صرف ریسک از مجرای ابهامآفرینی در محیط سودآوری سهام و تحمیل نااطمینانی در کیفیت جریان وجوه آتی بنگاهها خود را بر قیمتها تحمیل میکند و در نتیجه عموم سهمها به قیمتهای پایینتر تن میدهند. هر چه عمق این ابهام بیشتر باشد، تحلیلهای کمی از اعتبار کمتری برخوردار میشود و ذهن بازار به سمت نوعی سناریوپردازیهای کیفی معطوف میشود و در نتیجه انواع گوناگونی از عوامل در شرایط نامساعد آونگ قیمتها را به نوسان در میآورند.

جای ابهام و آینده در ارزشگذاری کجاست؟

از تامل در آنچه باید قیمت یک سهم را تعیین کند میتوان به فهم بهتری از افت و خیز شاخص سهام و تاثیر انتظارات در قیمتها دست یافت. فرض کنیم سهامداری یک سهم را میخرد و آن را تا آخر عمر نگه میدارد. در این شرایط، تنها عایدی سهم برای این فرد، سودی است که شرکت بهطور سالانه (در صورت سودآوری بنگاه) به حساب او واریز میکند. در اینجا ارزش سهم باید برابر با ارزش فعلی تمام سودهایی باشد که فرد تا آخر عمر از محل نگهداری سهم یادشده به دست خواهد آورد. میدانیم در اصطلاحِ ارزش فعلی، نرخ بهره بهعنوان هزینه فرصت پول لحاظ شده و بنابراین با فرض تورم مثبت، از این بابت که پول امروز ارزش بیشتری از پول فردا دارد نگران نمیشویم. از طرف دیگر، ارزش فعلی جریان وجوه آتی سهم به برآورد ما از میزان سودآوری سالانه آن مرتبط است.

پس چنان که ملاحظه میشود دو عنصر در کشف قیمت سهم موثرند. یکی نرخ تنزیل که آن را معادل نرخ بهره بانکی در نظر میگیریم و دیگری سود مورد انتظار از سالهای آتی یک شرکت. نکته مهم این است که ما دقیقا نمیدانیم یک سهم در طول زمان چقدر سود میسازد و چقدر از آن را به ما میدهد. به همین دلیل است که میگوییم قیمت سهم در واپسین تحلیل، تنها یک پیشبینی است. در واقع، قیمت سهم برآوردی از ارزش فعلی تمام سودهای مورد انتظار ما از آینده یک سهم است. کلمه «انتظار» که به نوعی نشاندهنده تصور ما از آینده شرکت است، از مجرای تشدید ریسکهای سیستماتیک دستخوش تغییر میشود و در پی ابهام به وجود آمده سهامداران سهام خود را به قیمتهای پایینتر میفروشند.

در اینجا فرضیات سرمایهگذاران در مدلهای ارزشگذاری نقش تعیینکنندهای مییابند. ناگفته پیداست که ذهنیت معاملهگران و نوع نگاه و افق دیدشان به آینده یکسان نیست و درست همین تفاوت است که موجب گرم کردن کانون معاملات و جابهجایی و دست به دست شدن سهام در شرایط مختلف میشود؛ چون در غیر این صورت سهام در دست سهامداران اولیه منجمد میماند. با وجود این، آنچه طی روزهای اخیر در بازار بروز و ظهور بیشتری داشت، عدم تضارب آرای اهالی بورسی و پیروی از موجهای دستهجمعی چه در سمت خرید و چه در سمت فروش بود.

بهنظر میرسد در چنین شرایطی که بازار بهصورت یکطرفه درگیر موجهای دستهجمعی میشود امکان برخورد نگاههای مختلف در ارزشگذاری سهام از دست میرود و بسیاری از معاملهگران و سرمایهگذاران بر خلاف پیشبینی خود از روند آتی قیمتها، توان مقابله با فضای عمومی را پیدا نمیکنند و ناخواسته در سیل عرضه یا موج تقاضا گرفتار میشوند. در این شرایط هیچگونه معیاری برای سنجش انتظارات در دست فعالان و تحلیلگران نیست تا بتوانند ضمن بررسی نحوه نگاه اهالی سهام، موقعیت خود در معاملات را بر خلاف جو عمومی تغییر دهند و برای مثال، در بازاری سراسر منفی هم به کسب سود دست یابند.

تاخیرهای مخرب در جاده یکطرفه

چنانکه گفته شد تشدید ریسک سیستماتیک از مجرای ایجاد ابهام در کیفیت جریان ورودی وجوه آتی شرکتها میتواند قیمت سهم را-که یک پیشبینی از سودآوری است- دستخوش تغییر کند. در این شرایط هر چه به سمت ابهام بیشتر پیش برویم، تحلیلها کیفیتر میشوند و سناریوهای سودآوری با عدم قطعیتهای متعددی دست به گریبان میشود. تمام این ابهامات را میتوان در انتظارات سهامداران بازشناخت اما مساله اینجاست که در بورس تهران چنین معیاری برای سنجش انتظارات وجود ندارد. در نتیجه، سرمایهگذاران مختلف با نگاههای متفاوت قربانی حرکتهای دستهجمعی میشوند.

طی یک هفته اخیر بورس تهران حدود 9 درصد از ارزش خود را از دست داد که 5/ 2 درصد آن در پی عقبنشینی قیمتها طی معاملات روز گذشته رقم خورد. بهنظر میرسد بخش عمده بار عرضه طی این هفته در پی تشدید ریسکهای غیراقتصادی در سطح منطقه بر دوش قیمتها سنگینی کرده و منجر به ریزش چشمگیر شاخص شده است. این در حالی است که بازارهای موازی اعم از ارز، سکه و بازار بدهی چنین واکنش تندی به ریسکهای مزبور نشان ندادهاند، از همینرو این پرسش پیش میآید که عقبگرد پرشتاب و بیرقیب بورس تهران در سطح بازارهای دارایی ناشی از کدام تصور است و کدام عوامل ساختاری در شدت تاثیر رویدادهای غیرمنتظره اقتصادی و سیاسی بر سهام نقشآفرینی بیشتری داشتهاند؟ پاسخ این پرسش را میتوان به ضعف ساختار معاملاتی بورس تهران نسبت داد که امکان جذب حجم تازهای از سرمایههای نوظهور را نداشته و با بستری در جهت تاخیر در روند تعادلی قیمتها، به هیجان ناگزیر معاملات دامن زده است. بهنظر میرسد واکنش شدیدتر سهام به ریسکهای سیاسی نوعی شتابزدگی اهالی تازهوارد بورسی بوده که عمدتا تحتتاثیر محدودیتهای معاملاتی به قدرت تعیینکننده و موثر در شرایط فعلی مبدل شدهاند.

«دنیای اقتصاد» در گزارشهای مکرر به نقش منفی محدودیتهای هیجانآفرینی چون دامنه 5 درصدی نوسان قیمت سهم پرداخته است. بهزعم بسیاری از تحلیلگران وجود «صف» در روزهای اخیر نقش تعیینکنندهای در تشدید هیجان معاملهگران داشته است. مطابق نمونههای تاریخی در معاملات بورس تهران، وجود صف- چه خرید و چه فروش- پیوند ناگسستنی در تشدید جو روانی بازار و تاخیر در رسیدن قیمت سهم به سطح تعادلی خود داشته است. معمولا گروهی از معاملهگران که بیشتر به دنبال موجهای دستهجمعی در بازار فعالیت دارند، به دلیل عدم آشنایی کافی با محیط سودآوری و عیار ارزندگی سهام، به صف حساسیت مقاومتناپذیری نشان میدهند. از اینروست که محدودیت دامنه نوسان را باید در پدیدآوردن صف و به تبعیت از آن در هیجانآفرینی متهم اصلی دانست. علاوه بر رفع محدودیت دامنه نوسان قیمت، بهکارگیری از ابزارهای مالی متنوع از قبیل اختیار معامله یا معاملات آتی روی سهم که منجر به ایجاد بازاری دوطرفه میشود نیز در حرکت بورس تهران به سمت نوعی چندصدایی شدن موثر بهنظر میرسد. اگرچه از ابزارهایی نظیر سبد آتی روی شاخص صنایع بزرگ در اواخر سال گذشته رونمایی شد اما استقبال پایین سرمایهگذاران از این ابزار حاکی از عدم تکافوی این نحوه اجرا از سوی نهادهای نظارتی قلمداد میشود.