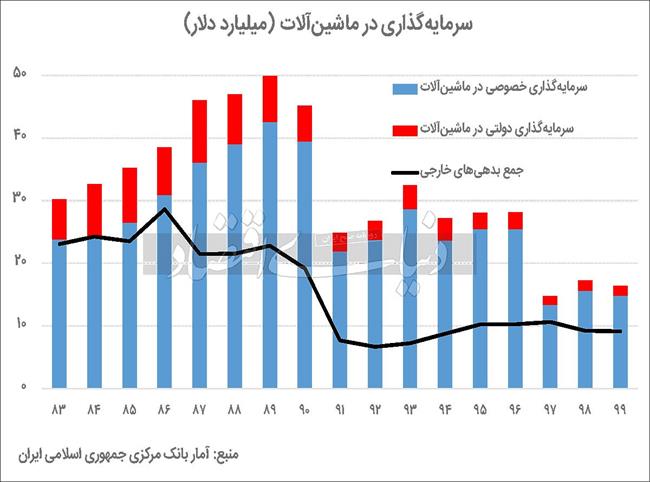

نمودار زیر سرمایهگذاری در ماشینآلات را نشان میدهد. آنچه واضح است، میزان سرمایهگذاری همزمان با اعمال تحریم بر بخش بانکی و مالی در سال1390 کاهش یافته است. در پنج سال قبل از تحریم، بهطور متوسط سالانه 45میلیارد دلار در ماشینآلات سرمایهگذاری میشد. اما بعد از تحریم، این سرمایهگذاریها به 28میلیارد دلار در سال افت کرده است.

بعد از بدعهدی آمریکا و اعمال فشار حداکثری، سرمایهگذاریها به 15میلیارد دلار در سال کاهش یافت. بهطور کلی، روند سرمایهگذاری در ماشینآلات به یکسوم کاهش یافته است و باید چارهای برای این چالش اندیشید.

تحریم از دو کانال بر سرمایهگذاری تاثیر گذاشته است. تحریم نفت و وابستگی درآمدهای دولت به صادرات نفت، کانال اول اثرگذاری تحریم است. کاهش درآمدهای نفتی، دولت را مجبور ساخته است تا با کاهش هزینههای عمرانی (سرمایهگذاری دولتی) کسری بودجه را کاهش دهد. اما کانال دوم به تحریم بخش بانکی و مالی بازمیگردد که کمتر مورد توجه قرار گرفته است. پیش از تحریم، شرکتهای ایرانی میتوانستند از خدمات نظام مالی سایر کشورها استفاده کنند و بخشی از نیازهای مالی خود را پوشش دهند. بهعنوان نمونه صندوق ضمانت صادرات در آلمان این امکان را فراهم میکرد تا ماشینآلات آلمانی به ایران صادر شود و به تدریج طرف ایرانی بدهی خود را به شرکت آلمانی پرداخت کند. در نمودار این تعاملات را بهصورت بدهیهای ارزی نشان میدهد. پیش از تحریم، مجموع بدهیهای ارزی بهطور سالانه 23میلیارد دلار بود. اما بعد از تحریم، این بدهیها به کمتر از 10میلیارد دلار کاهش یافته است. بنابراین میتوان نتیجه گرفت که بهدلیل کاهش درآمدهای نفتی و عدم دسترسی به نظام مالی بینالمللی، میزان سرمایهگذاری دولتی و خصوصی محدود شده است.

اما در مواجهه با این تحولات چه باید کرد؟ پاسخ بسیار ساده است؛ تشویق پسانداز داخلی و هدایت این پساندازها به سمت سرمایهگذاریهای مولد. نظام مالی نقش اساسی در تشویق خانوارها به پسانداز و سپس سرمایهگذاری منابع جمعآوریشده دارد. اما نظام مالی نتوانسته است، کلیه منابع بالقوه داخلی را در جهت منافع ملی تجهیز کند. نرخهای دستوری سود یکی از عوامل اصلی است که انگیزه پسانداز را بهطور کامل سرکوب کردهاند. در شرایط فعلی، پاداش پسانداز زیان است؛ به عبارت سادهتر، اگر خانواری مصرف خود را کاهش دهد و منابع خود را نزد بانکها سپردهگذاری کند، نه تنها پاداشی دریافت نمیکند، بلکه قدرت خرید خود را نیز به تدریج و به واسطه تورم از دست میدهد. از طرف دیگر، منابع محدود تجهیزشده نیز به طرحهای مولد تخصیص داده نمیشود. منابع جمعآوریشده عمدتا به بنگاههایی تخصیص داده میشود که بهرهوری پایینی دارند و به زبان ساده، پساندازهای مردم را تلف میکنند. شرکتهای دولتی زیانده مانند شرکتهای خودروسازی در صدر فهرست این بنگاهها هستند که توانایی خلق بازده واقعی ندارند.

در مجموع به نظر میرسد که تنها راه شکستن این چرخه معیوب، فراهم کردن امکان تعیین نرخ سود بلندمدت بر اساس نیروهای بازار و حذف نرخهای سود دستوری باشد. سیاستگذار تا کنون با این توجیه که کاهش نرخ سود سرمایهگذاری را افزایش میدهد، مانع از منطقیسازی نرخ سود شده است. کاهش نرخ سود، تقاضا برای سرمایهگذاری را افزایش، اما همزمان پسانداز (عرضه منابع) را کاهش میدهد. با افت پسانداز هم منابع کمتری برای سرمایهگذاری وجود خواهد داشت.

در نهایت باید تاکید کرد که برای بیاثرکردن تحریمها باید بر منابع داخلی تکیه کرد. منابع بیشتری باید پسانداز و پساندازها باید به بهترین سرمایهگذاریها تخصیص داده شود. تمایل به خرید داراییها در این سالها نشان میدهد وجود چشمانداز سودآوری میتواند سرمایهگذاران ایرانی را جذب کند. تنها لازم است سیاستگذار پافشاری مخرب بر تعیین دستوری نرخ سود را کنار گذارد و اجازه دهد پساندازکنندگان نیز از عایدی سرمایهگذاریها بهرهمند شوند. منطقیسازی نرخ سود بدون تردید آثار مثبت دیگری بهصورت کاهش تورم، تقویت ارزش پول ملی و کاهش نوسانات اقتصادی را نیز به دنبال خواهد داشت.